Какими бывают отходы

Согласно ст. 1 Закона № 187 отходы — любые вещества, материалы и предметы, которые образовались в процессе производства или потребления, а также товары (продукция), которые полностью или частично утратили свои потребительские свойства и не имеют дальнейшего использования по месту их образования или выявления и от которых их собственник избавляется, намеревается или должен избавиться путем утилизации или удаления.

Определяющим признаком отходов является то, что они утратили свои потребительские свойства, хоть и частично. То есть в ситуации, когда материалы, образовавшиеся при производстве продукции, могут быть использованы повторно в производстве для тех же целей, или же проданы на сторону по цене исходного ресурса, отходами они не признаются.

Детальный перечень отходов приведен в Классификаторе отходов ДК 005-96, утвержденном приказом Госкомитета Украины по стандартизации, метрологии и сертификации Украины от 29.02.96 г. № 89.

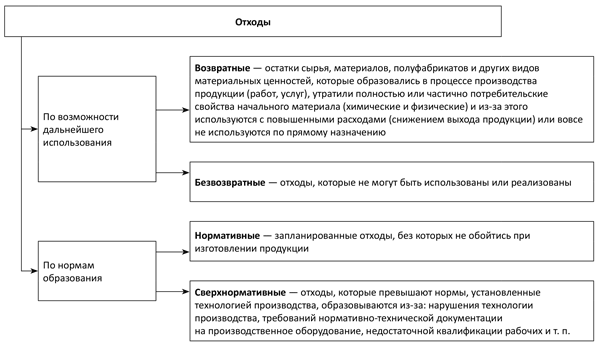

Существует несколько классификаций отходов, но для учетных целей имеет значение разграничение, приведенное на рисунке. Далее рассмотрим учет в разрезе каждого вида отходов.

Виды отходов производства

Учет возвратных отходов

Прежде всего, заметим, что к возвратным отходам не относят (п. 330 Методрекомендаций № 373):

• остатки материальных ресурсов, которые согласно установленной технологии передаются в другие цеха, подразделения как полноценный материал для производства других видов продукции (работ, услуг);

• попутную продукцию, которая получается одновременно с целевым (основным) продуктом в едином технологическом процессе.

В соответствии с п. 12 П(С)БУ 16 «Расходы» прямые материальные расходы уменьшают на стоимость возвратных отходов, полученных в процессе производства, которые оцениваются в порядке, изложенном в п. 11 П(С)БУ 16.

Из этого следует, что стоимость возвратных отходов определяют так:

1) по справедливой стоимости, если возвратные отходы реализуются на сторону;

2) в оценке возможного использования, если возвратные отходы используют на самом предприятии. Цена возможного использования — сниженная цена исходного материала возвратных отходов. Если такую оценку провести сложно, отходы могут быть оприходованы по цене исходного материала.

На заметку: если возвратные отходы из одного цеха направляются как полноценный материал в другой цех, то их стоимость определяют по первоначальной стоимости начального материала. Такие отходы учитывают в том же порядке, что и учет сырья и основных материалов (п. 329 Методрекомендаций № 373).

Порядок определения справедливой стоимости возвратных отходов зависит от того, требуется ли их переработка перед реализацией.

Если возвратные отходы реализуются без переработки, они являются, по сути, готовой продукцией. По таким отходам справедливой стоимостью является цена реализации за вычетом расходов на реализацию и суммы надбавки (прибыли) исходя из надбавки (прибыли) для аналогичной готовой продукции и товаров ( п. 3.1 приложения к П(С)БУ 19 «Объединение предприятий»).

В ситуации, когда возвратные отходы перед реализацией подвергаются переработке, они представляют собой незавершенное производство. Тогда справедливой стоимостью будет цена реализации готовой продукции за вычетом расходов на завершение, реализацию и надбавки (прибыли), рассчитанной по размеру прибыли аналогичной готовой продукции ( п. 3.2 приложения к П(С)БУ 19).

Решение о порядке оценки возвратных отходов принимает руководитель предприятия. Оценку отходов может проводить либо одно лицо (скажем, технолог), либо специальная комиссия. В любом случае желательно оформить документ в произвольной форме, из которого будет следовать, по какой стоимости нужно приходовать возвратные отходы из производства.

Передвижение возвратных отходов внутри предприятия, в частности, из цеха на склад или в другой цех, оформляют либо в лимитно-заборной карте (ф. № М-8, № М-9), либо накладной-требованием на отпуск (внутреннее перемещение) материалов (ф. № М-11)*.

* Эти формы утверждены приказом Минстата Украины от 21.06.96 г. № 193.

В бухгалтерском учете возвратные отходы приходуют корреспонденцией: Дт 209 «Прочие материалы» — Кт 23 «Производство». Впрочем, те отходы, которые планируется использовать в производстве продукции на самом предприятии, можно отразить на субсчете 201 «Сырье и материалы».

Продажу возвратных отходов показывают в обычном порядке как реализацию прочих оборотных активов на субсчете 712 «Доход от реализации прочих оборотных активов». При этом стоимость проданных возвратных отходов, по которой они числятся в учете, списывают в дебет субсчета 943 «Себестоимость реализованных производственных запасов».

В учете по налогу на прибыль такие операции отражают по бухгалтерским правилам, поскольку никаких корректировок финансового результата до налогообложения применительно к ним в НКУ не предусмотрено.

На учет по НДС операция оприходования возвратных отходов не влияет. При реализации отходов налоговые обязательства отражают в общем порядке по первому событию, наступившему ранее ( п. 187.1 НКУ):

• на дату зачисления средств от покупателя/заказчика на банковский счет налогоплательщика, а в случае поставки за наличные — на дату оприходования денежных средств в кассе налогоплательщика;

• на дату отгрузки отходов.

На это обращают внимание и контролеры в консультации из категории 101.02 ЗІР ГФСУ.

Может вызвать вопросы порядок применения норм абз. 2 п. 188.1 НКУ касаемо определения минимальной базы обложения НДС не ниже цены приобретения (для товаров), а для самостоятельно изготовленной продукции — не ниже обычных цен**.

** Подробности вы найдете в «БН», 2016, № 12, с. 6 и на с. 19 этого номера.

Возвратные отходы, в принципе, не относятся ни к товарам, ни к готовой продукции. Мы считаем, что в этом случае при определении минимальной базы обложения НДС следует ориентироваться на ту стоимость возвратных отходов, по которой они числятся в учете на субсчете 209.

Особенность: временно до 01.01.17 г. освобождаются от обложения НДС операции поставки отходов и лома черных и цветных металлов, а также бумаги и картона для утилизации (макулатуры и отходов) товарной позиции 4707 согласно УКТ ВЭД ( п. 23 подразд. 2 разд. ХХ НКУ). Перечни таких отходов и лома утверждены постановлением КМУ от 12.01.11 г. № 15 (ср. ). Особенности применения этой льготы рассматривались в письме ГФСУ от 25.03.16 г. № 10203/7/99-99-19-03-02-17 // «БН», 2016, № 15, с. 6.

Пример 1. Предприятие получило в процессе производства 20 кг отходов материала (кусочки меха). При этом 10 кг отходов предприятие будет использовать в собственном производстве (оценены по 30 грн. за 1 кг), а 10 кг — подлежат реализации на сторону (оценены по 50 грн. за 1 кг). Отходы были проданы по цене 60 грн. с НДС за 1 кг.

Таблица 1. Учет операций с возвратными отходами

| Хозяйственная операция | Корреспондирующие счета | Сумма, грн. | |

| дебет | кредит | ||

| 1. Оприходованы отходы, которые предприятие будет использовать в собственном производстве | 201 | 23 | 300,00 |

| 2. Списаны отходы на производство продукции | 23 | 201 | 300,00 |

| 3. Оприходованы отходы, которые подлежат реализации | 209 | 23 | 500,00 |

| 4. Отражен доход от продажи отходов | 361 | 712 | 600,00 |

| 5. Отражены налоговые обязательства по НДС | 712 | 641 | 100,00 |

| 6. Отражены расходы по продаже отходов | 943 | 209 | 500,00 |

| 7. Получена оплата за отходы | 311 | 361 | 600,00 |

Учет безвозвратных отходов

Для учета безвозвратных отходов принципиальное значение имеет то, вписываются они в установленные нормы расходов или нет. Если такие нормы есть во внутриотраслевых документах, ГОСТах, технических условиях или технических регламентах, ориентируются на них. Вместе с тем обычно указанные нормативы отсутствуют, и тогда предприятие должно утвердить их самостоятельно локальным внутренним актом (приказом по предприятию).

При составлении лимитно-заборной карты (ф. № М-8, № М-9) учитывают лимиты на отпуск материальных ресурсов на производство продукции, которые устанавливаются на основе действующих норм расхода материалов (п.п. 336, 337 Методрекомендаций № 373).

Сверхлимитные материальные ресурсы отпускаются по особому требованию (сигнальному документу) в случае перерасхода установленных норм вследствие допущенного брака, замены материала, предусмотренного технологией (п.п. 337, 341 Методрекомендаций № 373).

Безвозвратные отходы не признаются активом, поскольку предприятие не может получить от них в будущем экономические выгоды ( ст. 1 Закона о бухучете, п. 2.13 Методрекомендаций № 2).

Такие отходы отражают в учете лишь в количественном выражении. Учет общей величины полученных отходов ведется по местам их возникновения и по конкретным изделиям (п. 331 Методрекомендаций № 373).

Безвозвратные отходы, как правило, подлежат утилизации. Такие отходы списывают на основании Акта списания, который составляют в произвольной форме. Расходы на утилизацию этих отходов относят к прочим операционным расходам ( п. 2.13 Методрекомендаций № 2).

Нормативные безвозвратные отходы. Их включают в себестоимость изготовленной продукции. При этом в п. 331 Методрекомендаций № 373 сказано, что если прямое отнесение полученных отходов на себестоимость отдельных изделий и заказов осложнено, безвозвратные отходы учитывают общей массой по всей продукции, а распределение их на отдельные изделия осуществляют пропорционально выпущенному количеству продукции.

В учете по налогу на прибыль операции с такими отходами отражают по бухгалтерским правилам, поскольку каких-либо корректировок финрезультата до налогообложения по ним в НКУ не предусмотрено.

На учет по НДС, по нашему мнению, нормативные безвозвратные отходы не влияют, поскольку их образование непосредственно связано с технологическим процессом. Соответственно, материалы в виде безвозвратных отходов считаются использованными в хозяйственной деятельности налогоплательщика, и начислять компенсирующие налоговые обязательства по п. 198.5 НКУ в данном случае не нужно.

Косвенно это подтвердили и налоговики применительно к списанию материалов в пределах норм естественной убыли (разъяснение в категории 101.24 ЗІР ГФСУ). А в данном случае ситуация, по сути, аналогична.

Сверхнормативные безвозвратные отходы. Согласно п. 11 П(С)БУ 16 их включают в себестоимость реализованной продукции (работ, услуг). То есть на сумму таких расходов делают проводку: Дт 901 − Кт 20.

В то же время Минфин в письме от 15.04.05 г. № 31-04220-20-17/6687 отметил, что сверхнормативные расходы включаются в себестоимость, если такие расходы не связаны с недостачей, порчей, нетехнологическим использованием и нарушением правил хранения, по решению уполномоченного лица (руководителя) предприятия.

Налог на прибыль по таким операциям определяют по данным бухучета без каких-либо корректировок финрезультата.

В учете по НДС на стоимость материалов, относящихся к таким отходам, следует начислить компенсирующие налоговые обязательства на основании абз. «г» п. 198.5 НКУ. Налоговые обязательства начисляют на стоимость приобретения материалов ( п. 189.1 НКУ). Вместе с тем в некоторых случаях придется перевести единицы измерения, по которым числится в учете исходный материал, в единицы учета отходов (например, метры ткани в кг отходов). Это желательно оформить документом в произвольной форме.

Пример 2. Предприятие получило в процессе производства 3 кг отходов материала (обрезки ткани). При этом отходы в размере 2 кг вписываются в установленные на предприятии нормы расхода материала, а отходы в размере 1 кг являются сверхнормативными. Себестоимость материала составляет 50 грн. за 1 м (в пересчете на 1 кг — 100 грн. за 1 кг).

Отходы были утилизированы, расходы на утилизацию составили 12 грн. с НДС (в том числе НДС — 2 грн.).

Таблица 2. Учет операций с безвозвратными отходами

| Хозяйственная операция | Корреспондирующие счета | Сумма, грн. | |

| дебет | кредит | ||

| 1. Отражены сверхнормативные отходы материала | 901 | 23 | 100,00 |

| 2. Начислены налоговые обязательства по НДС на основании абз. «г» п. 198.5 НКУ | 949 | 641 | 20,00(1) |

| 3. Оплачены услуги по утилизации | 371 | 311 | 12,00 |

| 4. Отражен налоговый кредит по НДС (на основании налоговой накладной, зарегистрированной в Едином реестре налоговых накладных) | 641/НДС | 644/1 | 2,00 |

| 3. Получены услуги по утилизации | 949 | 685 | 10,00 |

| 4. Отражен НДС | 644/1 | 685 | 2,00 |

| 5. Осуществлен зачет задолженности | 685 | 371 | 12,00 |

| (1) Рассчитывают так: 100 грн. х 20 % = 20 грн. | |||

Отходы и экология

В соответствии со ст. 26 Закона № 187 государственному учету и паспортизации подлежат в обязательном порядке все отходы, которые образуются на территории Украины.

Первичный учет отходов ведут в типовой форме № 1-ВТ «Учет отходов и упаковочных материалов и тары» (утверждена приказом Министерства охраны окружающей природной среды Украины от 07.07.08 г. № 342). Эту форму заполняют все предприятия, в деятельности которых образуются отходы. Порядок ведения формы описан в Инструкции № 342.

В п. 1.4 Инструкции № 342 предусмотрено, что введение типовой формы № 1-ВТ на предприятии может осуществляться по приказу руководителя или технического директора или по письменному распоряжению начальника цеха (отделения, участка, другого подразделения) или руководителя соответствующей службы предприятия, образец которого приведен в приложении 1 к этой Инструкции.

Учет отходов и упаковки по типовой форме № 1-ВТ рекомендуется проводить на бумажных или электронных носителях по каждому технологическому процессу, отдельной операции, единице оборудования, где образуются отходы и используется упаковка.

В соответствии с рекомендованной формой приказа (приведенной в приложении 1 к Инструкции № 342), назначенный руководителем ответственный за первичный учет определяет:

• перечень мест, где ведется первичный учет (технологических участков, единиц оборудования или отдельных операций);

• перечень конкретных видов отходов и упаковочных материалов и тары, которые должны учитываться по каждому из этих мест, и периодичность осуществления учета каждого вида отходов.

Декларация об отходах подается по форме, установленной в приложении к постановлению КМУ от 18.02.16 г. № 118 в соответствии с Порядком № 118.

Декларацию об отходах ежегодно (до 20 февраля года, следующего за отчетным) подают субъекты хозяйствования в сфере обращения с отходами, деятельность которых приводит исключительно к образованию отходов, для которых показатель общего образования отходов составляет от 50 до 1000 условных единиц ( п. 3 Порядка № 118).

Показатель общего образования отходов (Пзув) рассчитывают по формуле, приведенной в ст. 1 Закона № 187, так:

Пзув = 5000 х М1 + 500 х М2 + 50 х М3 + 1 х М4,

где М1, М2, М3, М4 — масса в тоннах отходов 1, 2, 3 и 4 классов опасности соответственно, образованных за предыдущий год.

Вместе с тем на данный момент расчет этого показателя затруднен, поскольку на государственном уровне не утвержден перечень (классификатор) отходов с установленными классами опасности. На это было обращено внимание в письме Департамента экологической безопасности и обращения с отходами Минэкологии от 20.04.16 г. № 7/1254-16. Остается надеяться на то, что в будущем эту проблему официальные органы решат.

А решить ее необходимо, поскольку от показателя Пзув зависит также необходимость получения разрешения на осуществление операций в сфере обращения с отходами. В частности, такое разрешение нужно получать, если деятельность субъекта хозяйствования приводит к образованию отходов, для которых Пзув превышает 1000 ( п. «с» ст. 17 Закона № 187). Впрочем, на сегодня нет и самого порядка получения такого разрешения (есть только проекты), так что получить его невозможно.

К сведению: в связи с отменой Порядка № 1218 лимиты на размещение отходов сейчас получать не нужно. Ранее необходимость получения таких лимитов была исключена из перечня разрешительной документации из Закона № 3392.

Экологический налог. Согласно п.п. 240.1.3 НКУ плательщиками эконалога являются субъекты хозяйствования, которые осуществляют размещение отходов. Не являются плательщиками налога за размещение отходов субъекты хозяйствования, которые размещают на собственных территориях (объектах) исключительно отходы как вторичное сырье ( п. 240.5 НКУ).

Размещением отходов считают постоянное (окончательное) пребывание или захоронение отходов в специально отведенных для этого местах или объектах (местах размещения отходов, хранилищах, полигонах, комплексах, сооружениях, участках недр и т. п.), на использование которых получено разрешение уполномоченных органов ( п.п. 14.1.223 НКУ).

В связи с этим «обычные» субъекты хозяйствования, в деятельности которых образуются отходы и которые осуществляют временное размещение (хранение) отходов, в том числе опасных, до их передачи на утилизацию и захоронение, не являются плательщиками эконалога за размещение отходов.

С этим сейчас соглашаются и налоговики (см. консультации в категории 120.01 ЗІР ГФСУ, письмо Главного управления ГФС в Черниговской области от 07.04.16 г. № 1142/10/25-01-12-02-06). Между тем в упомянутых консультациях они настаивают на наличии у плательщика договора на удаление и утилизацию отходов с субъектами хозяйствования (коммунальными или специализированными предприятиями и т. п.). Если такого договора нет, по мнению контролеров, субъект хозяйствования является плательщиком эконалога.

С этим можно поспорить, поскольку подобных требований в НКУ нет, однако осторожным плательщикам лучше иметь в наличии такой договор. Тогда конфликтов с контролирующими органами по поводу неуплаты эконалога точно не возникнет.

Выводы

- На стоимость возвратных отходов уменьшают расходы на производство продукции. Такие отходы приходуют либо по справедливой стоимости, либо по оценке возможного использования.

- Стоимость безвозвратных нормативных отходов включают в себестоимость изготовленной продукции. Стоимость безвозвратных сверхнормативных отходов относят на себестоимость реализованной продукции.

- Все субъекты хозяйствования, в деятельности которых образуются отходы, ведут первичный учет отходов по типовой форме № 1-ВТ.

- Некоторые субъекты хозяйствования подают ежегодно декларацию об отходах. Лимит на размещение отходов и разрешение на осуществление операций в сфере обращения с отходами сейчас получать не нужно.

- Обычные субъекты хозяйствования, в деятельности которых образуются отходы, не являются плательщиками эконалога за размещение отходов. Но для такого освобождения контролеры предписывают иметь в наличии договор на удаление и утилизацию отходов с субъектами хозяйствования.

Документы статьи

Закон № 187 — Закон Украины «Об отходах» от 05.03.98 г. № 187/98-ВР.

Закон № 3392 — Закон Украины «О перечне документов разрешительного характера в сфере хозяйственной деятельности» от 19.05.11 г. № 3392-VI.

Порядок № 118 — Порядок представления декларации об отходах, утвержденный постановлением КМУ от 18.02.16 г. № 118.

Инструкция № 342 — Инструкция по заполнению типовой формы первичной учетной документации № 1-ВТ «Учет отходов и упаковочных материалов и тары», утвержденная приказом Министерства охраны окружающей природной среды Украины от 07.07.08 г. № 342.

Порядок № 1218 — Порядок разработки, утверждения и пересмотра лимитов на образование и размещение отходов, утвержденный постановлением КМУ от 03.08.98 г. № 1218 (порядок утратил действие с 11.03.16 г. согласно постановлению КМУ от 18.02.16 г. № 118).

Методрекомендации № 2 — Методические рекомендации по бухгалтерскому учету запасов, утвержденные приказом МФУ от 10.01.07 г. № 2.

Методрекомендации № 373 — Методические рекомендации по формированию себестоимости продукции (работ, услуг) в промышленности, утвержденные приказом Министерства промышленной политики Украины от 09.07.07 г. № 373.