Проводити річний перерахунок — це обов’язок усіх роботодавців. За його результатами перевіряють, чи правильно в кожному місяці утримували ПДФО із зарплати та застосовували податкову соціальну пільгу (далі — ПСП) ( пп. 169.4.2, 169.4.3 ПКУ).

Чи потрібно перевіряти ще раз зарплату всіх працівників? Так, і щодо основних працівників, і щодо сумісників, причому незалежно від того, застосовувалася до їх заробітної плати ПСП чи ні.

Хто та для чого проводить перерахунок

Щодо всіх найманих працівників, що значаться у вас станом на 31.12.15 р., треба провести річний перерахунок, правила якого продовжують тішити нас своєю сталістю.

Перерахунок проводять роботодавці — юридичні та самозайняті особи (у тому числі ФОП), які використовували працю фізосіб за трудовими договорами (контрактами).

Коли вам слід зайнятися цією справою? Буквально під новорічний бій годинника. Річ у тім, що річний перерахунок проводять за результатами кожного звітного податкового року під час нарахування заробітної плати за останній місяць звітного року. Перерахунок за підсумками 2015 року необхідно провести у грудні 2015 року (формально при нарахуванні зарплати в останній день місяця).

Зверніть увагу! Перерахунок проводять за період з моменту проведення останнього перерахунку (за результатами попереднього 2014 року або за інший період) по грудень 2015 року (включно). А якщо працівник був прийнятий у 2015 році? Щодо нього перерахунок проводять при нарахуванні зарплати за грудень 2015 року за період з місяця прийняття до вас на роботу.

Чи потрібно «ворушити» доходи звільнених працівників? Ні, щодо них ви повинні були зробити перерахунок при проведенні остаточного розрахунку.

Зауважимо: проводити перерахунок щодо мобілізованих працівників доцільно, якщо ви відмовилися отримувати компенсацію з бюджету та утримували ПДФО. Однак пам’ятайте: ПСП до їх середнього заробітку не застосовується (див. «БТ», 2015, № 41, с. 46). Якщо застосовували — перераховуйтеся та виправляйтеся.

Майте на увазі: перерахунок сум військового збору не здійснюють.

Доходи для перерахунку

В обов’язковому річному перерахунку бере участь тільки заробітна плата (ознака доходу в Податковому розрахунку за формою № 1ДФ — «101»). Для визначення переліку виплат, що входять до складу заробітної плати, можна використати Інструкцію № 5*, але тільки в частині, що не суперечить ПКУ. Річ у тім, що для цілей обкладення ПДФО ПКУ ширше розглядає заробітну плату. Так, нормами ПКУ прирівняні до заробітної плати:

• лікарняні;

* Інструкція зі статистики заробітної плати, затверджена наказом Держкомстату від 13.01.04 р. № 5.

• дивіденди на користь фізосіб (у тому числі нерезидентів) за акціями або іншими корпоративними правами, які мають статус привілейованих або інший статус, що передбачає виплату фіксованого розміру дивідендів або суми, яка перевищує суму виплат, розраховану на будь-яку іншу акцію (корпоративне право), емітовану платником податку (див. п.п. 57.11.4 ПКУ).

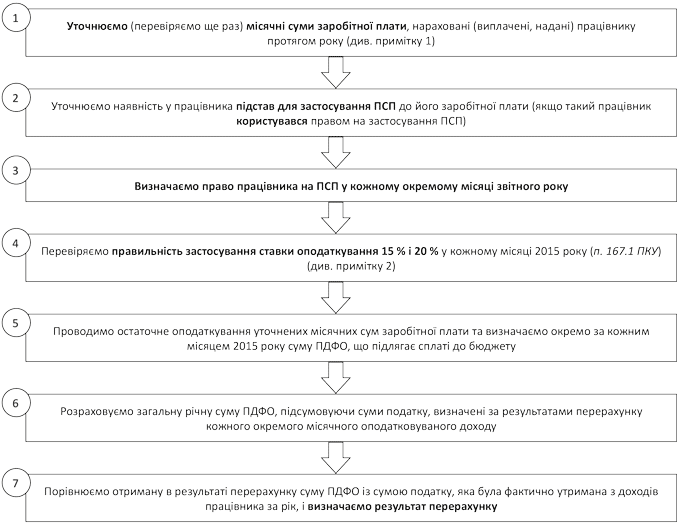

Покроковий алгоритм проведення перерахунку

Примітка 1. Якщо в періоді, за який проводимо перерахунок:

• донараховувалися суми за попередні податкові періоди (місяці), то при проведенні перерахунку суми донарахувань відносимо до відповідних місяців, за які проводилося донарахування (див. лист ДФСУ від 19.08.15 р. № 7682/6/99-99-17-03-03-15);

• нараховувалися «перехідні» виплати (відпускні та лікарняні), то суми таких виплат або їх частини відносимо до відповідних місяців, за які вони були нараховані ( абзац третій п.п. 169.4.1 ПКУ).

А ось якщо працівнику протягом звітного року нараховувалися та здійснювалися виплати за податкові періоди, відмінні від місячного (наприклад, премії за квартал, півріччя, рік), для цілей перерахунку їх не розподіляємо за місяцями, за які були нараховані. Такі виплати відносимо до місяця їх нарахування.

Примітка 2. У 2015 році ставка 15 % застосовувалася до бази оподаткування зарплати (її частини), сума якої за місяць не перевищує 12180,00 грн., а ставка 20 % — до частини бази оподаткування, що перевищує цю величину.

Відображаємо перерахунок у бухгалтерському обліку

У результаті перерахунку ви можете виявити суму ПДФО, яку слід доутримати з працівника, або навпаки, суму, яку потрібно йому повернути. Або у вас все «згорнеться в нуль». Як відобразити результати перерахунку у бухгалтерському обліку, якщо результат усе ж таки відрізняється від нуля? Дуже просто:

• суму недоплати податку, виявлену в результаті перерахунку та утримувану з працівника, покажіть проводкою Дт 661 — Кт 641/ПДФО;

• суму переплати ПДФО, що підлягає поверненню працівнику, — Дт 661 — Кт 641/ПДФО методом «червоне сторно».

Чи потрібно під час доутримання ПДФО враховувати обмеження за ст. 128 КЗпП*? Так, таке обмеження необхідно враховувати. Це підтверджують і податківці (див. лист ДПСУ від 06.03.12 р. № 8724/Я/17-1114).

* Статтею 128 КЗпП встановлене обмеження за загальною сумою відрахувань із зарплати працівника. Ця сума не має перевищувати 20 % «чистої» суми зарплати, а у випадках, окремо передбачених законодавством, — 50 чи 70 %.

Якщо нарахованої з грудневих доходів суми ПДФО бракує для того, щоб повернути всю переплату працівнику, то зменшують суму ПДФО, нараховану в січні 2016 року, тощо. Відповідно ці операції будуть відображені в Податковому розрахунку за формою № 1ДФ за 1 квартал 2016 року.

Відображаємо результати перерахунку у формі № 1ДФ

Результати перерахунку відображають в Податковому розрахунку за формою № 1ДФ за той звітний квартал, до якого належить місяць проведення перерахунку. Таким чином, річний перерахунок потрапить до розрахунку за IV квартал 2015 року. Якщо виявлена:

• недоплата, показники граф 4 і 4а збільшують на суму фактично доутриманого з працівника ПДФО;

• переплата, показники граф 4 і 4а зменшують на суму фактично поверненого працівнику ПДФО.

Якщо під час проведення перерахунку були виявлені помилки, то їх виправляють шляхом подання уточнюючих Податкових розрахунків за формою № 1ДФ за ті періоди, в яких ці помилки були допущені.

Слід визначити, що стало причиною недоплати/переплати з ПДФО, виявленої під час перерахунку. Якщо недоплата/переплата виникла, наприклад, у зв’язку з розподілом перехідних виплат або донарахованих/сторнованих виплат, то результат перерахунку відображаємо в поточному Податковому розрахунку за формою № 1ДФ. Якщо ж під час перерахунку виявлена помилка (припустимо, не утримали із систематичної матдопомоги ПДФО, оскільки неправильно класифікували дохід), то її необхідно виправляти через уточненку. На це звертають увагу податківці в роз’ясненні в підкатегорії 103.26 ЗІР ДФСУ).

Чи будуть штрафи, якщо під час перерахунку виявлені помилки

На нашу думку, якщо ви під час перерахунку за 2015 рік самостійно виявили помилки та виправили їх через уточнюючий Податковий розрахунок за формою № 1ДФ, то до вас не повинен застосовуватися ні 3-відсотковий «самоштраф» за п. 50.1 ПКУ (якщо було заниження зобов’язань), ні штраф у розмірі 510 грн. (1020 грн.) за п. 119.2 ПКУ. На це прямо вказують норми цих пунктів ПКУ.

Що загрожує за непроведення перерахунку

Ми радимо проводити річний перерахунок з ПДФО. Адже так ви, по суті, ще раз перевіряєте себе.

Але якщо ви його не провели та податківці під час перевірки не виявили в періоді, що перевірявся, жодних помилок, то можете спати спокійно.

Відповідальність за непроведення перерахунку не передбачена!

Якщо ж ви проігнорували таку можливість, а податківці під час перевірки виявили недоплату (переплату) з ПДФО через непроведення перерахунку, то готуйтеся до штрафу за п. 119.2 ПКУ в розмірі 510 грн. (за подання Податкового розрахунку за формою № 1ДФ з недостовірними відомостями).

Більше того, якщо вони виявлять недоплату з ПДФО (недоїмку), то її буде стягнуто з підприємства зі сплатою штрафу в розмірі 25 % (50 %, 75 %) від суми податку, що належить до сплати до бюджету ( ст. 127 ПКУ), і пені за весь період прострочення сплати ( ст. 129 ПКУ).

Також не слід забувати про адмінштраф за ст. 1634 КпАП.

Приклад з практики

Останній штрих для закріплення матеріалу — числовий приклад.

Приклад. ТОВ «Сюрприз» проводить річний перерахунок з ПДФО щодо працівника Ігнатенка І. І. (податковий номер — 2355321448). У січні його заробітна плата з урахуванням зайнятості (на 0,5 ставки) склала 1000,00 грн. Працівник скористався правом на ПСП у розмірі, встановленому п.п. 169.1.1 ПКУ (у 2015 році — 609 грн.). У 2015 році право на таку пільгу (609 грн.) мали працівники, чия заробітна плата за місяць не перевищувала 1710 грн.

З 01.02.15 р. оклад Ігнатенка І. І. згідно зі штатним розписом був підвищений і становив 3200,00 грн. Однак з урахуванням режиму роботи за повністю відпрацьований місяць йому нараховувалася заробітна плата в розмірі 1600,00 грн*. З 30 березня по 6 квітня 2015 року (включно) працівник перебував у відпустці. Загальна сума відпускних становила 331,04 грн., з них за дні березня 2015 року — 82,76 грн., за дні квітня — 248,28 грн.

* Лютий 2015 року став новим базовим місяцем для проведення індексації.

У вересні 2015 року працівнику була донарахована сума індексації за період з травня по серпень 2015 року (зарплату в зазначеному періоді необхідно було індексувати (базовий місяць — лютий 2015 року), проте індексація помилково не нараховувалася). Загальна сума донарахованої у вересні 2015 року індексації з урахуванням зайнятості працівника становила 580,38 грн., у тому числі за травень — 65,77 грн., за червень — 160,17 грн., за липень — 177,22 грн., за серпень — 177,22 грн. Сума індексації за вересень — 200,50 грн.

З 01.10.15 р. оклад Ігнатенка І. І. був підвищений на 500,00 грн. (до 3700,00 грн.) і він був переведений у режим повного робочого дня. У зв’язку з тим, що жовтень 2015 року став базовим місяцем (при цьому сума підвищення окладу перевищила суму поточної індексації), індексація в жовтні — грудні 2015 року не проводилася.

Дані про доходи працівника за період січень — грудень 2015 року наведені в таблиці.

Річний перерахунок ПДФО щодо працівника Ігнатенка І. І. за 2015 рік

Розрахунковий період | Факт | Перерахунок | |||||||

сума нарахованої зарплати, грн. | ЄСВ у частині утримань, грн. | ПСП, грн. | ПДФО, грн. | уточнена сума зарплати, грн. | ЄСВ у частині утримань, грн. | ПСП, грн. | ПДФО за результатами перерахунку, грн. | результат перерахунку, грн. (гр. 9 - гр. 5) | |

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

Січень | 1000,00 | 36,00 | 609,00 | 53,25 | 1000,00 | 36,00 | 609,00 | 53,25 | — |

Лютий | 1600,00 | 57,60 | 609,00 | 140,01 | 1600,00 | 57,60 | 609,00 | 140,01 | — |

Березень | 1778,66 (1) | 64,04 | — | 257,19 | 1530,38(2) | 55,09 | 609,00 | 129,94 | -127,25 |

Квітень | 1295,24 | 46,63 | 609,00 | 95,94 | 1543,52(3) | 55,57 | 609,00 | 131,84 | 35,90 |

Травень | 1600,00 | 57,60 | 609,00 | 140,01 | 1665,77(4) | 59,97 | 609,00 | 149,52 | 9,51 |

Червень | 1600,00 | 57,60 | 609,00 | 140,01 | 1760,17 | 63,37 | — | 254,52 | 114,51 |

Липень | 1600,00 | 57,60 | 609,00 | 140,01 | 1777,22 | 63,98 | — | 256,99 | 116,98 |

Серпень | 1600,00 | 57,60 | 609,00 | 140,01 | 1777,22 | 63,98 | — | 256,99 | 116,98 |

Вересень | 2380,88(5) | 85,71 | — | 344,28 | 1800,50 | 64,82 | — | 260,35 | - 83,93 |

Жовтень | 3700,00 | 133,20 | — | 535,02 | 3700,00 | 133,20 | — | 535,02 | — |

Листопад | 3700,00 | 133,20 | — | 535,02 | 3700,00 | 133,20 | — | 535,02 | — |

Грудень | 3700,00 | 133,20 | — | 535,02 | 3700,00 | 133,20 | — | 535,02 | — |

Разом за 2015 рік | 25554,78 | 919,98 | Х | 3055,77 | 25554,78 | 919,98 | — | 3238,47 | 182,70 |

(1) Сума березневої зарплати (1447,62 грн.) і відпускних, нарахованих за дні березня — квітня (331,04 грн.). (2) Сума зарплати за фактично відпрацьовані дні березня (1447,62 грн.) і відпускних за березень (82,76 грн.). (3) Сума квітневої зарплати (1295,24 грн.) і відпускних, нарахованих за дні квітня (248,28 грн.). (4) Тут і далі сума зарплати (1600,00 грн.) та індексація за відповідний місяць (травень, червень, липень, серпень). (5) Сума зарплати за вересень (1600,00 грн.), індексація за вересень (200,50 грн.) і донарахована індексація за травень — серпень (580,38 грн.). | |||||||||

За результатами річного перерахунку виявлена сума недоплати з ПДФО у розмірі 182,70 грн. Чи можна всю цю суму утримати з грудневого доходу працівника? Давайте підрахуємо.

Дохід працівника за грудень 2015 року дорівнює 3700,00 грн. З цього доходу необхідно утримати ПДФО в сумі 535,02 грн., ЄСВ — 133,20 грн. і ВЗ (його суми в таблиці не відображені, оскільки не впливають на результат перерахунку) — 55,50 грн. (3700,00 грн. х 1,5 %).

«Чистий» заробіток працівника дорівнює:

3700,00 - 535,02 - 133,20 - 55,50 = 2976,28 (грн.).

Щоб виконати вимоги ст. 128 КЗпП, розрахуємо граничну суму відрахувань, яка може бути утримана з грудневого доходу працівника:

2976,28 х 20 : 100 = 595,26 (грн.).

Сума недоплати з ПДФО (182,70 грн.) не перевищує допустимої величини відрахувань, тому всю її суму можна утримати з доходу працівника за грудень 2015 року.

У Податковому розрахунку за формою № 1ДФ за 4 квартал 2015 року (див. рисунок далі) щодо працівника з ознакою доходу «101» у гр. 3 і 3а буде вказано 11100,00 грн. (3700,00 + 3700,00 + 3700,00), а у гр. 4 і 4а — 1787,76 грн. (535,02 + 535,02 + 535,02 + 182,70).

1 | 2 | 3а | 3 | 4а | 4 | 5 | 6 | 7 | 8 | 9 | ||||

19 | 2355321448 | 11100 | 00 | 11100 | 00 | 1787 | 76 | 1787 | 76 | 101 | — | — | — | — |

<…> | ||||||||||||||

Фрагмент Податкового розрахунку за формою № 1ДФ за 4 квартал 2015 року

Висновки

Роботодавець зобов’язаний провести річний перерахунок з ПДФО при нарахуванні зарплати за грудень 2015 року.

Перерахунок полягає в уточненні (розподілі) бази оподаткування в кожному місяці періоду, за який проводиться перерахунок, для перевірки правильності застосування ПСП і обкладення ПДФО.

Сума недоплати з ПДФО доутримується з працівника, а сума переплати повертається працівнику шляхом зменшення суми поточних зобов’язань.

Результат річного перерахунку відображайте у формі № 1ДФ за 4 квартал 2015 року. Якщо під час перерахунку ви виявили помилки (наприклад, не утримали ПДФО з оподатковуваного доходу або до бази оподаткування включили неоподатковувані доходи), виправляйте їх через уточнюючі Податкові розрахунки.