Періодично звіряти стан розрахунків з бюджетом корисно кожному платнику: хоча б для того, щоб з’ясувати, чи не допущено помилки при перерахуванні платежів або відображенні їх в обліку.

Але розрахунки з бюджетом є також об’єктом річної інвентаризації. Адже перед складанням річної фінансової звітності слід обов’язково провести інвентаризацію усіх активів та зобов’язань (п. 7 розд. I Положення № 879*).

Як проводиться звірка?

Ви, напевно, пам’ятайте, що раніше Порядок № 765** передбачав два механізми звірки розрахунків з бюджетом:

1) у разі усного звернення платника податків результати звірки податківці відображали в книзі обліку звірення стану розрахунків;

2) на письмову вимогу платника податків результати такої звірки оформляли Актом звіряння розрахунків з бюджетом.

Але зараз увесь цей механізм канув у Лету. Порядок № 765 втратив чинність, а йому на зміну прийшов новий Порядок № 422 (затверджений наказом Мінфіну від 07.04.16 р. № 422). А в ньому — ані слова про проведення звірки розрахунків з бюджетом та про право платника вимагати проведення такої звірки. Скасовано і саму форму Акта звіряння розрахунків з бюджетом.

Як же тоді звіряти розрахунки з бюджетом? Податківці рекомендують проводити таку звірку через Електронний кабінет платника податків. Далі розповімо, як це зробити.

Використовуємо Електронний кабінет

Нагадаємо, що знайти Електронний кабінет платника*** можна:

*** Детальніше про Електронний кабінет платника ви можете прочитати у «БТ», 2016, № 13, с. 41.

• за адресою https://cabinet.sfs.gov.ua;

• або на офіційному веб-порталі ДФСУ www.sfs.gov.ua (для цього на головній сторінці у стрічці сервісів потрібно вибрати вкладку «Електронний кабінет платника (оновлена версія)»).

Важливо! Для звірки розрахунків з бюджетом потрібно увійти до особистої частини (особистого кабінету) платника податків. А зробити це можна, тільки маючи електронний цифровий підпис.

Жодних запитів для звірки розрахунків з бюджетом через Електронний кабінет платника податківцям подавати не потрібно.

Отримати інформацію про стан розрахунків з бюджетом, використовуючи Електронний кабінет платника, дуже легко:

1. Після входу до особистої частини Електронного кабінету платника вибираємо вкладку «Стан розрахунків з бюджетом» (див. рис. 1).

Рис. 1. Вкладка «Стан розрахунків з бюджетом»

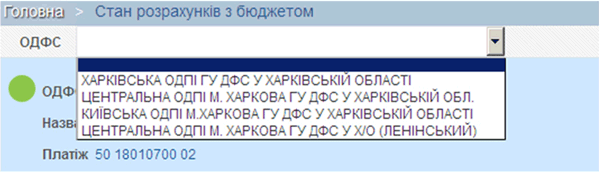

2. Вибираємо потрібний контролюючий орган (див. рис. 2).

Рис. 2. Обираємо свою податкову

3. Далі відкривається перелік інтегрованих карток платника за всіма податками і зборами, які сплачуються у відповідному контролюючому органі.

Зелений колір — активна картка (є рух за цим податком/збором), червоний колір — є недоїмка, сірий колір — закрито картку за цим видом податку/збору.

4. Вибираємо потрібну картку та відкриваємо її.

5. Зазначаємо дату, на яку хочемо отримати дані.

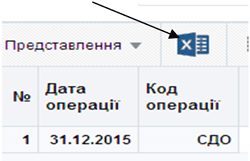

6. У полі відкриття картки завантажуємо дані у форматі Excel, вибравши відповідну піктограму (див. рис. 3).

Рис. 3. Завантажуємо дані

У результаті ви отримаєте повну інформацію з інтегрованої картки щодо відповідного бюджетного платежу.

От і все, що потрібно для отримання інформації про стан розрахунків з бюджетом через Електронний кабінет платника.

Отримуємо «офіційне» підтвердження

Те, що податківці зробили доступною можливість звіряти розрахунки з бюджетом в електронному вигляді в режимі реального часу, — чудово. Утім, є одне «але». На сьогодні в законодавстві ніде не закріплено статус сервісу «Електронний кабінет платника» (це тільки планують зробити з початку наступного року). А якщо ви бажаєте отримати «офіційну» інформацію від податківців про стан розрахунків з бюджетом?

За роз’ясненнями, розміщеними в категорії 135.04 ЗІР ДФСУ, у цьому випадку податківці рекомендують платникам звертатися з письмовою заявою до контролюючого органу, в якому відкриті інтегровані картки, з проханням надати інформацію з інтегрованих карток платника податку щодо нарахованих та сплачених сум і сальдо станом на певну дату в розрізі конкретних податків та обов’язкових платежів. Відповідь на таку заяву у вигляді письмового документа, в якому містяться дані про стан розрахунків з бюджетом, податківці обіцяють видати не пізніше 15 робочих днів з дня отримання заяви від платника.

Складається така заява у довільній формі.

Проводимо звірку

Отримавши інформацію про стан розрахунків з бюджетом, її потрібно звірити з даними бухгалтерського обліку.

Проводячи таку звірку, потрібно врахувати деякі нюанси обліку нарахованих сум платежів податковими органами. Так:

1) у разі подання звітних документів у законодавчо встановлені терміни нарахування узгоджених сум грошових зобов’язань в інтегрованій картці платника здійснюють датою граничного строку їх сплати (п.п. 2 п. 4 розд. IV Порядку № 422);

2) у разі подання звітних документів після настання граничного строку сплати податкових зобов’язань за ними, а також уточнюючих звітних документів, нарахування в інтегрованій картці платника проводяться датою їх подання.

У зв’язку з цим виникають обґрунтовані розбіжності між обліковими даними підприємства та даними інтегрованих карток. Так, наприклад, нарахування ПДВ за листопад у бухобліку проводять листопадом, а в інтегрованій картці — граничним строком сплати ПДВ за листопад, тобто 30.12.16 р.

Такі розбіжності викликані різними правилами обліку, а тому не можуть вважатися помилкою.

Звернемо увагу і на такий момент. Раніше у формі Акта звіряння розрахунків з бюджетом у колонці 1 було відображено дані податківців, у колонці 2 платник відображав свої облікові дані, а в колонці 3 — розбіжності.

Оскільки форму Акта звіряння розрахунків з бюджетом наразі скасовано, для оформлення результатів інвентаризації розрахунків з бюджетом платнику, вважаємо, доцільно самостійно оформити такий Акт, узявши за основу його форму, що діяла раніше.

Якщо виявлено розбіжності

Що робити, якщо цифри не збігаються?

У такому разі бухгалтера чекає ретельне зіставлення даних обліку:

• з поданими деклараціями, якщо не збігається сума нарахувань;

• з виписками банку, якщо не збігається сума оплат.

| Причина розбіжностей | Дії бухгалтера |

| Не збігається сума оплат | |

| Платіж помилково проведено в обліку | Коригування помилкового запису методом «сторно» |

| Платіж пішов «не туди» | Коригування даних в обліку. Подання заяви на перерахування помилково сплаченої суми в погашення зобов’язань за потрібним платежем |

| Платіж «завис» у податковій у складі нез’ясованих платежів | Звернення до податкової. Подання заяви з уточненими реквізитами |

| «Проґавили» 1095 днів з дати виникнення переплати | Списання переплати на витрати періоду на субрахунок 949 «Інші витрати операційної діяльності» |

| Дані податківців помилкові | Звернення до податкової з приводу того, що не збігаються суми оплати (з наданням копій платіжних доручень, які підтверджують оплату) |

| Не збігається сума нарахувань | |

| Помилки в деклараціях з ПДВ при правильних даних в обліку | Надання уточнюючого розрахунку |

| Помилки в обліку | Коригування даних обліку |

| Дані податківців помилкові | Звернення до податкової з приводу того, що дані не відповідають поданим деклараціям |

Якщо виявлено переплату

Якщо з якогось податку/збору виявлено переплату, то в такому разі підприємство може:

• залишити переплату для погашення майбутніх платежів за цим самим податком. При цьому нагадаємо, що поточні зобов’язання з ПДВ повинні сплачуватися з електронного ПДВ-рахунка, а переплату можна використати, наприклад, для сплати зобов’язань з ПДВ за уточнюючим розрахунком;

• повернути таку переплату на поточний рахунок;

• погасити існуючу заборгованість за іншими податками.

Увага! Переплату з ПДВ можна повернути тільки на електронний ПДВ-рахунок (п. 43.4 ПКУ).

Якщо ж підприємство приймає рішення повернути переплату або зарахувати її в оплату інших податків, слід зважати на норми ст. 43 ПКУ, що регулює порядок такого повернення.