Операції купівлі-продажу товарів

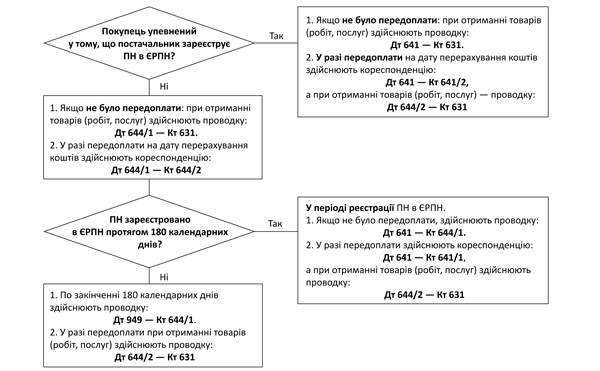

Почнемо з того, що в Інструкції № 141 Мінфін наказав відкрити до субрахунку 644 «Податковий кредит» новий аналітичний рахунок «Податковий кредит непідтверджений», скажімо, субрахунок 644/1. На цьому субрахунку покупцеві запропоновано відображати ПК за ситуації, коли від постачальника не отримано ПН, зареєстровану в ЄРПН.

Ми ж вважаємо, що субрахунок 644/1 слід використовувати тільки у разі, якщо немає впевненості, що постачальник зареєструє ПН в ЄРПН вчасно (протягом 15 календарних днів з дати її складання). Адже до моменту реєстрації ПН покупець не має права включати суми ПДВ до ПК, тому непідтверджений ПК слід відображати за дебетом субрахунку 644/1. При цьому Мінфін рекомендує кореспондувати його з рахунками обліку зобов’язань (п. 8 Інструкції № 141). Проте так слід діяти за ситуації, коли першою подією було отримання товару.

Якщо ж першою подією була передоплата, то субрахунок 644/1 має кореспондувати не з рахунком обліку зобов’язань, а з «транзитним» рахунком. Для цього можна відкрити окремий аналітичний субрахунок 644/2 «Податковий кредит, транзитний рахунок», на якому показувати «транзитні» суми ПДВ. І якщо, перераховуючи передоплату, ви не впевнені в тому, що постачальник своєчасно зареєструє ПН в ЄРПН, буде зроблено проводку: Дт 644/1 — Кт 644/2. Далі після реєстрації ПН відображають ПК проводкою: Дт 641 — Кт 644/1, а після отримання товарів/послуг сума ПДВ потрапить на рахунок обліку зобов’язань: Дт 644/2 — Кт 631.

У разі отримання ПН з порушенням строку реєстрації зазначена в ній сума ПК відображається за дебетом субрахунку 641 в кореспонденції з кредитом субрахунку 644/1.

Якщо ПН так і не було зареєстровано в ЄРПН у встановлений строк*, наступного дня після останнього дня граничного строку для реєстрації ПН в ЄРПН суму ПДВ відображають за дебетом субрахунку 949 «Інші витрати операційної діяльності» в кореспонденції з кредитом субрахунку 644/1.

* Податківці граничним строком реєстрації ПН в ЄРПН вважають 180 к. дн. (див., зокрема, листи ДФСУ від 14.07.16 р. № 15251/6/99-95-42-01-15, від 01.08.16 р. № 16485/6/99-99-15-03-02-15, від 02.08.16 р. № 16689/6/99-99-15-03-02-15).

А от якщо покупець упевнений у тому, що продавець вчасно зареєструє ПН в ЄРПН, можна одразу показувати ПК за дебетом субрахунку 641.

Для наочності покажемо правила обліку ПК на рис. 1.

Рис. 1. Схема відображення ПК при отриманні товарів (робіт, послуг)

Компенсуючі зобов’язання з ПДВ

«Негосподарське» використання. Суми ПЗ з ПДВ показують у кореспонденції з рахунками обліку витрат діяльності в таких випадках (п. 1.3 Інструкції № 141):

• втрата і витрата матеріальних цінностей та інших ресурсів понад установлені норми**;

** Мається на увазі ситуація нарахування компенсуючих ПЗ на підставі абз. «г» п. 198.5 ПКУ у випадку використання товарів (робіт, послуг) в операціях, що не є господарською діяльністю платника податків. Детальніше про застосування таких норм ви можете прочитати у «БТ», 2016, № 46, с. 18 та № 48, с. 15.

• ліквідація ОЗ за рішенням платника податків у випадках, передбачених законодавством (якщо не виконуються вимоги для ненарахування ПДВ, передбачені абз. 2 п. 189.9 ПКУ);

• безоплатна поставка матеріальних цінностей (у тому числі ОЗ), робіт і послуг;

• невиробниче використання матеріальних цінностей (окрім ОЗ), робіт і послуг;

• використання раніше придбаних матеріальних цінностей, робіт і послуг в операціях, що не є об’єктом оподаткування, звільнених від оподаткування, що не є господарською діяльністю платника податків;

• перевищення фактичної собівартості*** проданих товарів, робіт, послуг над фактичною ціною їх продажу в частині ПДВ, що підлягає сплаті до бюджету.

*** З 01.01.16 р. для власної продукції орієнтиром є звичайна ціна ( абзац другий п. 188.1 ПКУ).

З п. 12 Інструкції № 141 можна зрозуміти, що такі витрати показують на субрахунку 949, причому й у разі, коли ПЗ нараховують щодо необоротних активів.

«Негосподарське» придбання. ПЗ з ПДВ відображають на рахунках обліку необоротних активів, запасів, капітальних інвестицій в необоротні активи, витрат діяльності — у випадку здійснення операцій з придбання товарів, послуг, необоротних активів, під час придбання або виготовлення яких суми ПДВ були включені до складу ПК, якщо такі товари, послуги, необоротні активи призначаються для їх використання в операціях (п. 1.4 Інструкції № 141):

• що не є об’єктом оподаткування;

• звільнених від оподаткування;

• що не є господарською діяльністю платника податків.

При цьому в п. 10 Інструкції № 141 також сказано, що суми ПДВ зараховуються до первісної вартості товарів, необоротних активів, вартості послуг у кореспонденції з кредитом субрахунку 641. Там так само йдеться про товари, послуги, необоротні активи, суми ПДВ щодо яких потрапили до складу ПК, якщо вони призначаються для використання в необ’єктних або звільнених операціях або таких, що не є господарською діяльністю платника податків. Крім того, там згадуються операції з передачі активів (у межах балансу) для невиробничого використання, а також переведення виробничих необоротних активів до складу невиробничих необоротних активів.

Але якщо такі товари, послуги, необоротні активи в подальшому починають використовуватися в оподатковуваних ПДВ операціях у межах господарської діяльності, або невиробничі необоротні активи переводять до складу виробничих, то платник податків отримає право на ПК. Для цього потрібно скласти РК до раніше складеної ПН та зареєструвати його в ЄРПН. Суми ПДВ відображають за дебетом субрахунку 641 та кредитом субрахунку 719 «Інші доходи від операційної діяльності».

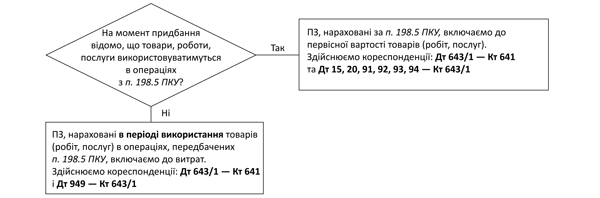

Як же розмежувати випадки, коли «компенсуючий» ПДВ включають до витрат, а коли — до первісної вартості придбаних товарів (робіт, послуг)?

На нашу думку, тут слід діяти так:

• якщо від самого початку (у момент придбання (формування первісної вартості) товарів/послуг) ми вже знаємо, що вони використовуватимуться в операціях, зазначених у п. 198.5 ПКУ, нараховані ПЗ включаємо до їх первісної вартості (при цьому зведену ПН на такі ПЗ можна оформити наприкінці місяця);

• якщо на момент придбання (формування первісної вартості) нам ще не відомо, що товари/послуги використовуватимуться в операціях, зазначених у п. 198.5 ПКУ, а в наступному звітному періоді ми починаємо використовувати їх у неоподатковуваній/негосподарській діяльності — нараховані ПЗ включаємо до витрат діяльності (відносимо на Дт 949).

Нюанс: згідно з п. 11 Інструкції № 141 суму ПЗ, нарахованого відповідно до п. 198.5 ПКУ та п. 199.1 ПКУ, відображають за дебетом субрахунку 643 «Податкові зобов’язання», аналітичний рахунок «Податкові зобов’язання, що підлягають коригуванню», і кредитом субрахунок 641. Суми нарахованого ПДВ зараховують до первісної вартості товарів, необоротних активів, вартості послуг у кореспонденції з кредитом субрахунку 643.

З цього можна зрозуміти, що на субрахунку 643 потрібно відкрити аналітичний рахунок «Податкові зобов’язання, що підлягають коригуванню», наприклад, субрахунок 643/1. При цьому слід взяти до уваги, що субрахунок 643 використовується ще і в інших випадках, зокрема в кореспонденції з субрахунком 641 при нарахуванні ПЗ у разі передоплати. Для відображення ПЗ у таких випадках можна відкрити субрахунок 643/2 «Податкові зобов’язання, транзитний рахунок».

Тоді нарахування ПЗ у випадках, передбачених в п. 198.5 ПКУ, матиме такий вигляд (рис. 2).

Рис. 2. Схема нарахування компенсуючих ПЗ з ПДВ за п. 198.5 ПКУ

ПДВ з мінбази

Нагадаємо, що база оподаткування ПДВ не може бути нижче певної величини ( абз. 2 п. 188.1 ПКУ):

• для товарів/послуг — ціни їх придбання;

• для самостійно виготовлених товарів/послуг — звичайних цін;

• для необоротних активів — балансової (залишкової) вартості за даними бухобліку, що склалася станом на початок звітного (податкового) періоду, протягом якого здійснюються такі операції (у разі відсутності обліку необоротних активів — виходячи із звичайної ціни).

У п. 1.3 Інструкції № 141 наведено застарілі формулювання щодо нарахування ПЗ для ситуацій безоплатної поставки матеріальних цінностей (у тому числі ОЗ), робіт і послуг та перевищення фактичної собівартості проданих товарів, робіт, послуг над ціною їх продажу. У таких випадках пропонується ПЗ відображати на рахунках обліку витрат діяльності.

Вважаємо, що ці рекомендації можна застосувати до всіх випадків нарахування ПЗ із суми перевищення мінімальної бази оподаткування згідно з абз. 2 п. 188.1 ПКУ. Тобто такі ПЗ показують проводкою Дт 949 — Кт 641 (без використання транзитного субрахунку 643).

Коригування ПЗ і ПК

Продавець (постачальник) суму надміру нарахованого ПЗ з ПДВ на підставі РК до ПН, складеної в порядку, встановленому для ПН, та зареєстрованої в ЄРПН, відображає методом «сторно» за дебетом рахунків обліку доходів і кредиту субрахунку 641 (п. 7 Інструкції № 141). Це відбувається при:

• поверненні покупцем — платником ПДВ раніше поставленої йому готової продукції (товарів, інших матеріальних і нематеріальних активів);

• зменшенні після поставки покупцю — платнику ПДВ суми компенсації за поставку готової продукції (товарів, інших матеріальних і нематеріальних активів, робіт і послуг).

Аналогічно діє і покупець у таких випадках. Тобто він здійснює операцію «сторно» до тієї кореспонденції, щодо якої раніше було відображено ПК.

ПН не потрапила до ПК

Іноді на практиці суб’єкти господарювання не бажають показувати ПК за ПН, своєчасно зареєстрованими в ЄРПН. Наприклад, так діють за ситуації, коли покупець здійснює неоподатковувані (звільнені) від ПДВ постачання або постачання товарів, що оподатковуються за зниженою ставкою ПДВ (7 %).

Окремого алгоритму дій для такої ситуації в Інструкції № 141 не передбачено. Це й зрозуміло, адже в ПКУ не надано право на відображення ПК. ПДВ за ПН, які зареєстровані в ЄРПН, покупець зобов’язаний включати до ПК, іншого просто не дано.

А згідно з п. 9 П(С)БО 9 «Запаси» до первісної вартості запасів, які придбані за плату, включають суми непрямих податків у зв’язку з придбанням запасів, які не відшкодовуються підприємству. Такі самі норми передбачено і для ОЗ ( п. 8 П(С)БО 7 «Основні засоби»).

Коли ж можна говорити про те, що суми ПДВ не відшкодовуються підприємству якщо є ПН, яка зареєстрована в ЄРПН? Очевидно, що це відбувається на дату «позбавлення» права на ПК.

Строк для віднесення сум ПДВ до складу ПК у цьому випадку закінчується через 1095 календарних днів з дня складання ПН (див. листи ДФСУ від 29.08.16 р. № 18629/6/99-95-42-01-15, № 18630/6/99-95-42-01-15, № 18631/6/99-95-42-01-15).

Тож тільки після закінчення цього строку платник зможе включити ПДВ до витрати (здійснити кореспонденцію Дт 949 — Кт 644/1).

Отже, ми розглянули найбільш поширені проблемні питання бухобліку ПДВ, а щодо обліку інших операцій — з ними ви можете ознайомитися в Шпаргалці бухгалтера на с. 23.

Висновки

- Для відображення ПЗ з ПДВ на субрахунку 643 потрібно відкрити аналітичні рахунки 643/1 «Податкові зобов’язання, що підлягають коригуванню», 643/2 «Податкові зобов’язання, транзитний рахунок».

- Для відображення ПК з ПДВ на субрахунку 644 слід відкрити аналітичні рахунки 644/1 «Податковий кредит непідтверджений», 644/2 «Податковий кредит, транзитний рахунок».

- Якщо підприємство отримало ПН, зареєстровану в ЄРПН, то включити ПДВ до витрат можна буде тільки після закінчення 1095 календарних днів.

Документи та скорочення статті

Інструкція № 141 — Інструкція з бухгалтерському обліку податку на додану вартість, затверджена наказом МФУ від 01.07.97 р. № 141.

ЄРПН — Єдиний реєстр податкових накладних.

ПК — податковий кредит.

ПЗ — податкові зобов’язання.

ОЗ — основний засіб.

РК — розрахунок коригування.