Касовий метод: що це таке?

Касовий метод — метод податкового обліку, у разі застосування якого (п.п. 14.1.266 ПКУ):

• дата виникнення податкових зобов’язань (ПЗ) визначається як дата зарахування (отримання) коштів на банківський рахунок (у касу) платника податку або отримання інших видів компенсації вартості поставлених (або таких, що підлягають поставці) ним товарів (послуг);

• дата виникнення права на податковий кредит (ПК) визначається як дата списання коштів з банківського рахунка (видачі з каси) платника податку або надання інших видів компенсації вартості поставлених (або тих, що підлягають поставці) йому товарів (послуг).

Тобто суть касового методу зводиться до того, що факт постачання/отримання товарів (послуг) не приводить до виникнення ПЗ чи прав на ПК. Вони виникають тільки на дату отримання/передання грошових коштів або інших видів компенсації.

Касовий метод мають змогу застосовувати не всі платники ПДВ, а лише «обрані» — платники, які здійснюють певні операції (див. табл. 1).

Таблиця 1. Хто і коли застосовує касовий метод

| Норма ПКУ | Хто застосовує касовий метод | Термін дії | Особливості застосування |

| Пункт 187.10 (підприємства ЖКГ) | Платники ПДВ, які здійснюють постачання теплової енергії, природного газу (крім скрапленого) та надають послуги з транспортування та/або розподілу природного газу, водопостачання, водовідведення або інших послуг, вартість яких уключається до квартплати або плати за утримання житла: • фізичним особам; • бюджетним установам, не зареєстрованим як платники ПДВ; • житлово-експлуатаційним конторам, квартирно-експлуатаційним частинам, ОСББ, іншим платникам ПДВ, які здійснюють збір коштів від зазначених покупців з метою подальшого їх перерахування продавцям таких товарів (постачальникам послуг) у рахунок компенсації їх вартості | На постійній основі | Поширюється тільки на перелічені операції. Якщо ж суб’єкт господарювання одночасно з переліченими здійснює й інші операції, до них слід застосовувати правило «першої події» |

| Пункт 44 підрозд. 2 розд. ХХ (постачальники електроенергії, теплової енергії та вугілля) | Суб’єкти господарювання, які здійснюють: • постачання (у тому числі оптове), передачу, розподіл електричної та/або теплової енергії; • постачання вугілля та/або продуктів його збагачення товарних позицій 2701, 2702, 2703000000, 270400 згідно з УКТ ЗЕД | З 01.01.16 р. до 01.07.17 р.(1) | Діє тільки щодо перелічених операцій. При здійсненні інших операцій діє правило «першої події». Але право на ПК визначається за «касовими» правилами не тільки за операціями придбання вугілля, а й за операціями придбання товарів/послуг, що використовуються для здійснення таких постачань (лист ДФСУ від 02.02.16 р. № 2097/6/99-95-42-01-16-01) |

| Пункт 187.7 (бюджетні кошти) | Суб’єкти господарювання, які здійснюють постачання товарів/послуг за рахунок бюджетних коштів | На постійній основі | Касовий метод застосовується тільки до постачань бюджетникам. При цьому ПК визначають за загальним правилом «першої події» |

| Абзац четвертий п. 187.1(2) (будівельні організації) | Суб’єкти підприємницької діяльності, які виконують підрядні будівельні роботи | На постійній основі | Застосовують тільки платники, які уклали договори будівельного підряду із замовником. Якщо ж підрядник залучає до виконання робіт інших осіб — платників ПДВ, то діє правило «першої події» (категорія 101.05 ЗІР ДФСУ). Тобто, на думку податківців, на субпідрядників дія цієї норми не поширюється |

| (1) Увага! Касовий метод за цією нормою ПКУ застосовується тільки щодо операцій, за якими дата першої події належить до звітних періодів із січня 2016 року по червень 2017 року (див. листи ДФСУ від 23.02.16 р. № 3914/6/99-95-42-01-16-01 і від 19.02.16 р. № 3686/6/99-95-42-01-16-01). (2) Застосування касового методу за цією нормою, на відміну від інших, — це право платника, а не обов’язок. | |||

Визначаємо базу оподаткування

Правила визначення мінімальної бази оподаткування при здійсненні операцій, які підпадають під касовий метод, такі ж, як і для інших операцій.

Водночас слід пам’ятати, що на комунальні послуги та постачання газу населенню ціни підлягають державному регулюванню. А тому мінімальною базою для таких операцій буде не ціна придбання / звичайна ціна / балансова (залишкова) вартість товарів/послуг, а договірна вартість (абзац другий п. 188.1 ПКУ).

До такої договірної вартості включаються будь-які суми коштів, вартість матеріальних і нематеріальних активів, що передаються платнику податків безпосередньо покупцем або через третю особу у зв’язку з компенсацією вартості товарів/послуг (абзац п’ятий п. 188.1 ПКУ). А тому, наприклад, комунальні підприємства, що надають послуги населенню згідно з п. 187.10 ПКУ (у тому числі й пільговим його категоріям), визначають базу оподаткування виходячи з повної договірної вартості (затвердженого тарифу) незалежно від того, від кого отримано компенсацію їх вартості (безпосередньо від населення або з бюджету у вигляді дотацій, субсидій, наданих пільговим категоріям населення). При цьому і до частини тарифу, оплачуваної населенням, і до його частини, отриманої з бюджету, комунальне підприємство має застосовувати касовий метод податкового обліку.

Адже обидва ці платежі здійснені за однією операцією постачання. Такої самої позиції зараз дотримуються й податківці (див. лист ДФСУ від 01.09.15 р. № 18674/6/99-99-19-03-02-15). Хоча раніше вони висловлювали іншу точку зору.

Тут також важливо не плутати дотації та субсидії, надані пільговим категоріям населення, з виробничою дотацією, яка згідно з п.п. 7 п. 1 ст. 21, п.п. 8 п. 1 ст. 22 Закону про ЖКП може бути надана виробнику житлово-комунальних послуг у разі, якщо договірна вартість (тариф) житлово-комунальних послуг нижче за рівень економічно обґрунтованих витрат на їх виробництво. Така виробнича дотація до бази оподаткування за операцією постачання товарів/послуг населенню не включається (абзац шостий п. 188.1 ПКУ), оскільки надається не населенню, а комунальному підприємству.

Крім того, отримані з бюджету суми компенсації на покриття різниці між фактичними витратами та регульованими цінами (тарифами) звільнені від ПДВ згідно з п.п. 197.1.28 ПКУ. При цьому щодо такої звільненої операції не потрібно нараховувати «компенсуючі» ПЗ за п. 198.5 ПКУ (це передбачає пряма норма в п.п. «б» п. 198.5 ПКУ).

«Касові» операції та зведена податкова накладна

Ви, напевно, знаєте, що у разі здійснення безперервних і ритмічних постачань платники ПДВ мають право не складати зведені* податкові накладні (ПН). Але чи можна скласти зведену ПН на «ритмічні» операції, за якими дата ПЗ визначається за касовим методом?

* Деталі читайте у «БТ», 2016, № 10-11, с. 30 та № 17, с. 5.

Суб’єктам господарювання, які постачають вугілля, така можливість прямо надана п. 44 підрозд. 2 розд. ХХ ПКУ, а саме:

• покупцям — платникам ПДВ — вони можуть складати зведені ПН (не пізніше останнього дня місяця) на кожного платника ПДВ, з яким постачання мають ритмічний характер, з урахуванням усієї суми отриманих від нього коштів протягом такого місяця;

• покупцям — неплатникам ПДВ — вони можуть складати не пізніше останнього дня місяця, в якому отримано кошти, одну зведену ПН з урахуванням усієї суми отриманих від них коштів протягом такого місяця.

У цій специфічній нормі враховано особливості виникнення ПЗ за касовим методом: відсутня вимога щодо складання окремої ПН на суму оплат, що перевищує суму відвантажень у поточному місяці.

Щодо суб’єктів, які здійснюють інші операції, що підпадають під касовий метод, то для них таких специфічних правил не передбачено, як і відсутня заборона складати зведені ПН. Однак загальні правила (п. 201.4 ПКУ) не враховують особливості касового методу. Вони дають право скласти зведену ПН не пізніше останнього дня місяця, в якому здійснено постачання. Оскільки ПЗ за «касовими» операціями в періоді, коли відбулося постачання, можуть і не виникнути (не було оплати), то правом на складання зведеної ПН при здійсненні «ритмічно-касових» постачань ви зможете скористатися далеко не завжди.

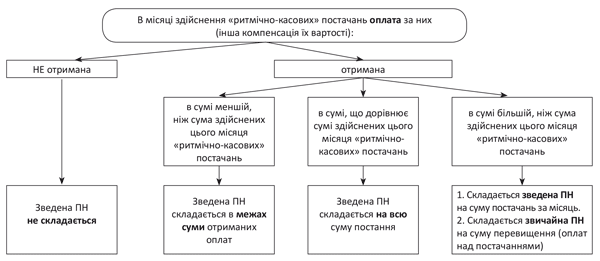

Правила складання «ритмічно-касової» зведеної ПН

Податківці у своєму листі від 28.01.16 р. № 1664/6/99-99-19-03-02-15 підтвердили можливість складання суб’єктами, які використовують касовий метод, зведених ПН. Водночас вони рекомендують складати ПН, орієнтуючись тільки на постачання, не звертаючи увагу на факт оплати. На наш погляд, їх висновки помилкові, оскільки без урахування вищенаведених особливостей (див. рисунок) складати зведену ПН не можна. Це суперечить п.п. 14.1.266 і п. 201.1 ПКУ.

Зауважимо: якщо в одному календарному місяці у вас виникли «ритмічні» податкові зобов’язання і за «касовими» постачаннями, здійсненими неплатниками ПДВ, і за постачаннями, здійсненими ними ж, але до яких застосовувалося правило «першої події», на такі постачання може бути складена одна загальна зведена ПН. Але на такі операції краще скласти окремі ПН, щоб не заплутатись.

«Касовий» ПК: стисло про головне

Розподіл. Як уже зазначалося вище, касовий метод застосовується тільки при постачанні товарів/послуг, для яких необхідність/можливість його застосування передбачена нормами ПКУ. Тому якщо платник не здійснює постачання таких товарів/послуг, а тільки придбаває їх, то право на ПК за такими придбаннями виникає у нього за правилом «першої події».

Право на ПК за касовим методом визначають тільки ті платники, які здійснюють постачання, до яких застосовується касовий метод.

Щоправда, потрібно пам’ятати про виняток: при визначенні ПЗ за касовим методом згідно з п. 187.7 ПКУ (постачання за рахунок бюджетних коштів) ПК визначають за правилом «першої події».

У разі придбання товарів/послуг, які одночасно призначені як для забезпечення виконання операцій з постачання «касових» товарів/послуг, так і для виконання інших операцій, касовий метод застосовується виключно в частині, пропорційній обсягу постачання таких товарів/послуг. Тобто «вхідний» ПДВ потрібно розподілити.

Порядок такого розподілу в ПКУ не описаний. Згадка про нього є тільки в п. 17 Порядку № 21, та й стосується вона тільки платників-«касовиків» згідно з п. 187.10 ПКУ.

Водночас податківці наполягають на тому, що розподіл повинні здійснювати і платники, які здійснюють касові операції згідно з п. 44 підрозд. 2 розд. ХХ ПКУ (листи ДФСУ від 23.02.16 р. № 3914/6/99-95-42-01-16-01 і від 19.02.16 р. № 3686/6/99-95-42-01-16-01).

А в категорії 101.14 ЗІР ДФСУ вони взагалі наполягають на тому, що в разі «подвійного» використання придбань розподіляти ПК повинен будь-який платник, який застосовує касовий метод, незалежно від того, яким пунктом ПКУ обумовлене його застосування.

Дата виникнення і строк дії права на ПК. Право на ПК за «касовою» операцією у платника, який застосовує касовий метод, виникає на дату списання коштів з банківського рахунка (видачі з каси) такого платника або на дату надання інших видів компенсації. При цьому зареєстрована в ЄРПН ПН — обов’язковий документ, який підтверджує таке право (п. 198.6 ПКУ).

У платників, які працюють за правилом «першої події», на цьому етапі запитань зазвичай не виникає. А ось у «касовиків» вони можуть виникнути вже тут. Адже в них може скластися парадоксальна ситуація: ПН, що підтверджує право на ПК, може бути отримана ними раніше, ніж таке право виникне. У такому разі важливо пам’ятати: первинним тут є надання компенсації за «касові» товари/послуги, а зареєстрована ПН, не підтверджена цією операцією, сама по собі право на ПК не забезпечує.

Платники, які застосовують касовий метод, часто також ставлять запитання: чи є право на «касовий» ПК, якщо компенсація надається після закінчення 365 календарних днів з дати складання ПН?

Квапимося завірити: є! Адже абзац четвертий п. 198.6 ПКУ встановлює: ПК може бути відображений протягом 365 календарних днів з дати складання ПН, що діє лише в разі, якщо такий ПК не відображено у відповідному періоді (періоді, коли виникло право на ПК). Водночас до відповідного періоду (періоду надання компенсації) ПКУ не висуває жодних вимог: він не обмежений жодними строками. А отже, платник, який застосовує касовий метод, у періоді надання компенсації має право відобразити ПК за зареєстрованою ПН незалежно від того, скільки днів пройшло з дати її складання.

Причому строк позовної давності — 1095 — днів тут теж не діє. Це підтверджують і податківці (лист ДФСУ від 16.11.15 р. № 24353/6/99-99-19-03-02-15).

Зауважте: для несвоєчасно зареєстрованих ПН ПКУ містить одне обмеження: згідно з абзацами п’ятим — сьомим п. 198.6 ПКУ право на ПК за ними виникає в періоді реєстрації такої ПН в ЄРПН, але не пізніше 60 календарних днів з дати списання коштів. Це означає: якщо ПН зареєстрована в ЄРПН пізніше ніж 60 календарних днів з дати списання коштів, право на ПК за нею у платника не виникне.

В табл. 2 відобразимо вплив дати здійснення оплати і дати реєстрації ПН в ЄРПН на право платника на «касовий» ПК.

Таблиця 2. Право на ПК за касовим методом

| ПН зареєстрована в ЄРПН | Оплату здійснено | Право на ПК |

| своєчасно | протягом 365 календарних днів з дати складання ПН | виникає в періоді оплати і діє до закінчення 365 календарних днів |

| після 365 календарних днів з дати складання ПН | виникає в періоді оплати — продовження не діє | |

| з порушенням строку, але не пізніше 60 календарних днів з дати списання коштів | до реєстрації ПН в ЄРПН | виникає в періоді реєстрації ПН в ЄРПН і діє до закінчення 365 календарних днів |

| після реєстрації ПН в ЄРПН у межах 365 календарних днів з дати складання ПН | виникає в періоді оплати і діє до закінчення 365 календарних днів | |

| після реєстрації ПН в ЄРПН після закінчення 365 календарних днів з дати складання ПН | виникає в періоді оплати — продовження не діє | |

| з порушенням строку і пізніше 60 календарних днів з дати списання коштів | у будь-якому з періодів | не виникає |

| ПН не зареєстрована в ЄРПН | у будь-якому з періодів | не виникає |

Проте слід урахувати: щодо строку дії права на ПК чинні норми ПКУ вступають у глибоке протиріччя з практикою застосування касового методу. Норми ПКУ з цього питання ми проаналізували, про що ж говорить практика?

А вона свідчить: за наявності зареєстрованої в ЄРПН ПН платник має право на відображення «касового» ПК у будь-якому зі звітних періодів протягом 60 календарних днів з дати надання компенсації. Причому це правило поширюється як на своєчасно, так і на несвоєчасно зареєстровані ПН. До 01.01.15 р. таке трактування дозволяв чинний на той час абзац четвертий п. 198.6 ПКУ. Але ж абзаци п’ятий і сьомий п. 198.6 ПКУ, що прийшли йому на зміну, так трактувати не можна! Адже:

• по-перше, їх норми стосуються виключно несвоєчасно зареєстрованих ПН;

• по-друге, вони не подовжують період відображення ПК, а встановлюють до нього додаткову вимогу: він повинен настати не пізніше 60 календарних днів з дати списання коштів.

Утім, податківці наявне протиріччя помічають не завжди. В основному вони не вдаються до буквального трактування і підтримують практичний підхід. Проте є позитивні висновки, де фіскали обмежуються формулюванням зазначеної норми. При цьому, як її слід розуміти, не пояснюють.

На наш погляд, безпечніше все ж на роз’яснення податківців не покладатися, а відштовхуватися від вимог ПКУ. А в разі, якщо «касовий» податковий кредит не відображений у періоді, в якому таке відображення було дозволене нормами ПКУ, пам’ятайте про можливість виправити помилку протягом 1095 днів (ст. 50 і 102 ПКУ).

СЕА та касовий метод

Говорячи про реєстраційний ліміт, що розраховується за формулою з п. 2001.3 ПКУ, можна сказати про те, що платники, які застосовують касовий метод, мають певну перевагу перед платниками, які застосовують правило «першої події». Адже показник ∑НаклОтр цієї формули розраховується на підставі зареєстрованих в ЄРПН ПН/РК незалежно від того, в якому періоді у платника виникає право на ПК за такими ПН/РК. Тому реєстраційний ліміт за «касовими» операціями нерідко збільшується ще до того, як виникло право на ПК.

Заповнення декларації з ПДВ

Правила заповнення декларації з ПДВ платниками, які застосовують касовий метод, мають такі особливості:

1) платник ПДВ, який застосовує у звітному періоді касовий метод, ставить про це відповідну відмітку у спеціальному полі, що знаходиться під табличною частиною декларації. Хоча випливає це з форми декларації, а ось Порядком № 21 це питання не врегульовано;

2) у графі 4 таблиці 2 додатка Д5 відмітку «+» проставляють тільки платники, які застосовують касовий метод згідно з п. 187.10 ПКУ. Мабуть, саме необхідністю проставляння такої відмітки зумовлена вимога податківців відображати окремими рядками суми ПК з одного придбання, якщо таке придбання використовується в «подвійних» операціях (див. лист ДФСУ від 17.03.16 р. № 5887/6/99-99-19-03-02-15).

Крім того, у таблиці 2 додатка Д5 платники, які застосовують касовий метод згідно з п. 187.10 ПКУ, окремим рядком виділяють підсумок за сумами «касового» ПК, у тому числі за ПН, складеними до 01.07.15 р.

Водночас платники, для яких підставою для застосування касового методу є не п. 187.10 ПКУ, окремими рядками «касовий» ПК у таблиці 2 додатка Д5 не виділяють, а також підсумок за «касовими» операціями в ній не відображають;

3) таблиця 3 додатка Д5 також призначена для «касовиків» згідно з п. 187.10 ПКУ: завдяки ній вони можуть урахувати в реєстраційному ліміті всі суми «касового» ПК, відображені у звітних періодах за липень — грудень 2015 року на підставі ПН з датою складання до 01.07.15 р. у зв’язку із застосуванням касового методу згідно з п. 187.10 ПКУ. Заповнюється вона виключно у складі декларації з ПДВ за січень / I квартал 2016 року;

4) таблицю 4 додатка Д7 згідно з п. 17 розд. III Порядку № 21 також заповнюють тільки платники-«касовики» згідно з п. 187.10 ПКУ, які придбавають товари/послуги для одночасного використання в операціях, за якими дата виникнення ПЗ визначається за касовим методом, і в операціях, за якими працює правило «першої події». Проте податківці наполягають: таблицю 4 додатка Д7 має заповнювати будь-який платник, який здійснює одночасне використання придбань у постачаннях, до яких застосовується правило «першої події», і в «касових» постачаннях незалежно від того, яким пунктом ПКУ передбачено можливість застосування касового методу (див. лист ДФСУ від 17.03.16 р. № 5887/6/99-99-19-03-02-15).

Усі інші показники у декларації з ПДВ і додатках до них платники, які застосовують касовий метод, заповнюють за загальними правилами.

Документи і скорочення статті

Закон про ЖКП — Закон України «Про житлово-комунальні послуги» від 24.06.04 р. № 1875-IV.

Порядок № 21 — Порядок заповнення та подання податкової звітності з ПДВ, затверджений наказом МФУ від 28.01.16 р. № 21.

ПЗ — податкові зобов’язання.

ПК — податковий кредит.

ПН — податкова накладна.

РК — розрахунок коригування кількісних і вартісних показників до податкової накладної.

ЄРПН — Єдиний реєстр податкових накладних.