«З коли» звітувати за новою формою

Як ми вже говорили (див. «БТ», 2018, № 26, с. 10), враховуючи факт травневої публікації наказу № 381*, яким і були внесені останні зміни в ПДВ-звітність, а також приписи п. 46.6 ПКУ, подавати ПДВ-декларацію за новою формою доведеться:

* Наказ Мінфіну від 23.03.18 р. № 381.

• місячним платникам — починаючи з декларації за червень 2018 року (граничний термін подання — 20.07.18 р.);

• квартальникам — починаючи з декларації за II квартал 2018 року. Про те, що оновлену форму декларації квартальники повинні використати вже при декларуванні II кварталу 2018 року, податківці встигли попередити (категорія 101.23 ЗІР ДФСУ). Подати її треба не пізніше 09.08.18 р.

Форма декларації

Оновлена електронна форма декларації з ПДВ (загальна для місячних і квартальних платників) з додатками J/F (0200120) вже внесена до Реєстру електронних документів**. І, як пояснюють податківці, «активована» для подання звітності починаючи з 01.07.18 р.

** http://sfs.gov.ua/data/material/000/006/58768/Forms.htm.

Незважаючи на електронне оновлення ПДВ-звітності, зміст самої форми декларації з ПДВ абсолютно не змінився. У ній усе залишилося по-старому.

Зміни внесли тільки в додатки Д5, Д1 і «сільгоспдотаційний» додаток Д9 (саме ці додатки викладені в новій редакції). Розпочнемо з додатків Д5 і Д1. Що в них нового?

Додаток Д5

Стара таблиця 1. Як і раніше, у цій таблиці платник розшифровує (у розрізі ІПН контрагентів і умовних ІПН) податкові зобов’язання звітного періоду. Єдине, у ній підправили рядок з умовним ІПН «600000000000». Його розбили (як у декларації) на два рядки:

• для відображення ПЗ за ставкою 20 % (із ряд. 4.1 декларації) і

• для відображення ПЗ за ставкою 7 % (із ряд. 4.2 декларації).

Тож тепер зручно і коректно переносити дані з таблиці 1 у відповідні рядки розділу I декларації з ПДВ.

Нова таблиця 1.1 (ПН поточного періоду, не зареєстровані в ЄРПН). У цій таблиці доведеться навести дані кожної ПН, яка датована поточним (звітним) періодом, але на дату підготовки і подання декларації ще не зареєстрована в ЄРПН.

Заповнюють її на базі таблиці 1, тобто таблиця 1.1, по суті, повинна розшифровувати дані таблиці 1 у частині ПЗ із незареєстрованих ПН — порядково визначити кожну незареєстровану поточну ПН.

Зверніть увагу: йдеться саме про розшифровки ПН поточного періоду, за який подається декларація (тобто дата складання яких припадає на звітний місяць: з 1 по 30 (31) день). І неважливо, з якої причини «поточні» ПН не зареєстровані в ЄРПН: чи то через відсутність ліміту реєстрації, чи то через їх блокування.

Тож заповнюючи таблицю 1.1 додатка Д5 до червневої декларації, ви вперше маєте розшифрувати із загальної маси таблиці 1 усі незареєстровані ПН поточного періоду (складені з 01.06.18 р. по 30.06.18 р.).

Для цього слід порядково (!) навести кожну з таких ПН (зазначаючи її дату/номер у гр. 3, 4, а ІПН покупця/умовний ІПН — у гр. 2 таблиці 1.1).

Увага: «змішати» докупи усі незареєстровані ПН за одним покупцем (одним ІПН) і занести до таблиці 1.1 одним рядком (під загальною сумою) не можна.

Якщо у звітному періоді на одного й того ж покупця у вас виявляться не зареєстрованими декілька ПН, то стільки рядків і доведеться заповнити на нього в таблиці 1.1 (ІПН покупця в гр. 2 у кожному рядку повторюватиметься).

Нова таблиця 1.2 (ПН минулих періодів, не зареєстровані в ЄРПН). Вона призначена для розшифровки незареєстрованих/заблокованих ПН, податкові зобов’язання з яких ви вже декларували в минулих періодах (починаючи з 01.07.15 р.).

Тобто в цю таблицю слід вписати інформацію абсолютно за усіма ПН, датованими з 01.07.15 р. по 31.05.18 р.:

• податкові зобов’язання за якими були включені в декларації у відповідних минулих періодах і

• які на момент формування і подання додатка Д5 до декларації за червень 2018 року значаться як не зареєстровані в ЄРПН.

У таблиці 1.2 додатка Д5 до червневої декларації слід зазначити усі незареєстровані ПН минулих періодів (окрім ПН поточного періоду, включених у таблицю 1.1).

І ще важливий момент. У нових таблицях додатка Д5 йдеться про ПН як електронний документ, складений платником згідно з вимогами ПКУ в електронній формі в затвердженому у відповідному порядку форматі (п. 2 Порядку № 1246***).

*** Порядок ведення ЄРПН, затверджений постановою КМУ від 29.12.10 р. № 1246.

Варіантів/інтерпретацій складених і незареєстрованих ПН для відображення в додатку Д5 може бути декілька:

• ПН, складені, але не направлені на реєстрацію (через нестачу ліміту);

• ПН, реєстрація яких зупинена (заблоковані ПН).

Крім того, якщо ви декларуєте в поточному періоді (таблиці 1 і 1.1) та/або задекларували в минулих періодах (таблиця 1.2) податкові зобов’язання з постачання, але ПН (електронний документ) на таке постачання так і не склали, то ви повинні спершу скласти ПН в електронному вигляді (датувавши її датою ПЗ і присвоївши їй відповідний номер), і тільки потім заносити її дані до таблиці 1.1 або 1.2 додатка Д5.

Тож «відшукавши» в електронній базі всі складені відкладені або заблоковані ПН, а за потреби навіть склавши «пропущені» несформовані ПН, можна приступати до заповнення таблиці 1.2 додатка Д5.

Схожим чином підкоригували і розділ I додатка Д1.

Додаток Д1

Стара таблиця 1. У ній рядок з умовним ІПН «600000000000» розділили на два рядки (як у декларації): для коригувань ПЗ за ставкою 20 % (що враховуються в ряд. 4.1 декларації) і для коригувань ПЗ за ставкою 7 % (що враховуються в ряд. 4.2 декларації), у тому числі під річний перерахунок.

А ось у нових таблицях розділу I додатка Д1 розшифровувати доведеться «збільшуючі» коригування (на збільшення зобов’язань — при збільшенні суми компенсації), РК за якими на дату подання декларації ще не зареєстровані.

Нова таблиця 1.1 (розшифровки «збільшуючих» коригувань поточного періоду без зареєстрованих РК). У ній розшифровуємо відомості про поточне коригування ПЗ у разі збільшення суми компенсації на підставі РК, складених до ПН, датованих з 01.07.2015 р., якщо такі РК не зареєстровані в ЄРПН.

Нова таблиця 1.2 (розшифровки «збільшуючих» коригувань інших періодів без зареєстрованих РК). У ній слід вписати інформацію за абсолютно усіма «збільшуючими» РК минулих періодів (по 31.05.2018 р.), складеними до ПН з 01.07.15 р.:

• коригування за якими були включені в декларації відповідних минулих періодів і

• які на момент формування і подання додатка Д1 до декларації за червень 2018 року не зареєстровані в ЄРПН.

Із РК усе аналогічно, як із ПН. Тож «відшукавши» в електронній базі усі складені відкладені або заблоковані «збільшуючі» РК, а за потреби навіть склавши «пропущені», можна приступати до заповнення таблиць 1.2 додатка Д1.

Навіщо заповнювати нові таблиці у Д1 і Д5

Увага: інформація з таблиць 1.1 і 1.2 сама собою окремо на податкові зобов’язання звітного періоду не впливає. Це довідково-розшифрувальна інформація. Єдина ВАЖЛИВА мета інформації з нових таблиць додатків Д1 і Д5, як пояснюють податківці, — контроль за незареєстрованими ПН/РК. На їх погляд, отримана від платників інформація дозволить утілити в життя норми п. 2001.9 ПКУ, тобто дати повноцінну можливість реєструвати ПН/«збільшуючі» РК за рахунок показника ∑Перевищ.

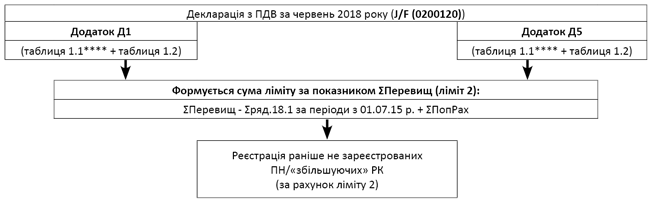

На підставі даних з таблиць 1.1 і 1.2 додатків Д1 і Д5 податківці сформують суму ліміту за показником ∑Перевищ (ліміт 2), який безпосередньо використовуватиметься (зменшуватиметься) при подальшій реєстрації вами ПН/«збільшуючих» РК, раніше не зареєстрованих в ЄРПН (див. рисунок нижче).

Порядок формування/використання ліміту 2 платника (на підставі інформації з таблиць 1.1 і 1.2 додатків Д1 і Д5)

**** Надалі сума ліміту 2 кожен подальший звітний період буде «поповнюватися» новими даними з таблиць 1.1 додатків Д1 і Д5.

Тож якщо ви задекларуєте в нових таблицях інформацію за незареєстрованими (але, по суті, вже «проплаченими» через ПДВ-рахунок) ПН/»збільшуючими» РК, то вам сформують ліміт 2.

І подальша реєстрація раніше не зареєстрованих ПН/«збільшуючих» РК відбуватиметься вже за рахунок сформованого (заявленого) вами ж ліміту 2.

Повторно поповнювати електронний ПДВ-рахунок «під» запізнілу реєстрацію таких ПН/РК не знадобиться — нестача поточного ліміту реєстрації (ліміту 1) вже не буде на заваді для їх реєстрації.

Сподіваємося, що це все-таки єдина виправдана мета, яку переслідують податківці, вимагаючи від платників «засвітити» у декларації усі незареєстровані ПН/«збільшуючі» РК.

Проте маємо побоювання, що податківці використають дані з нових розшифрувальних таблиць додатків Д1 і Д5 і для підступних цілей — для застосування 50 % штрафу з п. 1201.2 ПКУ — за нереєстрацію ПН та/або РК протягом граничного терміну. За винятком заблокованих ПН/РК.

Так от, раніше застосувати цей штраф податківцям було не так уже й просто. Довести нереєстрацію ПН/РК вони могли тільки за підсумками документальної перевірки. Тепер же, отримавши на руки усі дані про незареєстровані ПН/РК у самій декларації з ПДВ, податківці цілком можуть штрафувати платників уже після камеральної перевірки декларації з ПДВ. І підстави у них на це є: своєчасність реєстрації ПН/РК може бути предметом камеральної перевірки (п.п. 75.1.1 ПКУ).

Тож під «особливою» увагою можуть виявитися усі із власної волі незареєстровані ПН/РК (окрім заблокованих!).

Серед них можуть бути і «старі» ПН на неплатників, які були складені до 01.01.17 р. і реєстрація яких на той момент була штрафобезпечною. Майте на увазі: застосовувати штраф за відсутність реєстрації цих ПН у податківців немає підстав.

Зважаючи на це, постає запитання: що буде, якщо не показати в нових таблицях додатка Д1 і Д5 незареєстровані ПН/«збільшуючі» РК, а розшифрувати тільки ті, що заблоковані?

По-перше, не виключено, що податківці за непокритою розшифровками сумою показника ∑Перевищ запідозрять приховування вами незареєстрованих ПН/РК. А це вже є підставою для направлення податківцями запиту та/або проведення документальної позапланової перевірки (п.п. 78.1.1, п. 201.10 ПКУ).

По-друге, в теорії можливий адмінштраф за порушення ведення податкового обліку за ст. 1631 КпАП. Хоча, як показує практика, якщо суми ПДВ із незареєстрованих ПН/РК платник вже справно задекларував у відповідні терміни, то порушень податкового обліку податківці не бачать (див. лист ДФСУ від 17.02.16 р. № 3567/6/99-99-10-03-02-15, категорію 101.27 ЗІР ДФСУ).

Тож будьте готові до цього.

Що ще важливого слід врахувати при заповненні додатків Д1 і Д5?

Таблиця 1.2 у Д5 і таблиця 1.2 у Д1. Їх заповнюють одноразово — за той період, за який уперше (!) подаватиметься оновлена ПДВ-звітність. Тож збір «старих» незареєстрованих ПН/РК минулих періодів — це разова акція. У подальших періодах таблицю 1.2 в Д5 і таблицю 1.2 в Д1 не заповнюють. Достатньо далі за звітний період лише збирати і зазначати відомості про «свіжі» незареєстровані ПН (у таблиці 1.1 Д5) з РК (у таблиці 1.1 Д1).

Порядок групування ПН/РК у нових таблицях. Якихось вимог щодо заповнення нових таблиць наказ № 381 не додав. Тож платник може самостійно визначати послідовність відображення в таблицях ПН/«збільшуючих» РК.

Можливо, комусь здасться зручним заповнювати їх за хронологією — у порядку зростання/убування дат незареєстрованих ПН/РК. Комусь, можливо, — з прив’язкою до ІПН. Це не принципово — порядок заповнення може бути будь-яким.

Єдине, ще раз нагадаємо, — кожна ПН/РК повинна розшифровуватися в нових таблицях окремим рядком (а не загаломза ІПН контрагента). Робіть, як вам зручніше.

Головне — все-таки записати у нові таблиці додатків Д1 і Д5 незареєстровані ПН/«збільшуючі» РК.

Якщо пропустите деякі «старі» незареєстровані ПН/РК. Гадаємо, що нічого страшного. Завжди можна уточнити червневу декларацію — дані з разових таблиць 1.2 додатка Д5 і таблиці 1.2 додатка Д1.

Як ми вже сказали, така собі довідкова інформація з нових разових таблиць 1.2 не впливає на податкові зобов’язання періоду. Тож у графах 4 і 5 такого УР ви повинні будете просто зазначити однакові дані, а графа 6 залишиться порожньою.

А ось у самих «уточнюючих» додатках Д5 і Д1 (залежно від того, який документ ви випустили з уваги — ПН чи «збільшуючий» РК) у таблиці 1.2 слід додати дані щодо вчасно не врахованих ПН/РК, не зареєстрованих в ЄРПН. Нагадаємо: «уточнюючі» додатки Д1 і Д5 заповнюються тільки на суму уточнення. Інші показники в них не наводяться.

Додаток Д9

Ті сільгоспники-платники ПДВ, хто значиться в Реєстрі одержувачів бюджетної дотації, передбаченої ст. 161 Закону № 1877*****, повинні вести окремий ПДВ-облік дотаційних видів діяльності:

***** Закон України «Про державну підтримку сільського господарства України» від 24.06.04 р. № 1877-IV.

1) складати дотаційні ПН, в яких зазначати в другій частині порядкового номера код «2» і заповнювати графу 11;

2) подавати додаток ДС9 до ПДВ-декларації.

У заголовній частині додатка Д9 у новому довідковому полі «06» слід зазначати дату включення до Реєстру одержувачів бюджетної дотації.

Таблиця 1. На виконання вимог п. 51 підрозд. 2 розд. ХХ ПКУ, що набули чинності з 01.01.18 р., відтепер в таблиці 1 слід зазначати сумарний обсяг (рядок 1) і сумарний ПДВ (рядок 2) операцій за дотаційними видами діяльності з ПН із кодом «2» даних (!), зареєстрованих в ЄРПН.

А ось незареєстровані ПН з кодом «2» в загальному порядку з іншими незареєстрованими ПН повинні засвітитися:

• складені в поточному періоді — у таблиці 1.1 додатка Д5 до декларації за поточний період;

• складені з 01.07.15 р. по 31.05.18 р. — у таблиці 1.2 додатка Д5 до декларації за червень 2018 року.

Таблиця 2. У таблиці 2 так само слід щомісячно розраховувати питому вагу сільськогосподарських товарів, як того вимагає п. 51 підрозд. 2 розд. ХХ ПКУ.

Єдине, підлаштували її для розрахунку сільгоспчастки «новачкам»:

• порядково (у графах 2 — 6) вони повинні в першому рядку зазначати інформацію поточного періоду (нагадаємо: новостворені сільгоспвиробники питому вагу сільськогосподарських товарів розраховують за результатами кожного окремого поточного звітного періоду (п.п. «а» п. 161.1 Закону № 1877). А нижче в рядках додатково розшифровувати ще й минулі періоди (починаючи з попереднього періоду);

• рядок «Усього» щодо обсягів постачання не заповнювати;

• питому вагу (%) розраховувати в новому окремому рядку «ПВН». При цьому для розрахунку «новачок» повинен орієнтуватися на показники граф (!) тільки поточного періоду (тобто на показники першого рядка).

Форма уточнюючого розрахунку

Як пояснили податківці у категорії 101.23 ЗІР ДФСУ, уточнюючий розрахунок (УР) з останніми змінами платники повинні подавати починаючи з 01.06.18 р. (з дати набуття чинності наказом № 381).

Сама ж оновлена електронна форма уточнюючого розрахунку J/F (0217020) з’явилася в Реєстрі електронних документів тільки 18.06.18 р., і, як пояснили податківці, УР за новою формою працює з 01.07.18 р.

А ось «внутрішньо» зміст оновленого УР абсолютно не змінився. У ньому все залишилося по-старому.