Головне тут — інтерес покупця: може він збільшити податковий кредит (ПК) за ПН з помилкою чи ні?

Нагадаємо, що податківці досі ігнорують так зване «залізне» правило, за яким зареєстрована ПН повинна давати ПК без будь-яких обмежень (див. лист ДФСУ від 02.10.18 р. № 4269/6/99-99-15-03-02-15/ІПК). Виходить, поки істотна помилка не буде виправлена, ПК покупець поставити не зможе.

А за характером виправлення помилки в ПН можна поділити на декілька видів:

1) помилки в заголовній частині;

2) несумові помилки;

3) сумові помилки;

4) помилки в даті ПН/ІПН контрагента.

За всіма ситуаціями виправляючий розрахунок кригування (РК) виписується на дату виявлення помилки. Утім, якщо граничні строки реєстрації РК за минулий місяць не минули, то його можна скласти і заднім числом, навряд чи це помітять податківці, а покупцеві цей маневр збереже ПК уже в цьому місяці.

Помилка в заголовній частині

У п. 22 Порядку заповнення податкової накладної, затвердженого наказом Мінфіну від 31.12.15 р. № 1307 (далі — Порядок № 1307), для таких помилок передбачений свій порядок виправлення. Відразу заспокоїмо: нічого нового наказ Мінфіну від 17.09.18 р. № 763 не приніс, такі ж правила згідно з роз’ясненнями податківців діяли й раніше.

Йдеться про ті помилки, які не заважають ідентифікувати постачання. На жаль, ані Порядок № 1307, ані ПКУ не встановлює переліку таких реквізитів ПН. Узагалі такі помилки і виправляти-то не обов’язково. Вони не можуть бути єдиною підставою для невизнання ПК покупця, хоча деякі реквізити є обов’язковими (наприклад, найменування; див. лист ДФСУ від 05.06.18 р. № 2451/6/99-99-15-03-02-15/ІПК). Можливо, тому в п. 4.2 листа ДФСУ від 27.11.18 р. № 36942/7/99-99-15-03-02-17 (далі — лист № 36942) зовсім не звертають уваги на цю ідентифікацію. Сказано тільки, що цей спосіб виправлення не стосується помилок у даті ПН, номері ПН та індивідуальному податковому номері (ІПН).

Ми відносимо до цієї категорії помилки, допущені в найменуванні контрагентів, номері філії, помилки у верхній лівій табличці (зокрема, відмітка про зведеність).

Такого роду помилки виправляються дуже просто: достатньо скласти порожній РК із незаповненими розділами А і Б, але з правильно заповненими заголовними реквізитами, у тому числі й помилковим реквізитом. Хотілося сподіватися, що тепер (з появою листа № 36942) податківці припинять вимагати виправляти помилку у відмітці про зведеність ПН шляхом складання зменшуючого РК і нової ПН з правильною відміткою (що може призвести до штрафу за несвоєчасну реєстрацію ПН: див. лист ДФСУ від 01.06.18 р. № 2418/6/99-99-15-03-02-15/ІПК). Утім, вони продовжують наполягати, що помилка в лівій верхній табличці виправляється через мінусовий РК і нову ПН (категорія 101.15 ЗІР ДФСУ).

Несумові помилки

До них належать помилки в номенклатурі, коді УКТ ЗЕД/ДКПП, одиниці виміру та інші помилки в розділі Б, що не впливають на обсяг і суму ПДВ. Суворо кажучи, багато з них можна й не виправляти. Наприклад, відмітка про імпортний характер товару, одиниця виміру та її код узагалі не названі в п. 201.1 ПКУ як обов’язкові реквізити, помилки в них не можуть заважати ідентифікувати постачання.

Іноді податківці лояльно ставляться до помилок у кількості товару і вартості (наприклад, при округленні; див. лист ГУ ДФС у Дніпропетровській області від 11.07.17 р. № 1095 /ІПК/10/04-36-12-01-16). А ось до номенклатури і коду УКТ ЗЕД/ДКПП ставлення набагато суворіше, помилки в них не дадуть поставити ПК покупцеві (окремі судові рішення щодо коду УКТ ЗЕД до уваги не беремо).

Виправляються такі помилки нескладно: одним РК шляхом внесення до нього спочатку неправильного запису з ПН зі знаком «мінус», а потім правильного. Причина коригування — 104 «Зміна номенклатури» (категорія 101.16 ЗІР ДФСУ). А якщо виправляється зведена ПН (компенсуюча, розподільна або мінбазна), то один з варіантів — 201, 202, 203 (категорія 101.15 ЗІР ДФСУ). При цьому використовуються загальні правила нумерації рядків, груп коригування тощо (див. статтю «Ключові дані розрахунку коригування» цього номера). Такий РК буде нульовим, тому логічно, що його реєструє постачальник.

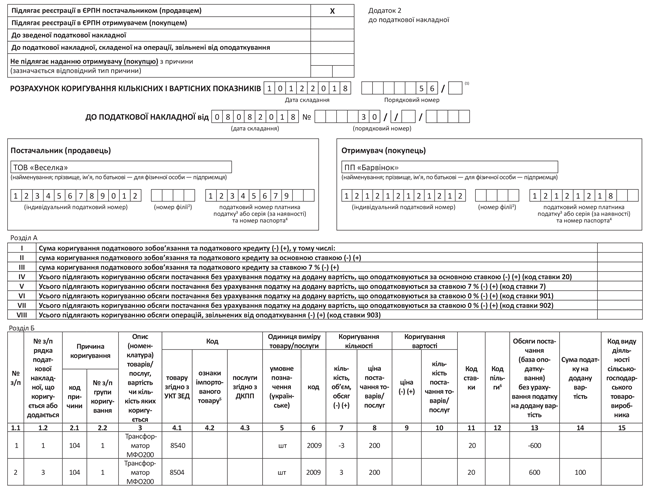

Уявимо, що помилка полягала в неправильному зазначенні коду УКТ ЗЕД (замість коду 8504 був зазначений 8540), усього в ПН два рядки. Приклад заповнення РК наведено на рис. 1.

Рис. 1. Виправлення помилки в коді УКТ ЗЕД

Сумові помилки

Це помилки в кількості, ціні товару, ставці ПДВ та інші помилки в розділі Б, що впливають на обсяг та/або суму ПДВ.

На жаль, у Порядку № 1307 нічого не сказано про виправлення такої помилки (у п. 23 йдеться тільки про зміну суми компенсації та інші коригування), що могло навести на фіскальну думку: виправити її можна лише шляхом складання мінусового РК та нової ПН (в поодиноких роз’ясненнях податківці так і пропонували). Проте в консультації з категорії 101.15 ЗІР ДФСУ податківці прямо сказали: виправлення обсягу постачання або зменшення ПЗ здійснюється в одному РК двома записами: неправильний запис зі знаком «мінус», а потім правильний запис. Щоправда, ця консультація стосується заповнення зведеної ПН згідно з п. 198.5 ПКУ, але принцип виправлення має бути загальним. При цьому інші реквізити РК (нумерація рядків, груп коригування тощо) заповнюються в загальному порядку. Що стосується причини коригування, то залежно від ситуації це буде 101, 102, 201, 202, 203.

Зауважте! Сумова помилка при несвоєчасному* виправленні призводить до викривлення регліміту (якщо декларація заповнена правильно). Якщо ПН виписана на меншу суму, ніж реальні податкові зобов’язання (ПЗ), то ∑Перевищ вискочить у місяці виписування ПН; якщо ПН виписана на більшу суму, ніж реальні ПЗ, то в місяці складання виправляючого РК.

* Під своєчасністю розуміємо складання РК у тому ж місяці, що й ПН.

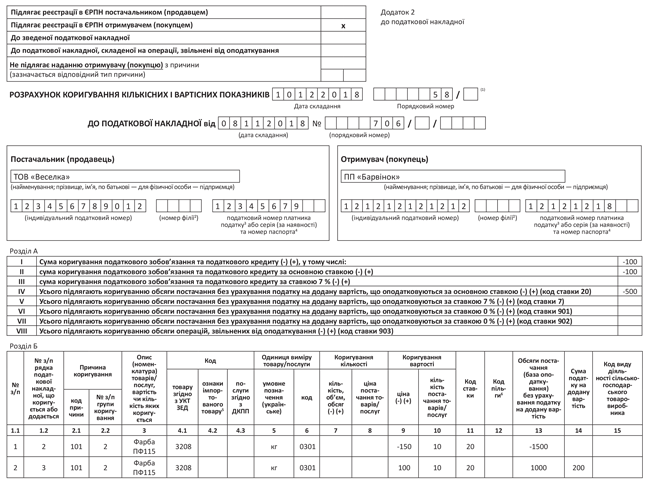

Уявимо, що в ПН помилково зазначили ціну товару — замість 100 грн. за 1 кг фарби ПФ115 було зазначено 150 грн. Усього в ПН два рядки, помилковий — другий. Приклад заповнення РК наведено на рис. 2.

Рис. 2. Виправлення помилки в ціні товару

До речі, сумові помилки можна використати на свою користь. Якщо ПН складена в першій половині місяця і до кінця цього місяця її не зареєстрували, то можна скласти цю ПН на незначну суму, заплативши мінімальний штраф за несвоєчасну реєстрацію, а потім виправити її через виписування РК. Головне, щоб цей РК був датований тим самим місяцем (якщо складемо другою половиною місяця, то на його реєстрацію є ще 15 днів наступного місяця).

Помилки в даті, номері, ІПН, податковому номері

У Порядку № 1307 зазначено, що помилки в даті і номері не виправляються. Насправді, вони виправляються, але у дві дії:

1) складаємо зменшуючий РК, який обнулить помилкову ПН;

2) складаємо нову ПН з правильною датою і новим номером, відмінним від того, який був у помилковій ПН.

Те ж саме можна сказати й про помилку в ІПН, хоча про цю помилку йдеться тільки в листі № 36942 (ср. ). Звісно, такий порядок виправлення може загрожувати штрафом за несвоєчасну реєстрацію ПН, а також проблемами з реглімітом.

Що стосується помилки у номері ПН, то вона не призводить до втрати ПК. Її можна взагалі не виправляти, навіть якщо вона стосується коду «2» при постачаннях сільгосппродукції. Утім, якщо ви хочете її виправити, то механізм буде таким же.

Отже, по суті, у цих випадках ідеться не стільки про виправлення помилки в ПН, скільки про анулювання помилкової ПН.

Окремо варто сказати про помилку в податковому номері (новий реквізит, що з’явився з 01.12.18 р.). Поки практика його заповнення не така широка. Причому, як тепер (після набрання чинності Законом України від 23.11.18 р. № 2628-VIII) виявилося, цей реквізит був обов’язковим завжди… Якщо система зареєструє ПН з помилкою в цьому реквізиті (і з правильним ІПН), то, судячи з усього, цю помилку доведеться виправляти так само, як і помилку в ІПН. Принаймні поки податківці не скажуть, що цей реквізит не заважає ідентифікувати постачання, краще орієнтуватися на цей фіскальний варіант. А от з’явиться така консультація чи ні, сказати складно…