5.1. Проводимо розрахунки через РРО: головні правила

Після того, як РРО придбано, зареєстровано і запрограмовано, його можна сміливо використовувати. «Керувати» РРО при здійсненні касових операцій буде спеціальна особа — касир.

Роботу касира на РРО протягом дня можна поділити на три основні етапи.

Перший етап: підготовка до зміни. На цьому етапі касир виконує такі дії:

1) включає РРО;

2) перевіряє правильність установленої дати і часу, наявність підключення до мережі Інтернет;

3) перевіряє наявність чекової та контрольної (для РРО, що друкують контрольну стрічку) стрічок, за необхідності ставить нову стрічку;

4) перевіряє справність блокувальних пристроїв, пробиває «нульовий» (пробний) чек з метою перевірки чіткості та правильності реквізитів на чеку;

5) вводить суму розмінної монети, отриману з каси підприємства, або суму коштів, залишену з попереднього дня (зміни), за допомогою операції «службове внесення».

Операція «службове внесення» необхідна для забезпечення відповідності суми готівки на місці проведення розрахунків сумі коштів, зазначеній у денному звіті РРО (X-звіті)

Другий етап: операції протягом дня (зміни). Протягом дня у касира є певний набір постійних операцій та операцій, які він робить за необхідності.

Так, постійні операції протягом дня такі:

1) проводяться через РРО розрахункові операції на повну суму купівлі (надання послуги) з роздрукуванням відповідних розрахункових документів (чеків);

2) особі, яка отримує товар (послуги), видається розрахунковий документ на повну суму проведеної операції.

Увага! Видати такий документ потрібно не пізніше за закінчення розрахункової операції (одночасно з видачею здачі або до її видачі).

За необхідності касир:

1) формує денний звіт без обнулення інформації в оперативній пам’яті (так званий X-звіт), який дає можливість контролювати і звіряти наявну кількість грошей в РРО з проведеними документами. Пам’ятайте: цей звіт може формуватися тільки до створення Z-звіту;

2) протягом зміни поповнює запас розмінної монети. У цьому випадку внесення грошей до РРО реєструють за допомогою операції «службове внесення»;

3) здійснює виїмку грошей зі скриньки РРО для інкасації з оформленням операції «службова видача» і здає виручку до каси підприємства або інкасатору.

Третій етап: закінчення зміни. Після закінчення зміни касир:

1) роздруковує щоденний фіскальний звітний чек (Z-звіт) з обнуленням інформації в оперативній пам’яті і внесенням її до фіскальної пам’яті РРО (детальніше про Z-звіт див. наступний підрозділ);

2) підклеює Z-звіт до розділу 1 КОРО.

Урахуйте: друкувати Z-звіти потрібно щодня

Виняток — дні, протягом яких не було розрахункових операцій;

3) на підставі даних фіскального звітного чека (Z-звіту) заповнює розділ 2 КОРО (див. с. 65).

Увага! Фіскали наполягають, що готівка вважається своєчасно оприбуткованою тільки тоді, коли дані із Z-звіту записані до КОРО в день його роздрукування;

4) вимикає РРО.

5.2. Службові X- і Z-звіти

Кожен РРО повинен забезпечувати формування і друк таких звітів (п. 11 Вимог № 199):

— Х-звіту;

— Z-звіту;

— звіту про реалізовані товари (надані послуги);

— періодичних звітів.

Усі наведені звіти повинні мати такі обов’язкові реквізити:

— назву та адресу господарської одиниці;

— індивідуальний податковий номер платника ПДВ, перед яким друкують великі літери «ПН». Якщо суб’єкт господарювання — неплатник ПДВ, наводять ідентифікаційний код згідно з ЄДРПОУ або реєстраційний номер облікової картки платника податків (для ФОП), перед яким друкують літери «ІД»;

— фіскальний номер РРО, перед яким друкують великі літери «ФН»;

— заводський номер РРО;

— логотип виробника.

Крім того, кожен зі звітів містить властиві тільки йому показники. Зупинимося детально на призначенні та формі службових Х- і Z-звітів.

Х-звіт

Це денний звіт без обнулення інформації в оперативній пам’яті. Він містить такі дані з початку зміни до моменту його роздрукування (п. 15 Вимог № 199):

1) підсумок розрахункових операцій за реалізовані товари (надані послуги) за кожною ставкою ПДВ окремо;

2) літерні позначення та відповідні ставки ПДВ у відсотках;

3) суми ПДВ за кожною ставкою;

4) підсумок розрахункових операцій за реалізовані товари (надані послуги), продаж (надання) яких не підлягає обкладенню ПДВ;

5) загальні підсумки розрахункових операцій за реалізовані товари (надані послуги) з розбивкою за формами оплати;

6) підсумки розрахункових операцій та суми ПДВ (відповідно до пп. 1, 3, 4 і 5) за сумами коштів, виданих покупцям (споживачам послуг), якщо такий підсумок не дорівнює нулю;

7) суми готівки за операціями «службове внесення» і «службова видача»;

8) дату і час друкування чека звіту.

Якщо РРО призначено для роботи з декількома валютами, чек X-звіту повинен додатково містити підсумки розрахункових операцій щодо кожної валюти окремо.

Для роздрібних торговців підакцизними товарами у чеку РРО податківці вимагають додатково зазначати дані з акцизного податку. Якщо у чеку така інформація є, то у X-звіті вона також має відображатися (за аналогією з інформацією про ПДВ).

X-звіт може бути сформований тільки до формування Z-звіту

На підприємствах роздрібної торгівлі, в яких Z-звіт формують один раз на добу, Х-звіт роздруковують при здаванні виручки кожним касиром, який працює на РРО.

Реквізити та призначення Z-звіту

Усі суб’єкти господарювання, які здійснюють розрахункові операції, зобов’язані щодня друкувати на РРО (за винятком автоматів з продажу товарів (послуг)) фіскальні звітні чеки (Z-звіти), а також забезпечувати їх зберігання в КОРО. Не друкувати Z-звіт можна тільки в ті дні, коли розрахункові операції не проводилися (п. 9 ст. 3 Закону про РРО).

Принагідно зазначимо, що «електронізація» РРО-звітності (про яку ми детальніше поговоримо на с. 58) на обов’язку щоденного роздрукування Z-звітів поки що ніяк не позначилася. Про це свідчать роз’яснення Міндоходів від 13.06.2013 р., а також консультація в категорії 109.12 БЗ. Проте, можливо, найближчим часом це питання вирішиться на користь скасування необхідності друкувати Z-звіт у разі подання контрольної стрічки в електронному вигляді. Такий законопроект наразі перебуває на розгляді Верховної Ради України.

Згідно зі ст. 2 Закону про РРО фіскальний звітний чек являє собою документ установленої форми, надрукований РРО, що містить дані денного звіту. Під час його друкування інформація про обсяг виконаних розрахункових операцій заноситься до фіскальної пам’яті. Як випливає з Порядку № 417-1, Z-звіт — це денний звіт з обнуленням інформації в оперативній пам’яті і занесенням її у фіскальну пам’ять РРО.

Основна відмінність Z-звіту від Х-звіту полягає в тому, що при роздрукуванні Х-звіту оперативна пам’ять не обнуляється і дані не заносяться у фіскальну пам’ять

Таким чином, можна зробити висновок, що основне призначення Z-звіту — обнулити оперативну пам’ять РРО і забезпечити фіксацію підсумку розрахунків за певний період роботи у фіскальній пам’яті РРО. Унаслідок того, що при роздрукуванні Z-звіту відбувається обнулення оперативної пам’яті, фіскали вказують на те, що роздрукування дубліката Z-звіту в разі втрати оригінала законодавством не передбачене (див. роз’яснення в категорії 109.10 БЗ).

Саме формування Z-звіту здійснюється в такій послідовності (п. 13 Вимог № 199):

— друкування Z-звіту та занесення інформації у фіскальну пам’ять;

— обнулення регістрів денних підсумків оперативної пам’яті;

— друкування інформації, що підтверджує обнулення регістрів денних підсумків оперативної пам’яті та дійсність Z-звіту.

Крім загальних для всіх звітних чеків обов’язкових реквізитів (див. с. 47), у Z-звіті обов’язково мають бути наявними (п. 17 Вимог № 199):

1) підсумок розрахункових операцій за реалізовані товари (надані послуги) за кожною ставкою ПДВ окремо;

2) літерні позначення та відповідні їм ставки ПДВ у відсотках, а також дати їх останнього занесення (якщо воно проводилося в день роздрукування Z-звіту);

3) суми ПДВ за кожною ставкою;

4) підсумок розрахункових операцій за реалізовані товари (надані послуги), продаж яких не підлягає обкладенню ПДВ;

5) загальний підсумок розрахункових операцій за реалізовані товари (надані послуги) з розбиттям за формами оплати;

6) підсумок розрахункових операцій та суми ПДВ (відповідно до пп. 1, 3, 4 і 5) за сумами коштів, виданих покупцям (споживачам послуг), якщо такий підсумок не дорівнює нулю;

7) сума готівки за операціями «службове внесення» і «службова видача»;

8) кількість касових чеків (квитанцій), виданих за зміну, окремо за реалізованими товарами (наданими послугами) і виданими коштами;

9) номер, дата і час друкування Z-звіту;

10) повідомлення про обнулення регістрів денних підсумків оперативної пам’яті та дійсності Z-звіту.

Відсутність хоча б одного з обов’язкових реквізитів може бути кваліфіковано перевіряючими як підставу для невизнання Z-звіту, що прирівнюється до його відсутності

Крім того, для роздрібних торговців підакцизними товарами податківці вимагають у чеку РРО зазначати інформацію про акцизний податок*. За наявності такої інформації у чеку вона повинна відображатися і в Z-звіті (за аналогією з інформацією про ПДВ).

* Майте на увазі: хоча серед обов’язкових реквізитів акцизний податок не названо, фіскали в категорії 109.20 БЗ погрожують штрафними санкціями за його відсутність у чеку РРО.

Як часто потрібно роздруковувати Z-звіт? Як ми зазначали раніше, Z-звіт необхідно роздруковувати щодня за ті дні, коли здійснювалися розрахункові операції (п. 9 ст. 3 Закону про РРО).

Відповідно до п. 1 приміток до Вимог № 199 підсумок розрахунків обчислюється за зміну, максимальна тривалість якої не повинна перевищувати 24 години**. При цьому зміною вважається період роботи РРО від реєстрації першої розрахункової операції після виконання Z-звіту до виконання наступного Z-звіту (п. 2 Вимог № 199). Оскільки підсумок розрахунків вноситься до фіскальної пам’яті саме при формуванні Z-звіту, виконання вимоги про обчислення розрахунків за зміну можливо тільки за умови своєчасного друкування Z-звітів.

** У разі перевищення максимальної тривалості зміни РРО повинен блокуватися (п. 7 Вимог № 199).

Важливо! Виходячи з положень Вимог № 199 податківці роблять висновок про необхідність роздрукування Z-звітів у межах календарної доби (див. категорію 109.10 БЗ). Тобто в разі, якщо підприємство працює цілодобово,

підсумок розрахунків за добу має відображатися у Z-звіті, роздрукованому до закінчення цієї календарної доби (до 24:00)

Це справедливо, адже інакше можлива ситуація, коли в один день будуть роздруковані два Z-звіти, а в інший — жодного. А отже, вимога Закону про РРО про щоденне друкування фіскальних звітних чеків не буде виконана.

Аналогічної думки дотримуються й суди. Так, в ухвалі ВАСУ від 19.05.2014 р. у справі № 2а-12184/10/2670 і в постанові ВСУ від 13.03.2014 р. у справі № 21-5а14 зазначено, що суб’єкти господарювання, які здійснюють розрахункові операції, повинні друкувати Z-звіти щодня, тобто кожного робочого дня після закінчення зміни, але не пізніше 24-ї години цього ж дня.

Роздрукування Z-звіту частіше одного разу за зміну. Формулювання п. 9 ст. 3 Закону про РРО інколи викликає сумніви з приводу того, чи не буде порушенням друкування Z-звітів частіше одного разу на день. Поспішаємо вас заспокоїти.

У п. 8 гл. 4 розд. II Порядку № 417-2 спеціально застережено ситуацію, коли протягом робочого дня на РРО було роздруковано декілька фіскальних звітних чеків. Визнають можливість друкування декількох Z-звітів, посилаючись на відсутність у законодавстві відповідних обмежень, і податківці. Вони зазначають, що в цьому випадку всі Z-звіти підклеюють у відповідній КОРО, а записи в розділі 2 КОРО роблять за кожним фіскальним звітним чеком окремо (див. п.п. 2.2.99 листа № 14083, а також консультацію в категорії 109.09 БЗ).

В окремих випадках роздрукування декількох Z-звітів за день може бути обумовлено необхідністю виконання законодавчих вимог

Так, п. 9 розд. III Порядку № 417-1 передбачає порядок дій, якщо на період виходу за ладу РРО або в разі відключення електроенергії розрахункові операції проводилися з використанням КОРО і РК. У цьому випадку після встановлення відремонтованого (або резервного) РРО або відновлення енергопостачання необхідно провести через РРО суми розрахунків за час роботи з використанням РК, а також відповідно до контрольної стрічки (у разі обнулення оперативної пам’яті) — за час роботи, що передував виходу РРО за ладу або відключенню електроенергії, окремо за кожною ставкою ПДВ. Після цього слід зробити Z-звіт.

Крім того, може статися так, що вже після друкування Z-звіту за день виникла необхідність провести ще одну або декілька розрахункових операцій.

У цьому випадку також слід роздрукувати ще один Z-звіт і підклеїти його до КОРО

Виправлення помилки у Z-звіті. Вносити виправлення до Z-звіту не можна. І навіть не тому, що це не передбачено чинним законодавством, а у зв’язку з тим, що інакше нівелювалося б саме призначення Z-звіту: підбити підсумок роботи РРО за зміну і обнулити оперативну пам’ять.

Оскільки Z-звіт тільки відображає помилки, допущені за зміну, виправляти слід саме ці помилки, а не сам Z-звіт. Про відміну помилкових сум див. у підрозділі 5.3 на с. 51.

Чи можна замінити Z-звіт Х-звітом? Замінити Z-звіт Х-звітом не можна. Це пояснюється тим, що підсумок розрахунків вноситься до фіскальної пам’яті саме при формуванні Z-звіту. Х-звіт функції внесення до фіскальної пам’яті не виконує. Крім того, Х-звіт узагалі не підпадає під визначення фіскального звітного чека в розумінні Закону про РРО, а це означає, що він за визначенням не може замінити собою Z-звіт.

Передача зміни від одного касира іншому: чи робити Z-звіти? Поняття зміни для цілей застосування законодавства про РРО і зміни при визначенні режиму роботи не повинні розглядатися як тотожні. Нагадаємо, що згідно з п. 2 Вимог № 199

зміна при застосуванні РРО — це період роботи реєстратора від реєстрації першої розрахункової операції після виконання Z-звіту до виконання наступного Z-звіту

Жодних застережень щодо режиму роботи касира для цілей визначення зміни щодо РРО немає.

Таким чином, робити Z-звіт при передачі зміни від одного касира іншому необов’язково. Водночас, як вже було зазначено вище, законодавство не забороняє роздруковувати більше одного Z-звіту протягом 24 годин. Тому якщо підприємство вважатиме це доцільним, воно може внутрішніми документами зобов’язати своїх співробітників роздруковувати Z-звіт при передачі зміни від одного касира іншому з обов’язковим підклеюванням кожного Z-звіту до КОРО.

Тимчасова відсутність діяльності: чи друкувати Z-звіт? З 01.01.2015 р. в цьому питанні сталися істотні зміни. Так, тепер у п. 9 ст. 3 Закону про РРО чітко зазначено, що фіскальні звітні чеки друкуються тільки в разі здійснення розрахункових операцій. Таким чином,

роздруковувати Z-звіт за ті дні, коли розрахункові операції не проводилися, немає жодної необхідності

Підтверджують це й податківці в консультації з категорії 109.06 БЗ.

Z-звіт резервного РРО. Чинним законодавством передбачено використання резервного РРО винятково в період виходу за ладу основного РРО або в разі вичерпання строку служби такого РРО (ст. 5 Закону про РРО).

При використанні резервного РРО в передбачених випадках на суб’єкта господарювання поширюються ті самі вимоги, що і при використанні основного РРО, у тому числі й вимога про щоденне друкування Z-звітів. Якщо ж резервний РРО протягом робочого дня не використовується, то й обов’язку роздруковувати на ньому Z-звіт, безумовно, немає.

У касовому апараті закінчилася стрічка, і Z-звіт був роздрукований не повністю. Органи ДФСУ в цьому випадку наполягають на фінансових санкціях, посилаючись на те, що Z-звіт повинен містити всі передбачені законодавством реквізити. Відсутність хоча б одного із них — підстава для застосування штрафу в розмірі 340 грн. згідно з п. 4 ст. 17 Закону про РРО. Тому щоб уникнути такого правопорушення суб’єкт господарювання повинен контролювати наявність достатньої кількості стрічки у гнізді касового апарату для роздрукування фіскального звітного чека і своєчасно її змінювати на нову стрічку.

5.3. Виправляємо помилково проведену через РРО операцію

Касир, який допустив помилку при реєстрації операції через РРО, має право скористатися п. 7 розд. III Порядку № 417-1 і скасувати помилково проведену суму розрахунку. Зробити це можна таким чином:

— якщо використовуваний РРО володіє можливістю окремо накопичувати у фіскальній пам’яті негативні суми розрахунків, то помилково проведена сума скасовується шляхом реєстрації від’ємної суми;

— якщо ж РРО не забезпечує накопичення у фіскальній пам’яті від’ємних сум, дозволяється скасування помилкової суми за допомогою операції «службова видача».

Скасовувати помилкову суму, використовуючи операцію «сторно», забороняється

У надрукованому чеку в разі скасування операції перед скасованою сумою може друкуватися знак «-» (мінус).

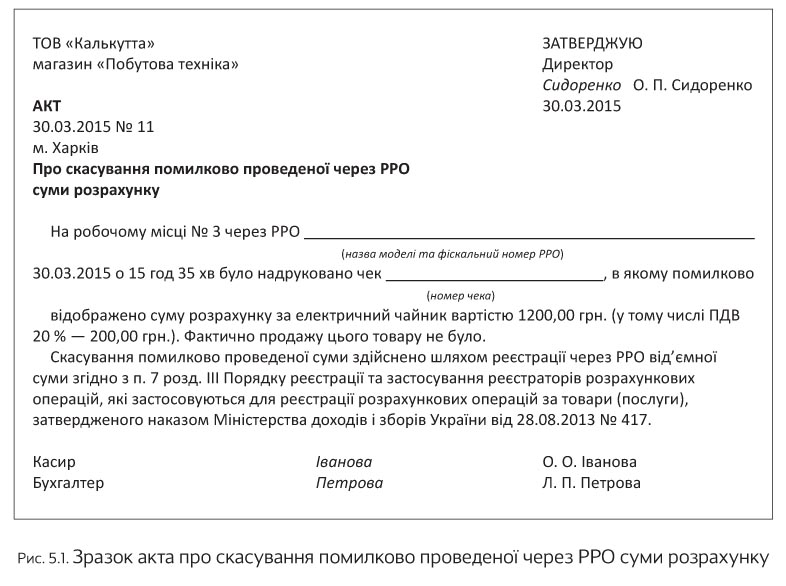

Після того як помилку буде виправлено, необхідно скласти акт про скасування помилково проведеної через РРО суми розрахунку, де зазначити дані про помилкову суму та реквізити розрахункового документа (п. 8 розд. III Порядку № 417-1).

Акт передають до бухгалтерії, де він зберігається протягом 3 років. За відсутності бухгалтерії акти підклеюють на останній сторінці відповідної КОРО. Наведемо приклад такого акта на с. 52.

Важливо! Виправити помилку слід до закінчення робочого дня, оскільки чинне законодавство не передбачає механізму виправлення помилково проведеної через РРО суми наступного дня. Про це податківці нагадують у консультації, розміщеній у категорії 109.06 БЗ.

Зауважимо також, що при скасуванні помилково проведеної через РРО розрахункової операції така сума у графах 5 — 8 КОРО не відображається.

5.4. Повертаємо кошти покупцю

Згідно зі ст. 2 Закону про РРО розрахунковою операцією вважається, зокрема, видача готівки (при використанні банківської платіжної картки — оформлення розрахункових документів про перерахування коштів до банку покупця) за повернений покупцем товар (ненадану послугу).

Коли використовувати РРО обов’язково

При розрахункових операціях, як ми вже знаємо, завжди потрібно застосовувати РРО. Але коли йдеться про повернення грошових коштів, то тут важливе значення має також і те, за що саме відбувається таке повернення. Давайте розглянемо приклади.

Повернення оплати за товар. Тут жодних сумнівів немає. Видача готівкових коштів за товар, що повертається покупцем, або оформлення при цьому розрахункових документів для перерахування коштів до банку покупця з позиції Закону про РРО є розрахунковою операцією. У зв’язку з цим особи, які здійснюють таке повернення, зобов’язані:

— проводити зазначені операції через РРО з роздрукуванням відповідних розрахункових документів, що підтверджують виконання розрахункових операцій;

— видавати особі, яка повертає товар, розрахунковий документ установленої форми на повну суму проведеної операції.

Часткове повернення оплати за товар/послугу. При буквальному прочитанні ця ситуація не відповідає визначенню розрахункової операції, оскільки тут ідеться про зменшення ціни за товар/послугу, яке не супроводжується поверненням товару/відмовою від послуги. Незважаючи на це податківці напевно вимагатимуть, щоб повернення готівкою або безготівкове повернення на картку проводилося з використанням опломбованого та зареєстрованого в установленому порядку і переведеного у фіскальний режим роботи РРО. Як діяти за наявності таких вимог контролюючих органів, кожному суб’єкту господарювання доведеться вирішувати самому: сперечатися з ними або погоджуватися.

Повернення передоплати за товар. Якщо йдеться про повернення передоплати готівкою за товар, що фактично перебував у продавця і покупцю не передавався, то

така операція не відповідає визначенню розрахункової операції, наведеному у ст. 2 Закону про РРО

Адже для того, щоб така операція вважалася розрахунковою, повинен мати місце факт видачі готівкових коштів за товар, що був раніше оплачений, отриманий покупцем і тепер повертається продавцю. У цьому випадку жодного руху товару не відбувається. Продавець просто повертає покупцю грошові кошти у розмірі внесеної передоплати (авансу). Таким чином, на нашу думку, видача готівки покупцю при поверненні раніше внесеної ним передоплати за товар не вимагає обов’язкового застосування РРО. При її виконанні цілком можна обмежитися випискою видаткового касового ордера.

На наш погляд, операція з повернення «неотовареної» передоплати не вважатиметься розрахунковою і в разі, якщо продавець повертає гроші назад на картку покупця. Інакше кажучи, проводити таке безготівкове повернення через РРО також не потрібно — достатньо підготувати платіжне доручення на перерахування грошових коштів з поточного рахунка продавця на картковий рахунок покупця.

Проте змушені попередити: фіскали мають із цього приводу іншу точку зору. Вони вважають, що повернення грошових коштів (передоплати) покупцю за товар є саме розрахунковою операцією, і відповідно наполягають на використанні в таких ситуаціях РРО. Як наслідок, до тих суб’єктів господарювання, які проводять такі операції без РРО, податківці застосовують штрафні санкції.

Безперечно, позиція органів ДФСУ з цього питання не витримує жодної критики. Проте саме в такому вигляді вона міститься в листі № 14083 (див. пп. 2.2.55 і 2.2.147). У ньому, зокрема, зазначається, що в ст. 9 Закону про РРО випадок незастосування РРО при поверненні покупцеві готівкових* грошових коштів за неотриманий ним товар не названий.

* У зазначених підпунктах листа йдеться тільки про повернення готівки, але, судячи з його аргументації, податківці також заперечуватимуть проти безготівкового повернення передоплати за товар на картку без застосування РРО.

Повернення передоплати за послугу. Якщо суб’єкту господарювання доводиться повертати аванс за послугу, яка з тих чи інших причин ним фактично не надана, то таке повернення вважається розрахунковою операцією згідно зі ст. 2 Закону про РРО.

Таким чином, повертати аванс за ненадану послугу доведеться із застосуванням РРО.

Оформляємо повернення грошових коштів

Реєстрація видачі коштів у разі повернення товару (ненадання послуги) здійснюється у видатковому чеку, надрукованому РРО, що забезпечує окреме накопичення у фіскальній пам’яті додатних і від’ємних сум, шляхом відображення перед сумою виданих коштів знака «-» (мінус). Форму такого чека (№ ФКЧ-2) наведено в додатку 2 до Положення № 614.

Якщо ж РРО не забезпечує окремого накопичення у фіскальній пам’яті від’ємних сум розрахунків, замість реєстрації від’ємної суми допускається реєстрація видачі коштів за допомогою операції «службова видача».

Урахуйте, що застосування операції «сторно» не допускається.

Невиконання підприємством зазначеної вимоги може призвести до застосування штрафних санкцій згідно з п. 1 ст. 17 Закону про РРО (детальніше див. на с. 80).

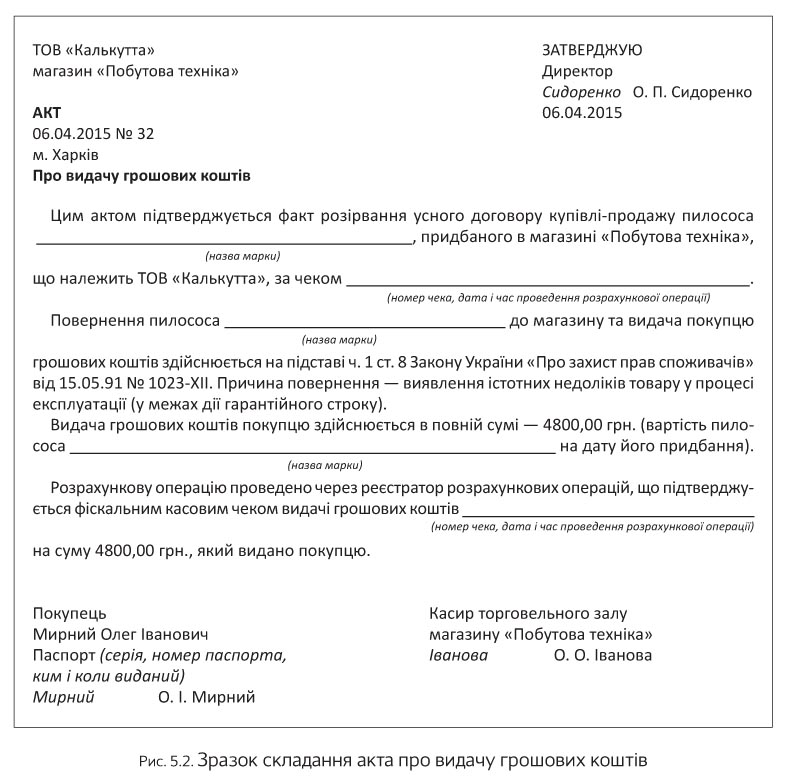

При поверненні коштів покупцю потрібно враховувати важливий момент, застережений у п. 8 розд. III Порядку № 417-1. Так, якщо сума коштів, виданих при поверненні товару (рекомпенсації раніше оплаченої послуги), перевищує 100 грн., матеріально відповідальна особа підприємства або особа, яка безпосередньо здійснює розрахунки (як правило, це касир торговельного залу), обов’язково має скласти акт про видачу коштів. У ньому необхідно зазначити:

— дані документа, що засвідчує особу покупця, який повертає товар (відмовляється від послуги);

— відомості про товар (послугу);

— суму виданих коштів;

— номер, дату і час видачі розрахункового документа, що підтверджує купівлю товару (послуги).

Акт про видачу коштів може бути складений за таким зразком:

Такий акт передають до бухгалтерії підприємства і зберігають протягом 3 років. За відсутності бухгалтерії акт підклеюють на останній сторінці КОРО.

5.5. РРО не працює: причини та наслідки

Інколи з не залежних від суб’єкта господарювання причин (форс-мажор) доводиться здійснювати розрахунки без використання РРО. Ідеться про три випадки:

1) відключення електроенергії;

2) поломка РРО;

3) відключення Інтернету.

При настанні першої форс-мажорної ситуації проводити розрахунки потрібно з використанням КОРО і РК. У другому випадку альтернативою КОРО і РК може слугувати зареєстрований в установленому порядку резервний РРО.

Про те, які нюанси потрібно враховувати при виникненні перелічених форс-мажорних обставин, поговоримо далі.

1. При відключенні електроенергії користуватися КОРО і РК можна не більше 72 годин або 7 робочих днів (ст. 5 Закону про РРО). Це обмеження потрібно розуміти так: використовувати КОРО і РК при відключенні електроенергії можна сумарно не більше 72 годин, але якщо ці 72 години «розтягуються» більш ніж на 7 робочих днів, то не більше 7 днів.

Наприклад, торговельна точка працює по 8 годин на день. Згідно з першим обмеженням вона може працювати 9 днів (72 години : 8 годин). Але враховуючи друге обмеження (7 днів), працювати без РРО дозволено тільки 7 днів (незважаючи на те, що 72 години ще не минули: 8 годин х х 7 днів = 56 годин).

Якщо електроенергію відключили більш ніж на 72 години або 7 днів, необхідно припинити продаж товарів (робіт, послуг) за готівку до відновлення електропостачання. У такому разі реалізовувати товари можна тільки за безготівковим розрахунком.

Послаблення податківці згодні зробити тільки для суб’єктів господарювання, які розташовані в зоні АТО та отримали сертифікат Торгово-промислової палати України. За проведення ними розрахункових операцій з використанням КОРО і РК довше 72 годин у разі пошкодження телекомунікаційної мережі або відключення електроенергії відповідальність не загрожує (див. консультацію в категорії 109.06 БЗ).

Рекомендуємо запастися документами, що підтверджують період відсутності електроенергії

Якщо такої підтверджуючої «первинки» не буде, це може стати причиною застосування штрафу за непроведення розрахункових операцій через РРО, передбаченого п. 1 ст. 17 Закону про РРО (див. лист ДПАУ від 05.10.2010 р. № 20886/7/10-2017).

2. При виході з ладу РРО граничний строк, на який слід орієнтуватися для використання РК і КОРО (резервного РРО), не встановлено. Тому, на перший погляд, у цьому випадку можна використовувати КОРО і РК доти, доки такий РРО не відремонтують.

Водночас для ЦСО такий строк установлено ст. 14 Закону про РРО і п. 18 розд. II Порядку опломбування РРО. Так, сервісний центр зобов’язаний забезпечувати відновлення роботи РРО, що вийшов з ладу, протягом 72 годин. Ґрунтуючись на зазначеній нормі, податківці наполягають, що й на цей випадок для суб’єкта господарювання поширюється 72-годинне обмеження (див. лист ДПАУ від 26.11.2004 р. № 10726/6/23-2119, консультацію в категорії 109.20 БЗ). Таким чином, після закінчення цього часу безпечніше буде припинити реалізацію товарів (робіт, послуг) за готівку.

3. Якщо йдеться про відключення Інтернету, то спочатку (протягом 72 годин або до переповнення пам’яті модему) жодних особливостей при проведенні розрахунків не виникає. Таким чином, при зникненні з’єднання з Інтернетом ви, як і раніше, продовжуєте використовувати свій РРО у звичному режимі.

А ось якщо з’єднання з Інтернетом відсутнє більше 72 годин, проведення розрахунків доведеться припинити. Те саме доведеться зробити в момент переповнення пам’яті модему контрольно-звітною інформацією (тільки для РРО, що друкують паперову контрольну стрічку). Річ у тім, що в цих ситуаціях роботу РРО буде заблоковано (п.п. 3.1.2 Вимог № 1057).

Таке блокування відбудеться у зв’язку з тим, що РРО не матиме можливості автоматично передати інформацію про роботу РРО до контролюючих органів

А якщо інформацію передати не вдається, то й розрахунки здійснювати не можна.

Коли з’єднання відновиться і звітні дані будуть передані, РРО розблокується.

Примітно, що жодної необхідності в поданні паперової РРО-звітності про роботу у «проблемний» період не виникає, оскільки після відновлення нормальної роботи РРО звітні дані будуть передані до органів ДФСУ в електронному вигляді.

Додамо, що податківці раніше погоджувалися з тим, що в згаданий вище 72-годинний строк діє звільнення від штрафів за неподання електронної РРО-інформації. Консультацію з категорії 109.20 БЗ з 01.01.2015 р. переведено до складу недійсних. Проте думка фіскалів з цього питання, вважаємо, не змінилася.

Алгоритм роботи при відключенні електроенергії

На період тимчасового, але не більше 72 годин (7 робочих днів) відключення електроенергії розрахунки здійснюються тільки з використанням КОРО і РК. Поглянемо, як у цьому випадку повинен діяти касир.

Етап 1. Підготовка до здійснення розрахункових операцій.

1. Після відключення електроенергії касир підраховує суму виручки, що перебуває у скриньці РРО, і записує її в корінець першої розрахункової квитанції з позначкою «Службове внесення».

2. Касир заповнює графи 1 — 5 розділу 3 КОРО, а саме:

— у графі 1 відображає номер першого на початок робочого дня фіскального чека;

— у графі 2 зазначає номер останнього фіскального чека, виконаного перед відключенням електроенергії;

— у графі 3 проставляє номер РК, яка використовуватиметься в період відсутності електроенергії;

— у графі 4 зазначає дату й час початку використання РК;

— у графі 5 наводить серію та номер першої розрахункової квитанції (у корінці цієї квитанції було зроблено запис «Службове внесення»).

Увага! Якщо світло відключили більш ніж на один робочий день, то

у розділі 3 КОРО графи 1 і 2 заповнюють тільки в перший день роботи без РРО (у день відключення електроенергії), а графу 8 — тільки в останній день використання РК

Усі інші графи заповнюють щодня (п. 10 підрозд. 4 розд. ІІ Порядку № 417-2).

Етап 2. Оформлення розрахункових операцій.

1. Заповнюють розрахункові квитанції (корінець і відривну частину) на кожну розрахункову операцію. Детально про це див. на с. 70.

2. До розділу 2 КОРО вносять дані за кожен день розрахунків з використанням РК. При цьому в записах за перший день ураховують інформацію про суми розрахунків, що були проведені з початку робочого дня до відключення електроенергії (на підставі контрольної стрічки РРО).

3. За кожен робочий день до розділу 3 КОРО вносять записи про реквізити розрахункових квитанцій до і після закінчення використання РК у межах робочого дня або зміни. Причому щодня заповнюють тільки:

— графи 3 — 5, де зазначають номер використовуваної РК, час і дату першої розрахункової квитанції, а також її серію та номер. Ці графи заповнюють на початку кожного робочого дня (зміни);

— графи 6 і 7, в яких проставляють час і дату останньої виписаної за робочий день (зміну) розрахункової квитанції, а також її серію та номер.

Етап 3. Відновлено подання електроенергії.

1. Проводять через РРО суми розрахунків за час роботи до відключення електроенергії, якщо інформація про ці суми не збереглася в РРО (у разі обнулення оперативної пам’яті). Зазначені суми вводять до РРО окремо за кожною ставкою ПДВ. Роблять це на підставі контрольної стрічки. За необхідності може бути виконана операція «службове внесення» готівки, розрахунків, що зберігаються на місці проведення (розмінної монети).

2. Підраховують суму розрахунків, оформлених за допомогою РК, за корінцями розрахункових квитанцій і записують цю суму до корінця останньої розрахункової квитанції з позначкою «Службова видача» (сюди буде включено й суму, що перебувала у скриньці РРО на момент відключення електроенергії, — етап 1).

3. Проводять через РРО суму розрахункових операцій, що були оформлені розрахунковими квитанціями за період відключення електроенергії, за кожною ставкою ПДВ окремо.

З метою перевірки правильності внесених сум рекомендуємо роздрукувати Х-звіт

4. Роздруковують Z-звіт і на його підставі заповнюють розділ 2 КОРО.

Важливо! Якщо РРО не працював декілька днів, у розділі 2 КОРО слід зазначити, за які дати підсумовано дані в Z-звіті.

5. Заповнюють графи 6 — 8 розділу 3 КОРО, а саме:

— у графі 6 зазначають дату і час закінчення використання РК;

— у графі 7 відображають серію і номер останньої використаної розрахункової квитанції;

— у графі 8 проставляють номер Z-звіту, роздрукованого після введення РРО в дію.

РРО вийшов з ладу (поломка)

При виході з ладу РРО можна здійснювати розрахунки двома способами.

1. Використовуємо КОРО і РК. Порядок проведення розрахунків з використанням КОРО і РК при виході з ладу РРО подібний до порядку дій при відключенні електроенергії, але має свої особливості. Алгоритм дій касира наведемо нижче.

Етап 1. Підготовка до здійснення розрахункових операцій.

1. Повідомляємо ЦСО про вихід з ладу РРО.

2. Заповнюємо графи 1 і 2 розділу 4 КОРО, що зареєстрована на РРО, який вийшов з ладу.

Увага! Цей розділ при звичайній роботі РРО не заповнюється.

3. Підраховуємо суму виручки, що перебуває у скриньці РРО, який вийшов з ладу, і записуємо її в корінець першої розрахункової квитанції з позначкою «Службове внесення».

4. Заповнюємо графи 1 — 5 розділу 3 КОРО.

Етап 2. Оформлення розрахункових операцій.

1. Здійснюємо розрахункові операції, що оформляються за допомогою розрахункових квитанцій.

2. Щодня заповнюємо розділи 2 і 3 КОРО так само, як при відключенні електроенергії (див. вище).

Етап 3. Відновлення роботи РРО.

1. Дозаповнюється разом із працівником ЦСО розділ 4 КОРО.

Працівник ЦСО заповнює:

— графу 3, в якій зазначає причину несправності;

— графу 4, де проставляє дату і час відновлення роботи РРО;

— графу 5, в якій ставить свій підпис і індивідуальне клеймо після передачі відремонтованого РРО.

Касир заповнює:

— графу 6 — зазначає, як проводилися розрахунки в період ремонту РРО (за допомогою РК і КОРО або через резервний РРО);

— графу 7 — записує номер першого Z-звіту, виконаного після відновлення роботи відремонтованого РРО.

2. Якщо відбулося обнулення оперативної пам’яті, проведіть через РРО суми розрахунків за час роботи до поломки РРО окремо за кожною ставкою ПДВ (на підставі контрольної стрічки). За необхідності може бути виконана операція «службове внесення» готівки, розрахунків, що зберігаються на місці проведення (розмінної монети).

3. Підрахуйте суму розрахунків, оформлених за допомогою РК, по корінцях розрахункових квитанцій і запишіть її в корінець останньої розрахункової квитанції з позначкою «Службова видача» (сюди буде включено й суму, що перебувала у скриньці РРО на момент його поломки, — етап 1).

4. Проведіть через РРО суму розрахункових операцій, що були оформлені розрахунковими квитанціями за період ремонту РРО, за кожною ставкою ПДВ окремо. Щоб перевірити правильність введених сум, рекомендуємо зробити Х-звіт.

5. Роздрукуйте Z-звіт і на його підставі заповніть розділ 2 КОРО.

Якщо РРО не працював декілька днів, у розділі 2 КОРО слід зазначити, за які дати підсумовані дані в Z-звіті

6. Заповніть графи 6 — 8 розділу 3 КОРО.

2. Використовуємо резервний РРО і КОРО на нього. Застосування резервного РРО при виході з ладу основного дуже зручне, оскільки не вимагає від касира використання ручних засобів розрахунку (розрахункових квитанцій). Річ у тім, що розрахунки з покупцями відбуваються у звичайному порядку через резервний РРО. Хоча все одно є деякі особливості. У цьому випадку касир діє так:

1. Після поломки РРО до початку розрахункових операцій слід підрахувати суму коштів, що перебуває у скриньці РРО (суму виручки, отриманої за день до поломки РРО і відображеної в контрольній стрічці, і суму розмінної монети).

2. Уключити резервний РРО (він має бути належним чином зареєстрований).

3. Операцією «службове внесення» внести суму готівки, що переноситься до скриньки резервного РРО зі скриньки поламаного РРО.

4. Розрахункові операції через резервний РРО проводяться у звичному режимі. Дані з роздрукованого Z-звіту вносять до КОРО, зареєстрованої на резервний РРО.

5. Після відновлення роботи основного РРО треба підрахувати суму готівки у скриньці резервного РРО і з використанням операції «службова видача» передати її до скриньки відремонтованого РРО або до каси.

6. Роздрукуйте Z-звіт на резервному РРО, на підставі якого заповніть розділ 2 КОРО, зареєстрованої на такий резервний РРО.

7. Розбираємося з виручкою, отриманою в день поломки основного РРО. Якщо відбулося обнулення оперативної пам’яті, потрібно провести через відремонтований РРО суми розрахунків за час роботи до його поломки окремо за кожною ставкою ПДВ (на підставі контрольної стрічки). За необхідності виконують операції «службове внесення» або «службова видача» (зокрема, на суму коштів, перенесених у день поломки до резервного РРО). Для контролю правильності внесених сум роздрукуйте Х-звіт.

8. Роздрукуйте Z-звіт і відобразіть його в розділі 2 КОРО, зареєстрованої на основний РРО.

9. Операцією «службове внесення» внесіть суму готівки, що переміщається зі скриньки резервного РРО до скриньки відремонтованого РРО.

10. Далі проводите розрахункові операції через відремонтований РРО в загальному порядку. Z-звіт друкується у звичайному режимі (у день відновлення роботи — за період з початку проведення першої розрахункової операції).

11. Розділ 4 КОРО заповнюють так само, як і при використанні РК (див. вище).

5.6. Електронна РРО-звітність

Суб’єкти господарювання ще з 01.01.2013 р. повинні були подавати до органів ДФСУ замість паперової електронну звітність про роботу РРО. Відбуватися це повинно шляхом передачі контрольно-звітної інформації по дротових або бездротових каналах зв’язку (абзаци другий і третій п. 7 ст. 3 Закону про РРО). Причому з 01.04.2014 р. повною мірою запрацювали штрафні санкції за невиконання зазначеної норми (п. 9 ст. 17 Закону про РРО).

Пропонуємо вам розібратися, які ж вимоги щодо подання електронної звітності з РРО наразі висуває законодавство.

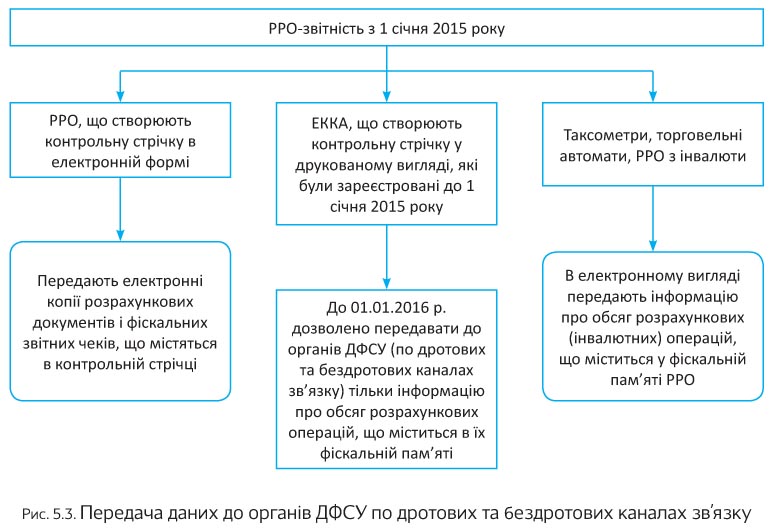

З 01.01.2015 р. всі РРО (крім електронних таксометрів, автоматів з продажу товарів (послуг) і РРО з інвалюти) повинні забезпечувати передачу податківцям електронних копій розрахункових документів і фіскальних звітних чеків, що містяться на контрольній стрічці. Більше того, з цієї дати первинній реєстрації підлягають тільки ті РРО, які створюють контрольну стрічку в електронному вигляді (а також електронні таксометри, торговельні автомати, РРО з інвалюти).

Ви зареєстрували РРО до початку поточного року? Як зазначено в абзаці третьому п. 8 Прикінцевих положень Закону про РРО, для ЕККА, які створюють контрольну стрічку у друкованому вигляді, поки що достатньо подавати в електронному вигляді тільки відомості про обсяги операцій, що містяться у фіскальній пам’яті РРО (а не інформацію щодо кожного чека).

Ця поблажка існуватиме до 01.01.2016 р.

Після цієї дати з РРО, які «не вміють» передавати органам ДФСУ електронні копії розрахункових документів і фіскальних чеків, доведеться розпрощатися.

Що стосується електронних таксометрів, торговельних автоматів і РРО з інвалюти, то в разі їх застосування достатньо передавати до органів ДФСУ тільки інформацію про обсяги розрахункових/інвалютних операцій, що міститься у фіскальній пам’яті (абзац третій п. 7 ст. 3 Закону про РРО). Для зручності вищезазначену інформацію представимо у вигляді схеми (див. рис. 5.3).

Зауважте: передання інформації про роботу РРО в електронному вигляді відбувається без участі суб’єкта господарювання. Усі операції сучасний касовий апарат здійснює самостійно.

Для того щоб РРО самостійно звітував за проведені на ньому розрахунки, суб’єкт господарювання повинен не тільки легалізувати свій РРО (зареєструвати), а й підключити РРО (його модем) через Інтернет до еквайєра (звичайно, на підставі укладеного зі своїм провайдером договору).

Спрощено подання органам ДФСУ контрольно-звітної інформації в електронному вигляді виглядає так:

1. Передання чергової порції звітної інформації ініціює сам РРО.

2. Набір даних засобами модуля безпеки SAM захищається від підміни, модифікації та перегляду.

3. Модем забезпечує з’єднання РРО з еквайєром і передає захищений набір даних.

4. Еквайєр після необхідних перевірок передає інформацію до системи обліку даних РРО (далі — СОД). Інформація зберігається в базі даних еквайєра до отримання підтвердження від СОД про успішне прийняття даних.

5. Еквайєр направляє РРО (або модему) підтвердження про отримання та успішне збереження набору даних.

6. РРО приймає підтвердження та зберігає його.

7. Якщо процес передачі успішно завершено, то до СОД формується набір команд, що передаються по всьому ланцюжку назад на РРО (модем).

При виникненні збою на будь-якій ділянці шляху «ображений» елемент системи, що не отримав достовірну порцію звітної інформації (наприклад, еквайєр), дає команду попередньому елементу повторити операцію — аж до її успішного завершення. РРО забезпечує індикацію стану процесу передачі. Якщо в певний момент передача неможлива внаслідок завантаженості каналу, система обере для цього інший час.

висновки

Х-звіт — це денний звіт без обнулення інформації в оперативній пам’яті. Основне призначення Z-звіту — обнулити оперативну пам’ять РРО та забезпечити фіксацію підсумку розрахунків за певний період роботи у фіскальній пам’яті РРО.

Z-звіт необхідно роздруковувати щодня за ті дні, коли здійснювалися розрахункові операції. У ті дні, коли розрахункові операції не проводилися, Z-звіт можна не друкувати.

На період тимчасового, але не більше 72 годин (7 робочих днів), відключення електроенергії розрахунки можна здійснювати з використанням КОРО і РК.

Якщо РРО вийшов з ладу, розрахунки можна здійснювати двома способами: з використанням КОРО і РК або із застосуванням резервного РРО.

Усі суб’єкти господарювання, які застосовують РРО, мають забезпечити передачу органам ДФСУ контрольно-звітної інформації в електронному вигляді.