9.1. Склад ТЗВ

Загальне уявлення про ТЗВ дає абзац п’ятий п. 9 П(С)БО 9. Так, ТЗВ уключають витрати на:

— заготівлю запасів;

— оплату тарифів за вантажно-розвантажувальні роботи;

— оплату тарифів (фрахту) за транспортування запасів усіма видами транспорту до місця їх використання;

— страхування ризиків транспортування запасів.

Зверніть увагу:

як ТЗВ розцінюються тільки ті витрати, що здійснені покупцем товарів при їх доставці від постачальників на підприємство

Якщо ж за умовами договору доставка товарів входить до обов’язків постачальника, то для торговельного підприємства витрати на транспортування увійдуть до ціни придбаних товарів. Причому навіть у тому випадку, коли вартість доставки зазначена в розрахункових та супровідних документах окремо. Для покупця такі транспортні витрати постачальника разом з вартістю товарів є нічим іншим, як «сумами, що сплачуються згідно з договором постачальнику (продавцю)...», але ніяк не ТЗВ.

А ось якщо доставка товарів за договором покладена на самого покупця, у цьому випадку можна говорити про наявність у нього транспортних витрат, понесених у зв’язку з придбанням товарів. Причому такі витрати відносять до ТЗВ незалежно від того, здійснювалася доставка товарів сторонніми організаціями чи власними силами самого підприємства (власними чи орендованими транспортними засобами). При цьому роботи, пов’язані з транспортуванням товарів власним транспортом, уключають до ТЗВ за виробничою собівартістю послуг допоміжних (підсобних) виробництв (господарств) підприємства з перевезення таких запасів (див. лист Мінфіну від 14.03.2005 р. № 31-04200-30-10/3778).

Щоб помилково не прийняти той чи інший вид витрат за транспортно-заготівельні, потрібно знати, що до ТЗВ не належать:

— витрати на відрядження, пов’язані з оформленням договорів постачання товарів;

— витрати на утримання відділів постачання (інших відділів (служб) підприємства з аналогічними функціями, що займаються забезпеченням підприємства товарами);

— витрати, понесені у зв’язку з внутрішніми перевезеннями товарів територією підприємства або між його структурними підрозділами;

— витрати, що виникли при поверненні товарів постачальнику;

— витрати на навантаження, транспортування, перевалку і страхування, а також транспортно-експедиційні та інші послуги, пов’язані з реалізацією товарів.

Так, витрати на відрядження, пов’язані з оформленням договорів постачання товарів, є складовими адміністративних витрат. Витрати на доставку товарів до складу торговельного підприємства включають до їх первісної вартості, а вже витрати на транспортування товарів покупцю або до структурного підрозділу підприємства торгівлі (той самий магазин) відносять до витрат на збут.

Також не потрапляють до ТЗВ суми втрат товару в дорозі, виявлені при оприбутковуванні придбаних товарів.

9.2. Облік ТЗВ

Як ми вже зазначали, ТЗВ відповідно до п. 9 П(С)БО 9 уключаються до первісної вартості товарів, придбаних за грошові кошти. Крім того, і це важливо, при формуванні первісної вартості ТЗВ приєднують до справедливої вартості товарів, унесених до статутного капіталу підприємства або отриманих безоплатно ( пп. 11 і 12 П(С)БО 9), а також товарів, придбаних (отриманих) у результаті обміну (див. лист Мінфіну від 14.04.2005 р. № 31-04200-30-25/6582). А оскільки так, то викладені далі правила обліку та розподілу ТЗВ застосовні в разі надходження товарів у будь-який із зазначених способів.

Пункт 9 П(С)БО 9 передбачає можливість обліку ТЗВ одним із двох способів, а саме шляхом:

— безпосереднього (прямого) включення до складу первісної вартості одиниці (найменування, групи, виду) придбаних товарів при їх оприбутковуванні;

— узагальнення на окремому субрахунку рахунка обліку товарів з подальшим розподілом за середнім відсотком.

Конкретний варіант обліку ТЗВ підприємство встановлює на свій розсуд і закріплює в наказі про облікову політику

При цьому до різних одиниць обліку товарів (найменувань чи однорідних груп, видів) П(С)БО 9 не забороняє встановлювати свої способи обліку ТЗВ. Головне пам’ятайте: оскільки встановлення порядку обліку та розподілу ТЗВ є одним з елементів облікової політики, змінити його можливо тільки у виключних випадках, прямо встановлених у п. 9 П(С)БО 6.

Розглянемо порядок застосування кожного з наведених вище методів детально.

Пряме включення ТЗВ до первісної вартості товарів

Метод прямого включення до первісної вартості товарів застосовують у тих випадках, коли є можливість достовірно (точно) визначити суми ТЗВ, що можуть бути безпосередньо віднесені на вартість придбаних товарів ( п. 5.5 Методрекомендацій № 2). Суть його полягає в тому, що

ТЗВ розподіляють між відповідними одиницями товарів пропорційно їх вартості, кількості чи вазі

Цей метод більш поширений на підприємствах оптової торгівлі, тоді як у роздрібній торгівлі його застосовують досить рідко. Уся справа в тому, що використання цього варіанта обліку ТЗВ виправдане тільки при невеликій номенклатурі товарів. Адже пряме включення ТЗВ до первісної вартості придбаних товарів кожного конкретного найменування з практичної точки зору вельми ускладнене, коли одночасно на підприємство доставляються товари не одного, а декількох найменувань.

При застосуванні цього методу загальну суму ТЗВ розподіляють між усіма найменуваннями товарів, що надійшли. Зрозуміло, що залежно від обраної бази (пропорційно вартості товарів, їх кількості чи вазі) результат розподілу ТЗВ на одиницю запасів буде різним. У більшості випадків раціональніше розподіляти ТЗВ пропорційно вартості отриманих запасів, а не їх кількості. Особливо це стосується ситуації, коли в одному супровідному документі постачальника зазначено запаси з різним кількісним виміром.

У бухобліку суми ТЗВ, що обліковуються прямим методом, уключають до первісної вартості одиниці (найменування, групи, виду) придбаних товарів безпосередньо при їх оприбутковуванні та відображають за дебетом субрахунку 281.

Для кращого розуміння порядку розподілу ТЗВ цим методом розглянемо приклад.

Приклад 9.1. Підприємство придбало 900 кг товару А на суму 9810 грн. (у тому числі ПДВ — 1635 грн.) і 1200 кг товару Б на суму 15360 грн. (у тому числі ПДВ — 2560 грн.).

Вартість послуг транспортної організації з доставки товарів склала 2100 грн. (у тому числі ПДВ — 350 грн.).

Згідно з наказом про облікову політику підприємства ТЗВ прямо включають до первісної вартості товарів при їх оприбутковуванні. Базою розподілу ТЗВ між різними найменуваннями отриманих товарів є їх вартість.

У цьому випадку первісну вартість придбаних товарів з урахуванням ТЗВ визначаємо таким чином:

1) розраховуємо загальну вартість придбаних товарів без урахування ПДВ:

(9810 - 1635) + (15360 - 2560) = 8175 + 12800 = = 20975 (грн.);

2) обчислюємо вартість транспортування 1 грн. товару:

(2100 - 350) : 20975 = 0,083433 (грн.);

3) визначаємо вартість транспортування:

— товару А: 8175 х 0,083433 = 682,06 (грн.);

— товару Б: 12800 х 0,083433 = 1067,94 (грн.);

4) розраховуємо первісну вартість з урахуванням ТЗВ:

— 1 кг товару А: (8175 + 682,06) : 900 = = 9,84 (грн./кг);

— 1 кг товару Б: (12800 + 1067,94) : 1200 = = 11,56 (грн./кг).

У регістрах бухгалтерського обліку придбання товарів і віднесення до їх первісної вартості сум ТЗВ відображаємо так (див. табл. 9.1):

Таблиця 9.1. Облік ТЗВ прямим методом

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Оприбутковано товар А, отриманий від постачальника | 281/А | 631/1 | 8175,00 |

| 2 | Оприбутковано товар Б, отриманий від постачальника | 281/Б | 631/1 | 12800,00 |

| 3 | Відображено податковий кредит з ПДВ, сплаченого у складі вартості товарів (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/1 | 4195,00 |

| 4 | Уключено до первісної вартості товару А суму витрат на його доставку | 281/А | 631/2 | 682,06 |

| 5 | Уключено до первісної вартості товару Б суму витрат на його доставку | 281/Б | 631/2 | 1067,94 |

| 6 | Відображено податковий кредит з ПДВ, сплаченого у складі вартості послуг з транспортування товарів (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/2 | 350,00 |

| 7 | Перераховано постачальнику оплату за товар | 631/1 | 311 | 25170,00 |

| 8 | Оплачено послуги транспортної організації з транспортування товару | 631/2 | 311 | 2100,00 |

Облік ТЗВ на окремому субрахунку

Метод обліку ТЗВ на окремому субрахунку застосовують в основному підприємства, для яких характерна наявність великого асортименту, унаслідок чого неможливо віднести суму понесених ТЗВ безпосередньо на збільшення первісної вартості конкретної одиниці товарів.

В основу цього способу обліку ТЗВ покладено принцип усереднення. Тобто суму ТЗВ протягом місяця накопичують на субрахунку 289 «Транспортно-заготівельні витрати», а потім у кінці місяця розподіляють між товарами, що вибули (реалізовані, безоплатно передані, обміняні тощо), і залишком товарів на кінець звітного місяця за окремими однорідними групами усереднено.

Для цього потрібно розрахувати середній відсоток ТЗВ. Як це зробити? Спершу визначаємо відношення суми залишку величини ТЗВ на початок звітного місяця і суми ТЗВ, понесених за місяць, до суми вартості залишку товарів на початок місяця і товарів, що надійшли протягом місяця. Отримане в результаті значення, помножене на 100, і дає середній відсоток ТЗВ. У вигляді формули цей розрахунок можна зобразити так:

де Сер. % ТЗВ — середній відсоток ТЗВ;

ТЗВпоч — залишок ТЗВ на початок звітного місяця;

ТЗВнад — сума ТЗВ, понесених у звітному місяці;

Тпоч — вартість залишку товарів на початок звітного місяця;

Тнад — вартість товарів, що надійшли у звітному місяці.

У свою чергу, суму ТЗВ за товарами, що вибули, визначають як добуток середнього відсотка ТЗВ і вартості товарів, що вибули:

ТЗВвиб = Твиб х Сер. % ТЗВ : 100 %,

де ТЗВвиб — сума ТЗВ, що припадає на товари, які вибули у звітному місяці;

Твиб — вартість товарів, що вибули.

Зверніть увагу:

у загальному випадку для розподілу ТЗВ застосовують купівельну вартість товарів

Виняток становлять підприємства роздрібної торгівлі, що ведуть облік за цінами продажу. Вони у процесі розподілу ТЗВ використовують продажну вартість товарів, тобто ту, яку обліковують на субрахунку 282.

У бухгалтерському обліку суми ТЗВ, що обліковуються методом розподілу за середнім відсотком, списують на ті самі рахунки бухгалтерського обліку, в кореспонденції з якими відображено вибуття відповідних товарів. Тобто на торговельних підприємствах списання ТЗВ здійснюють, як правило, за кредитом субрахунку 289 у кореспонденції з дебетом субрахунку 902 «Собівартість реалізованих товарів».

Застосування цього способу обліку ТЗВ розглянемо на прикладах.

Приклад 9.2. Підприємство оптової торгівлі мало на початок вересня 2016 року залишок товарів у сумі 30000 грн. (сальдо за дебетом субрахунку 281). Сума ТЗВ, що припадає на цей залишок, становила 2500 грн. (сальдо за дебетом субрахунку 289).

Протягом звітного місяця підприємством придбано товари на суму 48000 грн. (у тому числі ПДВ — 8000 грн.). Транспортній організації за доставку товарів було сплачено 3720 грн. (у тому числі ПДВ — 620 грн.).

У цьому ж місяці було реалізовано товари на суму 82800 грн. (у тому числі ПДВ — 13800 грн.). Балансова вартість реалізованих товарів — 54000 грн.

Дані про вартість товарів і залишки ТЗВ на підприємстві, а також здійснені на їх підставі розрахунки наведено в табл. 9.2 на с. 84.

Таблиця 9.2. Розрахунок ТЗВ за середнім відсотком підприємством оптової торгівлі

| № з/п | Показник | Субрахунок 281, грн. | Субрахунок 289, грн. |

| 1 | Залишок товарів на початок місяця | 30000 | 2500 |

| 2 | Надійшло товарів протягом місяця | 40000 | 3100 |

| 3 | Середній відсоток ТЗВ |

| |

| 4 | Реалізовано товари протягом місяця | 54000 | 4320* |

| 5 | Залишок товарів на кінець місяця (ряд. 1 + ряд. 2 - ряд. 4) | 16000 | 1280** |

| * ТЗВ, що припадають на реалізовані товари: 54000 грн. х 8 % : 100 % = 4320 грн. ** ТЗВ, що припадають на залишок товарів: 16000 грн. х 8 % : 100 % = 1280 грн. | |||

У результаті проведення розрахунків ТЗВ було розподілено між товарами, реалізованими протягом місяця (у сумі 4320 грн.), і залишком товарів на кінець місяця (у сумі 1280 грн.).

У бухгалтерському обліку підприємства придбання та реалізацію товарів, а також списання ТЗВ потрібно відобразити таким чином (див. табл. 9.3):

Таблиця 9.3. Облік ТЗВ за середнім відсотком підприємством оптової торгівлі

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Залишок товарів на початок місяця: | |||

| — вартість товарів на складі | 281 | — | 30000,00 | |

| — ТЗВ | 289 | — | 2500,00 | |

| Придбання товарів | ||||

| 2 | Оприбутковано товари, отримані від постачальника | 281 | 631/1 | 40000,00 |

| 3 | Відображено суму податкового кредиту з ПДВ від вартості товарів (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/1 | 8000,00 |

| 4 | Здійснено оплату за отримані товари | 631/1 | 311 | 48000,00 |

| 5 | Відображено ТЗВ | 289 | 631/2 | 3100,00 |

| 6 | Відображено податковий кредит з ПДВ із суми ТЗВ (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/2 | 620,00 |

| 7 | Перераховано оплату транспортній організації | 631/2 | 311 | 3720,00 |

| Реалізація товарів | ||||

| 8 | Відображено дохід від реалізації товарів | 361 | 702 | 82800,00 |

| 9 | Нараховано зобов’язання з ПДВ | 702 | 641/ПДВ | 13800,00 |

| 10 | Відображено собівартість реалізованих товарів | 902 | 281 | 54000,00 |

| 11 | Списано суму ТЗВ, що припадає на реалізовані товари | 902 | 289 | 4320,00 |

| 12 | Віднесено на фінансовий результат: | |||

| — дохід від реалізації товарів | 702 | 791 | 69000,00 | |

| — собівартість реалізованих товарів | 791 | 902 | 58320,00 | |

| 13 | Оплачено товар | 311 | 361 | 82800,00 |

| 14 | Залишок товарів на кінець місяця: | |||

| — вартість товарів на складі | 281 | — | 16000,00 | |

| — ТЗВ | 289 | — | 1280,00 | |

Приклад 9.3. На основі даних, представлених у табл. 9.4, розрахуємо середній відсоток торгової націнки, середній відсоток ТЗВ і визначимо собівартість реалізованих товарів на підприємстві роздрібної торгівлі.

Таблиця 9.4. Дані та розрахунки до прикладу 9.3

| № з/п | Показник | Первісна (купівельна) вартість товарів, грн. | Субрахунок 285, грн. | Субрахунок 282 (гр. 3 + гр. 4), грн. | Субрахунок 289, грн. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Залишок товарів на початок місяця | 101250 | 67500 | 168750 | 25015 |

| 2 | Надійшло товарів протягом місяця | 155250 | 103500 | 258750 | 39110 |

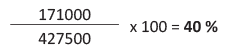

| 3 | Разом (ряд. 1 + ряд. 2) | 256500 | 171000 | 427500 | 64125 |

| 4 | Середній відсоток торгової націнки |

| |||

| 5 | Середній відсоток ТЗВ |

| |||

| 6 | Сума знижки | — | — | 3750 | — |

| 7 | Реалізовано товарів протягом місяця | 137250 (225000 + + 3750 - 91500) | 91500 [(225000 + + 3750) х 40 : : 100] | 225000 (з урахуванням знижки) | 34312,50 [(225000 + + 3750) х 15 : : 100] |

| 8 | Вартість нестачі товарів, виявленої в результаті інвентаризації (у межах норм природного убутку) | 468 (780 - 312) | 312 (780 х 40 : 100) | 780 | 117 (780 х 15 : 100) |

| 9 | Разом вибуло (ряд. 6 + ряд. 7 + ряд. 8) | 137718 | 91812 | 229530 | 34429,50 |

| 10 | Залишок товарів на кінець місяця (ряд. 3 - ряд. 9) | 118782 | 79188 | 197970 | 29695,50 |

Отже, у процесі розрахунку спочатку були визначені середній відсоток торгової націнки (40 %) і середній відсоток ТЗВ (15 %).

Потім розрахована сума торгової націнки, що належить до реалізованих товарів (91500 грн.) і товарів, яких бракує (312 грн.), що дало можливість установити купівельну вартість таких реалізованих товарів (137250 грн.) і товарів, яких бракує (468 грн.).

Також у результаті проведення розрахунків були розподілені ТЗВ між товарами, реалізованими протягом звітного місяця (34312,50 грн.), товарами, яких бракує (117 грн.), і залишком товарів на кінець звітного місяця (29695,50 грн.).

У результаті собівартість реалізованих товарів в умовах цього прикладу становила 171562,50 грн. (137250 грн. + 34312,50 грн.), а тих, що бракує, — 585 грн. (468 грн. + 117 грн.).

Скориставшись отриманими даними, відобразимо зазначені операції в обліку (див. табл. 9.5).

Таблиця 9.5. Облік ТЗВ за середнім відсотком підприємством роздрібної торгівлі

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Залишок товарів на початок місяця: | |||

| — продажна вартість | 282 | — | 168750,00 | |

| — торгова націнка | — | 285 | 67500,00 | |

| — сума ТЗВ | 289 | — | 25015,00 | |

| Придбання товарів | ||||

| 2 | Отримано товари від постачальника | 281 | 631/1 | 155250,00 |

| 3 | Відображено податковий кредит з ПДВ (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/1 | 31050,00 |

| 4 | Оплачено отримані товари | 631/1 | 311 | 186300,00 |

| 5 | Визнано витрати з доставки товарів | 289 | 631/2 | 39110,00 |

| 6 | Відображено податковий кредит з ПДВ у складі вартості витрат з доставки товарів (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 631/2 | 7822,00 |

| 7 | Перераховано оплату транспортній організації за послуги з доставки товарів | 631/2 | 311 | 46932,00 |

| 8 | Передано товари в роздріб | 282 | 281 | 155250,00 |

| 9 | Нараховано торгову націнку на товар, що надійшов | 282 | 285 | 103500,00 |

| Вибуття товарів | ||||

| 10 | Відображено дохід від реалізації товарів (з урахуванням знижки) | 301/«Операц. каса» | 702 | 225000,00 |

| 11 | Нараховано податкові зобов’язання з ПДВ | 702 | 641/ПДВ | 37500,00 |

| 12 | Відображено собівартість реалізованого товару виходячи з купівельної вартості | 902 | 282 | 137250,00 |

| 13 | Списано суму націнки, що припадає на реалізований товар | 285 | 282 | 91500,00 |

| 14 | Уключено до собівартості реалізованих товарів суму ТЗВ | 902 | 289 | 34312,50 |

| 15 | Виявлено та відображено нестачу товарів за купівельною вартістю | 947 | 282 | 468,00 |

| 16 | Списано торгову націнку, що припадає на товари, яких бракує | 285 | 282 | 312,00 |

| 17 | Віднесено на витрати суму ТЗВ на товари, яких бракує | 947 | 289 | 117,00 |

| 18 | Віднесено на фінансовий результат: | |||

| — дохід від реалізації товарів | 702 | 791 | 187500,00 | |

| — собівартість реалізованих товарів | 791 | 902 | 171562,50 | |

| — суму нестач товарів | 791 | 947 | 585,00 | |

| 19 | Залишок товарів на кінець місяця: | |||

| — продажна вартість | 282 | — | 197970,00 | |

| — торгова націнка | — | 285 | 79188,00 | |

| — сума ТЗВ | 289 | — | 29695,50 | |

висновки

- Витрати є транспортно-заготівельними тільки в разі, якщо вони здійснені покупцем товарів при їх доставці від постачальників на підприємство.

- ТЗВ уключають до первісної вартості товарів.

- При застосуванні методу прямого включення до первісної вартості товарів ТЗВ розподіляють між відповідними одиницями товарів пропорційно їх вартості, кількості чи вазі.

- При обліку ТЗВ на окремому субрахунку їх суму наприкінці місяця розподіляють між товарами, що вибули, та залишком товарів на кінець звітного місяця за окремими однорідними групами усереднено.