Річний Звіт з ЄСВ за себе (далі — форма № Д5) подають усі підприємці незалежно від системи оподаткування1. При цьому не має значення, здійснювалася фактично підприємницька діяльність у звітному році чи ні. Навіть якщо ФОП діяльність не вів, від подання цього виду звітності він не звільняється (п. 13 розд. II Порядку № 4352).

1 Також його подають незалежні професіонали та члени фермерських господарств, але про них ми в цій статті говорити не будемо.

Не повинні подавати форму № Д5 тільки ті ФОП, які увесь 2019 рік (чи з моменту реєстрації, якщо зареєструвалися у 2019 році) були звільнені від сплати ЄСВ за себе і при цьому не виявили бажання стати платниками ЄСВ на умовах добровільної участі (ч. 4 ст. 4 Закону № 24643). Хто ці щасливчики?

Це ФОП, які протягом усього 2019 року:

— отримували пенсію за віком (у тому числі на пільгових умовах (передбачених ч. 2 і 3 ст. 114, п. 2 розд. XV «Прикінцеві та перехідні положення» Закону № 10584));

4 Закон України «Про загальнообов’язкове державне пенсійне страхування» від 09.07.2003 р. № 1058-IV.

— отримували дострокову пенсію (у тому числі на пільгових умовах (передбачених ч. 1 ст. 115, п. 72 розд. XV «Прикінцеві та перехідні положення» Закону № 1058));

— отримували пенсію зі зниженням пенсійного віку (у тому числі на пільгових умовах (передбачених ст. 55 Закону України «Про статус і соціальний захист громадян, які постраждали внаслідок Чорнобильської катастрофи» від 28.02.91 р. № 796-XII));

— мали статус особи з інвалідністю, незалежно від отримання пенсії або соціальної допомоги;

— досягли віку, встановленого ст. 26 Закону № 1058, та отримували згідно із законом пенсію або соціальну допомогу (незалежно від виду пенсії).

Важливо! Не звільняються від сплати ЄСВ / подання форми № Д5 особи, які: отримують пенсію у зв’язку із втратою годувальника та не досягли віку, встановленого ст. 26 Закону № 1058; отримують пенсію за вислугу років та не досягли віку, встановленого ст. 26 Закону № 1058.

Зауважимо, якщо ФОП є особою з інвалідністю та отримує соцдопомогу з Фонду соціального страхування або Управління праці та соціального захисту населення, то для підтвердження встановлення інвалідності і, відповідно, права не сплачувати внесок та не подавати звітність з ЄСВ за себе йому необхідно подати до податкового органу за місцем реєстрації довідку до акта огляду в медико-соціальній експертній комісії про встановлення групи інвалідності.

А ось іншим «винятковим» підприємцям окремо повідомляти контролюючий орган про отримання відповідного статусу пенсіонера або особи з інвалідністю не потрібно.

Також зауважте, що в п. 92 розд. VIII Закону № 2464 прописана також пільга для ФОП (за умови, що вони не є роботодавцями), яких призвали на військову службу під час мобілізації/залучили до виконання обов’язків з мобілізації за посадами, передбаченими штатами воєнного часу. Також АТО/ООС-пільги прописані в пп. 93 і 94 розд. VIII Закону № 2464.

Якщо ви у 2019 році зареєстрували припинення підприємницької діяльності, відповідно вже подали форму № Д5 з позначкою в полі «ліквідаційна», то звітувати ще раз за роком не потрібно.

Зовсім інша ситуація з ФОП, які вийшли на пенсію та подали форму № Д5 з позначкою в полі «призначення пенсії». Їм потрібно буде в загальному порядку подати ЄСВ-звіт за себе за звітний рік (201.06.02 БЗ).

Строки і порядок подання

Повна назва форми звіту — Звіт про суми нарахованого доходу застрахованих осіб та суми нарахованого єдиного внеску. Наведена вона в додатку 5 до Порядку № 4355.

5 Ідентифікатор електронної форми F3000512.

Граничний строк подання форми № Д5 за 2019 рік — 10 лютого року (з урахуванням вихідного перенесення)

Форму № Д5 подаємо за основним місцем постановки на облік ФОП як платника ЄСВ у податковому органі (за місцем проживання) одним з таких способів (на вибір):

— засобами електронного зв’язку (через відповідну програму) в електронній формі з використанням електронного підпису (ЕЦП/КЕП);

— на паперових носіях, засвідчених підписом ФОП і скріплених печаткою (за наявності), разом з електронною формою на електронних носіях інформації (на флешці, наприклад);

— на паперових носіях, якщо у ФОП кількість застрахованих осіб (працівників) не перевищує п’яти. Звіт на папері можна занести до податкової особисто (через уповноважену особу), а можна надіслати поштою з повідомленням про вручення та з описом вкладення. Якщо обираєте варіант з поштою, то реалізувати його потрібно не пізніше ніж за 10 днів до закінчення граничного строку подання форми № Д5 (див. вище). У цьому випадку вона вважатиметься поданою в день отримання відділенням поштового зв’язку поштового відправлення із звітністю.

Приступаємо до заповнення

Форма № Д5 складається з титульного аркуша і двох таблиць.

Таблицю 1 заповнюють усі підприємці, незалежно від обраної системи оподаткування. Якщо ж ФОП здійснював свою підприємницьку діяльність у сферах, робота в яких зараховується до спецстажу, то додатково до зазначених таблиць Звіту за формою № Д5 йому потрібно сформувати таблицю 2.

Але в переважній більшості випадків ФОП матиме справу з титульним аркушем і Таблицею 1 Звіту за формою № Д5. Про них і поговоримо.

Розпочнемо з титульного аркуша.

Титульний аркуш. Заповнення титульного аркуша зазвичай не викликає запитань у підприємців, оскільки назва його обов’язкових реквізитів говорить сама за себе. Єдиний реквізит, з яким можуть бути проблеми у тих, хто подає звіт виключно на папері, — це реквізит 6 «Тип платника та період перебування (місяць)». Тому на ньому зупинимося детально.

У чому ж проблема реквізиту 6? Річ у тім, що затверджена форма дозволяє зафіксувати в ній тільки один період перебування на кожній із систем оподаткування.

Тобто якщо ФОП, припустимо, у першому кварталі був на загальній системі, а потім перейшов на єдиний податок — проблем із заповненням реквізиту 6 титульного аркуша немає. А ось якщо він, наприклад, у першому кварталі був загальносистемником, у другому-третьому — єдиноподатником, а в четвертому знову перейшов на загальну систему, то заповнити коректно реквізит 6 титульного аркуша затвердженої ф. № Д5 не є можливим.

Податківці (див. лист ГУ ДФС в Одеській обл. від 24.10.2018 р. № 4530/ІПК/15-32-13-01-10) пропонують до внесення змін до звітних форм в описаній вище ситуації діяти так: проставити позначку «Х»:

1) у віконці «ФО — на загальній системі оподаткування» із зазначенням періоду з 01.01.2019 р. по 31.12.2019 р.;

2) у віконці «ФО — на спрощеній системі оподаткування» із зазначенням періоду перебування на єдиному податку, тобто відповідні квартали. Актуальні ці поради й сьогодні. Але знову ж таки, їх застосування краще погоджувати з податківцями.

Якщо такого бажання немає — подайте форму № Д5 в електронному вигляді (з використанням ЕЦП/КЕП). Там під загальну систему, на відміну від паперової форми, вже забито два рядки.

Зверніть увагу: якщо ФОП потрапив на загальну систему/єдиний податок (групи 3, 4) не з першого числа місяця, то в реквізиті 6 титульного аркуша число місяця при зазначенні початку відповідного періоду все одно потрібно ставити перше (а не фактичну дату держреєстрації).

Формат заповнення комірок: дд.мм.2019 (наприклад, 01.01.2019).

Не забудьте поставити «Х» у першій клітинці реквізиту 6 перед обраним типом платника ЄСВ. Це майже не топ-помилка

Переходимо до Таблиці 1.

Таблиця 1 форми № Д5. Ця таблиця має всього 6 граф. У графі 1 перераховані місяці календарного року.

У графі 2 у рядках з найменуванням календарних місяців, в яких ФОП перебував на обліку як платник ЄСВ:

— на загальній системі оподаткування — проставляємо код категорії застрахованої особи «5»;

— на єдиному податку — код категорії застрахованої особи «6».

Графа 3 Таблиці 1 форми № Д5. У ній підприємець у тих місяцях, в яких він перебував:

— на єдиному податку — зазначає самостійно певну суму доходу, з якою він сплачував ЄСВ. Ця сума не може бути меншою мінзарплати і більшою максимальної величини бази нарахування ЄСВ відповідного місяця (для місяців 2019 року не може бути менше 4173 грн. і більше 62595 грн.).

Зверніть увагу: ця сума доходу не має жодного стосунку до суми доходу, заявленої в Книзі обліку доходів (і витрат)/декларації з єдиного податку;

— на загальній системі оподаткування — проставляє середньомісячний дохід (прибуток). Так діяти наказував п. 3 розд. III Інструкції № 4496. Його суму ФОП знаходить, поділивши підсумковий чистий підприємницький дохід (прибуток), заявлений у річній ПДФО/ВЗ-декларації (гр. 3 рядка 10.8 декларації), на кількість місяців звітного року, в яких ФОП перебував у статусі загальносистемника.

6 Інструкція про порядок нарахування і сплати ЄСВ, затверджена наказом Мінфіну від 20.04.2015 р. № 449.

Тобто навіть якщо протягом року у ФОП на загальній системі були як прибуткові місяці, так і збиткові, але за підсумками року отриманий прибуток, — за усіма місяцями в графі 3 буде одна й та ж середньомісячна сума чистого доходу. Якщо рік загалом нульовий/збитковий, за всіма місяцями в графі 3 стоятиме 0,00.

Зауважимо, що не всім ФОП до душі підхід з усередненням бази нарахування ЄСВ. Тому є охочі оспорити в адмінсуді описаний в Інструкції № 449 підхід до «середньомісячного» способу розрахунку бази. Приклад — постанова Другого апеляційного адмінсуду № 520/3186/19 від 20.11.2019 р. (reyestr.court.gov.ua/Review/85863284). У ній, зокрема, суд дійшов висновку, що ФОП на загальній системі повинні нараховувати ЄСВ саме на суми чистого оподатковуваного доходу за кожен календарний місяць (без усереднення). Один з аргументів, які суд визнав вагомими, — Закон № 2464 не встановлює можливість застосувати середньомісячний показник для бази нарахування ЄСВ.

Але знову ж таки, це варіант для тих, хто готовий судитися до переможного. І успіх на 100 % тут не гарантований.

Йдемо далі.

У графу 4 таблиці 1 єдиноподатники переносять дані з графи 3. А ось загальносистемники зазначають дохід, відображений у графі 3, з урахуванням мінімальної і максимальної величин бази нарахування ЄСВ у розрізі місяців звітного року. Тобто якщо в графі 3 сума доходу:

— нижче мінімальної зарплати для 2019 року, у графі 4 зазначаємо суму мінімальної зарплати, встановленої законом (для всіх місяців 2019 року — 4173 грн.);

— вище за мінімальну зарплату, але нижче максимальної величини бази нарахування ЄСВ, переносимо її в графу 4 без змін;

— вище за максимальну величину бази нарахування ЄСВ (для усіх місяців 2019 року — 62595,00), у графі 4 зазначаємо максимальну величину бази нарахування ЄСВ.

У графі 5 проставляємо ставку ЄСВ — 22 %.

У графі 6 зазначаємо суми нарахованого ЄСВ у розрізі місяців звітного року. Їх знаходимо так: показник графи 4 множимо на ставку ЄСВ (22 %) і ділимо на 100. Не звертайте увагу на формулу в назві графи 6 таблиці 1, вона наведена з помилкою.

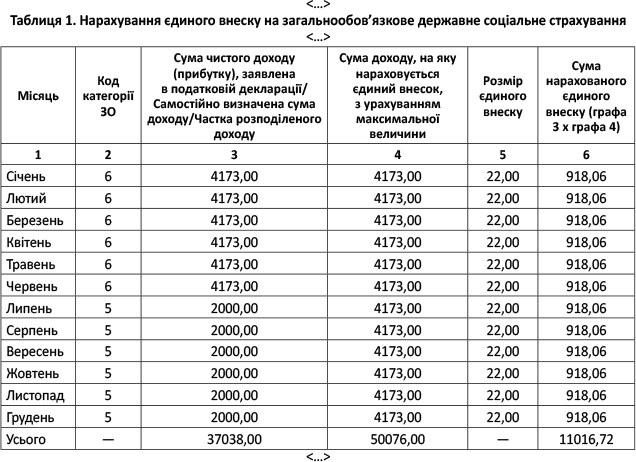

Приклад. У 2019 році ФОП з початку року перебував на 2 групі ЄП. З 01.07.2019 р. перейшов на загальну систему оподаткування.

За місяці перебування на єдиному податку ЄСВ сплачував у розмірі мінімального страхового внеску — 918,06 грн. (мінзарплата 4173 грн. х ставка ЄСВ 22 % : 100 %).

Сума чистого підприємницького доходу, отриманого в другому півріччі на загальній системі та заявленого у ПДФО/ВЗ-декларації за 2019 рік, — 12000 грн.

Визначимо розмір середньомісячного доходу на загальній системі:

12000 : 6 = 2000 (грн.),

де 6 — кількість місяців звітного року, протягом яких підприємець працював на загальній системі оподаткування (липень — грудень).

Зверніть увагу. У наведеному прикладі розмір середньомісячного доходу за період роботи на загальній системі виявився менше розміру мінімальної заробітної плати. Але оскільки сума ЄСВ на місяць не має бути менше мінімального страхового внеску, у графі 4 таблиці 1 ФОП повинен зазначити мінімальну базу нарахування ЄСВ — мінімальну заробітну плату.

Наведемо нижче фрагмент заповненої таблиці 1 Звіту за формою № Д5.

Розглянемо ще декілька ситуацій, на які потрібно звернути увагу при заповненні таблиці 1.

Якщо ФОП зареєструвався не з початку року (наприклад, у березні), то в таблиці 1 в місяцях січень-лютий стоятимуть прочерки (в електронній формі ці рядки просто будуть не заповнені). Дані за березень уже треба заповнювати, оскільки за місяць, в якому відбулася державна реєстрація ФОП, ЄСВ сплачувати потрібно. Причому як за повний місяць!

Якщо ФОП увесь рік перебував на загальній системі та не отримував дохід, то в графі 3 таблиці 1 стоятимуть 0,00, а за усіма місяцями графи 4 ФОП повинен проставити суму 4173,00 і, відповідно, у графі 6 за усіма місяцях стоятиме сума 918,06.

Сплата ЄСВ

А коли треба сплатити зобов’язання за ЄСВ, визначені у формі № Д5?

Це питання актуальне для загальносистемників. Адже за єдиноподатниками зазвичай не утворюється дельта між ЄСВ, який треба сплатити квартальними платежами, і ЄСВ за формою № Д5. Квартальний ЄСВ платять на рівні мінімального страхового внеску, його ж і зазначають у формі № Д5.

Усе, що треба зробити єдиноподатнику, — це заплатити у тому числі ЄСВ за IV квартал 2019 року (не пізніше 20.01.2020 р. з урахуванням вихідного перенесення). Подання форми № Д5 додаткової сплати ЄСВ не вимагатиме.

А ось за загальносистемниками картина трохи інша. Підхід податківців до обліку підприємницького ЄСВ за себе такий: кожного кварталу загальносистемник повинен сплатити ЄСВ з розрахунку не менше мінімального страхового внеску (3 х 22 % х розмір мінзарплати), а після закінчення року здійснюється остаточний розрахунок за ЄСВ виходячи з даних форми № Д5.

Дуже ймовірна ситуація, коли сума квартальних платежів, сплачених на рівні мінімального страхового внеску, виявиться менше суми за формою № Д5. Податківці відзначають, що остаточний розрахунок треба здійснити в будь-який момент до дати подання форми № Д5 включно (201.04.02 БЗ). Тобто хоча б у день подання форми № Д5.

Якщо ж усередині року квартальні платежі сплачували в сумі більше за мінімальний страховий внесок (наприклад, виходячи з тієї ж суми, що й ПДФО-аванси) і за фактом заповнення форми № Д5 є переплата, то на суму переплати коригуємо суму ЄСВ за IV квартал. Радимо при цьому подати форму № Д5 до граничної дати сплати ЄСВ за IV квартал 2019 року (до 20.02.2020 р.), щоб виникало менше запитань з боку податківців.

Якщо помилилися

Якщо в заповненні форми № Д5 помилка виявлена до граничного строку її подання — проблем не виникає. Просто ще раз повністю сформуєте форму № Д5 (але вже без помилок) і наново подасте її податківцям.

Чинним вважатиметься останній електронний або паперовий звіт, поданий до закінчення строків подання. Привабливість у тому, що жодні штрафи (ні адмін-, ні фінсанкція) у такому разі застосовані не будуть.

Ну а якщо помилка виявлена після строків подання форми № Д5? Виправити таку помилку — справа набагато складніша. Як роз’яснюють податківці (201.06.02 БЗ), у цьому випадку можна або нічого не робити і чекати на перевірку, або проявити ініціативу й обрати такий шлях: подати заяву до контролюючого органу з проханням провести перевірку/звірку, в якій зазначити причину перевірки (помилка у звіті за відповідний рік, яка саме помилка, причини її виникнення, правильні дані).

Так, наприклад, якщо помилка пов’язана з недоплатою ЄСВ, то за результатами перевірки/звіряння податківці випишуть акт із донарахованою сумою ЄСВ. На підставі цього акта підприємець повинен доплатити ЄСВ і протягом місяця після цього заповнити і подати податківцям звіт за формою № Д6 (таблицю 3).

Знову ж таки при такому способі виправлення ФОП вже отримає той же адмінштраф за ст. 1651 КпАП у розмірі 510 — 680 грн.

Якщо ФОП одночасно «незалежний професіонал»

Якщо ФОП одночасно самостійно зареєстрований і як особа, яка здійснює незалежну професійну діяльність, то в цьому випадку формують і подають до контролюючих органів окремі звіти за формою № Д5 (201.06.02 БЗ). Як ФОП він повинен відзвітувати до 10 лютого, що настає за звітним роком, а як особа, що здійснює незалежну професійну діяльність, — до 1 травня року, що настає за звітним.

Коли звітуватимете за незалежною профдіяльністю, врахуйте, що в електронній формі № Д5 для «незалежних професіоналів» інший ідентифікатор — F3005112.

висновки

- Граничний строк подання форми № Д5 за 2019 рік — 10 лютого.

- Остаточний розрахунок з ЄСВ — до дати подання форми № Д5 включно.

- Помилки, виявлені після строків подання форми №Д5, виправити досить складно.