Что такое ВФП

ГКУ- и НКУ-нюансы

Для того чтобы разобраться с этим вопросом, первым делом обратимся к основному документу, регулирующему гражданские отношения, — к ГКУ. Но первый сюрприз заключается в том, что в нем вы не найдете определения термина «возвратная финансовая помощь».

Его можно обнаружить в НКУ. Так, согласно п.п. 14.1.257 НКУ возвратная финансовая помощь — это сумма средств, поступившая налогоплательщику в пользование по договору, который не предусматривает начисление процентов или предоставление других видов компенсаций в виде платы за пользование такими средствами, и являющаяся обязательной к возврату.

Отсюда вывод: ВФП по своей сути является разновидностью займа. Значит, ориентироваться необходимо на ст. 1046 — 1053 ГКУ.

Но только ориентироваться! Причина в том, что ГКУ и НКУ по-разному трактуют такое понятие, как «заем».

Для сравнения приведем в табл. 1 определения термина «заем», которые дают ГКУ и НКУ.

Таблица 1. Два определения термина «заем»

| Заем ( ст. 1046 ГКУ) | Заем |

| По договору займа одна сторона (заимодатель) передает в собственность другой стороне (заемщику) денежные средства или другие вещи, определенные родовыми признаками, а заемщик обязуется вернуть заимодателю такую же сумму денежных средств (сумму займа) или такое же количество вещей того же рода и такого же качества | Заем — денежные средства, которые предоставляются резидентами, являющимися финучреждениями, или нерезидентами, кроме нерезидентов с офшорным статусом, заемщику на определенный срок с обязательством их возврата и уплатой процентов за пользование суммой займа |

Как видите, в п.п. 14.1.267 НКУ речь идет о предоставлении финансовой услуги согласно п.п. 6 п. 1 ст. 4 Закона о финуслугах.

Обычные предприятия (не финучреждения) не имеют права предоставлять финансовые услуги. Обычные юридические и физические лица могут использовать в своем арсенале лишь ВФП, которая в отличие от займа (как по ГКУ, так и по НКУ) имеет свои особенности:

• предметом договора являются лишь денежные средства;

• плата за пользование такой помощью отсутствует (ВФП не предусматривает начисление процентов или предоставление других видов компенсаций в виде платы за пользование такими средствами);

• обязателен возврат полученных средств.

Важно! Не отклоняйтесь от указанных признаков ни на йоту, иначе вы даете налоговикам шанс расценить полученную/предоставленную ВФП как заем на платной основе с соответствующими последствиями.

Что сделать, чтобы этого избежать? Составить правильно договор о предоставлении ВФП. Об этом дальше.

Основные требования к договору

Составляя договор о предоставлении ВФП, необходимо ориентироваться на ст. 1046 — 1053 ГКУ. Основные правила составления договора приведем в табл. 2.

Таблица 2. Составляем договор о предоставлении ВФП

| На что нужно обратить внимание при составлении договора | Пояснения |

| Форма договора — письменная ( ст. 1047 ГКУ) | Если заимодателем является юрлицо, то договор следует заключать в письменном виде независимо от суммы займа. Устный договор допустим при условии, что: • сумма займа не превышает 170 грн.; • и заимодателем является обычное физлицо или ФЛП. Нотариально удостоверять договор законодательство не требует. Но это можно сделать по желанию сторон |

| В договоре необходимо указать: | |

| • сумму ВФП | Никаких ограничений суммы предоставляемой финпомощи нет |

| • валюту, в которой предоставляется ВФП | Валютой займа между резидентами должна выступать национальная денежная единица — гривня ( ст. 524 ГКУ). Правда, дополнительно в договоре можно определить денежный эквивалент суммы займа в инвалюте ( ст. 533 ГКУ). Тогда сумма, подлежащая выплате, будет определяться по официальному курсу НБУ на день платежа. Впрочем, ВСУ не против передачи в заем валюты. Главное — возвращать заем следует только в гривнях (см. постановление ВСУ от 02.07.14 г. № 6-79ц14) |

| • условие, по которому проценты за пользование ВФП не начисляются | Если вы прямо не укажете в договоре на отсутствие процентов за пользование ВФП, то договор будет считаться платным. В ситуации, когда размер процентов договором не определен, ст. 1048 ГКУ требует начислять их на уровне учетной ставки НБУ (с 24.06.16 г. — 16,5 % годовых). Внимание! Отсутствие соответствующего пункта в договоре чревато не только уплатой процентов за пользование привлеченными средствами, но и признанием операции по предоставлению ВФП финуслугой. А за это обычному предприятию (не финучреждению) придется ответить. По умолчанию беспроцентным договор займа считается лишь в двух случаях ( ч. 2 ст. 1048 ГКУ): 1) если он заключен между физлицами на сумму, не превышающую 850 грн., и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон; 2) если заемщику переданы вещи, определенные родовыми признаками |

| • срок возврата ВФП | Этот срок ничем не ограничен. Тем не менее оговорить его в договоре необходимо. Хотя бы для того, чтобы контролеры не признали финпомощь безвозвратной со всеми вытекающими последствиями. Заметьте! Указывать конкретную дату возврата ВФП не обязательно. Достаточно просто написать, что срок возврата ВФП определяется моментом предъявления требования заимодателя. Тогда заемщик должен будет вернуть ВФП в течение 30 дней со дня предъявления соответствующего требования заимодателем ( абз. 2 ч. 1 ст. 1049 ГКУ). Важно! Заемщик вправе вернуть ВФП досрочно, если иное не установлено договором. Моментом возврата будет считаться дата зачисления денег на банковский счет заимодателя или внесения наличности в кассу ( ч. 2, ч. 3 ст. 1049 ГКУ) |

| • место и дату составления договора, наименования сторон, порядок возврата финпомощи, ответственность сторон и порядок разрешения споров | Эти реквизиты являются общими для всех видов договоров |

Заемщик и заимодатель: кто они?

Сторонами договора о предоставлении ВФП являются заемщик и заимодатель ( ст. 1046 ГКУ). Кто же они?

ГКУ не ограничивает круг лиц, которые могут стать заимодателем или заемщиком. Поэтому это может быть любое юридическое или физическое лицо, обладающее правоспособностью и дееспособностью.

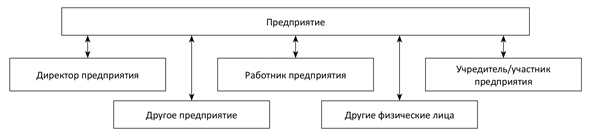

Таким образом, участниками таких отношений (как заемщиками, так и заимодателями) могут быть лица, указанные на рисунке (ниже).

Обратите внимание! Директор не может подписывать договор о ВФП одновременно от имени предприятия-заемщика и от своего имени как заимодателя. Поэтому от предприятия договор должно подписывать другое должностное лицо (например, заместитель директора), уполномоченное на это соответствующей доверенностью.

Кто может быть заимодателем или заемщиком предприятия

Выдача/получение ВФП: оформляем правильно

Правила документального оформления зависят от способа получения/выдачи сумм ВФП: наличными или по безналичному расчету (см. табл. 3).

Таблица 3. Оформляем выдачу/получение ВФП

| Оформление у | |

| заемщика | заимодателя |

| «Наличная» ВФП | |

| Получая ВФП, заемщик оформляет приходный кассовый ордер. При возврате финпомощи выписывают расходный кассовый ордер | При выдаче ВФП составляют расходный кассовый ордер, а при ее обратном получении — приходный кассовый ордер |

| Если одной из сторон договора является обычное физлицо или ФЛП, то на него требования об оформлении наличных операций с помощью кассовых ордеров не распространяются (они обязательны лишь для юрлиц). Физлицо/ФЛП может оформить расписку заемщика или другой документ, который подтвердит передачу финпомощи ( ч. 2 ст. 1047 ГКУ) | |

| Осторожно! При предоставлении/возврате ВФП нужно соблюдать наличные ограничения, установленные постановлением № 210. Так, предельная сумма расчетов наличностью составляет: — 10 тыс. грн. — для расчетов предприятий (ФЛП) между собой в течение одного дня; — 150 тыс. грн. — для расчетов физлица с предприятием (ФЛП) в течение одного дня. Интересно, что последнее (150-тысячное) ограничение распространяется лишь на расчетные операции за товары (работы, услуги). По логике, оно не должно касаться операций по выдаче/возврату ВФП. Но у контролеров, к сожалению, другое мнение. И НБУ, и фискалы считают, что 150-тысячный предел нужно соблюдать в том числе и при расчетах по договорам о ВФП (см. письмо НБУ от 24.01.14 г. № 11-116/3159, письмо ГФСУ от 21.07.14 г. № 25/6/99-99-22-06-03-15/415 // «БН», 2014, № 33, с. 8). Советуем прислушаться к мнению проверяющих, так как превышение предельной суммы расчетов может быть чревато для ФЛП и должностных лиц предприятия внушительным админштрафом по ст. 16315 КоАП: от 1700 до 3400 грн., а при повторном нарушении в течение года — от 8500 до 17000 грн. Наш совет! Чтобы соблюсти наличные ограничения, вы можете: — разбить сумму ВФП на несколько частей так, чтобы в течение одного дня выдавать/возвращать сумму в пределах установленных ограничений; — выдать/возвратить наличными сумму в рамках ограничений, а оставшуюся часть (сверх лимита) перечислить по безналу | |

| При выдаче и возврате ВФП РРО использовать необязательно по той причине, что с точки зрения Закона об РРО эти операции не являются расчетными ( абз. 4 ст. 2, п. 1 ст. 3 Закона об РРО). В то же время в ситуации, когда РРО установлен в кассе предприятия, всю поступившую и выданную наличность (в том числе ВФП) следует проводить через РРО. Для этого используют операции «служебное внесение» или «служебная выдача» | |

| «Безналичная» ВФП | |

| При перечислении/получении ВФП в безналичной форме подтверждающими документами будут платежное поручение и банковская выписка | |

Учет у заемщика

Учет по П(С)БУ

В бухучете получение ВФП не влечет за собой каких-либо последствий. А значит, увеличение доходов или расходов заемщику не грозит. Такие выводы нам диктуют:

• п. 5 П(С)БУ 15 «Доход». Получение заемных средств (ВФП) не приводит к увеличению активов или уменьшению обязательств, следствием чего может стать рост собственного капитала предприятия. А значит, ВФП не попадает под определение дохода в понимании бухучета. Такая помощь выступает в роли обязательств ( п. 3 разд. I НП(С)БУ 1 «Общие требования к финансовой отчетности»);

• п.п. 9.3 П(С)БУ 16 «Расходы», согласно которому погашение полученных займов не признается бухгалтерскими расходами.

Но отразить такие суммы на счетах бухучета все же необходимо. В этом нам помогут пп. 4, 6 П(С)БУ 11 «Обязательства». Согласно этому документу решающим фактором при выборе счетов является срок возврата ВФП. Так, в случае получения:

• краткосрочной ВФП (на срок до 12 месяцев или менее длительности операционного цикла) — учитываем ее на субсчете 685 «Расчеты с прочими кредиторами». Применять этот субсчет рекомендует и Минфин (см. письмо от 29.12.08 г. № 31-34000-20-16/45983). В таком случае учет ВФП сведется к двум записям (см. табл. 4).

Таблица 4. Учет краткосрочной ВФП у заемщика (по П(С)БУ)

| Содержание хозяйственной операции | Корреспонденция счетов | |

| дебет | кредит | |

| 1. Получена ВФП | 301, 311 | 685 |

| 2. Возвращена ВФП | 685 | 301, 311 |

• долгосрочной ВФП (на срок более 12 месяцев или дольше длительности операционного цикла) — используем счет 55 «Прочие долгосрочные обязательства» или субсчет 505 «Прочие долгосрочные займы в национальной валюте» / субсчет 506 «Прочие долгосрочные займы в иностранной валюте». При этом долгосрочный заем (или его часть), по которому до его возврата остается меньше 12 месяцев, как правило, перебрасывают из долгосрочных в текущие обязательства. Для этого используют субсчет 611 «Текущая задолженность по долгосрочным обязательствам в национальной валюте» или субсчет 612 «Текущая задолженность по долгосрочным обязательствам в иностранной валюте».

Заметьте! Нацстандарты не требуют дисконтировать обязательства по беспроцентному займу. Это четко следует из п. 10 П(С)БУ 11, где сказано, что долгосрочные обязательства оцениваются по настоящей стоимости. При этом применять нормы П(С)БУ 13 «Финансовые инструменты» в отношении учета ВФП не нужно: у заемщика не будет в учете ни доходов при получении финпомощи, ни расходов при ее возврате.

Рассмотрим учет получения и возврата долгосрочной ВФП на примере.

Пример 1. Предприятие в марте 2016 года получило беспроцентную возвратную финпомощь в сумме 200000 грн. на срок 15 месяцев (5 кварталов). По договору вся сумма финпомощи должна быть возвращена в конце июня 2017 года.

В учете данные операции будут отражены следующим образом.

Таблица 5. Учет долгосрочной ВФП у заемщика (по П(С)БУ)

| Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| дебет | кредит | ||

| 1. Получена возвратная финпомощь сроком на 15 месяцев | 311 | 55 (505) | 200000 |

| 2. В июле 2016 года переведены долгосрочные обязательства в состав краткосрочных | 55 (505) | 611 | 200000 |

| 3. Возвращена финпомощь заимодателю | 611 | 311 | 200000 |

Налог на прибыль. С 01.01.15 г. объектом обложения налогом на прибыль является бухучетный финрезультат. Поскольку получение и возврат ВФП не влияют на бухгалтерский финрезультат заемщика, работающего по П(С)БУ, то и объект обложения налогом на прибыль останется неизменным.

Корректировка финансового результата до налогообложения на разницы по ВФП разделом III НКУ не предусмотрена. На это обращают внимание и налоговики в письме ГФСУ от 12.03.16 г. № 5314/6/99-99-19-02-02-15.

Учет по МСБУ

У предприятий, которые применяют МСБУ, учет долгосрочной ВФП имеет свои особенности. Они обусловлены разными подходами к учету полученных займов, которые используются в П(С)БУ и в МСБУ.

Так, МСБУ рассматривают финансовые обязательства (займы), опираясь на теорию стоимости денег. По этой теории сумма, полученная/уплаченная в текущем периоде, стоит больше, чем та же сумма, полученная/уплаченная в будущем (из-за возможного влияния инфляции, рисков и т. д.). Чтобы привести стоимость будущих денежных потоков к их текущему эквиваленту, проводят дисконтирование долгосрочного займа (считают, что на краткосрочную задолженность дисконтирование влияет несущественно).

Согласно §46 МСБУ 39 «Финансовые инструменты: признание и оценка» займы учитывают по амортизированной себестоимости с применением эффективной ставки процента.

Амортизированная себестоимость — это сумма, по которой финансовое обязательство оценивается при первоначальном признании, минус выплаты основной суммы, плюс (или минус) накопленная амортизация любой разницы между первоначальной суммой и суммой погашения. При этом амортизацию исчисляют с применением метода эффективного процента.

Метод эффективного процента — это метод исчисления амортизированной себестоимости финансового актива или финансового обязательства и распределения дохода или расходов от процентов на соответствующий период.

Эффективная ставка процента — это ставка, которая точно дисконтирует предварительно оцененные будущие платежи в течение ожидаемого срока займа до его справедливой стоимости. Обычно в качестве ставки дисконтирования применяют рыночную ставку, по которой предприятие могло бы получить заем на аналогичных условиях.

Используя условия примера 1, рассмотрим учет беспроцентной ВФП у заемщика по правилам МСБУ. Дополнительно условимся, что эффективную ставку процента заемщик принял на уровне 10 % за квартал.

Шаг 1. Рассчитываем коэффициент дисконтирования по формуле:

К = 1 / (1 + i)n,

где i — эффективная ставка процента;

n — срок (количество периодов до погашения).

В рассматриваемой ситуации коэффициент дисконтирования будет равен:

1 / (1 + 0,1)5= 0,620921323059.

Шаг 2. Определяем текущую стоимость займа на дату его получения:

200000 грн. х 0,620921323059 = 124184,26 грн.

Шаг 3. Определяем доход от беспроцентной ВФП — разницу между номинальной стоимостью займа и его настоящей (дисконтированной стоимостью):

200000 грн. - 124184,26 грн. = 75815,74 грн.

Отражают такой доход на субсчете 746 «Прочие доходы» или на субсчете 733 «Прочие доходы от финансовых операций».

Шаг 4. Начислим проценты за пользование финпомощью и амортизацию по итогам первого — пятого кварталов (см. табл. 6).

Таблица 6. Расчет процентов и амортизации займа (ВФП)

| Квартал пользования ВФП | Проценты за пользование ВФП и амортизация | Настоящая (текущая) стоимость финпомощи на конец квартала |

| Первый | 124184,26 грн. х 0,1 = 12418,43 грн. | 124184,26 грн. + 12418,43 грн. = 136602,69 грн. |

| Второй | 136602,69 грн. х 0,1 = 13660,27 грн. | 136602,69 грн. + 13660,27 грн. = 150262,96 грн. |

| Третий | 150262,96 грн. х 0,1 = 15026,30 грн. | 150262,96 грн. + 15026,30 грн. = 165289,26 грн. |

| Четвертый | 165289,26 грн. х 0,1 = 16528,93 грн. | 165289,26 грн. + 16528,93 грн. = 181818,19 грн. |

| Пятый | 181818,19 грн. х 0,1 = 18181,81 грн. | 181818,19 грн. + 18181,81 грн. = 200000,00 грн. |

В результате дисконтирования полученного займа заемщик сразу же отразит доходы на всю сумму выгоды, полученной от обесценивания займа. Однако в дальнейшем эти доходы постепенно компенсируются финансовыми расходами — начисленными процентами (см. табл. 7).

Таблица 7. Учет долгосрочной ВФП у заемщика (по МСБУ)

| Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| дебет | кредит | ||

| 1. Получена ВФП на 15 месяцев в части настоящей (текущей) стоимости денежных средств | 311 | 55 (505) | 124184,26 |

| 2. Отражен доход от бесплатно полученных заемных средств | 311 | 746 | 75815,74 |

| 3. Начислены проценты за пользование ВФП и амортизация по итогам первого квартала | 952 | 55 (505) | 12418,43 |

| 4. Долгосрочные обязательства переведены в состав текущих | 55 (505) | 611 | 136602,69 |

| 5. Начислены проценты за пользование ВФП и амортизация по итогам: | |||

| • второго квартала | 952 | 611 | 13660,27 |

| • третьего квартала | 15026,30 | ||

| • четвертого квартала | 16528,93 | ||

| • пятого квартала | 18181,81 | ||

| 6. Возвращена ВФП | 611 | 311 | 200000,00 |

Таким образом, при получении ВФП предприятие отражает доход на сумму выгоды от бесплатного пользования привлеченными заемными средствами. В дальнейшем этот доход постепенно компенсируется расходами. Такие манипуляции в учете, безусловно, отразятся и на объекте обложения налогом на прибыль.

Налог на прибыль. Доходы и расходы, которые возникают в процессе дисконтирования в бухучете заемщика, повлияют на финансовый результат: при получении займа предприятие отразит доход на всю сумму выгоды, однако в последующем этот доход постепенно будет компенсирован финансовыми расходами.

Что касается корректировочных разниц, установленных ст. 138 — 140 НКУ, то их нет: НКУ не предусматривает каких-либо корректировок финрезультата на сумму дисконтирования долгосрочной кредиторской задолженности (см. письмо ГУ ГФС в г. Киеве от 19.02.16 г. № 3790/10/26-15-11-02-11).

Учет ВФП, полученной до 01.01.15 г.

Учет переходной финпомощи, полученной до 01.01.15 г., имеет свои особенности. Представим их в табл. 8.

Таблица 8. Учет у заемщика ВФП, полученной до 01.01.15 г.

| Заимодатель | Учет ВФП, полученной до 01.01.15 г. и возвращенной после этой даты |

| «Стандартный» плательщик налога на прибыль | Согласно редакции п.п. 14.1.257 НКУ, действовавшей до 01.01.15 г., на сумму ВФП, оставшейся невозвращенной на конец отчетного периода, нужно было начислять условные проценты. После 01.01.15 г. условные проценты на невозвращенную ВФП не начисляют. Расходов при возврате ВФП нет (так как до 01.01.15 г. в доход ВФП не попала) |

| Неплательщик налога на прибыль или льготник | Согласно редакции п.п. 135.5.5 НКУ, действовавшей до 01.01.15 г., ВФП, полученная от неплательщика налога на прибыль или льготника, должна была включаться в состав налогового дохода. Возвращая такую финпомощь после 01.01.15 г., заемщик имеет право уменьшить финрезультат до налогообложения. Основание для этого дает п. 18 подразд. 4 разд. ХХ НКУ. Признают это право и налоговики (см. письма ГФСУ от 02.03.16 г. № 4536/6/99-99-19-02-02-15, от 18.04.16 г. № 8645/6/99-99-19-02-02-15, консультацию в подкатегории 102.23.02 ЗІР ГФСУ). Сумму возвращенной финпомощи указывают в стр. 4.2.10 приложения РІ к строке 03 декларации по налогу на прибыль. Важно! Уменьшить финрезультат на сумму финпомощи должны не только плательщики, которые корректируют финрезультат на разницы, но и те, кто «избавил» себя от их расчета |

Учет у заимодателя

Учет по П(С)БУ

Как и в бухучете заемщика, у заимодателя операции по предоставлению и возврату ВФП не окажут влияния ни на его доходы, ни на его расходы. Подтверждением тому станет:

• п. 6.5 П(С)БУ 15, согласно которому суммы задатка под залог или в погашение займа не признаются доходами;

• П(С)БУ 16. Ведь расходами отчетного периода признается либо уменьшение активов, либо увеличение обязательств, приводящее к уменьшению собственного капитала предприятия ( п. 6 П(С)БУ 16). Ну а если ВФП к таковым не относится, то и включить ее в состав расходов нельзя ( п. 9.4 П(С)БУ 16).

Однако на бухсчетах сумму ВФП отразить необходимо. Поможет нам в этом П(С)БУ 10 «Дебиторская задолженность». Согласно этому документу решающим фактором при выборе счетов будет срок возврата ВФП. Так, в случае предоставления:

• краткосрочной ВФП, которая возникает в ходе нормального операционного цикла и будет погашена в течение 12 месяцев с даты баланса, — учитываем ее на субсчете 377 «Расчеты с прочими дебиторами». В таком случае достаточно двух записей (см. табл. 9).

Таблица 9. Учет краткосрочной ВФП у заимодателя (по П(С)БУ)

| Содержание хозяйственной операции | Корреспонденция счетов | |

| дебет | кредит | |

| 1. Предоставлена ВФП | 377 | 301, 311 |

| 2. Возвращена ВФП | 301, 311 | 377 |

• долгосрочной ВФП, которая не возникает в ходе нормального операционного цикла и будет погашена после 12 месяцев с даты баланса — используем субсчет 183 «Прочая дебиторская задолженность».

Рассмотрим учет предоставления и возврата долгосрочной ВФП на примере.

Пример 2. Предприятие в марте 2016 года предоставило беспроцентную возвратную финпомощь в сумме 200000 грн. на срок 15 месяцев (5 кварталов). По договору вся сумма финпомощи должна быть возвращена в конце июня 2017 года.

В учете данные операции будут отражены следующим образом.

Таблица 10. Учет долгосрочной ВФП у заимодателя (по П(С)БУ)

| Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| дебет | кредит | ||

| 1. Предоставлена возвратная финпомощь сроком на 15 месяцев | 183 | 311 | 200000 |

| 2. Переведена долгосрочная дебиторская задолженность в краткосрочную | 377 | 183 | 200000 |

| 3. Возвращена финпомощь от заемщика | 311 | 377 | 200000 |

Налог на прибыль. С 01.01.15 г. объект обложения налогом на прибыль определяют исходя из бухучетного финрезультата. Поскольку предоставление и возврат ВФП не влияют на бухгалтерский финрезультат заимодателя, работающего по П(С)БУ, то и объект обложения налогом на прибыль останется неизменным.

Корректировка финансового результата до налогообложения на разницы по ВФП разделом III НКУ не предусмотрена. На это обращают внимание и налоговики в письме ГФСУ от 12.03.16 г. № 5314/6/99-99-19-02-02-15.

Учет по МСБУ

Выданный нерыночный (беспроцентный) заем является финансовым инструментом (§ 11 МСБУ 32 «Финансовые инструменты: представление») и классифицируется в категорию «Займы и дебиторская задолженность» (§ 9 МСБУ 39).

Оценивают эту категорию в учете также по амортизированной себестоимости с применением эффективной ставки процента.

Обычно в качестве ставки дисконтирования применяют среднюю рыночную ставку, которая действует при получении/предоставлении заемных средств на аналогичных условиях.

Используя условия примера 2, рассмотрим учет беспроцентной ВФП у заимодателя по правилам МСБУ. Дополнительно условимся, что эффективную ставку процента заемщик принял на уровне 8 % за квартал.

Запомните! Каждая из сторон договора нерыночного займа при его дисконтировании определяет свою эффективную ставку процента — она у заемщика и заимодателя не обязательно должна быть одинаковой. Кто-то привязывается к процентам на рынке, а кто-то рассчитывает ее относительно своих же активов.

Чтобы определить настоящую (текущую) стоимость займа, нам в первую очередь понадобится рассчитать коэффициент дисконтирования.

Шаг 1. Рассчитываем коэффициент дисконтирования по формуле:

К = 1 / (1 + i)n,

где i — эффективная ставка процента;

n — срок (количество периодов до погашения).

В рассматриваемой ситуации коэффициент дисконтирования у заимодателя будет равен:

1 / (1 + 0,08)5 = 0,680583197034.

Шаг 2. Определяем текущую стоимость займа на дату его предоставления:

200000 грн. х 0,680583197034 = 136116,64 грн.

Шаг 3. Определяем величину расходов от беспроцентной ВФП — разницу между номинальной стоимостью займа и его настоящей (дисконтированной стоимостью):

200000 грн. - 136116,64 грн. = 63883,36 грн.

Отражают расходы от обесценивания займа на субсчете 952 «Прочие финансовые расходы».

Шаг 4. Далее заимодатель на каждую дату баланса ежеквартально должен начислять проценты за пользование займом и определять амортизированную стоимость займа (см. табл. 11).

Начисленные проценты предприятие относит в доход, используя субсчет 746 «Прочие доходы» или субсчет 733 «Прочие доходы от финансовых операций».

Таблица 11. Расчет процентов и амортизации займа (ВФП)

| Квартал пользования ВФП | Проценты за пользование ВФП и амортизация | Настоящая (текущая) стоимость финпомощи на конец квартала |

| Первый | 136116,64 грн. х 0,08 = 10889,33 грн. | 136116,64 грн. + 10889,33 грн. = 147005,97 грн. |

| Второй | 147005,97 грн. х 0,08 = 11760,48 грн. | 147005,97 грн. + 11760,48 грн. = 158766,45 грн. |

| Третий | 158766,45 грн. х 0,08 = 12701,32 грн. | 158766,45 грн. + 12701,32 грн. = 171467,77 грн. |

| Четвертый | 171467,77 грн. х 0,08 = 13717,42 грн. | 171467,77 грн. + 13717,42 грн. = 185185,19 грн. |

| Пятый | 185185,19 грн. х 0,08 = 14814,81 грн. | 185185,19 грн. + 14814,81 грн. = 200000,00 грн. |

В результате дисконтирования выданного займа заимодатель сразу же отразит расходы на всю сумму потери от обесценивания займа. Однако в дальнейшем эти расходы постепенно компенсируются финансовыми доходами — начисленными процентами (см. табл. 12).

Таблица 12. Учет долгосрочной ВФП у заимодателя (по МСБУ)

| Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| дебет | кредит | ||

| 1. Предоставлена ВФП на 15 месяцев в части настоящей (текущей) стоимости денежных средств | 183 | 311 | 136116,64 |

| 2. Отражены расходы от обесценивания предоставленных заемных средств | 952 | 311 | 63883,36 |

| 3. Начислены проценты по ВФП и амортизация по итогам первого квартала | 183 | 746 (733) | 10889,33 |

| 4. Долгосрочная дебиторская задолженность переведена в краткосрочную | 377 | 183 | 147005,97 |

| 5. Начислены проценты по ВФП по итогам: | |||

| • второго квартала | 377 | 746 (733) | 11760,48 |

| • третьего квартала | 12701,32 | ||

| • четвертого квартала | 13717,42 | ||

| • пятого квартала | 14814,81 | ||

| 6. Возвращена ВФП | 311 | 377 | 200000,00 |

Манипуляции в учете, которые проводятся в связи с предоставлением беспроцентной ВФП, безусловно, отразятся и на объекте обложения налогом на прибыль.

Налог на прибыль. Доходы и расходы, которые возникают в процессе дисконтирования в бухучете заимодателя, повлияют на финансовый результат: при предоставлении займа предприятие отразит расходы на всю сумму потерь, однако в последующем эти расходы постепенно будут компенсированы финансовыми доходами.

Что касается корректировочных разниц, установленных ст. 138 — 140 НКУ, то их нет: НКУ не предусматривает каких-либо корректировок финрезультата на сумму дисконтирования долгосрочной дебиторской задолженности (см. письмо ГУ ГФС в г. Киеве от 19.02.16 г. № 3790/10/26-15-11-02-11).

ВФП у единоналожников

Плательщик ЕН — заемщик

Если плательщик единого налога выступает в роли заемщика при получении ВФП, тогда необходимо руководствоваться п.п. 3 п. 292.11 НКУ. Согласно этой норме не включаются в доход суммы ВФП, полученной и возвращенной в течение 12 календарных месяцев со дня ее получения.

Для того чтобы правильно рассчитать 12-месячный срок, важно помнить, что:

• договор займа — это реальный договор ( ст. 1046 ГКУ). Соответственно для целей налогообложения время пользования ВФП исчисляется исходя из сроков, в течение которых вы фактически пользовались привлеченными средствами;

• течение срока начинается со дня, следующего после соответствующей календарной даты или наступления события, с которым связано его начало ( ч. 1 ст. 253 ГКУ). В случае с финпомощью — со дня, следующего за днем получения заемных средств;

• срок, определенный месяцами, заканчивается в соответствующее число последнего месяца срока ( ч. 3 ст. 254 ГКУ). Например, если ВФП получена 15.07.16 г., то 12-месячный срок пользования ею начинает отсчитываться с 16.07.16 г. и пользоваться ВФП без «доходных» последствий можно до 16.07.17 г. включительно.

Правила налогового учета ВФП у заемщика-единоналожника представим в табл. 13.

Таблица 13. Учет ВФП у заемщика — плательщика ЕН

| Операция | Налоговые последствия |

| Получена ВФП | Налоговых последствий нет |

| ВФП возвращена до истечения 12 календарных месяцев со дня ее получения | |

| ВФП возвращена после истечения 12 календарных месяцев со дня ее получения | Невозвращенную сумму ВФП следует включить в единоналожный доход в том периоде, когда прошел 12-месячный срок. При этом плательщики ЕН групп 1 и 2 «просроченную» ВФП включают в доход по итогам отчетного года, на который приходится срок ее возврата. А если следствием невозврата ВФП в 12-месячный срок стало превышение предельного объема дохода, то ЕН-декларацию следует подать по итогам отчетного квартала, в котором произошло превышение (с применением к сумме превышения ставки ЕН 15 %). Плательщикам ЕН группы 3 придется увеличить доход по итогам отчетного квартала, на который приходится срок возврата ВФП (см. консультации в категориях 107.04, 108.01.02 ЗІР ГФСУ). Внимание! В дальнейшем при возврате «просроченной» ВФП включить ее сумму в расходы не получится |

| У ликвидирующегося юрлица-единоналожника имеется ВФП, 12-месячный срок возврата которой еще не истек | Если на момент ликвидации у предприятия-единоналожника есть невозвращенная финпомощь и она не будет возвращена заимодателю, то условие из п.п. 3 п. 292.11 НКУ не соблюдается. В этом случае невозвращенная ВФП включается в доход юрлица-единоналожника (см. консультацию в подкатегории 108.01.02 ЗІР ГФСУ) |

Плательщик ЕН — заимодатель

В налоговом учете юрлица выданная ВФП никак не отражается, даже после того, как пройдут 12 месяцев после выдачи помощи (см., в частности, постановление Херсонского окружного админсуда от 02.04.13 г. по делу № 2а-5311/12/2170, постановление Одесского апелляционного админсуда от 15.10.13 г. по делу № 2а-5311/12/2170).

При обратном возврате предприятию предоставленной им ВФП сумма такой возвращенной помощи в единоналожный доход также не включается (см. письмо ГФСУ от 05.02.16 г. № 2503/6/99-95-42-03-15, консультацию в подкатегории 108.01.02 ЗІР ГФСУ).

В то же время предоставление ВФП юрлицом-единоналожником группы 3 другим юрлицам (физлицам-предпринимателям) на постоянной основе налоговики могут расценить как финансовое посредничество с вытекающими последствиями (применение двойной ставки ЕН и лишение права работать на упрощенке). Об этом идет речь в том же письме ГФСУ от 05.02.16 г. № 2503/6/99-95-42-03-15.

Что касается предпринимателей-единоналожников, то у них вообще нет никаких шансов. В категории 107.04 ЗІР ГФСУ высказано мнение, что ФЛП-ЕН не имеют права предоставлять ВФП, так как эта операция является финуслугой. В случае нарушения они обязаны обложить возвращенную ВФП единым налогом по ставке 15 % и перейти на общую систему налогообложения.

Конечно, беспроцентную ВФП нельзя считать финуслугой и с контролерами здесь можно поспорить. Но если вы не хотите вступать в конфликт с налоговиками, лучше, чтобы в качестве заимодателя выступало обычное физлицо.

Переходная ВФП

Иногда бывает так, что ВФП получена на одной системе налогообложения, а возвращена на другой. Особенности учета переходной ВФП представим в табл. 14.

Таблица 14. Учет ВФП у заемщика при смене системы налогообложения

| Ситуация | Порядок действий |

| ВФП получена на едином налоге и возвращена после перехода на общую систему. 12-месячный срок пользования ВФП истек во время пребывания на общей системе налогообложения | Юрлица. Поскольку на момент перехода на общую систему налогообложения 12-месячный срок пользования ВФП еще не истек, для включения ее в состав единоналожного дохода оснований не было. С того времени, как предприятие перешло на общую систему, для него начали работать нормы разд. III НКУ. А они не предусматривают никаких особенностей налогообложения ВФП. ВФП не увеличивает активы и не уменьшает обязательства, обуславливающие рост собственного капитала. Поэтому такая помощь (независимо от того, от кого она получена, даты ее получения и срока возврата) не увеличивает доходы предприятия и не отражается в налоговом учете при определении объекта обложения по налогу на прибыль (см. письмо ГУ ГФС в г. Киеве от 26.02.16 г. № 4419/10/26-15-11-02-11) |

| Физлица-предприниматели. По логике, у ФЛП никаких «доходных» последствий тоже быть не должно. Но налоговики считают иначе. По их мнению, у предпринимателей-общесистемщиков ВФП не отражается в общесистемном доходе только в течение действия договора. Если же финпомощь остается невозвращенной в определенный в договоре срок, налоговики обязывают включать сумму такой финпомощи в доходы предпринимателя-общесистемщика (см. разъяснение в категории 104.04 ЗІР ГФСУ). Подобная позиция налоговиков не находит обоснования в ст. 177 НКУ. Но чтобы не создавать конфликтную ситуацию, рекомендуем предпринимателям, которые не могут вернуть финпомощь в установленный договором срок, продлить срок пользования такой финпомощью в договоре. И тогда невозвращенную переходную ВФП предприниматель сможет не включать в состав доходов | |

| ВФП получена на общей системе, а возвращена после перехода на единый налог. 12-месячный срок пользования ВФП истек во время пребывания на упрощенке | Юрлица. Налоговики в данной ситуации очень лояльны к юрлицам. В подкатегории 108.01.02 ЗІР ГФСУ они говорят о том, что ВФП, полученная на общей системе налогообложения и возвращенная предприятием по истечении 12 месяцев уже будучи на упрощенке, не включается в единоналожный доход. Такая позиция контролеров, безусловно, на руку налогоплательщикам. Но она не соответствует действующему законодательству. Дело в том, что п.п. 3 п. 292.11 НКУне конкретизирует, что правило «12 месяцев» распространяется только на тех единоналожников, которые получили финпомощь, находясь на упрощенке. Поэтому, на наш взгляд, нет оснований выводить переходную ВФП из-под действия п.п. 3 п. 292.11 НКУ. Поэтому если ВФП получена на общей системе, а возвращена на едином налоге, ее сумму следует включить в доход плательщика ЕН в периоде, когда истекает срок 12 месяцев. Чтобы этого избежать, достаточно вернуть ВФП до истечения 12-месячного срока и получить ее уже по новому договору |

| Физлица-предприниматели. Налоговики справедливо считают, что такую ситуацию нужно рассматривать так, как будто ВФП была получена на едином налоге. Поэтому если срок возврата пришелся на период пребывания на упрощенке и с момента получения финпомощи прошло более 12 месяцев, новоиспеченный единоналожник должен сумму такой финпомощи включить в доходы (см. разъяснение в категории 107.04 ЗІР ГФСУ) |

Документы и сокращения Темы

Закон о финуслугах — Закон Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг» от 12.07.01 г. № 2664-III.

Постановление № 210 — постановление Правления НБУ «Об установлении предельной суммы расчетов наличностью» от 06.06.13 г. № 210.

ВФП — возвратная финансовая помощь.

ЕН — единый налог.