* Кроме приобретенной задолженности и задолженности, предназначенной для продажи.

7.1. Создание резерва

Прежде всего напомним: от «почетной обязанности» создавать РСД освобождены:

— субъекты малого предпринимательства — юридические лица, которые ведут упрощенный бухгалтерский учет доходов и расходов согласно налоговому законодательству (в настоящее время — малые предприятия-единоналожники группы 3); — субъекты микропредпринимательства.

При этом субъектами малого предпринимательства считают юридических лиц, у которых среднее количество работников за отчетный период (календарный год) не превышает 50 человек, а годовой доход от любого вида деятельности не превышает сумму, эквивалентную 10 млн евро по среднегодовому курсу НБУ. В свою очередь, к микросубъектам относят предприятия со средним количеством работников за отчетный период (календарный год) не более 10 человек и годовым доходом не более 2 млн евро по среднегодовому курсу НБУ ( ч. 3 ст. 55 ХКУ).

Указанные предприятия могут текущую дебиторскую задолженность включать в итог Баланса по ее фактической сумме ( п. 8 разд. І П(С)БУ 25).

То есть они имеют право выбрать — создавать РСД или нет

Свой выбор эти субъекты хозяйствования фиксируют в приказе об учетной политике.

Для всех прочих предприятий создание РСД — процедура обязательная.

В соответствии с п. 4 П(С)БУ 10 сомнительным долгом считается текущая дебиторская задолженность, относительно которой существует неуверенность в ее погашении должником.

Нормами П(С)БУ 10 формирование РСД предусмотрено лишь под ту дебиторскую задолженность, которая отвечает всем нижеперечисленным требованиям одновременно:

1) является текущей (возникла в ходе нормального операционного цикла или будет погашена в течение 12 месяцев с даты баланса);

2) является финансовым активом, т. е. контрактом, дающим право получить денежные средства или другой финансовый актив от другого предприятия ( п. 4 П(С)БУ 13). Исходя из этого, дебиторская задолженность по авансовой оплате товаров (работ, услуг) финансовым активом не является;

3) не приобретена предприятием;

4) не предназначена для продажи;

5) не является безнадежной, т. е. текущей дебиторской задолженностью, по которой существует уверенность в ее невозврате должником или по которой истек срок исковой давности.

Обратите внимание: РСД создают не только для дебиторской задолженности за продукцию, товары, работы, услуги, но и для других видов дебиторской задолженности, соответствующих перечисленным критериям. В частности, он может создаваться для следующих статей Баланса:

— «Векселя полученные»;

— «Прочая текущая дебиторская задолженность»;

— «Дебиторская задолженность по расчетам по внутренним расчетам».

Для каждой статьи задолженности создают отдельный РСД. В связи с этим при расчете РСД анализируют показатели только по той статье задолженности, по которой он создается.

Заметьте:

РСД можно формировать исключительно под денежную задолженность, а вот по перечисленным авансам и неполученным товарам (работам, услугам) его не формируют

Чтобы установить величину РСД, можно воспользоваться одним из двух методов, которые предлагает п. 8 П(С)БУ 10:

1) применения абсолютной суммы сомнительной задолженности;

2) применения коэффициента сомнительности.

Метод применения абсолютной суммы сомнительной задолженности

При использовании этого метода величину РСД определяют на основании анализа платежеспособности отдельных дебиторов. Этот метод является наиболее объективным, поскольку позволяет определить величину РСД в зависимости от степени платежеспособности каждого конкретного дебитора. Его наиболее целесообразно применять предприятиям, имеющим небольшой перечень должников.

При избрании этого метода необходимо:

1) установить критерии (признаки), по которым дебиторская задолженность признается сомнительной. В частности, о сомнительности задолженности может свидетельствовать:

— получение информации о том, что предприятие-должник находится в стадии ликвидации или банкротства;

— просрочка должником исполнения обязательств (погашения задолженности) на определенный срок;

2) на дату баланса провести анализ дебиторской задолженности на предмет ее соответствия установленным критериям сомнительности. И если какая-то задолженность этим критериям отвечает — включить ее в РСД.

Учтите: если вы выявили дебиторскую задолженность, которая соответствует признакам безнадежной, то по ней РСД не создают. Она подлежит списанию с баланса.

Рассмотрим пример определения величины РСД методом абсолютной суммы сомнительной задолженности.

Пример 7.1. По состоянию на 31.12.2015 г. в учете ООО «Исида» числится текущая дебиторская задолженность за поставленные товары предприятиям ЧАО «Осирис» в размере 20000 грн. и ООО «Нефертум» в размере 45000 грн. Срок погашения этих задолженностей, установленный соответствующими договорами, истек 3 месяца тому назад. Дебиторская задолженность подтверждена актами сверки расчетов.

Приказом об учетной политике ООО «Исида» на 2015 год определено, что текущая дебиторская задолженность классифицируется в качестве сомнительной, если оплата от контрагента не поступила в течение 90 дней с даты, на которую задолженность подлежала погашению согласно условиям договора.

В результате на дату баланса (31.12.2015 г.) ООО «Исида» обязано сформировать РСД под такую задолженность в сумме 65000 грн. (20000 грн. + + 45000 грн.) и отразить его в бухгалтерском учете предприятия по итогам декабря 2015 года.

Метод применения коэффициента сомнительности

Как понятно из названия метода, он предполагает определение коэффициента сомнительности. Этот коэффициент может быть рассчитан одним из трех способов:

1) определением удельного веса безнадежных долгов в чистом доходе;

2) классификацией дебиторской задолженности по срокам непогашения;

3) определением среднего удельного веса списанной в течение периода дебиторской задолженности в сумме дебиторской задолженности на начало соответствующего периода за предыдущие 3 — 5 лет.

Рассмотрим указанные способы более детально.

1. Определение удельного веса безнадежных долгов в чистом доходе. Этот способ расчета применим только к РСД по задолженности за реализованную продукцию, товары, работы, услуги. Это видно из показателя, на котором основывается расчет коэффициента сомнительности — чистый доход от реализации продукции, товаров, работ, услуг (см. пример 3 в приложении к П(С)БУ 10).

При этом для определения коэффициента берут только ту часть дохода, которая образовалась по договорам с последующей оплатой. Однако неясно, как выделить такой доход по данным бухгалтерского учета.

В общем случае, когда отсутствуют прочие вычеты из дохода (Дт 704) и получение предоплат отражают типовой корреспонденцией (Дт 31 — Кт 681), «постоплатный» доход можно определить как разницу между оборотом Дт 701, 702, 703 — Кт 79 и оборотом Дт 681 — Кт 36 (без учета НДС). В остальных случаях придется анализировать показатель чистого дохода «вручную» и выбирать по нему суммы с постоплатой.

Коэффициент сомнительности (Кс) при использовании этого способа рассчитывают следующим образом:

Кс = БДЗп : ЧДп,

где БДЗп — безнадежная дебиторская задолженность за продукцию, товары, работы, услуги (списанная с баланса) за период, выбранный для наблюдения*, грн.;

* Периоды наблюдения предприятие устанавливает самостоятельно.

ЧДп — чистый доход от реализации продукции, товаров, работ, услуг на условиях постоплаты за период, выбранный для наблюдения, грн.

В свою очередь, величину РСД, подлежащую начислению за соответствующий отчетный период, определяют так:

РСД = Кс х ЧДпост,

где ЧДпост — чистый доход от реализации продукции, товаров, работ, услуг на условиях постоплаты за отчетный период, грн.

Проиллюстрируем описанные выше расчеты на примере.

Пример 7.2. За 2015 год в ООО «Везувий» чистый доход от реализации продукции, товаров, работ, услуг на условиях последующей оплаты составил 2620000 грн.

Остаток РСД до составления баланса на 31 декабря 2015 года — 5000 грн.

Для определения коэффициента сомнительности периодом наблюдения предприятие избрало 3 года, предшествующих отчетному. Исходные данные для расчета РСД приведены в табл. 7.1 на с. 46.

Таблица 7.1. Исходные данные для расчета РСД

| Период наблюдения (год) | Чистый доход от реализации продукции, товаров, работ, услуг на условиях последующей оплаты, грн. | Сумма дебиторской задолженности за продукцию, товары, работы, услуги, признанной безнадежной, грн. |

| 2012 | 1250000 | 15000 |

| 2013 | 1490000 | 8000 |

| 2014 | 1890000 | 22000 |

| Итого | 4630000 | 45000 |

Определим коэффициент сомнительности:

45000 грн. : 4630000 грн. = 0,0097.

Следовательно, за 2015 год нужно произвести отчисления на создание РСД в сумме:

2620000 грн. х 0,0097 = 25414 грн.

Тогда с учетом остатка (5000 грн.) величина РСД на 31 декабря 2015 года будет равна:

5000 грн. + 25414 грн. = 30414 грн.

Заметим, что определять РСД этим способом можно ежемесячно. При этом к чистому доходу отчетного месяца применяют коэффициент сомнительности, определенный с учетом признанной безнадежной дебиторской задолженности за прошлый год (см. письмо Минфина от 29.04.2005 г. № 31-04200-20-16/8181). Полученная сумма будет каждый месяц увеличивать остаток РСД.

Важно! Используя этот способ расчета коэффициента сомнительности, будьте особо внимательны. Ведь если долгое время не будет списаний безнадежной задолженности, сальдо РСД на конец периода может оказаться больше суммы дебиторской задолженности на эту же дату. Такого допускать нельзя ( абзац одиннадцатый п. 8 П(С)БУ 10).

2. Расчет коэффициента сомнительности на основе классификации дебиторской задолженности по срокам непогашения. Этот способ основывается на том, что

вся дебиторская задолженность группируется по срокам непогашения, которые предприятие устанавливает самостоятельно

Зачастую на практике ориентируются на классификацию дебиторской задолженности по срокам ее непогашения, данную в разделе IX Примечаний к годовой финансовой отчетности (форма № 5), оговорив ее предварительно в приказе об учетной политике:

1 группа — до 12 месяцев;

2 группа — от 12 до 18 месяцев:

3 группа — от 18 до 36 месяцев.

Далее также по собственному усмотрению предприятие выбирает период для наблюдения. Например, это могут быть:

— предыдущие 3 года, как предложено примером 2 из приложения к П(С)БУ 10;

— последние полгода (помесячно), как это показано в примере 1 из приложения к П(С)БУ 10;

— любой другой период, избранный предприятием.

Далее необходимо определить коэффициенты сомнительности. Судя по примерам 1 и 2, приведенным в приложении к П(С)БУ 10, для этого расчета можно применять один из двух вариантов.

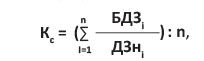

Первый вариант — по удельному весу списанной безнадежной задолженности в сумме дебиторской задолженности на конец предыдущего месяца. Коэффициент в таком случае может быть определен по формуле:

где БДЗі — сумма фактически списанной безнадежной дебиторской задолженности соответствующей группы за i-тый месяц выбранного для наблюдения периода, грн.;

ДЗні — сальдо дебиторской задолженности соответствующей группы на начало i-го месяца (на конец предыдущего) выбранного для наблюдения периода, грн.;

n — количество месяцев в выбранном для наблюдения периоде.

РСД при этом рассчитывают следующим образом:

РСД = ДЗк х Кс,

где ДЗк — сальдо дебиторской задолженности соответствующей группы на конец отчетного периода*, грн.

* Заметим, что в примере 1, приведенном в приложении к П(С)БУ 10, допущена неточность. В нем при расчете РСД использовалось сальдо дебиторской задолженности на начало последнего месяца наблюдения. Однако расчет РСД предприятие осуществляет на конец отчетного периода. Поэтому коэффициент сомнительности необходимо умножать на остаток задолженности на эту же дату (т. е. на конец отчетного периода). Это подтверждает пример 2 из приложения к П(С)БУ 10.

Рассмотрим пример.

Пример 7.3. Предприятие определяет величину РСД с применением коэффициента сомнительности на основе классификации дебиторской задолженности по срокам непогашения, указанным в разделе IX формы № 5.

Сальдо дебиторской задолженности на 31.12.2015 г. по срокам ее непогашения составило:

1 группа — 26000 грн.;

2 группа — 32000 грн.;

3 группа — 45000 грн.

Для расчета коэффициента сомнительности предприятием был избран период наблюдения — 6 предыдущих месяцев.

Статистические данные за этот период показаны в табл. 7.2.

Таблица 7.2. Статистические данные за 6 месяцев 2015 года

| Месяц | Фактически списанная безнадежная дебиторская задолженность за месяц, грн. | Сальдо дебиторской задолженности на начало месяца, грн. | ||||

| группа 1 | группа 2 | группа 3 | группа 1 | группа 2 | группа 3 | |

| Июль 2015 года | 3000 | — | — | 10000 | 25000 | 15000 |

| Август 2015 года | — | 6000 | — | 15000 | 30000 | 20000 |

| Сентябрь 2015 года | — | — | 8000 | 60000 | 25000 | 80000 |

| Октябрь 2015 года | — | — | 4000 | 20000 | 56000 | 60000 |

| Ноябрь 2015 года | 2000 | — | — | 25000 | 32000 | 42000 |

| Декабрь 2015 года | — | 1000 | — | 65000 | 40000 | 56000 |

Коэффициенты сомнительности составят:

1 группа — (3000 : 10000 + 2000 : 25000) : 6 = 0,0633;

2 группа — (6000 : 30000 + 1000 : 40000) : 6 = 0,0375;

3 группа — (8000 : 80000 + 4000 : 60000) : 6 = 0,0278.

Таким образом, размер РСД на 31.12.2015 г. должен составлять:

26000 х 0,0633 + 32000 х 0,0375 + 45000 х 0,0278 = 4096,80 (грн.).

Второй вариант определения коэффициента сомнительности — по среднему удельному весу безнадежной задолженности в составе дебиторской задолженности**. В этом случае для расчета коэффициента используют следующую формулу:

** При этом варианте расчета период наблюдения должен составлять не менее 3 лет.

Кс = ∑БДЗі : ∑ДЗні,

где БДЗі — сумма фактически списанной безнадежной дебиторской задолженности соответствующей группы за i-тый год выбранного для наблюдения периода, которая числилась в составе сальдо дебиторской задолженности на начало i-того года, грн.;

ДЗні — сальдо дебиторской задолженности соответствующей группы на начало i-го года (на конец предыдущего) выбранного для наблюдения периода, грн.

Размер РСД при этом варианте рассчитывают так же, как и в предыдущем, — путем умножения коэффициента сомнительности на остаток задолженности в каждой группе на дату баланса.

Приведем пример.

Пример 7.4. Период наблюдения для определения коэффициента сомнительности составляет предыдущие 3 года. Сальдо дебиторской задолженности на 31.12.2015 г. по срокам ее непогашения составило:

1 группа — 95000 грн.;

2 группа — 65000 грн.;

3 группа — 56000 грн.

Остаток РСД до составления Баланса на 31.12.2015 г. равен 35000 грн.

Исходные данные для расчета РСД вы найдете в табл. 7.3.

Таблица 7.3. Данные для расчета РСД на 31.12.2015 г.

| Год | Фактически списанная безнадежная дебиторская задолженность за год, которая числилась в составе остатков дебиторской задолженности на начало года, грн. | Сальдо дебиторской задолженности на начало года, грн. | ||||

| 1 группа | 2 группа | 3 группа | 1 группа | 2 группа | 3 группа | |

| 2012 | 3000 | 2000 | 8000 | 10000 | 25000 | 15000 |

| 2013 | 2000 | 6000 | 7000 | 15000 | 30000 | 20000 |

| 2014 | 5000 | 3000 | 6000 | 60000 | 25000 | 80000 |

| Итого | 10000 | 11000 | 21000 | 85000 | 80000 | 115000 |

Коэффициенты сомнительности составляют:

1 группа — 10000 : 85000 = 0,1176;

2 группа — 11000 : 80000 = 0,1375;

3 группа — 21000 : 115000 = 0,1826.

Размер РСД на 31.12.2015 г. равен:

95000 х 0,1176 + 65000 х 0,1375 + 56000 х 0,1826 = 30335,10 (грн.).

Таким образом, величину РСД необходимо уменьшить на 4664,90 грн. (35000 грн. - 30335,10 грн.).

3. Определение среднего удельного веса списанной задолженности в сумме дебиторской задолженности на начало соответствующего периода за предыдущие 3 — 5 лет. В этом случае коэффициент сомнительности определяют как долю от деления суммы списанной дебиторской задолженности за выбранный период на сумму дебиторской задолженности на начало каждого года в выбранном периоде (см. письмо Минфина от 05.06.2008 г. № 31-34000-20-25/21471). Поскольку о классификации задолженности по срокам непогашения ни в упомянутом письме, ни в п. 8 П(С)БУ 10 ничего не говорится, можно предположить, что при этом способе определения коэффициента сомнительности она не нужна.

Рассмотрим пример.

Пример 7.5. Дебиторская задолженность на 31.12.2015 г. составила 400000 грн. Остаток РСД до составления Баланса на 31.12.2015 г. — 500 грн.

Для наблюдения с целью определения коэффициента сомнительности предприятие выбрало период за предыдущие 3 года.

Данные для расчета РСД приведены в табл. 7.4.

Таблица 7.4. Данные для расчета РСД на 31.12.2015 г.

| Год | Фактически списанная безнадежная дебиторская задолженность за год, которая числилась в составе остатков дебиторской задолженности на начало года, грн. | Сальдо дебиторской задолженности на начало года, грн. |

| 2012 | 2500 | 100000 |

| 2013 | 3500 | 200000 |

| 2014 | 4000 | 350000 |

| Итого | 10000 | 650000 |

Коэффициент сомнительности равен:

10000 грн. : 650000 грн. = 0,0154.

Соответственно РСД на 31.12.2015 г. должен составить:

400000 грн. х 0,0154 = 6160 грн.

С учетом остатка РСД необходимо доначислить 5660 грн. (6160 грн. - 500 грн.).

7.2. Учет резерва

Учет резервов по сомнительной задолженности, относительно которой существует риск невозврата, ведут на счете 38 «Резерв сомнительных долгов».

Создание РСД осуществляют с помощью записи: Дт 944 — Кт 38

Если предприятие применяет счета класса 8, то начисление РСД отражают проводкой: Дт 84 — Кт 38.

В зависимости от метода расчета РСД указанные корреспонденции делают на:

— разницу между суммой резерва, установленной с применением коэффициента сомнительности на дату баланса, и остатком резерва на счете 38 — если РСД рассчитан способом классификации дебиторской задолженности или путем определения среднего удельного веса списанной задолженности в сумме дебиторской задолженности на начало соответствующего периода за предыдущие 3 — 5 лет;

— сумму, непосредственно определенную умножением чистого дохода от реализации продукции, товаров, работ, услуг на условиях последующей предоплаты на коэффициент сомнительности — если применяется способ определения удельного веса безнадежных долгов в чистом доходе;

— сумму долга сомнительного дебитора — если используется метод применения абсолютной суммы сомнительной задолженности.

В случае когда необходимо уменьшить начисленный ранее РСД, это делают с отражением прочих операционных доходов: Дт 38 — Кт 719. Если осуществляется корректировка РСД, начисленного в течение отчетного года, можно сделать проводку: Дт 944 — Кт 38 методом «красное сторно».

Списание безнадежных долгов за счет РСД отражают корреспонденцией: Дт 38 — Кт 34, 36, 37 и других счетов дебиторской задолженности, по которым сформирован РСД.

Начисленного РСД недостаточно? Тогда остаток безнадежной дебиторской задолженности списывают в состав прочих операционных расходов (Дт 944 — Кт 34, 36, 37).

Кроме того, информацию о сумме списанной дебиторской задолженности фиксируют по дебету субсчета 071 «Списанная дебиторская задолженность». Здесь эту сумму учитывают не менее 3 лет для наблюдения за возможностью ее взыскания в случае изменения имущественного состояния должника. Окончательно списывают указанную сумму с субсчета 071 либо одновременно с получением средств от должника в виде возмещения задолженности, либо в связи с истечением срока учета такой задолженности.

Если после списания дебиторской задолженности должник ее все-таки погасил, кредитор должен показать увеличение дохода от прочей операционной деятельности (Дт 30, 31 — Кт 716).

Рассмотрим пример.

Пример 7.6. На предприятии создан РСД в сумме 12000 грн. Предприятие приняло решение о признании дебиторской задолженности за товары, работы, услуги в сумме 13300 грн. безнадежной и списании ее за счет РСД.

Рассмотрим порядок отражения указанных операций в учете.

Таблица 7.5. Учет создания и использования РСД

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн. | |

| Дт | Кт | |||

| 1 | Создан РСД | 944 | 38 | 12000,00 |

| 791 | 944 | 12000,00 | ||

| 2 | Списана дебиторская задолженность, признанная безнадежной, за счет ранее созданного РСД | 38 | 361 | 12000,00 |

| 3 | Отражена дебиторская задолженность, признанная безнадежной, в составе прочих операционных расходов в сумме, превышающей величину РСД | 944 | 361 | 1300,00 |

| 791 | 944 | 1300,00 | ||

| 4 | Отражена сумма безнадежной задолженности на забалансовом субсчете 071 (должна учитываться на нем не менее 3 лет) | 071 | — | 13300,00 |

| 5 | Списана безнадежная задолженность с забалансового субсчета 071 по истечении срока исковой давности | — | 071 | 13300,00 |

Как можно убедиться, П(С)БУ 10 предлагает достаточно вариантов расчета РСД, которые отличаются как по трудоемкости, так и по результатам. Вам остается только выбрать для себя наиболее оптимальный из них.

При этом обратите внимание: к разным видам дебиторской задолженности могут применяться разные методы определения РСД (см. письмо Минфина от 07.07.2004 г. № 31-04200-01-29/12137). А вот для однородных групп задолженности можно использовать только один метод. Выбранный метод (методы) следует закрепить в приказе об учетной политике предприятия.

И последнее. Независимо от применяемого метода помните: остаток РСД на дату баланса не может быть больше суммы дебиторской задолженности на ту же дату ( абзац одиннадцатый п. 8 П(С)БУ 10).

выводы

Субъекты хозяйствования (кроме малых единоналожников группы 3 и микросубъектов), имеющие на дату баланса дебиторскую задолженность, обязаны создавать РСД.

РСД не формируют по перечисленным авансам и неполученным товарам (работам, услугам).

Величину РСД определяют одним из двух методов: применения абсолютной суммы сомнительной задолженности или применения коэффициента сомнительности.

Учет резервов по сомнительной задолженности, относительно которой существует риск невозврата, ведут на счете 38.