* К не облагаемым налогом относятся операции, которые не являются объектом налогообложения и/или освобожденные от налогообложения (письма ГФСУ от 07.08.2015 № 29163/7/99-99-19-03-02-17, № 29168/7/99-99-19-03-02-17).

В чем суть годового НДС-перерасчета? На протяжении года плательщик компенсирует входящий НДС путем начисления распределительных НО с помощью прошлогоднего коэффициента антиЧВ, рассчитанного исходя из объемов операций, совершенных в предыдущем календарном году. А если в течение предыдущего календарного года необлагаемых операций не было, то применяют коэффициент антиЧВ, рассчитанный по фактическим данным объемов поставок первого отчетного периода, в котором в текущем году задекларированы не облагаемые НДС операции (подробнее см. материал «Если необлагаемые операции возникли/исчезли с середины года» этого номера). По итогам текущего года фактические объемы облагаемых и необлагаемых операций будут другими. Поэтому сумму распределительных НО, начисленных в течение года, нужно пересчитать (п. 199.4 НКУ, письмо ГНСУ от 21.10.2021 № 3961/ІПК/99-00-21-03-02-06). Для этого необходимо

привести сумму таких распределительных НО в соответствие с фактической долей использования товаров, работ и услуг в необлагаемой деятельности текущего года

Общий алгоритм

Годовой НДС-перерасчет происходит в последнем месяце года. В целом можно выделить три этапа:

(1) сперва рассчитываем коэффициент антиЧВ за 2021 год. Этот же коэффициент будем использовать для начисления НО согласно п. 199.1 НКУ по товарам/услугам, необоротным активам двойного назначения за отчетные периоды следующего года (п. 199.2 НКУ);

(2) осуществляем перерасчет ранее начисленных НО;

(3) составляем перерасчетные РК к сводным распределительным НН;

(4) суммы из перерасчетных РК заносим в НДС-декларацию за последний НДС-период года (п. 199.5 НКУ), то есть за декабрь 2021 года.

Результаты такого перерасчета также получат свое отражение в бухучете плательщика.

(1) Коэффициент антиЧВ — 2021

Коэффициент антиЧВ — это доля не облагаемых налогом поставок в общем объеме поставок за период. Непосредственно сам расчет нового коэффициента антиЧВ, применяемого при годовом перерасчете, отражаем по стр. 3.1 таблицы 1 приложения Д6 к декларации за декабрь 2021 года. Соответственно для его расчета нам понадобятся две составляющие (101.24 БЗ):

— объем налогооблагаемых поставок (без учета НДС) за текущий год. Указываем в графе 5 таблицы 1 приложения Д6 (сумма значений строк 1.1, 1.2, 1.3, 2.1, 3 и 7 колонки А декларации и всех уточняющих расчетов);

— общий объем поставок (без учета НДС) за текущий год. Заносим в графу 4 таблицы 1 приложения Д6 (сумма значений строк 1.1, 1.2, 1.3, 2.1, 2.2, 3, 5 и 7 колонки А декларации и всех уточняющих расчетов).

Важно: учитываем объем поставок за весь текущий год, даже если необлагаемые операции осуществлялись не в каждом месяце либо начались/закончились в середине года.

Обратите внимание: при заполнении граф 4 и 5 таблицы 1 приложения Д6 (101.24 БЗ)

учитываются все РК, составленные и отраженные в декларации в текущем календарном году, независимо от даты составления НН, к которым эти РК составлены

По тому же принципу налоговики советуют поступать с уточняющими расчетами (УР). То есть включать в объемы операций все УР, поданные в текущем году, независимо от того, отчетный период какого года этим УР уточнялся (см. письмо ГФСУ от 12.01.2017 № 599/7/99-99-15-03-02-17). Заметим: учитывая требования ст. 199 НКУ, формально прошлогодние периоды не должны быть включены в расчет коэффициента облагаемых операций текущего года. Поэтому, если вы имеете дело с РК (или УР) 2021 года, составленными к НН (или декларациям) предыдущих лет, безопасней заручиться индивидуальной налоговой консультацией по этому вопросу.

Имейте в виду: в п. 199.6, п. 26, п.п. 2 п. 38 прим. 1, п. 46 и п. 71 подразд. 2 разд. ХХ НКУ перечислены «исключительные» операции, по которым распределительные правила ст. 199 НКУ не применяются (подробнее см. «Льготы без распределения: как считать ЧВ»). Кстати, с 01.01.2022 из исключений выпадут операции по поставке собственного металлолома (отменяется абз. 3 п. 199.6 НКУ), то есть такие операции будут подпадать под распределение НДС.

Поскольку на «исключительные» операции распределительные правила в целом не распространяются, то, на наш взгляд, логично не учитывать их в общем объеме поставок за текущий год. Налоговики ранее тоже рекомендовали так поступать, но сейчас чудят и предлагают включать такие операции в графу 4 таблицы 1 приложения Д6.

При этом сами распределительные НО, по их мнению, в части товаров/услуг, приобретенных для использования частично в облагаемых налогом операциях и частично в «исключительных», начислять не нужно (см. 101.24 БЗ).

Как следствие, искажается коэффициент антиЧВ, и, соответственно, размер распределительных НО будет завышен. Такие выверты фискалов мы комментировали в «Налоги & бухучет», 2021, № 23, с. 28 (подробнее см. материал «Льготы без распределения: как считать ЧВ» этого номера журнала).

В графе 6 таблицы 1 приложения Д6 рассчитываем новый ЧВ (гр. 5 х 100 % : гр. 4) — долю использования товаров или услуг в облагаемых операциях исходя из фактических объемов операций, осуществленных в течение года. Этот же показатель (а не антиЧВ) переносим в спецполе «ЧВ» приложения Д6 (101.24 БЗ). Коэффициенты округляем до двух знаков после запятой.

В графе 7 рассчитываем антиЧВ (100 % - - ЧВ) — коэффициент использования товаров или услуг в необлагаемых операциях. Именно его будем использовать при годовом перерасчете по двойным приобретениям 2021 года.

Обратите внимание: если по итогам перерасчета антиЧВ окажется меньше чем 0,01 %, начисленные в течение года распределительные НО придется обнулить.

Интересный нюанс возникает, когда значение ЧВ (рассчитанное по формуле из графы 6) превысит 100 %. Такое может быть, например, когда в течение года объем прошлогодних возвратов по необлагаемым операциям больше объема необлагаемых операций текущего года. В этом случае поступаем так: в графе 6 указываем 100 %, отключив автоперерасчет, а графу 7 оставляем пустой. Как следствие, все распределительные НО, начисленные в течение года, придется обнулить.

(2) Перерасчет НО

Следующим этапом осуществляем перерасчет распределительных НО, которые начислялись ежемесячно в течение года. Для такого начисления плательщик ежемесячно составлял и регистрировал в ЕРНН сводные НН. Теперь к каждой такой НН нужно составить отдельный РК и зарегистрировать его в ЕРНН.

Не примут участия в перерасчете только те распределительные НН, которые обнулены уменьшающими РК еще до конца года. Такое возможно, например, если двойное использование товаров или услуг в 2021 году планировалась, но фактически так и не произошло. Также распределительная НН могла быть составлена ошибочно и аннулирована РК в результате исправления этой ошибки.

Собственно сам НДС-перерасчет осуществляем таким образом:

1) определяем объем поставок двойных товаров и услуг, пропорциональный годовому антиЧВ, — для этого стоимость приобретения (без НДС) двойных товаров/услуг умножаем на антиЧВ 2021 года;

2) определяем сумму распределительных НО, которая должна быть начислена по результатам годового перерасчета, — рассчитанный в п. 1 объем поставок умножаем на 20 % (14 % или 7 %);

3) определяем сумму необходимой корректировки — сравниваем первоначально определенную в каждом месяце сумму распределительных НО с суммой, определенной в п. 2, и составляем РК к сводным НН. В зависимости от того, как изменилась сумма распределительных НДС, РК может быть увеличивающим или уменьшающим.

Заметьте: последний месяц года тоже сначала участвует в распределении исходя из прошлогоднего антиЧВ. А уже потом пересчитывается в общем порядке. То есть

за декабрь, как и за любой другой отчетный период, сначала составляем сводную НН, а потом по результатам перерасчета — РК к этой НН

И еще. Если у вас в двойных операциях используются необоротные активы, приобретенные до 01.07.2015 и введенные в эксплуатацию с задержкой, по ним продолжаем тянуть до конца четырехлетний перерасчет по старым правилам (п. 42 подразд. 2 разд. ХХ НКУ).

Результаты такого перерасчета попадут в таблицу 3 приложения Д6 к декларации за декабрь 2021 года.

(3) Перерасчетные РК

Перерасчетные РК составляем отдельно к каждой распределительной НН, помечая каждый из них таким же типом причины невыдачи покупателю («08» или «09»), который указан в НН. Все перерасчетные РК, как и распределительные НН, помечаем кодом сводности «2» (101.16 БЗ).

Важно:

перерасчетные РК отражаются в последней декларации года независимо от факта своевременной/несвоевременной их регистрации (101.24 БЗ)

Более детально о порядке составления и регистрации в системе перерасчетных РК см. «Перерасчетные РК: заполняем уверенно» этого номера журнала.

Годовой перерасчет в бухучете

Порядок отражения НДС-перерасчета зависит от того, увеличился или уменьшился показатель антиЧВ (см. табл. 1).

Таблица 1. Отражение годового НДС-перерасчета в бухучете

| Показатель антиЧВ | Операция | На сумму НДС проводки |

| Увеличился | Доначисляем НО | Дт 643/1 — Кт 641/НДС Дт 949 — Кт 643/1 |

| Уменьшился | Уменьшаем НО | Дт 643/1 — Кт 641/НДС (методом «красное сторно») Дт 643/1 — Кт 719 |

(4) НДС-декларация

Рассмотрим отражение годового НДС-перерасчета в декларации за декабрь 2021 года на условном примере (см. табл. 2).

Таблица 2. Условия примера

| № п/п | Показатель | Размер, грн |

| 1 | Коэффициент антиЧВ за 2020 год | 30 % |

| 2 | Общий объем поставок (без учета НДС) за текущий год | 800000,00 |

| 3 | Объем налогооблагаемых поставок (без учета НДС) за текущий год | 600000,00 |

| 4 | Стоимость приобретения двойных товаров и услуг (без НДС): — всего за 2021 год, в том числе: — за 01.2021 — за 12.2021 | 500000,00 100000,00 240000,00 |

| 5 | Сводная НН от 31.01.2021 № 17 | Объем без НДС: 30000 НДС 20 % — 6000,00 |

| 6 | Сводная НН от 31.12.2021 № 679 | Объем без НДС: 72000 НДС 20 % — 14400,00 |

1. Рассчитаем коэффициент антиЧВ за 2021 год в таблице 1 приложения Д6 за декабрь 2021 года (см. табл. 3).

Новый коэффициент антиЧВ 2021 года составляет 25 % (графа 7 таблицы 1 приложения Д6).

Не забудьте этот коэффициент перенести в декларацию за январь 2022 года (стр. 1 таблицы 1 приложения Д6). Именно на него вам придется ориентироваться при начислении «распределительных» НО в течение 2022 года.

2. Осуществляем перерасчет распределительных НО за весь 2021 год (табл. 4).

Таблица 3. Порядок заполнения таблицы 1 приложения Д6 за декабрь 2021 года

| Строка 3.1 таблицы 1 приложения Д6 | Объемы поставок (без НДС), грн | Доля использования товаров/услуг/необоротных активов в: | ||

| Общий объем поставок | Облагаемые операции | облагаемых операциях | необлагаемых операциях | |

| Номер графы | 4 | 5 | 6 | 7 |

| Показатель | 800000 | 600000 | 75 | 25 |

Таблица 4. Перерасчет распределительных НО

| Период 2021 года | Сумма распределительных НО с использованием коэффициента антиЧВ (грн) | По результатам перерасчета подлежит корректировке (уменьшению) НО в сумме (грн) | |

| 2020 | 2021 | ||

| Январь | 6000,00 (100000,00 х 30 % х 20 %) | 5000,00 (100000,00 х 25 % х 20 %) | 1000,00 (5000 - 6000) |

| … | … | … | … |

| Декабрь | 14400,00 (240000,00 х 30 % х 20 %) | 12000,00 (240000,00 х 25 % х 20 %) | 2400,00 (12000 - 14400) |

| Итого | 30000,00 (500000,00 х 30 % х 20 %) | 25000,00 (500000,00 х 25 % х 20 %) | 5000,00 (25000,00 - 30000,00) |

3. По результатам перерасчета составляем и регистрируем перерасчетные РК отдельно к каждой сводной НН (пример составления перерасчетного РК см. «Перерасчетные РК: заполняем уверенно» этого номера).

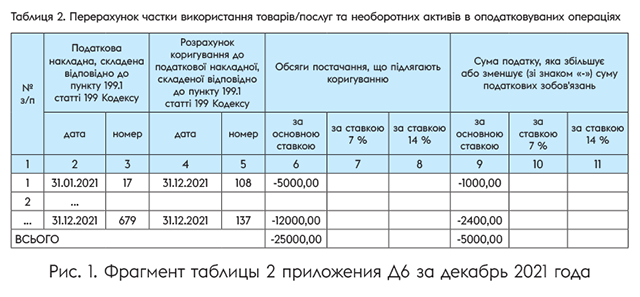

4. Отражаем результат перерасчета в таблице 2 приложения Д6 к декларации за декабрь 2021 года (см. рис. 1). Эту таблицу заполняем один раз в году — в декларации за декабрь или последний отчетный период при аннулировании НДС-регистрации. В гр. 2 и 3 табл. 2 приложения Д6 указываем данные распределительных НН, по которым начислялись распределительные НО. В гр. 4 и 5 указываем даты и номера РК, составленных по результатам годового перерасчета.

Итоговые данные из табл. 2 приложения Д6 за декабрь 2021 года переносим с соответствующим знаком («+» или «-») в декларацию за декабрь 2021 года.

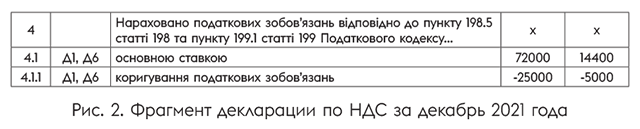

В строках 4.1.1, 4.2.1 и 4.3.1 (в зависимости от ставки НДС 20 %, 14 % или 7 %) отражаем корректировку НО, начисленных по пп. 198.5 и 199.1 НКУ (п.п. 5 п. 3 разд. V Порядка № 21). В таблицу 1.2 приложения Д1 подлежат переносу только данные увеличивающих РК, не зарегистрированных в ЕРНН на дату подачи декларации.

В строках 4.1, 4.2 и 4.3 декларации за декабрь 2021 года указываем сумму распределительных НО, начисленных в течение отчетного периода (декабря 2021 года), согласно п. 199.1 НКУ (то есть отражаем не результат годового перерасчета, а распределительные НО за декабрь 2021 года). В таблице 1.1 приложения Д1 расшифровываем только данные тех сводных НН с распределительными НО, которые не зарегистрированы в ЕРНН.

Порядок отражения в декларации по НДС годового перерасчета распределительных НО согласно условиям нашего примера).

И помните: результаты годового перерасчета отражают строго в НДС-декларации за декабрь, даже если РК зарегистрированы несвоевременно (101.24 БЗ).