Уточняющая или отчетная?

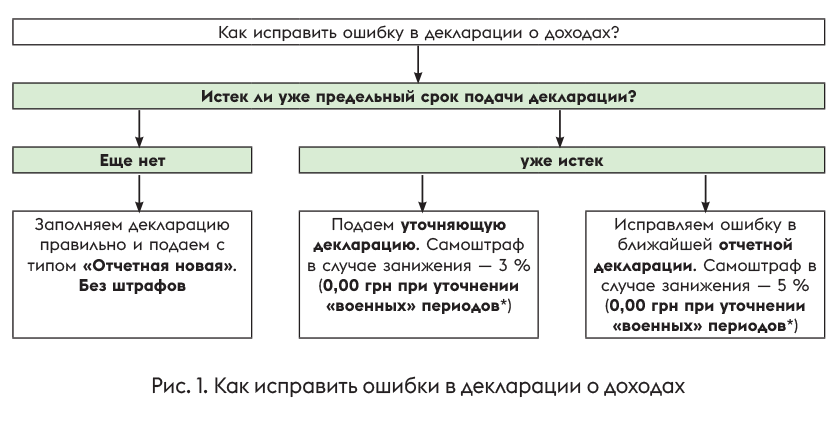

Если ФЛП допустил ошибку в декларации об имущественном состоянии и доходах, он может выбрать один из трех способов исправления (рис. 1).

* Больше деталей об этом в статье «Уточнение военных периодов без штрафов и пени» // «Налоги & бухучет», 2023, № 4.

А теперь — подробнее. Итак, если ФЛП выявил ошибку поздно, то есть срок подачи декларации уже истек, он может:

1) подать (в любое время) отдельную уточняющую декларацию;

2) или подождать и исправить ошибку в следующей отчетной декларации.

Но декларацию об имущественном состоянии и доходах подают только раз в году. Поэтому, чтобы исправиться способом 2, придется ожидать окончания года. Поэтому чаще всего ФЛП-общесистемщики выбирают способ 1:

исправляют ошибки путем подачи уточняющей декларации. Подать ее можно когда угодно. Хоть сразу — как только ФЛП выявил ошибку

Как заполнить уточняющую декларацию?

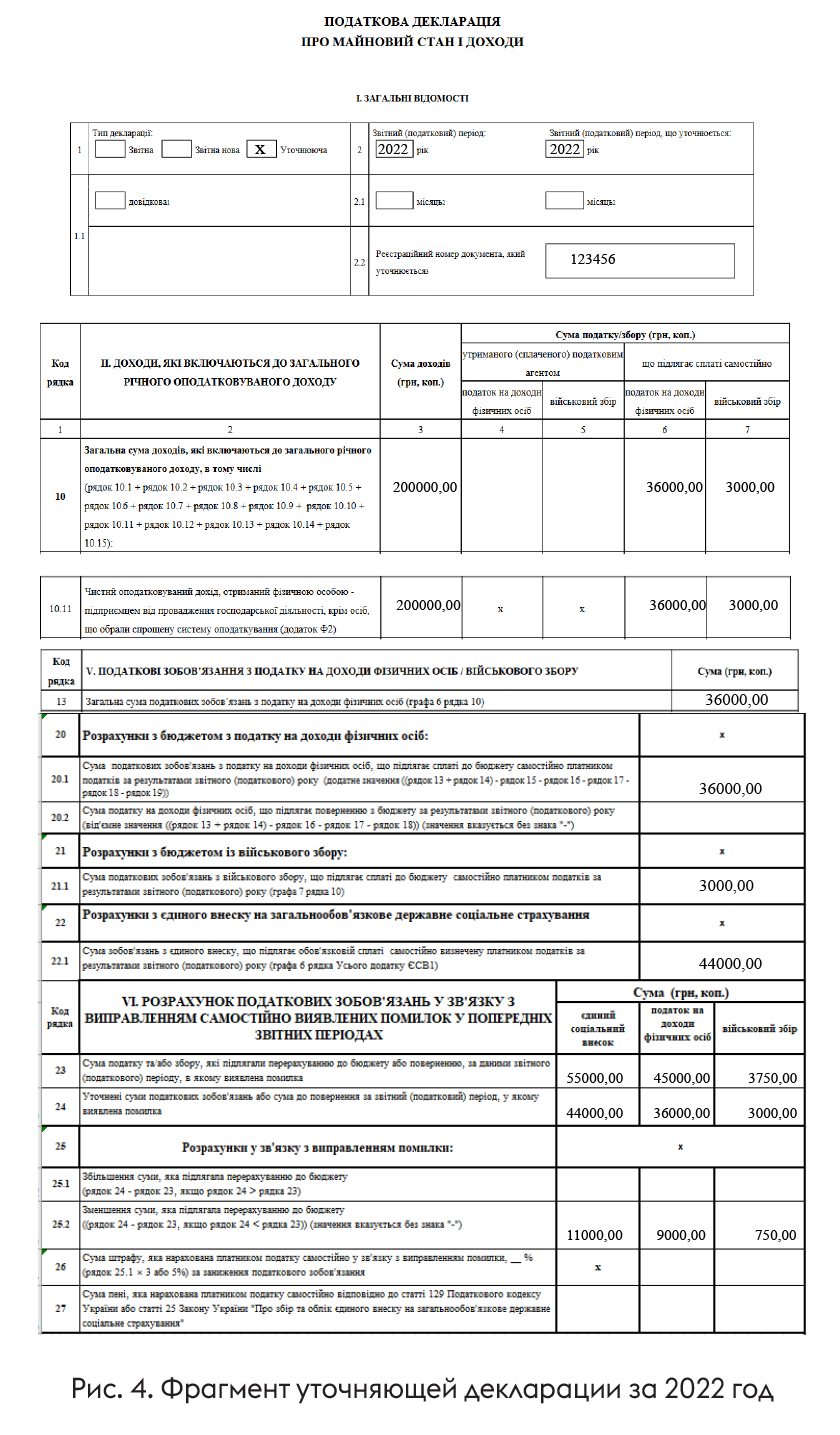

Во-первых, в шапке декларации в поле 1 ставим отметку напротив типа «Уточняющая».

Дальше в поле 2 заполняем одинаково и «Звітний (податковий) період», и «Звітний (податковий) період, що уточнюється», — в обеих ячейках указываем тот год, за который исправляем ошибку (п.п. 2 п. 1 разд. III Инструкции № 859*). Поле месяца заполнять не надо (конечно, если оно не было заполнено в вашей ошибочной декларации).

Так же заполняйте тип декларации «Уточняющая», а также год, за который исправляете ошибку, в шапках приложения Ф2 и приложения ЄСВ1

Дальше надо заполнить поле 2.2 декларации. В нем указываем регистрационный номер ошибочного отчета (при наличии информации). Налогоплательщик может найти регистрационный номер в контролирующем органе, в который подана декларация, в меню «Просмотр отчетности» частной части Электронного кабинета, которое предоставляет возможность просмотра ранее поданной налоговой отчетности в контролирующий орган независимо от способа ее подачи, включая отчетность, поданную на бумажных носителях в центры обслуживания налогоплательщиков.

Остальные поля шапки заполняем как всегда, никаких особенностей здесь нет.

После шапки переходим к заполнению разделов ІІ — V декларации, и здесь все просто: вносим все данные правильно — так, будто ошибки и не было.

Заполняем разделы ІІ — V декларации правильно — так, будто ошибки не было

Поэтому правильная (новая) сумма предпринимательского чистого дохода, НДФЛ и военного сбора (ВС) попадет, в частности, в строку 10.11 декларации.

Обратите внимание! С 01.01.2023 действует новый бланк декларации об имущественном состоянии и доходах — утвержденный приказом Минфина от 17.05.2022 № 143. Именно в нем и исправляемся — невзирая на то, что ошибочная декларация могла быть подана давно, на старом бланке.

Дальше в уточняющей декларации заполняем разделы VI и VIІ (см. табл. 1).

Таблица 1. Как заполнить разделы VI и VII декларации об имущественном состоянии и доходах (при самоисправлении)

| Строка декларации | Что указывать |

| Строка 23 | Указываем сумму НДФЛ/ВС/ЕСВ, которую вы ранее указали в ошибочной декларации (если речь о декларации за 2022, то в строках 20.1, 20.2, 21.1, 22.1) |

| Строка 24 | Указываем правильную сумму НДФЛ/ВС/ЕСВ — указанную в строках 20.1, 20.2, 21.1, 22.1 уточняющей декларации |

| Строка 25.1 | Указываем доначисление ЕСВ/НДФЛ/ВС в связи с исправлением ошибки. Если обязательство по ЕСВ, НДФЛ или ВС наоборот уменьшились, здесь ставим прочерк (в электронной форме оставляем ячейку пустой). То есть эту строку заполняем, только если строка 24 > строки 23 |

| Строка 25.2 | Указываем уменьшение обязательств по ЕСВ/НДФЛ/ВС в связи с исправлением ошибки. То есть эту строку заполняем, если строка 24 < строки 23. Следовательно, в этой строке будет стоять сумма ЕСВ/НДФЛ/ВС, излишне уплаченная в результате ошибки, без знака «-»! Ее можно, в частности, зачесть в счет будущих платежей или вернуть на счет в банке |

| Строка 26 | В этой строке указывают самоштраф за занижение налогового обязательства (п. 50.1 НКУ) по НДФЛ или ВС. При исправлении через уточненку самоштраф в общем случае составляет 3 % от строки 25.1. А если будете исправляться в ближайшей отчетной декларации — 5 % от строки 25.1. Важно! В настоящее время действует освобождение от самоштрафа (3 %, 5 %), если ФЛП исправляет ошибки за отчетные периоды, которые приходятся на период действия военного положения (п.п. 69.1 подразд. 10 разд. ХХ НКУ). Но обязательно надо уплатить доначисленные платежи: — до или во время подачи уточняющей декларации, если уточнение проводится путем подачи уточняющей декларации; — при уплате обязательств, отраженных в такой отчетной декларации, если уточнение происходит через отчетную декларацию. Уплачивать доначисленные платежи не придется только в случае, когда по ИКП у плательщика уже сформировалась переплата. Больше деталей об этом найдете в статье «Уточнение военных периодов без штрафов и пени» // «Налоги & бухучет», 2023, № 4. Что касается самоштрафа при исправлении довоенных периодов, то его также не должно быть (смотрите раздел «Уточнение к военным периодам» статьи «Уточнение обязательств в военное время» // «Налоги & бухучет», 2022, № 54). Но налоговики с этим могут спорить (о чем подробнее в статье «Уточняете довоенные периоды: уплатите самоштраф и пеню?» // «Налоги & бухучет», 2022, № 63). Надо ли начислять самоштраф на ЕСВ-недоплату? Нет. Потому что самоштраф из п. 50.1 НКУ на ЕСВ вообще не распространяется. Также попутно напомним, что на время военного положения штрафы за ЕСВ-нарушения не применяются (п. 921 разд. VIII Закона № 2464*). Впрочем действие этой нормы хотят ограничить 01.07.2023. Также не следует забывать об админштрафах по ЕСВ |

| Строка 27 | В этой строке считаем пеню в случае недоплаты НДФЛ, ВС или ЕСВ (если была переплата, пеня не начисляется). Пеня за недоплату НДФЛ и ВС рассчитывается по правилам ст. 129 НКУ, а пеня за ЕСВ-недоплату составляет 0,1 % недоплаты за каждый день просрочки платежа (ч. 10 ст. 25 Закона № 2464). Но помните, что при самоисправлении периодов, которые приходятся на военное положение, не начисляется пеня за просрочку уплаты налогов/сборов (п.п. 69.1 подразд. 10 разд. ХХ НКУ). Также на время военного положения остановлено начисление пени за просрочку уплаты ЕСВ (п. 922 разд. VIII Закона № 2464). При этом по ЕСВ пеню планируется возобновить с 01.07.2023. В отношении довоенных периодов также не должно быть пени благодаря «карантинным» нормам из п. 521 подразд. 10 разд. ХХ НКУ и п. 911.2 разд. VIII Закона № 2464. Но в части налогов/сборов налоговики с этим могут и не согласиться |

| Раздел VII | Если в результате ошибки ФЛП переплатил НДФЛ, ВС или ЕСВ и хочет вернуть излишне уплаченную сумму на свой текущий счет, в этом поле он должен указать реквизиты такого счета. Также надо будет подать специальное заявление о возврате средств. В отношении НДФЛ и ВС произвольной формы (по правилам ст. 43 НКУ). В отношении ЕСВ — согласно приложению 1 к Порядку № 417* (по правилам Порядка № 417) |

Подавать ли приложения к уточняющей декларации?

Итак, с декларац ией разобрались. А что с приложениями? Обычно вместе с отчетной декларацией об имущественном состоянии и доходах ФЛП подает два приложения:

— приложение Ф2 — о предпринимательском доходе и

— приложение ЄСВ1 — о ЕСВ «за себя» (начисленном на предпринимательский доход).

Так обязательно ли их подавать с уточняющей декларацией?

Таблица 2. Какие приложения подаем с уточняющей декларацией о доходах?

| Вопрос | Ответ | Комментарий |

| ФЛП ошибся в декларации и исправляется через уточненку. Надо ли вместе с ней подавать приложение ЄСВ1, если в самом этом приложении ошибок не было? | На наш взгляд, его не надо подавать повторно | Налоговики тоже с этим соглашаются (категория 201.06 БЗ): «если плательщиком единого взноса не выявлены ошибки в ранее задекларированных показателях табличной части и реквизитах Приложения ЄСВ 1, то есть показатели не изменяются, то не нужно формировать и подавать Приложение ЄСВ 1 в составе Декларации с типом «Уточняющая» |

| ФЛП допустил ошибку в приложении ЄСВ1 и хочет подать его с типом «Уточняющая». Обязательно ли вместе с ним подавать декларацию? | Да, обязательно. Декларация тоже будет иметь тип «Уточняющая» | Приложение ЄСВ1 является неотъемлемой частью декларации, потому без декларации его подать просто нельзя. Более того, само приложение ЄСВ1 заполняем правильно — так, как будто ошибки и не было. А вот все корректировки будут отражаться именно в разделе VІ декларации, плюс новая (правильная) сумма ЕСВ должна быть указана в строке 22.1 уточняющей декларации |

| ФЛП подает уточняющую декларацию. Обязательно ли подавать с ней приложение Ф2? | Да, обязательно | Заполнить его просто — вносим все данные правильно, без ошибок. И не забываем в шапке выбрать тип «Уточняющая» и указать отчетный год, за который ФЛП исправляет ошибку в обоих полях: «Звітний (податковий) період» и «Звітний (податковий) період, що уточнюється» |

Пример

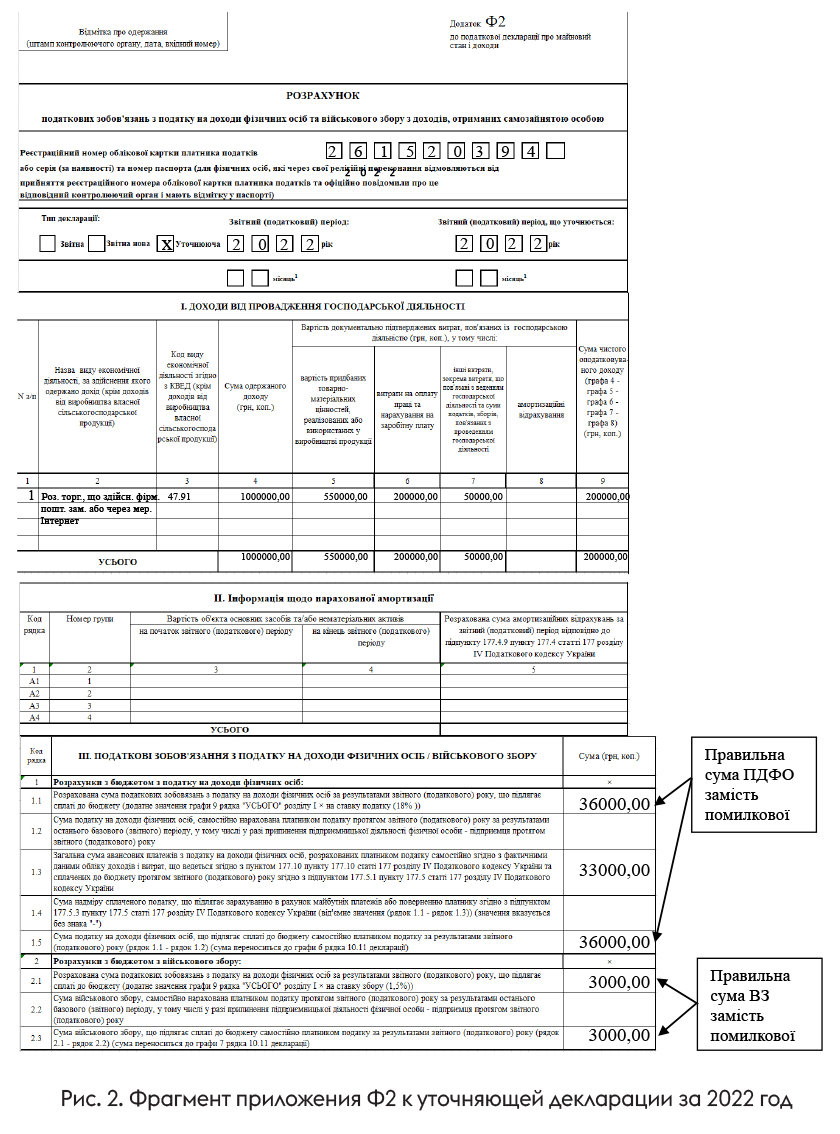

А теперь посмотрим на примере, как исправить ошибку. Допустим, что предприниматель в декларации за 2022 год указал:

— годовой доход 1 млн грн;

— годовые расходы — 750 тыс. грн;

— НДФЛ за год — 45 тыс. грн;

— ВС за год — 3750 грн;

— ЕСВ «за себя» (ФЛП уплачивал ЕСВ по собственному решению в течение всего года) — 55 тыс. грн.

В конце мая ФЛП выявил, что не включил в расходы июля-2022 еще 50 тыс. грн. Предельный срок подачи декларации уже истек, потому он решил исправиться через уточняющую декларацию. Как ее заполнить?

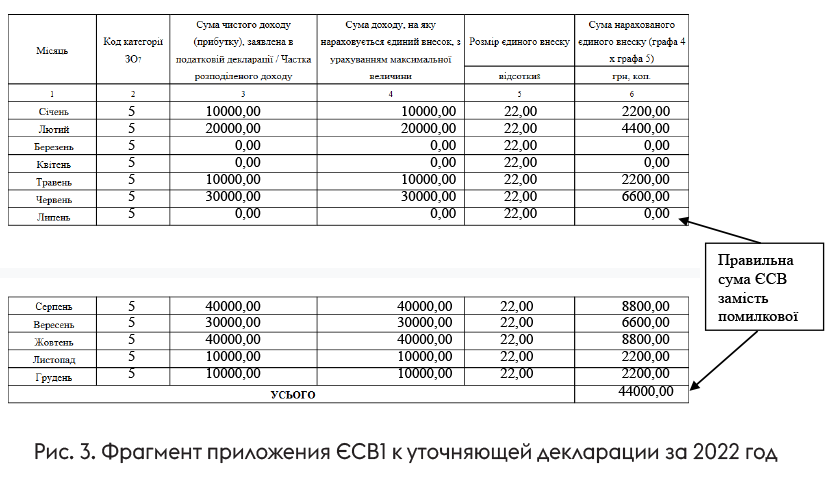

Смотрите, после исправления ошибки сумма годового чистого дохода ФЛП уменьшится. А значит, уменьшится и сумма налогов (НДФЛ и ВС за год), и сумма ЕСВ за июль 2022 года. Поэтому нам надо откорректировать все показатели: чистый доход, НДФЛ, ВС и ЕСВ «за себя». Для этого вместе с уточняющей декларацией подаем оба приложения: Ф2 и ЄСВ1.

Как заполнить приложения? В них заносим правильные (исправленные) данные. В таком случае фрагмент приложения Ф2 будет выглядеть так, как на рис. 2.

Фрагмент приложения ЄСВ1 будет выглядеть так (рис. 3):

Ну а сама уточняющая декларация будет иметь такой вид (рис. 4):

Выводы

- Если ФЛП выявил ошибку в декларации об имущественном состоянии и доходах уже после того, как истек предельный срок ее подачи, он может:

— сразу подать уточняющую декларацию или

— подождать до конца года и исправить ошибку в следующей отчетной декларации об имущественном состоянии и доходах. - Если ошибка в декларации за 2022 год, ни пени, ни самоштрафа не будет (благодаря военному освобождению). Главное — уплатить недоплату (если она была).

- Если ошибка случилась только в декларации и не затрагивает показателей приложения ЄСВ1, то можно подать уточняющую декларацию без приложения ЄСВ1.

- Если же исправить надо ЕСВ-данные, то подаем уточняющую декларацию с уточняющим приложением ЄСВ1.

- С уточняющей декларацией всегда подаем уточняющее приложение Ф2.

- Приложения и декларацию заполняем правильно (без ошибок), а все исправления проводим в разделе VI декларации.