Возвращение на ЕН

Сроки подачи. Независимо от того, когда именно ФЛП перешел на спецЕН с ЕН (еще в 2022 или уже в 2023 году), срок предоставления декларации при подаче отчетности за 2023 для него будет неизменным, а вот порядок заполнения декларации будет несколько отличаться (будет отличаться доход, который он будет указывать в декларации). То есть если ФЛП автоматически после спецЕН вернулся на:

1) группу 1 или 2 и в ней с выполнением всех условий, отведенных для группы 1 или 2, проработал до конца года, то подавать ЕН-декларацию следует в годовые сроки, то есть в течение 60 календарных дней, следующих за последним календарным днем отчетного (налогового) года (п.п. 49.18.3 и п. 296.2 НКУ). Таким образом,

если ФЛП с 01.08.2023 вернулся в группу 1 и 2 ЕН, то подать ЕН-декларацию он должен не позже 29.02.2024

В то же время в отдельных случаях ФЛП групп 1 и 2 придется отчитываться и в другие сроки, а именно в квартальные. Речь идет о случаях, когда ФЛП — упрощенец групп 1 и 2 (п.п. 296.5.1 НКУ):

— превысил в течение 2023 года предельный (пропорциональный) объем дохода, который дает право находиться в группе 1 или 2. О том, как его считать, читайте в «Лимит для пребывания на ЕН и для перехода на ЕН: неужели разный?» // «Налоги & бухучет», 2023, № 93 и «Внутри» 2023 года — на спецЕН, с 01.08.2023 — на ЕН: лимит дохода для 2023 года» // «Налоги & бухучет», 2023, № 93;

— самостоятельно решил перейти в старшую группу ЕН, а именно в группу 2 или 3;

— отказался от ЕН и перешел на общую систему налогообложения.

Если у ФЛП — единоналожника групп 1 и 2 случилось одно из вышеупомянутых событий в IV квартале 2023 года, ему ЕН-декларацию следует подать в течение 40 (а не 60) календарных дней после окончания отчетного периода;

2) группу 3, то подавать декларацию следует в квартальные сроки, в течение 40 календарных дней, следующих за последним календарным днем отчетного квартала (п.п. 49.18.2 и п. 296.3 НКУ). Следовательно, те ФЛП, которые с 01.08.2023 вернулись на ЕН группы 3, уже один раз отчитались о работе на ЕН после отмены спецЕН — за ІІІ квартал 2023 года.

Что же касается подачи ФЛП группы 3 декларации о работе в IV квартале 2023 года, то ЕН-декларацию они должны подать не позже 09.02.2024.

Правила признания дохода. Декларацию плательщика ЕН* ФЛП заполняют нарастающим итогом. В ней по общему правилу следует показать весь доход, который ФЛП заработал на упрощенной системе. Доходы, которые заработаны в течение года на другой системе налогообложения (например, если ФЛП в начале года был на общей), в декларации по ЕН не отражают.

* По форме, утвержденной приказом Минфина от 19.06.2015 № 578 (в редакции приказа Минфина от 24.11.2022 № 394).

В то же время невзирая на то, что спецЕН также является разновидностью упрощенной системы налогообложения, данных о полученном на спецЕН доходе в декларации по ЕН быть не должно.

На это прямо указывает п.п. 91.4.1 подразд. 8 разд. XX НКУ.

Из этого следует, что

в декларации по ЕН ФЛП, который до 01.08.2023 был на спецЕН, доход, заработанный в 2023 году на спецЕН, не попадет

Такой доход был отражен ФЛП, когда он был на спецЕН в месячных декларациях. Последнюю декларацию по спецЕН ФЛП подал после отмены спецЕН за июль-2023.

Что касается обычного ЕН-дохода, полученного ФЛП в 2023 году, то если ФЛП перешел на спецЕН еще в 2022-м (был на спецЕН с 01.01.2023 и до 01.08.2023), то в декларации следует показать только доход, полученный после автоматического возвращения со спецЕН (за период с 01.08.2023 и по 31.12.2023). Именно с этого дохода ФЛП группы 3 и должен уплачивать ЕН.

Если ФЛП перешел на спецЕН не с начала 2023 года (то есть некоторое время в начале года до избрания спецЕН находился на обычном ЕН), то в годовой (квартальной) декларации следует отражать доход, полученный за время пребывания на ЕН до избрания спецЕН. Дело в том, что декларация для обычного ЕН предназначена, не только чтобы считать ЕН, но и чтобы определить право находиться на ЕН в следующем году (п. 292.14 НКУ). О том, как следует считать предельный доход, который дает право быть на ЕН после отмены спецЕН, читайте в «Налоги & бухучет», 2023, № 93.

То есть если ФЛП перешел на спецЕН с 01.03.2023 и был там до 01.08.2023, то в декларации, которую будут подавать за 2023 год, следует указать доход, полученный на обычном ЕН с 01.01.2023 и по 28.02.2023, а также с 01.08.2023 и по 31.12.2023.

Ставка налога для групп 1 и 2. ФЛП, которые с 01.08.2023 вернулись на группу 1 и 2, при заполнении годовой декларации должны помнить, что с 01.04.2022 до 01.08.2023 все единоналожники групп 1 и 2 имели возможность не уплачивать ЕН.

С 01.08.2023 не уплачивать ЕН могут только некоторые ФЛП из групп 1 и 2 (подробнее об этом см. в статье «Уплата ЕН группы 2 ФЛП из г. Харьков: что хотят налоговики?» // «Налоги & бухучет», 2023, № 74).

Исходя из этого ФЛП, которые вернулись со спецЕН на группу 1 и 2 и после 01.08.2023:

1) обязаны уплачивать авансовые взносы по ЕН, будут заполнять за периоды начиная с 01.08.2023 поле «Щомісячні авансові внески» и в нем будут отражать сумму начисленного ЕН;

2) не обязаны уплачивать ЕН и решили:

— воспользовался возможностью не уплачивать ЕН, то не будут показывать в ЕН-декларации начисления авансовых взносов. То есть поле «Щомісячні авансові внески» за соответствующие периоды оставляют пустым;

— уплачивать ЕН даже при наличии такого освобождения, то в декларации надо заполнить поле «Щомісячні авансові внески» за соответствующие периоды, за которые был уплачен ЕН.

Все остальные данные в декларации следует указывать в обычном порядке. Об этом можно прочитать в «Как ФЛП-упрощенцу групп 1 — 3 отчитаться за 2023 год» // «Налоги & бухучет», 2024, № 5.

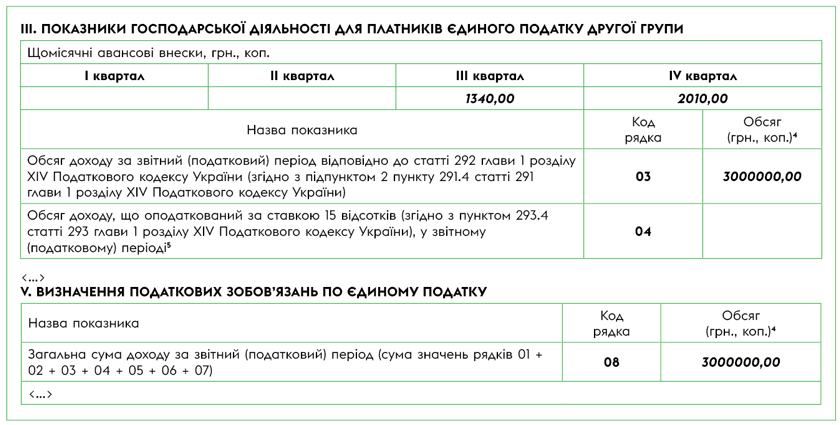

Пример. ФЛП с 01.01.2023 и по 31.03.2023 был на ЕН группы 2. За этот период получил доход в сумме 1500000 грн. Потом с 01.04.2023 по 31.07.2023 был на спецЕН и получил доход в сумме 3000000 грн. С 01.08.2023 ФЛП вернулся на ЕН группы 2 и проработал до конца года. За этот период получил еще 1500000 грн.

ФЛП с 01.08.2023 потерял возможность не уплачивать авансовые взносы по ЕН (ставка 10 % от минзарплаты). За период январь — март 2023 года своим право на освобождение от ЕН он воспользовался.

Пример заполнения декларации по ЕН ФЛП группы 2

Считает налог ФЛП группы 3. ФЛП группы 3 после отмены спецЕН уже один раз подавал квартальную декларацию по ЕН (отчитывался за 2 месяца ІІІ квартала 2023 года). А если он был на обычном ЕН в начале 2023 года — до перехода на спецЕН, то за этот период тоже была квартальная декларация. Поэтому при заполнении декларации за IV квартал 2023 ФЛП должны учитывать доход, полученный в 2023 году, как до избрания спецЕН, так и после его отмены.

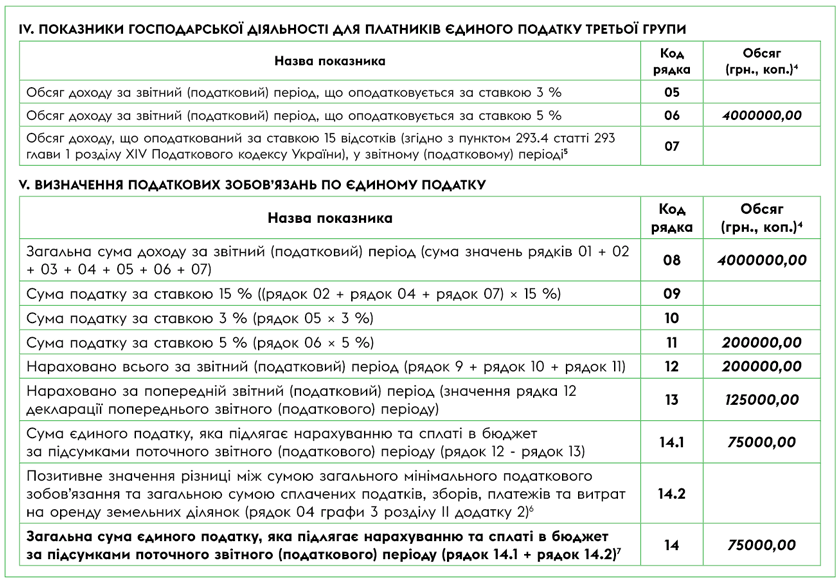

То есть в:

— стр. 08 показываете сумму полученного дохода за год на обычном ЕН;

— стр. 10 и/или 11 указываете сумму ЕН исходя из доходов, полученных на обычной группе 3 ЕН, и соответствующей ставки налога (3 % или 5 %);

— стр. 12 заносите сумму начисленного ЕН с начала года при работе на обычной группе 3 (как до избрания в текущем году спецЕН, так и после отмены спецЕН);

— стр. 13 указываете начисленный налог за предыдущие периоды на обычном ЕН (это показатель строки 12 декларации за три квартала 2023 года, если не было УД);

— стр. 14.1 указываете сумму ЕН, которая подлежит начислению и уплате в бюджет по итогам текущего отчетного периода. Определяют как разницу стр. 12 и 13 этого раздела;

— стр. 14.2 указываете положительное значение разницы общего МНО и суммы уплаченных налогов и расходов на аренду. То есть эту строку заполнят те ФЛП группы 3, которые считают МНО (используют сельхозугодия) и у которых будет заполнена стр. 04 к. 3 разд. II приложения 2 к декларации по ЕН;

— стр. 14 указывают общую сумму ЕН, которую следует уплатить за отчетный квартал (то есть отражают в этой строке сумму показателей стр. 14.1 и 14.2).

Пример. ФЛП с 01.01.2023 и по 31.03.2023 был на ЕН группы 3 со ставкой 5 %. За этот период получил доход в сумме 1500000 грн. Потом с 01.04.2023 по 31.07.2023 был на спецЕН и получил доход в сумме 5000000 грн. По 01.08.2023 ФЛП вернулся на ЕН группы 3 со ставкой 5 % и проработал до конца года. За период август — сентябрь он получил доход в сумме 1000000 грн, а за IV квартал — еще 1500000 грн.

Пример заполнения декларации по ЕН ФЛП группы 3

Возвращение на общую систему

Если на спецЕН гостил в 2023 году ФЛП-общесистемщик, то не имеет значения, перешел он туда еще в 2022-м (то есть был на спецЕН с 01.01.2023 и по 31.07.2023) или избрал спецЕН только с 2023 года, он должен отчитываться за время, которое был в 2023 году на общей системе, путем подачи годовой декларации. Подается она в годовые сроки.

То есть

ФЛП-общесистемщик, который в течение 2023 года был на спецЕН (например, с 01.01.2023 и по 31.07.2023), декларацию об имущественном состоянии должен подать по результатам 2023 года (п.п. 177.5.2 НКУ). Срок стандартный — до 01.05.2024

В этой декларации ФЛП должен отразить полученный доход и связанные с ним расходы только за период пребывания на общей системе налогообложения. При этом делать это следует в обычном порядке. Детали ищите в «Как заполнить декларацию ФЛП-общесистемщика за 2023 год» // «Налоги & бухучет», 2024, № 5.

Из особенностей заполнения отчетности следует выделить только то, что доходы, полученные на спецЕН в 2023 году, ФДП-общесистемщик должен отразить в стр. 11.1 «Доходи, отримані від провадження господарської діяльності за спрощеною системою оподаткування протягом звітного (податкового) року». Причем в этой строке просто приводится информация о сумме полученного дохода (справочно). Под налогообложение она не попадает, ведь с этих сумм ФЛП уже уплатил спецЕН.

ЕСВ-приложение к декларации

ЕСВ-освобождение. По общему правилу все ФЛП имеют право не начислять, не исчислять и не уплачивать ЕСВ «за себя» с 01.03.2022 (то есть начиная с уплаты за март) в течение всего времени до прекращения/отмены военного положения в Украине + в течение 12 месяцев после прекращения/отмены военного положения.

Такое право им дает п. 919 разд. VIII Закона № 2464*. Причем только сам ФЛП должен решить, воспользоваться таким освобождением от уплаты ЕСВ или нет.

Так, если ФЛП решил воспользоваться этим освобождением, то он должен учитывать, что в соответствии с п. 919 разд. VIII Закона № 2464 расчет ЕСВ в составе налоговой декларации не заполняется за период, в котором ФЛП из-за предоставленного освобождения ЕСВ не начислял, не исчислял и не уплачивал.

Если ФЛП воспользовался военным освобождением от уплаты ЕСВ «за себя» за все месяцы 2023 года, то, по идее, можно не подавать ЕСВ-приложение. Но все же лучше перестраховаться и подать его с нулями, то есть в гр. 3 указать сумму чистого дохода, в гр. 5 ставку 22,00 %, а в гр. 4 и 6 проставить нули.

Если же ФЛП вообще не воспользовался своим правом на освобождение от уплаты ЕСВ «за себя» или за некоторые месяцы 2023 года он ЕСВ «за себя» уплачивал, а за некоторые нет, то приложение с расчетом ЕСВ подавать точно следует.

ЕСВ и ФЛП на ЕН. Если ФЛП с 01.08.2023 вернулся на обычный ЕН и уплачивал за себя ЕСВ, то он должен подать приложение с расчетом ЕСВ:

— ФЛП групп 1 и 2 с годовой декларацией;

— ФЛП группы 3 с квартальной.

В приложении он должен отразить начисление и уплату ЕСВ только за те месяцы 2023 года, за которые ФЛП уплачивал ЕСВ «за себя». Причем это касается всех периодов года: как на спецЕН, так и на обычном ЕН.

Ведь и спецЕН, и обычный ЕН — это упрощенная система налогообложения, а когда ФЛП был целый год на упрощенной системе, даже если он изменял группы/ставки, приложение ЕСВ подается с годовой декларацией или декларацией за последний период года. Причем в таком ЕСВ-приложении отражаем данные за все месяцы года, то есть в том числе и за периоды работы на спецЕН.

ЕСВ и ФЛП-общесистемщик. Другое дело, когда ФЛП, который решил уплачивать ЕСВ «за себя», с 01.08.2023 вернулся на общую систему налогообложения. Тогда если ФЛП уплачивал ЕСВ за периоды на спецЕН, ему следовало отразить такой ЕСВ в декларации за последний месяц пребывания на спецЕН (упрощенной системе).

Почему начисление ЕСВ «за себя» ФЛП, который с 01.08.2023 вернулся на общую систему, должен был показать именно в последней декларации по спецЕН?

А все из-за того, что есть особые ситуации-исключения, когда приложение ЕСВ подается раньше годовой декларации, это когда ФЛП:

— зарегистрировал прекращение. Тогда о начислении ЕСВ «за себя» следует указать в последней ликвидационной декларации;

— решил перейти на общую систему. Тогда о начислении ЕСВ «за себя» указывают в декларации, которая подается за последний период пребывания на ЕН.

Так вот, когда ФЛП с 01.08.2023 вернулся со спецЕН на общую систему и на спецЕН в 2023-м он уплачивал ЕСВ «за себя», то данные об этом следовало показать в ЕСВ-приложении к декларации за июль-2023.

После того, как ФЛП вернулся на общую систему и уже на общей системе уплачивал ЕСВ «за себя», не пользуясь ЕСВ-освобождением, то подавать ЕСВ-приложение ФЛП должен за эти периоды при подаче годовой декларации о доходах. В этом приложении он будет отражать сумму начисленного и уплаченного ЕСВ «за себя» только за те периоды, когда в 2023-м был на общей системе.

То есть если он перешел на спецЕН не с начала 2023 года, то в этом случае в ЕСВ-приложении следует показать ЕСВ, уплаченный как до избрания спецЕН, так и после его отмены. О периодах работы на спецЕН в ЕСВ-приложении, которое подается с годовой декларацией о доходах, данные не отражаются.

Заполнять ЕСВ-приложение следует по общим правилам. О том, как это сделать, читайте в «ЕСВ-отчетность для ФЛП-общесистемщиков» // «Налоги & бухучет», 2024, № 5.

Выводы

- ФЛП, которые с 01.08.2023 вернулись со спецЕН на ЕН групп 1 и 2, отчитываются о работе на обычном ЕН при подаче годовой декларации, а те, которые вернулись на группу 3, — путем подачи квартальной декларации.

- Ни в годовой, ни в квартальной декларации ФЛП, которые со спецЕН вернулись на обычный ЕН, доход, полученный на спецЕН, не отражают.

- ФЛП, который с 01.08.2023 вернулся на общую систему, в годовой декларации о доходах отражает доход, полученный на спецЕН, в стр. 11.1 справочно.

- ФЛП, которые со спецЕН вернулись на обычный ЕН, приложение ЕСВ подают, только когда не воспользовались ЕСВ-освобождением. В приложении ЕСВ они показывают начисление ЕСВ только за те периоды, когда он был фактически уплачен. Причем не имеет значения, это будет период пребывания на спецЕН или на обычном ЕН.

- ФЛП, который вернулся с 01.08.2023 на общую систему, в приложении ЕСВ отражает только суммы ЕСВ, уплаченные в 2023 году на общей системе.