Але спочатку відповімо на запитання: коли і чому виникає необхідність складання ПН на мінбазу?

Об’єкт оподаткування і дата виникнення зобов’язань

Усьому виною абз. 2 п. 188.1 ПКУ. У ньому встановлено мінімальну базу оподаткування за операціями постачання товарів/послуг, яка не може бути нижче:

— ціни придбання — при постачанні придбаних товарів/послуг;

— звичайної ціни — при постачанні самостійно виготовлених товарів/послуг;

— балансової (залишкової) вартості на початок періоду, в якому здійснено постачання (за відсутності обліку необоротних активів — звичайної ціни), — при постачанні необоротних активів.

Тому в разі, якщо така мінбаза перевищує фактичну ціну (договірну вартість) постачання, виникає необхідність донарахування податкових зобов’язань на суму такого перевищення (детальніше див. «Податки та бухгалтерський облік», 2015, № 91).

Як правильно скласти податкові накладні в такій ситуації?

Це підкаже п. 15 Порядку № 1307, згідно з яким при постачанні товарів/послуг/необоротних активів за ціною нижче мінбази продавець повинен скласти дві податкові накладні:

— одну — на фактичну ціну (договірну вартість);

— другу — на суму перевищення мінбази над фактичною ціною.

Відмітьте: обидві податкові накладні складаються на одну операцію постачання. Тому і дата виникнення податкових зобов’язань, і ставка податку* для них одна. Тобто ПН на мінбазу має бути складена на дату першої події по операції постачання, що вимагає донарахування зобов’язань згідно з абз. 2 п. 188.1 ПКУ.

* Але на сьогодні вже є постанова ВАСУ, що підтверджує неправомірність таких вимог (див. постанову ВАСУ від 16.02.2016 р. по справі № 818/2664/15).

Але не завжди ПН на мінбазу може бути складена саме на цю дату.

Наприклад, у ситуації, коли на дату першої події за операцією постачання мінбаза ще не відома (наприклад, якщо перша подія — передоплата за товар, який ще не придбаний), виписати ПН на мінбазу на цю дату ніяк не вийде.

Тому виписати ПН на мінбазу слід на дату першої події за операцією постачання, що вимагає донарахування зобов’язань згідно з абз. 2 п. 188.1 ПКУ, але не раніше дати, на яку таку мінбазу визначено.

Цікава ситуація виходить також у разі, коли ПН на мінбазу слід скласти на ритмічні постачання, якщо продавець згідно з п. 201.4 ПКУ виписує на них зведені ПН. Формально, якщо на дату першої події за такими ритмічними постачаннями мінбаза вже відома, скласти ПН на мінбазу слід саме на дату такої першої події**. Хоча, звичайно, необхідність складання ПН на мінбазу, яка виникла раніше необхідності складання ПН на фактичну ціну постачання, виглядає щонайменше дивно. Та й відповідальності за те, що вона буде складена наприкінці місяця, не передбачено. Тому сміливо можете виписувати ПН на мінбазу за датою зведеної ПН.

** Адже згідно з п. 201.10 ПКУ ПН має бути складена у день виникнення податкових зобов'язань, і ніяких спеціальних правил для ПН на мінбазу ані ПКУ, ані Порядок № 1307 не передбачають.

Заповнюємо заголовну частину

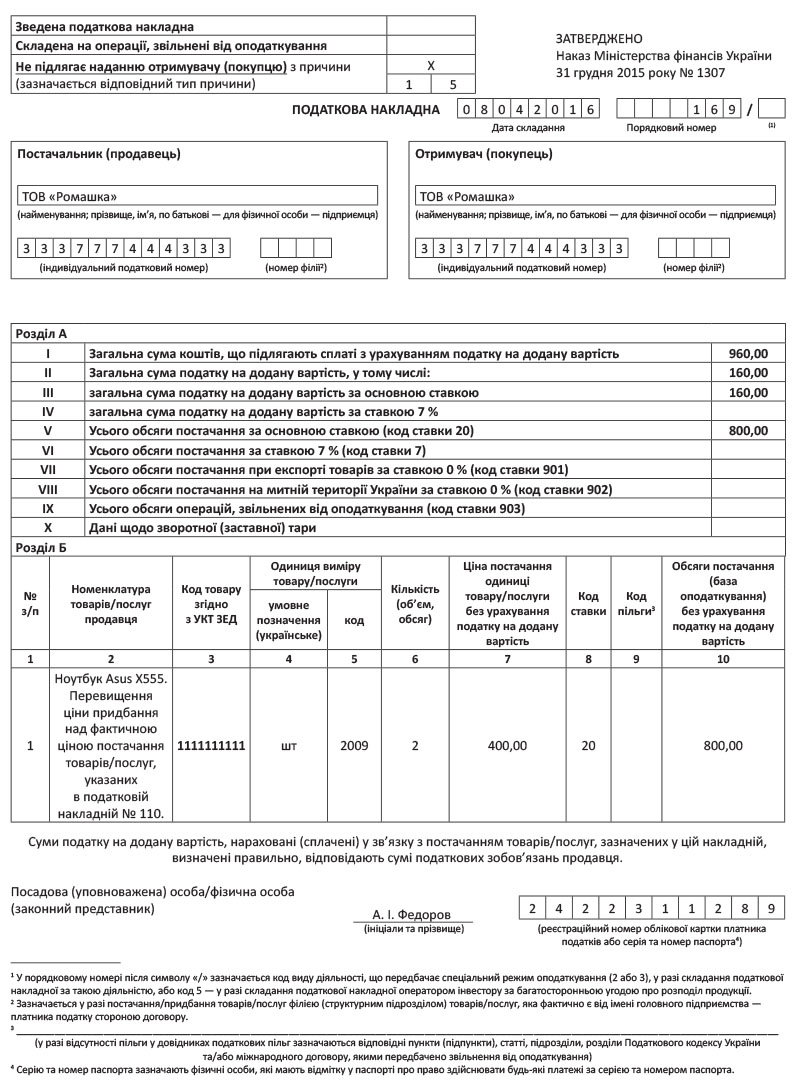

Порядок заповнення заголовної частини ПН, складеної на мінбазу, урегульовано п. 15 Порядку № 1307 (ср. ). Відповідно до нього у верхньому лівому кутку такої ПН робиться відмітка про те, що покупцю вона не видається, і зазначається відповідний тип причини:

15 — якщо ПН складена на суму перевищення ціни придбання товарів/послуг над фактичною ціною їх постачання;

16 — якщо ПН складена на суму перевищення балансової (залишкової) вартості необоротних активів над фактичною ціною їх постачання;

17 — якщо ПН складена на суму перевищення звичайної ціни самостійно виготовлених товарів/послуг над фактичною ціною їх постачання.

У рядках, відведених для заповнення даних покупця, продавець зазначає особисті дані.

Тут слід також нагадати про бажання податківців бачити податкові зобов’язання, нараховані на мінбазу сільгоспвиробниками, у складі загальної декларації з ПДВ (див. лист ДФСУ від 28.09.2015 р. № 20539/6/99-99-19-03-02-15, «Податки та бухгалтерський облік», 2015, № 91, с. 21). Тому платники, які дотримуються роз’яснень цього листа, у ПН на мінбазу код спецрежиму не заповнюють.

Заповнюємо табличну частину

Порядку заповнення табличної частини ПН присвячено п. 16 Порядку № 1307. Але про порядок заповнення ПН, складеної на мінбазу, у ньому зазначено зовсім небагато. По суті, ним урегульовано тільки порядок заповнення графи 2 «Номенклатура товарів/послуг продавця» ( абз. 2 — 4 п.п. 1 п. 16 Порядку № 1307). Мабуть тому, що всі інші її графи повинні відповідати графам ПН, складеної на фактичну ціну постачання. Не рахуючи, звичайно, сумових граф. Відобразимо в таблиці особливості заповнення граф 2 і 7 ПН, складеної на мінбазу.

Порядок заповнення ПН на мінбазу (графи 2 і 7)

| Подія | Графа 2 (додатково зазначається) | Графа 7 |

| Постачання придбаних товарів/послуг за ціною нижче ціни придбання | «Перевищення ціни придбання над фактичною ціною постачання товарів/послуг, указаних в податковій накладній № _______» (зазначається порядковий номер податкової накладної, складеної на суму постачання цих товарів/послуг, визначену виходячи з їх фактичної ціни (договірної вартості)) | Різниця між ціною придбання та фактичною ціною постачання товарів/послуг |

| Постачання самостійно виготовлених товарів/послуг за ціною нижче звичайної ціни | «Перевищення звичайної ціни самостійно виготовлених товарів/послуг, указаних у податковій накладній № _______» (зазначається порядковий номер податкової накладної, складеної на суму постачання цих товарів/послуг, визначену виходячи з їх фактичної ціни (договірної вартості)) | Різниця між звичайною ціною самостійно виготовлених товарів/послуг і фактичною ціною їх постачання |

| Постачання необоротних активів за ціною нижче балансової (залишкової) вартості таких активів | «Перевищення балансової (залишкової) вартості над фактичною ціною постачання необоротних активів, указаних в податковій накладній № _______» (зазначається порядковий номер податкової накладної, складеної на суму постачання цих необоротних активів, визначену виходячи з їх фактичної ціни (договірної вартості)) | Різниця між балансовою (залишковою) вартістю на початок періоду і фактичною ціною постачання необоротних активів |

Приклад заповнення ПН на мінбазу див. на с. 36.

Слід зазначити: графи 8 ПН, складеної на фактичну ціну експортного постачання, і ПН, складеної на мінбазу за цією самою операцією, можуть відрізнятися, якщо підприємством буде прийнято рішення донараховувати зобов’язання відповідно до роз’яснень податківців — за ставкою 20 %. Відрізнятимуться й дані розділу А таких ПН.

Тут також може виникнути запитання: як бути платнику, який здійснює постачання, оподатковувані за ставкою 7 % або звільнені від оподаткування? Якщо мінбаза з експорту, на думку податківців, підлягає оподаткуванню за ставкою 20 %, можна припустити, що й відносно таких постачань у них буде аналогічний підхід. Втім, ми сподіваємося, що проблема ставки ПДВ за такими операціями буде вирішена в позитивному ключі (з урахуванням постанови ВАСУ від 16.02.2016 р. по справі № 818/2664/15 щодо експорту).

Якщо ПН на мінбазу складається до підсумкової ПН, особливості заповнення підсумкової ПН теж слід урахувати (про них можна дізнатися на с. 23 поточного номера). Тоді у графі 2 ПН, складеної на мінбазу, слід спочатку зазначити «Товари в асортименті», а потім інформацію про перевищення згідно з вимогами абз. 2 — 4 п.п. 1 п. 16 Порядку № 1307. При постачанні імпортних і підакцизних товарів товари за кожним кодом УКТ ЗЕД слід відображати в окремому рядку.