2.1. Методи оцінки вибуття запасів

При вибутті запасів їх оцінку здійснюють одним з методів, визначених п. 16 П(С)БО 9 та п. 2.15 Методрекомендацій № 2. Усього існує 5 методів оцінки вибуття запасів:

1) ідентифікованої собівартості відповідної одиниці запасів;

2) середньозваженої собівартості;

3) собівартості перших за часом надходження запасів (ФІФО);

4) нормативних затрат;

5) ціни продажу.

У той же час не всі з них доречно застосовувати в торгівлі. Так, для оцінки торговельним підприємством вибуття товарів зовсім не підійде метод нормативних затрат. Його застосовують переважно виробничі підприємства. У зв’язку з цим зупинятися на ньому в цьому номері ми не будемо.

А от застосування чотирьох інших методів цілком допустиме. При цьому торговельні підприємства, що ведуть облік товарів за первісною вартістю, для визначення собівартості можуть використовувати перші три методи. А ось метод ціни продажу підійде для роздрібних торговельних підприємств, які ведуть облік товарів за продажною вартістю.

Метод оцінки вибуття запасів підприємство обирає самостійно. Але пам’ятайте:

для всіх одиниць* бухгалтерського обліку запасів, що мають однакове призначення та однакові умови використання, застосовують тільки один із зазначених вище методів

* Одиницею обліку запасів згідно з п. 7 П(С)БО 9 є їх найменування або однорідна група (вид).

Рішення про застосування того чи іншого методу обліку вибуття товарів потрібно зазначити в наказі про облікову політику підприємства.

Розглянемо кожний з чотирьох методів, що застосовуються в торгівлі, детальніше.

Метод ідентифікованої собівартості

Суть цього методу полягає в тому, що собівартість реалізації товарів, які вибувають, визначають окремо за кожною товарною одиницею, тобто

товар вибуває за тією вартістю, за якою він був оприбуткований при надходженні

З цієї причини для застосування методу ідентифікованої собівартості на торговельному підприємстві має бути організовано індивідуальний облік за кожною товарною одиницею (конкретною партією). Як ви розумієте, зробити це не завжди просто. Тому в основному цей метод використовують за наявності невеликої номенклатури товарів, що реалізовуються, коли легко відстежити, за якою вартістю товари було зараховано на баланс.

Як правило, метод ідентифікованої собівартості застосовують до товарів, які не є взаємозамінними (при торгівлі автомобілями, ювелірними виробами, нерухомістю). А от на підприємствах з широкою номенклатурою та великою кількістю однорідних товарів можливість використання цього методу обмежена.

Порядок застосування торговельним підприємством методу ідентифікованої собівартості відповідної одиниці запасів розглянемо на прикладі.

Приклад 2.1. На 01.09.2016 р. у залишках товарів автосалону значилися 2 автомобілі Nissan Sentra:

— 1 автомобіль балансовою вартістю 480000 грн.;

— 1 автомобіль балансовою вартістю 530000 грн.

У вересні 2016 року на підприємстві здійснювалися такі операції:

— придбано 3 автомобілі Nissan Sentra балансовою вартістю 515000 грн.;

— продано 1 автомобіль Nissan Sentra балансовою вартістю 480000 грн.;

— продано 1 автомобіль Nissan Sentra балансовою вартістю 515000 грн.

Згідно з наказом про облікову політику підприємства облік вибуття товарів ведеться методом ідентифікованої собівартості відповідної одиниці запасів.

Визначимо собівартість реалізованих у вересні 2016 року автомобілів цим методом у табл. 2.1.

Таблиця 2.1. Списання товарів методом ідентифікованої собівартості

| Товар | Залишок на початок місяця | Надійшло | Вибуло | Залишок на кінець місяця | ||||||||

| кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | |

| Nissan Sentra | 1 | 480000 | 480000 | — | — | — | 1 | 480000 | 480000 | — | — | — |

| Nissan Sentra | 1 | 530000 | 530000 | — | — | — | — | — | — | 1 | 530000 | 530000 |

| Nissan Sentra | — | — | — | 3 | 515000 | 1545000 | 1 | 515000 | 515000 | 2 | 515000 | 1030000 |

| Разом | 2 | — | 1010000 | 3 | — | 1545000 | 2 | — | 995000 | 3 | — | 1560000 |

Таким чином, собівартість реалізованих у вересні 2016 року автомобілів, визначена методом ідентифікованої собівартості, становить 995000 грн. (480000 грн. + 515000 грн.).

Метод середньозваженої собівартості

Цей метод, як правило, застосовують торговельні підприємства, що мають велику кількість товарів різної номенклатури. За цим методом кожну одиницю товарів при їх вибутті оцінюють за середньозваженою собівартістю, розрахованою одним з двох способів:

— за звітний місяць ( п. 18 П(С)БО 9);

— на дату здійснення операції ( п. 19 П(С)БО 9).

Підприємства, які не ведуть щоденного обліку вибулих товарів, визначають середньозважену собівартість одиниці за звітний місяць. Для цього сумарну вартість залишку товарів на початок звітного місяця та вартість отриманих у звітному місяці товарів ділять на сумарну кількість товарів на початок звітного місяця та отриманих у звітному місяці товарів.

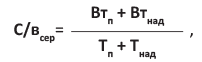

У вигляді формули розрахунок середньозваженої собівартості одиниці запасів за звітний місяць виглядає так:

де С/всер — середньозважена собівартість одиниці певного виду товарів, грн.;

Втп — вартість залишку товарів на початок звітного місяця, грн.;

Втнад — вартість товарів, що надійшли у звітному місяці, грн.;

Тп — кількість одиниць певного виду товарів на початок місяця, од.;

Тнад — кількість одиниць товарів цього виду, що надійшли у звітному місяці, од.

Розрахунок середньозваженої собівартості товарів за звітний період покажемо на прикладі.

Приклад 2.2. На 01.09.2016 р. у залишках товарів підприємства оптової торгівлі значилося 80 шт. пральних машин BEKO WMB 71033 PTLM на суму 551200 грн. (тобто собівартість придбання одиниці товару — 6890 грн.).

У вересні 2016 року на підприємстві здійснено такі операції з купівлі-продажу пральних машин BEKO WMB 71033 PTLM:

— 16.09.2016 р. надійшло 50 шт. за ціною 6800 грн./шт. (без урахування ПДВ);

— 22.09.2016 р. надійшло 30 шт. за ціною 6910 грн./шт. (без урахування ПДВ);

— 29.09.2016 р. надійшло 90 шт. за ціною 6830 грн./шт. (без урахування ПДВ);

— 20.09.2016 р. продано 100 пральних машин;

— 30.09.2016 р. продано 85 пральних машин.

Облік вибуття товарів згідно з наказом про облікову політику підприємства ведеться за методом середньозваженої собівартості за звітний місяць.

Визначимо собівартість реалізованих у вересні 2016 року пральних машин (див. табл. 2.2).

Таблиця 2.2. Списання товарів методом середньозваженої собівартості (за звітний місяць)

| Дата | Залишок на початок місяця | Надійшло | Вибуло | Залишок на кінець місяця | ||||||||

| кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | |

| 01.09.2016 | 80 | 6890 | 551200 | — | — | — | — | — | — | — | — | — |

| 16.09.2016 | — | — | — | 50 | 6800 | 340000 | — | — | — | — | — | — |

| 20.09.2016 | — | — | — | — | — | — | 100 | 6852,80 | 685280 | — | — | — |

| 22.09.2016 | — | — | — | 30 | 6910 | 207300 | — | — | — | — | — | — |

| 29.09.2016 | — | — | — | 90 | 6830 | 614700 | — | — | — | — | — | — |

| 30.09.2016 | — | — | — | — | — | — | 85 | 6852,80 | 582488 | — | — | — |

| Разом | 80 | 6890 | 551200 | 170 | — | 1162000 | 185 | 6852,80 | 1267768 | 65 | 6852,80 | 445432 |

Середньозважена собівартість пральної машини визначається так:

(551200 + 1162000) : (80 + 170) = 6852,80 (грн./шт.).

Таким чином, загальна вартість вибулих за звітний місяць пральних машин становитиме:

6852,80 х 185 = 1267768 (грн.).

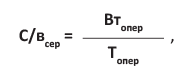

Підприємства, що ведуть облік вибуття товарів на кожну дату операції, застосовують другий різновид методу середньозваженої собівартості. Він припускає здійснення оцінки кожної одиниці вибулих товарів за середньозваженою собівартістю, що обчислюється діленням сумарної вартості таких товарів на дату операції на сумарну кількість товарів на цю ж дату.

Інакше кажучи, у розрахунку середньозваженої собівартості одиниці товарів на дату операції беруть участь вартість та кількість товарів не за увесь місяць, а на дату кожної операції. При цьому

середньозважену собівартість товарів визначають на момент кожного їх вибуття

Таким чином, формулу розрахунку середньозваженої собівартості можна представити так:

де Втопер — сумарна вартість товарів на дату операції, грн.;

Топер — кількість одиниць товарів на дату операції, од.

Покажемо реалізацію цього методу на прикладі.

Приклад 2.3. Згідно з наказом про облікову політику підприємства облік вибуття товарів ведеться за методом середньозваженої собівартості на дату операції. Усі інші умови візьмемо з прикладу 2.2 (див. с. 13).

Середньозважену собівартість товарів на дату операції розраховують так, як показано в табл. 2.3.

Таблиця 2.3. Списання товарів методом середньозваженої собівартості (на дату операції)

| Дата | Залишок на початок місяця | Надійшло | Вибуло | Залишок на кінець місяця | ||||||||

| кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | |

| 01.09.2016 | 80 | 6890 | 551200 | — | — | — | — | — | — | — | — | — |

| 16.09.2016 | — | — | — | 50 | 6800 | 340000 | — | — | — | — | — | — |

| 20.09.2016 | — | — | — | — | — | — | 100 | 6855,38 | 685538 | — | — | — |

| 22.09.2016 | — | — | — | 30 | 6910 | 207300 | — | — | — | — | — | — |

| 29.09.2016 | — | — | — | 90 | 6830 | 614700 | — | — | — | — | — | — |

| 30.09.2016 | — | — | — | — | — | — | 85 | 6851,08 | 582341,80 | — | — | — |

| Разом | 80 | 6890 | 551200 | 170 | — | 1162000 | 185 | — | 1267879,80 | 65 | 6851,08 | 445320,20 |

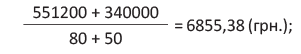

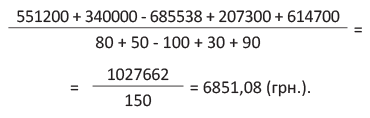

Середньозважена собівартість одиниці товару на дату операції розраховується так:

1) станом на 20.09.2016 р.:

2) станом на 30.09.2016 р.:

Таким чином, собівартість реалізованих у вересні пральних машин (185 шт.) становить 1267879,80 грн.

Метод ФІФО

Оцінка запасів за методом ФІФО (собівартості перших за часом надходження запасів) ґрунтується на припущенні, що товари реалізують у тій послідовності, в якій вони надійшли на підприємство та відображені у бухгалтерському обліку ( п. 20 П(С)БО 9).

Тобто

товари, реалізовані першими, оцінюють за собівартістю перших за надходженням товарів і т. д.

Таким чином, передбачається, що на кінець періоду залишаються товари, які були придбані в останню чергу.

Проілюструємо порядок застосування цього методу на прикладі.

Приклад 2.4. Згідно з наказом про облікову політику підприємства облік вибуття товарів ведеться за методом собівартості перших за часом надходження запасів. Решту умов візьмемо з прикладу 2.2 (див. с. 13).

Із застосуванням методу ФІФО собівартість реалізованих протягом місяця товарів розраховують таким чином (див. табл. 2.4 на с. 15):

Таблиця 2.4. Списання товарів методом ФІФО

| Дата | Залишок на початок місяця | Надійшло | Вибуло | Залишок на кінець місяця | ||||||||

| кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | кількість, шт. | балансова вартість, грн. | сума, грн. | |

| 01.09.2016 | 80 | 6890 | 551200 | — | — | — | — | — | — | — | — | — |

| 16.09.2016 | — | — | — | 50 | 6800 | 340000 | — | — | — | — | — | — |

| 20.09.2016 | — | — | — | — | — | — | 80 | 6890 | 551200 | — | — | — |

| 20 | 6800 | 136000 | ||||||||||

| 22.09.2016 | — | — | — | 30 | 6910 | 207300 | — | — | — | — | — | — |

| 29.09.2016 | — | — | — | 90 | 6830 | 614700 | — | — | — | — | — | — |

| 30.09.2016 | — | — | — | — | — | — | 30 | 6800 | 204000 | — | — | — |

| 30 | 6910 | 207300 | ||||||||||

| 25 | 6830 | 170750 | ||||||||||

| Разом | 80 | 6890 | 551200 | 170 | — | 1162000 | 185 | — | 1269250 | 65 | 6830 | 443950 |

Собівартість пральних машин, проданих підприємством оптової торгівлі у вересні 2016 року, визначена методом ФІФО, становить 1269250 грн.

Метод ціни продажу

Цей метод можуть використовувати підприємства роздрібної торгівлі, що мають значну і змінну номенклатуру товарів з приблизно однаковим рівнем торгової націнки та ведуть облік товарів у продажних цінах ( п. 22 П(С)БО 9). Проте не заборонено його застосовувати і тим підприємствам роздрібної торгівлі, у яких рівні торгових націнок для різних груп товарів різняться. У такій ситуації, щоб не допустити викривлення собівартості реалізованих товарів, розподіл торгової націнки доцільно робити окремо по кожній групі товарів з приблизно однаковим рівнем торгової націнки, забезпечивши при цьому накопичення відповідної інформації в розрізі таких однорідних груп (видів) товарів.

Так само слід чинити (тобто окремо розподіляти торгову націнку) і тим підприємствам, які продають товари, що обкладаються і не обкладаються ПДВ. Річ у тім, що торгова націнка, нарахована на товар, який надійшов уроздріб (що обкладається ПДВ), крім прибутку торговельного підприємства, включає також і суму ПДВ. Нарахована ж торгова націнка на товар, що не обкладається ПДВ (звільнений від обкладення), включатиме тільки суму прибутку. Тому при рівному відсотку прибутку на оподатковуваний і не оподатковуваний (звільнений від обкладення) ПДВ товар рівень торгових націнок буде різним.

Метод ціни продажу заснований на застосуванні середнього відсотка торгової націнки на товари. Собівартість реалізації у такому разі визначають як різницю між продажною (роздрібною) вартістю реалізованих товарів та сумою торгової націнки на ці товари.

Суму торгової націнки на реалізовані товари визначають як добуток продажної (роздрібної) вартості реалізованих товарів та середнього відсотка торгової націнки.

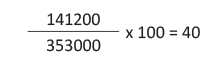

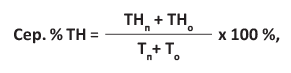

У свою чергу, середній відсоток торгової націнки обчислюють діленням суми залишку торгових націнок на початок звітного місяця і торгових націнок у продажній вартості одержаних у звітному місяці товарів на суму продажної (роздрібної) вартості залишку товарів на початок звітного місяця та продажної (роздрібної) вартості одержаних у звітному місяці товарів. У вигляді формули цей розрахунок можна показати таким чином:

де Сер. % ТН — середній відсоток торгової націнки, %;

ТНп — залишок торгових націнок на початок звітного місяця, грн.;

ТНо — сума торгової націнки, що припадає на одержані в звітному місяці товари, грн.;

Тп — продажна (роздрібна) вартість залишку товарів на початок звітного місяця, грн.;

То — продажна (роздрібна) вартість одержаних у звітному місяці товарів, грн.;

Зверніть увагу: розрахунок собівартості товарів, що вибули (реалізовані, яких бракує, зіпсовані, безоплатно передані тощо), при застосуванні методу ціни продажу роблять одноразово після закінчення звітного місяця, а не за кожним фактом їх реалізації (вибуття).

Порядок застосування методу ціни продажу розглянемо на прикладі.

Приклад 2.5. На підприємстві роздрібної торгівлі вартість залишків товарів на 01.09.2016 р. становить 290000 грн. При цьому первісна вартість товарів дорівнює 174000 грн., а сума торгової націнки — 116000 грн.

Протягом місяця підприємство придбало товари вартістю 45360 грн. (у тому числі ПДВ — 7560 грн.). Роздрібна вартість одержаних товарів — 63000 грн.

Продажна (роздрібна) вартість товарів, реалізованих у вересні 2016 року, становить 108000 грн.

На підставі наведених даних розрахуємо середній відсоток торгової націнки та собівартість реалізованих товарів методом ціни продажу (див. табл. 2.5).

Таблиця 2.5. Списання товарів методом ціни продажу

| № з/п | Показник | Од. вим. | Первісна (покупна) вартість | Сума торгової націнки (субрахунок 285) | Продажна вартість (субрахунок 282), гр. 4 + гр. 5 |

| 1 | Залишок товарів на 01.09.2016 р. | грн. | 174000 | 116000 | 290000 |

| 2 | Надійшло товарів протягом місяця | грн. | 37800 | 25200 | 63000 |

| 3 | Разом (ряд. 1 + ряд. 2) | грн. | 211800 | 141200 | 353000 |

| 4 | Середній відсоток торгової націнки | % |

| ||

| 5 | Реалізовано товари протягом місяця | грн. | 64800 (108000 - 43200) | 43200 (108000 х 40 : : 100) | 108000 |

| 6 | Залишок товарів на 30.09.2016 р. (ряд. 3 - ряд. 5) | грн. | 147000 | 98000 | 245000 |

Проведені розрахунки показали, що сума торгової націнки, яка припадає на товари, реалізовані підприємством у вересні 2016 року, становить 43200 грн.

У свою чергу, собівартість реалізованих за цей місяць товарів склала 64800 грн.

2.2. Реалізуємо товари в Україні

Бухгалтерський облік

Тепер поговоримо безпосередньо про облік реалізації товарів на території України.

Під час реалізації товарів за грошові кошти у бухгалтерському обліку підприємства-продавця виникає дохід. При цьому для його визнання мають бути дотримані усі перелічені умови ( п. 8 П(С)БО 15):

1) покупцю передані ризики й вигоди, пов’язані з правом власності на товари;

2) підприємство не здійснює надалі управління та контроль за реалізованими товарами;

3) сума доходу (виручки) може бути достовірно визначена;

4) є впевненість, що в результаті операції відбудеться збільшення економічних вигод підприємства, а витрати, пов’язані з цією операцією, можуть бути достовірно визначені.

При невиконанні хоча б однієї з наведених умов дохід у бухгалтерському обліку не визнається.

Отже, дохід від реалізації товарів у бухгалтерському обліку відображають, як правило, на дату їх відвантаження.

Якщо відвантаженню товарів передує попередня оплата, її сума жодним чином не впливає на величину доходу ( п.п. 6.3 П(С)БО 15)

Зверніть увагу: відповідно до п.п. 6.1 П(С)БО 15 із сум доходу виключаються суми непрямих податків (ПДВ, акцизного податку та інших податків і обов’язкових платежів, що підлягають перерахуванню до бюджету й позабюджетних фондів).

Для відображення доходу від реалізації товарів Інструкцією № 291 передбачено однойменний субрахунок 702. За кредитом цього субрахунку відображають нарахування доходу, а за дебетом — належну суму непрямих податків (ПДВ, акцизного податку та інших непрямих податків і зборів, передбачених законодавством), а також списання суми доходу у порядку закриття на субрахунок 791.

Одночасно з визнанням доходу, отриманого від їх продажу, у бухгалтерському обліку підприємства відображають витрати у сумі, що дорівнює собівартості реалізованих товарів ( п. 7 П(С)БО 16).

Як установлено п. 10 П(С)БО 16, собівартість реалізованих товарів визначають відповідно до П(С)БО 9. Тобто собівартість реалізованих товарів у бухгалтерському обліку формують усі ті витрати, які на етапі їх придбання включалися до складу первісної вартості. Крім того, на величину первісної вартості товарів, а значить, і на собівартість їх реалізації впливають суми уцінки таких товарів*.

* Про порядок формування первісної вартості товарів див. у підрозділі 1.1. на с. 3, а про уцінку товарів — у розділі 6 на с. 59.

Нагадаємо, що для визначення собівартості реалізованих товарів застосовують один з методів, передбачених у п. 16 П(С)БО 9 та п. 2.15 Методрекомендацій № 2 (див. підрозділ 2.1 на с. 11).

Фактичну собівартість реалізованих товарів (виходячи з ціни їх придбання) списують проводкою Дт 902 — Кт 281 (282). При цьому

підприємства роздрібної торгівлі, які ведуть облік за продажними цінами, при списанні реалізованих товарів з балансу повинні списати ще й суму торгової націнки на них

Для цього роблять проводку: Дт 285 — Кт 282 або відображають зворотну кореспонденцію рахунків методом «червоне сторно»: Дт 282 — Кт 285.

Податковий облік

Податок на прибуток. Труднощів з податком на прибуток у підприємств-продавців не виникне. Адже в загальному випадку вести окремо податковий облік доходів і витрат не потрібно, а об’єкт обкладення податком на прибуток слід визначати на підставі бухгалтерського фінрезультату. Високодохідники та малодохідники-добровольці коригують цю величину на різниці, встановлені розд. ІІІ ПКУ. Проте для операцій з реалізації товарів на території України розрахунок різниць не передбачений. Тому, незалежно від суми річного доходу, підприємства в цьому питанні орієнтуються виключно на дані бухгалтерського обліку.

ПДВ. Операції з поставки (продажу) товарів на території України є об’єктом обкладення ПДВ ( п.п. «а» п. 185.1 ПКУ). Отже, здійснюючи такі операції, підприємство — платник ПДВ повинно нарахувати податкові зобов’язання з цього податку на дату події, яка сталася раніше ( п. 187.1 ПКУ):

а) на дату зарахування грошових коштів від покупця на банківський рахунок платника податку як оплати товарів, що підлягають постачанню. При цьому у разі постачання товарів за готівку такою датою буде дата оприбуткування грошових коштів у касі платника податку, а в разі відсутності такої — дата інкасації готівки у банківській установі, що обслуговує цього платника податку;

б) на дату відвантаження товарів.

Виняток із цього правила — це, зокрема, постачання товарів з оплатою за рахунок бюджетних коштів.

У такому разі датою виникнення податкових зобов’язань з ПДВ буде дата зарахування грошових коштів на банківський рахунок платника податку або дата отримання відповідної компенсації у будь-якій іншій формі, включаючи зменшення заборгованості такого платника податку за його зобов’язаннями перед бюджетом ( п. 187.7 ПКУ).

Крім того, особливий порядок визначення дати нарахування податкових зобов’язань передбачено п. 187.5 ПКУ для підприємств, що використовують при розрахунках платіжні картки. Для таких випадків датою збільшення податкових зобов’язань вважається дата, що засвідчує факт постачання товарів покупцю, оформлений податковою накладною, або дата виписування відповідного рахунка (товарного чека), залежно від того, яка подія відбулася раніше.

Базу обкладення ПДВ операцій з постачання товарів визначають виходячи з договірної вартості з урахуванням загальнодержавних податків та зборів, крім акцизного податку на реалізацію підприємствами роздрібної торгівлі підакцизних товарів* ( абзац перший п. 188.1 ПКУ). При цьому вона не може бути нижче ціни придбання таких товарів, за винятком товарів, ціни на які підлягають державному регулюванню ( абзац другий п. 188.1 ПКУ).

* Про роздрібний акциз див. у розділі 5 на с. 53.

Ціною придбання слід вважати первісну вартість товарів**.

** Детальніше про мінбазу для нарахування ПДВ див. «Податки та бухгалтерський облік», 2015, № 91, с. 8.

Причому, якщо реалізується імпортний товар, мінбаза обкладення ПДВ визначається в загальному порядку. Тобто звертати увагу на його митну вартість не потрібно. Це підтверджують і податківці (див., наприклад, листи ДФСУ від 07.10.2015 р. № 21275/6/99-99-19-03-02-15 та від 02.10.2015 р. № 20952/6/99-95-42-01-16-01).

Для наочності розглянемо приклади.

Приклад 2.6. Підприємство оптової торгівлі реалізує партію товарів загальною вартістю 30000 грн. (у тому числі ПДВ — 5000 грн.). Оплата товару здійснюється на умовах:

1) наступної оплати. Первісна вартість реалізованого товару — 25500 грн.;

2) передоплати. Первісна вартість реалізованого товару — 17500 грн.;

Порядок відображення реалізації товарів в обліку показано в табл. 2.6 (див. с. 19).

Таблиця 2.6. Облік реалізації товарів підприємством оптової торгівлі

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| Варіант 1. Перша подія — відвантаження товарів | ||||

| 1 | Відвантажено товари покупцю, відображено дохід від реалізації | 361 | 702 | 30000,00 |

| 2 | Нараховано податкові зобов’язання з ПДВ виходячи з договірної вартості | 702 | 641/ПДВ | 5000,00 |

| 3 | Нараховано податкові зобов’язання на суму перевищення ціни придбання над договірною вартістю | 949 | 641/ПДВ | 100,00* |

| * Оскільки договірна вартість товарів (25000,00 грн.) нижча за ціну їх придбання (25500,00 грн.), базою обкладення ПДВ є ціна придбання. При цьому складають дві податкові накладні. Одну з них (на договірну вартість) передають покупцю, а другу (з типом причини «15») продавець залишає у себе. | ||||

| 4 | Списано собівартість реалізованих товарів | 902 | 281 | 25500,00 |

| 5 | Віднесено на фінансовий результат: | |||

| — дохід від реалізації товарів | 702 | 791 | 25000,00 | |

| — собівартість реалізованих товарів | 791 | 902 | 25500,00 | |

| — суму нарахованого ПДВ від суми перевищення мінбази над договірною вартістю | 791 | 949 | 100,00 | |

| 6 | Отримано грошові кошти в оплату відвантажених товарів | 311 | 361 | 30000,00 |

| Варіант 2. Перша подія — отримання передоплати | ||||

| 1 | Отримано передоплату за товари | 311 | 681 | 30000,00 |

| 2 | Нараховано податкові зобов’язання з ПДВ | 643 | 641/ПДВ | 5000,00* |

| * Оскільки договірна вартість товарів (25000,00 грн.) перевищує ціну їх придбання (17500,00 грн.), базою обкладення ПДВ є договірна вартість. | ||||

| 3 | Відвантажено товари покупцю, відображено дохід від реалізації | 361 | 702 | 30000,00 |

| 4 | Списано відображену раніше суму податкових зобов’язань з ПДВ | 702 | 643 | 5000,00 |

| 5 | Здійснено залік заборгованостей | 681 | 361 | 30000,00 |

| 6 | Списано собівартість реалізованих товарів | 902 | 281 | 17500,00 |

| 7 | Віднесено на фінансовий результат: | |||

| — дохід від реалізації товарів | 702 | 791 | 25000,00 | |

| — собівартість реалізованих товарів | 791 | 902 | 17500,00 | |

Приклад 2.7. Підприємство роздрібної торгівлі веде облік за цінами продажу. Протягом місяця було реалізовано товар вартістю 168000 грн. (у тому числі первісна вартість — 120000 грн., торгова націнка — 48000 грн.).

Реалізацію товарів в обліку підприємство роздрібної торгівлі відображає таким чином (див. табл. 2.7 на с. 20):

Таблиця 2.7. Облік реалізації товарів підприємством роздрібної торгівлі

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Реалізовано товар, відображено дохід від реалізації | 301/«Операц. каса» | 702 | 168000,00 |

| 2 | Нараховано податкові зобов’язання з ПДВ | 702 | 641/ПДВ | 28000,00* |

| * Оскільки договірна вартість товарів (140000,00 грн.) перевищує їх первісну вартість (120000,00 грн.), базою обкладення ПДВ є договірна вартість. | ||||

| 3 | Списано суму торгової націнки, що припадає на реалізовані товари | 285 | 282 | 48000,00 |

| 4 | Списано собівартість реалізованих товарів | 902 | 282 | 120000,00 |

| 5 | Віднесено на фінансовий результат: | |||

| — дохід від реалізації товарів | 702 | 791 | 140000,00 | |

| — собівартість реалізованих товарів | 791 | 902 | 120000,00 | |

| 6 | Здано виручку в касу підприємства | 301 | 301/«Операц. каса» | 168000,00 |

Особливості обліку продажів при розрахунках платіжною карткою

Коли покупці здійснюють плату за придбані товари на поточний рахунок або готівкою в касу підприємства, діє стандартна схема обліку, яку ви могли побачити вище. Проте існує ще й такий поширений спосіб розрахунків, як оплата за допомогою банківської платіжної картки (далі — БПК). І ось тут уже спливають нюанси. Розглянемо їх.

Річ у тім, що під час оплати товарів БПК грошові кошти, списані з карткового рахунку покупця, надходять на рахунок продавця не одразу. У зв’язку з цим миттєво відобразити сплачені за реалізований товар грошові кошти на рахунку 31 не можна. А як же діяти? Почнемо по порядку.

У разі здійснення реалізації товарів з використанням БПК має бути оформлено квитанцію платіжного термінала або сліп (пп. 5 і 6 розд. VII Положення № 705). При цьому договором може бути передбачено, що для виконання розрахунків за здійснені операції банку-еквайру потрібно передати реєстр платіжних квитанцій, що підтверджують оплату через БПК (або сліпи). До цього часу зазначені документи обліковують на субрахунку 331 «Грошові документи в національній валюті»*.

* Якщо інформація передається банку-еквайру безпосередньо під час здійснення операції (при авторизації), використовувати субрахунок 331 немає необхідності. У такому разі до надходження на поточний рахунок грошові кошти обліковують на субрахунку 333.

Після того як такі документи будуть передані банку-еквайру (списані з субрахунку 331), пройде певний час, перш ніж зазначені в них суми будуть зараховані на поточний рахунок підприємства**. Увесь цей час їх потрібно обліковувати на субрахунку 333 «Грошові кошти в дорозі в національній валюті». І тільки після того, як банк-еквайр зарахує грошові кошти, що «підвисають», на поточний рахунок підприємства, їх можна врахувати на субрахунку 311.

** Терміни розрахунків між банком-еквайром і суб’єктом господарювання визначаються в договорі еквайринга (п. 4 розд. V Положення № 705).

За обслуговування розрахунків з БПК банку-еквайру належить комісійна винагорода. Вона може як сплачуватися окремо, так і списуватися з суми коштів, що зараховуються на рахунок підприємства (залежно від домовленості сторін). Незалежно від обраного, способу суму такої винагороди відносять до складу адміністративних витрат підприємства (рахунок 92). Це випливає з п. 18 П(С)БО 16.

Розглянемо приклад.

Приклад 2.8. Підприємством оптової торгівлі реалізовано партію товару вартістю 24000 грн. (у тому числі ПДВ — 4000 грн.). Оплату за товари здійснено з використанням корпоративної БПК підприємства-покупця.

Первісна вартість реалізованого товару — 14000 грн.

Комісійна винагорода банку-еквайра згідно з договором становить 2 % і списується з суми коштів, що зараховуються на рахунок підприємства.

Відображення таких операцій в обліку підприємства-продавця наведено в табл. 2.8.

Таблиця 2.8. Облік реалізації товарів з використанням БПК

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 1 | Відображено реалізацію товарів з розрахунками через БПК | 331* | 702 | 24000,00 |

| * Субрахунок 331 не застосовують, якщо передавання банку інформації про розрахунки за допомогою БПК здійснюється у момент здійснення операції (при авторизації). У такому разі реалізацію відображають проводкою: Дт 333 — Кт 702. | ||||

| 2 | Нараховано податкові зобов’язання з ПДВ | 702 | 641/ПДВ | 4000,00* |

| * Оскільки договірна вартість товарів (20000,00 грн.) перевищує ціну їх придбання (14000,00 грн.), базою обкладення ПДВ є договірна вартість. | ||||

| 3 | Передано банку-еквайру реєстр платіжних квитанцій, що підтверджують оплату через БПК | 333 | 331 | 24000,00 |

| 4 | Зараховано грошові кошти на поточний рахунок за мінусом комісії банку | 311 | 333 | 23520,00 |

| 5 | Відображено комісію банку (24000,00 грн. х 2 % : 100 %) | 92 | 333 | 480,00 |

| 6 | Списано собівартість реалізованих товарів | 902 | 281 | 14000,00 |

| 7 | Віднесено на фінансовий результат: | |||

| — дохід від реалізації товарів | 702 | 791 | 20000,00 | |

| — собівартість реалізованих товарів | 791 | 902 | 14000,00 | |

| — суму комісії банку | 791 | 92 | 480,00 | |

2.3. Експорт товарів

Не обійтися без облікових нюансів також у разі реалізації товарів за кордон. Тож розглянемо їх.

Бухгалтерський облік

Так само, як і у разі реалізації на території України, дохід від реалізації товару на експорт визнається при виконанні умов, передбачених у п. 8 П(С)БО 15 (див. підрозділ 2.2 на с. 17), тобто у загальному випадку — на дату відвантаження. У той же час дохід від реалізації товарів за грошові кошти в іноземній валюті відображають у валюті звітності (гривні) з урахуванням вимог П(С)БО 21. Причому у разі експорту товарів (так само як і у разі імпорту) облікові особливості залежатимуть від того, яка подія сталася першою — відвантаження товарів або ж оплата їх вартості.

1. Перша подія — відвантаження товару. У цьому випадку операції в іноземній валюті під час первісного визнання відображають у валюті звітності шляхом перерахунку за курсом НБУ на початок дня дати здійснення операції (дати визнання активів, зобов’язань, власного капіталу, доходів та витрат)* ( п. 5 П(С)БО 21). Тобто в загальному випадку

* Нагадаємо: нині курс НБУ протягом дня не змінюється (п. 9 Положення № 496).

дохід від реалізації товарів на експорт визначається за курсом НБУ на дату відвантаження товарів

Дебіторська заборгованість, яка виникне в результаті такої операції, вважається монетарною (оскільки буде погашена грошима). Тому за нею потрібно визначати курсові різниці на дату балансу і на дату здійснення господарської операції (тобто на дату погашення заборгованості) у межах такої операції або за всією статтею** ( п. 8 П(С)БО 21).

** Відповідно до облікової політики підприємства.

Додатні курсові різниці виникають, якщо курс НБУ на дату балансу або дату здійснення госпоперації вищий за курс, що діяв на дату відвантаження товарів. Такі різниці відображають за кредитом субрахунку 714 «Дохід від операційної курсової різниці».

Від’ємні курсові різниці з’являться у разі, якщо курс НБУ на дату балансу або дату здійснення госпоперації знизився по відношенню до курсу, що діяв на дату відвантаження товарів. Такі різниці враховують за дебетом субрахунку 945 «Втрати від операційної курсової різниці».

2. Перша подія — оплата товарів. У цьому випадку суму доходу від реалізації товарів на експорт відображають із застосуванням валютного курсу на початок дня дати одержання авансу (абзац другий п. 6 П(С)БО 21). Оскільки доходи ми відображаємо в обліку на дату переходу ризиків та вигод, пов’язаних з правом власності на товар, валютний курс, що діяв на дату одержання авансу, необхідно запам’ятати і врахувати при визначенні доходу у момент відвантаження товару.

Кредиторська заборгованість перед покупцем, що виникла після надходження передоплати, буде погашена не грошима, а товаром, а значить, вона є немонетарною. Через це курсові різниці за такою заборгованістю ні на дату балансу, ні на дату погашення визначати не потрібно.

Узагальнимо описаний вище порядок визначення доходу від продажу товарів на експорт та курсових різниць у табл. 2.9.

Таблиця 2.9. Визначення доходу та курсових різниць у разі експорту товарів

| Перша подія | Курс, що застосовується для перерахунку сум доходу від реалізації товарів за грошові кошти в іноземній валюті | Курсові різниці |

| Відвантаження товарів | Курс НБУ на початок дня дати здійснення операції, тобто дати відвантаження товарів ( п. 5 П(С)БО 21) | Курсові різниці визначають на дату ( пп. 7 і 8 П(С)БО 21): — балансу; — здійснення господарської операції (тобто на дату погашення заборгованості) в її межах або за усією статтею (відповідно до облікової політики). Дохід від курсових різниць відображають на субрахунку 714, втрати — на субрахунку 945 |

| Отримання передоплати (авансу) | Курс НБУ на початок дня дати отримання авансу ( п. 6 П(С)БО 21) | Курсові різниці не розраховують |

Майте на увазі: у разі одержання авансових оплат частинами та відвантаження частинами покупцю товарів дохід від реалізації визначають за сумою авансових платежів із застосуванням валютних курсів на дату кожного авансу, виходячи з послідовності їх здійснення ( абзац другий п. 6 П(С)БО 21).

Крім того, на практиці можуть траплятися і складніші ситуації. Наприклад, досить часто відвантаження товару (з переданням права власності) здійснюється лише після його часткової передоплати. У такому разі дохід від реалізації товарів на експорт складатиметься із:

— суми, що дорівнює одержаному авансу, перерахованому в гривні за курсом НБУ на дату його отримання ( абзац другий п. 6 П(С)БО 21);

— частини вартості експортованих товарів, що залишилася, яка визначається за курсом НБУ на дату їх відвантаження ( п. 5 П(С)БО 21).

Суми сплачених експортером митному органу митних платежів будуть для нього витратами. А якщо точніше — витратами на збут. Відповідно відображати їх потрібно на однойменному рахунку 93.

Податковий облік

Податок на прибуток. Як ми говорили вище, у разі реалізації товарів на території України ніяких коригувань фінрезультату здійснювати не потрібно. З експортом ситуація практично така ж. Єдині, хто вибиваються з цієї досконалої картини, — високодохідники та малодохідники-добровольці, що здійснюють контрольовані операції.

Так, п.п. 140.5.1 ПКУ наказує збільшувати фінансовий результат податкового (звітного) періоду на суму перевищення звичайних цін над договірною (контрактною) вартістю реалізованих товарів при здійсненні контрольованих операцій у випадках, визначених ст. 39 ПКУ.

ПДВ. Відповідно до п.п. «г» п. 185.1 ПКУ операції з вивезення товарів за межі митної території України є об’єктом обкладення ПДВ.

Експортні операції обкладають за ставкою 0 % ( п.п. 195.1.1 ПКУ)

Це означає, що податкові зобов’язання у разі експорту товарів виникають, але за ставкою 0 %. Базу оподаткування визначають за загальними правилами, встановленими п. 188.1 ПКУ. Отже, базою обкладення ПДВ є договірна вартість товарів (з урахуванням загальнодержавних податків і зборів), але не нижче ціни їх придбання*. Нагадаємо, що ціною придбання слід вважати первісну вартість товарів.

* За винятком товарів, ціни на які підлягають державному регулюванню.

Зверніть увагу: на думку податківців, якщо ціна придбання вище договірної вартості, різницю потрібно обкладати за основною ставкою 20 %. Таку позицію вони висловлювали неодноразово (див. листи ДФСУ від 26.01.2016 р. № 1388/6/99-99-19-03-02-15, від 10.08.2015 р. № 16878/6/99-99-19-03-02-15, консультацію в підкатегорії 101.09 БЗ). Аргумент фіскалів: обсяг операцій, розрахований виходячи з перевищення мінбази над фактичною ціною постачання, не формує вартості експортованого товару.

Ми вважаємо, що різницю між мінбазою та експортною ціною обкладають за тією ж ставкою, що й договірну вартість — 0 %. Тішить те, що нашу позицію вже підтримали судові органи (див., наприклад, постанову ВАСУ від 16.02.2016 р. у справі № К/800/47756/15). Основні аргументи суду:

1) норма абзацу другого п. 188.1 ПКУ застосовується для розрахунку бази оподаткування усієї операції без її розподілу на окремі частини;

2) у цьому випадку база обкладення ПДВ — це вартісна характеристика усієї операції, що є об’єктом обкладення ПДВ згідно зі ст. 185 ПКУ. Це унеможливлює виникнення кількох баз оподаткування за однією операцією;

3) до бази обкладення усієї операції застосовується єдина ставка ПДВ, яка визначається залежно від виду господарської операції (при експорті товарів — 0 %).

Примітно, що у разі експорту товарів, операції з поставки яких на митній території України звільнені від обкладення ПДВ на підставі ст. 197 ПКУ, також застосовується ставка ПДВ 0 % ( п. 195.2 ПКУ). А от якщо операція не є об’єктом обкладення ПДВ згідно зі ст. 196 ПКУ, нульова ставка ПДВ при експорті не застосовується.

Зверніть увагу: товари можуть вважатися такими, що експортуються, тільки у разі, якщо їх вивезення за межі митної території України підтверджене у порядку, визначеному КМУ, митною декларацією, оформленою відповідно до вимог МКУ.

Датою виникнення податкових зобов’язань у разі експорту товарів є дата оформлення відповідно до законодавства митної декларації, що засвідчує факт перетинання митного кордону України ( п.п. «б» п. 187.1 ПКУ). Тобто правило першої події при експорті не діє. Якщо має місце передоплата за товари, що експортуються, то вона не призводить до виникнення податкових зобов’язань.

А тепер порядок відображення експортних операцій в обліку розглянемо на прикладі.

Приклад 2.9. За умовами ЗЕД-договору підприємством оптової торгівлі відвантажено на експорт товар вартістю $8000.

Згідно з домовленістю сторін експортні операції здійснено в такій послідовності:

16.09.2016 р. — отримано часткову передоплату за товари у розмірі $4000 на розподільчий рахунок підприємства (курс НБУ — 25,14 грн./$*);

* Тут і далі — курс умовний.

22.09.2016 р. — вивезено за межі митної території України партію товару (курс НБУ — 25,17 грн./$);

07.10.2016 р. — отримано від нерезидента оплату частини вартості експортованого товару, що залишилася, у сумі $4000 (курс НБУ — 25,15 грн./$).

Курс НБУ на 30.09.2016 р. — 25,21 грн./$.

Собівартість реалізованих товарів становить 170000 грн. Вартість послуг митного брокера — 1800 грн. (у тому числі ПДВ — 300 грн.).

Зазначені експортні операції відображають у обліку таким чином (див. табл. 2.10):

Таблиця 2.10. Облік експорту товарів з частковою передоплатою

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, $/грн. | |

| Дт | Кт | |||

| Отримання 50 % авансу за товар від нерезидента (курс НБУ на 16.09.2016 р. — 25,14 грн./$) | ||||

| 1 | Надійшла часткова передоплата за товар від нерезидента ($4000 х 25,14 грн./$) | 316* | 681 | $4000 100560,00 |

| * Надалі 65 % інвалюти, що надійшла на розподільчий рахунок, в обов’язковому порядку продають, а решту 35 % зараховують на поточний рахунок підприємства (п. 2 постанови № 386). | ||||

| Відвантаження товару на експорт (курс НБУ на 22.09.2016 р. — 25,17 грн./$) | ||||

| 2 | Надано послуги з декларування товару митним брокером | 93 | 685 | 1500,00 |

| 3 | Відображено суму податкового кредиту з ПДВ (за наявності зареєстрованої в ЄРПН податкової накладної) | 641/ПДВ | 685 | 300,00 |

| 4 | Оплачено послуги митного брокера | 685 | 311 | 1800,00 |

| 5 | Відвантажено товар на експорт ($4000 х 25,14 грн./$* + $4000 х 25,17 грн./$) | 362 | 702 | $8000 201240,00 |

| * Дохід від реалізації товарів, оплачених наперед, визначають за курсом НБУ, що діяв на момент отримання передоплати ( абзац другий п. 6 П(С)БО 21). | ||||

| 6 | Відображено податкові зобов’язання з ПДВ | 702 | 641/ПДВ | 0 |

| 7 | Списано собівартість реалізованих товарів | 902 | 281 | 170000,00 |

| 8 | Здійснено залік заборгованостей (на суму раніше отриманого авансу) | 681 | 362 | $4000 100560,00 |

| 9 | Віднесено на фінансовий результат: | |||

| — дохід від реалізації товарів | 702 | 791 | 201240,00 | |

| — собівартість реалізованого товару | 791 | 902 | 170000,00 | |

| — вартість послуг митного брокера | 791 | 93 | 1500,00 | |

| Відображення курсової різниці на дату балансу (курс НБУ на 30.09.2016 р. — 25,21 грн./$) | ||||

| 10 | Відображено на дату балансу курсову різницю за монетарною заборгованістю нерезидента ($4000 х (25,21 грн./$ - 25,17 грн./$)) | 362 | 714 | 160,00 |

| 11 | Списано курсову різницю на фінансовий результат | 714 | 791 | 160,00 |

| Надходження коштів в оплату частини товару, що залишилася (курс НБУ на 07.10.2016 р. — 25,15 грн./$) | ||||

| 12 | Отримано кошти від нерезидента в оплату за товар ($4000 х 25,15 грн./$) | 316 | 362 | $4000 100600,00 |

| 13 | Відображено курсову різницю, що виникла при погашенні монетарної заборгованості нерезидента ($4000 х (25,15 грн./$ - 25,21 грн./$)) | 945 | 362 | 240,00 |

| 14 | Списано курсову різницю на фінансовий результат | 791 | 945 | 240,00 |

висновки

- Під час продажу товарів торговельні підприємства здійснюють їх оцінку одним з таких методів: ідентифікованої собівартості, середньозваженої собівартості, ФІФО або ціни продажів.

- Дохід від реалізації товарів відображають в обліку, як правило, на дату їх відвантаження.

- Одночасно з визнанням доходу, отриманого від продажу товарів, в обліку відображають витрати в сумі, що дорівнює собівартості таких товарів.

- Базу обкладення ПДВ операцій з постачання товарів визначають виходячи з їх договірної вартості, але не нижче ціни придбання таких товарів.

- Під час експорту товарів на умовах передоплати валютний курс, що діяв на дату отримання авансу, запам’ятовують і враховують при визначенні доходу у момент відвантаження товару.

- Експортні операції обкладають ПДВ за ставкою 0 %.