Податкові різниці виникають унаслідок різних правил обліку тих самих операцій згідно з П(С)БО, МСФЗ і згідно з ПКУ. До 01.01.2015 р. різні правила обліку призводили до наявності двох паралельних обліків — бухгалтерського і податковоприбуткового. А от після 01.01.2015 р. податковоприбутковий облік як такий зник і залишився лише у вигляді різниць між фінансовим результатом за даними бухгалтерського обліку та прибутком для цілей оподаткування податком на прибуток. Обов’язок вести цей «залишковий» податковоприбутковий облік по-різному прописали для різних платників. Давайте подивимося, в чому саме ця відмінність!

Різниці для всіх і для декого

Для того, аби пов’язати «бухгалтерський» і «податковий» прибуток, законодавець розробив механізм коригування бухоблікового фінрезультату на суму податкових різниць. Тому об’єктом оподаткування податком на прибуток є прибуток, який визначається шляхом коригування (збільшення або зменшення) фінансового результату до оподаткування (прибутку або збитку), визначеного у фінансовій звітності підприємства відповідно до П(С)БО або МСФЗ, на різниці, які виникають відповідно до ПКУ ( абзац перший п.п. 134.1.1 ПКУ).

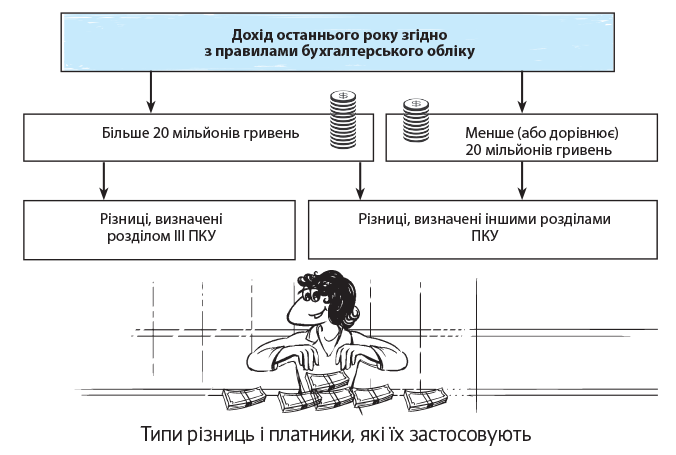

При цьому усі різниці можна умовно розділити на два типи:

(1) різниці, визначені розділом ІІІ ПКУ;

(2) різниці, визначені іншими розділами ПКУ

Перший тип різниць стосується лише деяких платників (високодохідників). Адже різниці, визначені розд. ІІІ ПКУ (крім від’ємного значення об’єкта оподаткування минулих податкових (звітних) років), мають право не застосовувати малодохідні платники*. Для цього їм потрібно в декларації за перший рік періоду незастосування різниць у полі «Наявність рішення» проставити позначку, а у полі «Прийнято рішення про незастосування коригувань фінансового результату до оподаткування на усі різниці» — проставити номер та дату розпорядчого документа підприємства, на підставі якого прийнято таке рішення (див. консультацію з БЗ, підкатегорія 102.23.02). При цьому якщо хоча б в одному з наступних років обсяг доходу перевищить установлений законом «поріг високодохідності» (20 млн грн.), платник буде зобов’язаний визначати усі різниці згідно з розд. ІІІ ПКУ ( абзац дев’ятий п.п. 134.1.1 ПКУ). Докладніше про це — нижче.

* Втім, це право не слід перетворювати на обов’язок: жодному малодохідному платнику не заборонено визначати різниці, прописані у розд. ІІІ ПКУ.

Що ж стосується другого типу різниць (визначених іншими розділами ПКУ), то їх повинні визначати усі платники, незалежно від обсягу доходів. Докладно про такі різниці читайте у «Податки та бухгалтерський облік», 2016, № 7, с. 4.

Для більш наочного уявлення про те, хто має застосовувати ті чи інші різниці, поглянемо на рисунок на с. 6.

Тож не думайте, що статус малодохідника автоматично звільняє вас від різниць і ви можете махнути на них рукою. Якби ж то! Насправді необхідно ретельно перевіряти, чи не здійснювали ви у звітному періоді будь-які «різничні» операції.

Повний перелік податкових різниць (із зазначенням норм ПКУ, якими їх установлено) наведено у додатку РІ до декларації з податку на прибуток

Цей додаток зобов’язаний подавати кожний платник, у якого за звітний період наявні операції, за якими ПКУ визначено різниці. Зауважимо: додаток РІ подається навіть у тому випадку, коли загальна сума коригування дорівнює нулю (а саме коли сума «збільшуючих» коригувань дорівнює сумі коригувань «зменшуючих»). Тобто коли від «різничних» операцій бухобліковий фінрезультат не змінився.

Як рахувати дохід для «різничних» цілей?

Головним критерієм для (не)застосування різниць, визначених розд. ІІІ ПКУ, є обсяг доходу. Платник податку, у якого річний дохід (за вирахуванням непрямих податків), визначений за правилами бухгалтерського обліку, за останній річний звітний (податковий) період не перевищує двадцяти мільйонів гривень, має право прийняти рішення про незастосування коригувань фінансового результату до оподаткування на усі різниці (крім від’ємного значення об’єкта оподаткування минулих податкових (звітних) років), визначені відповідно до положень розд. ІІІ ПКУ ( абзац восьмий п.п. 134.1.1 ПКУ).

Отже, для «різничних» цілей: (1) дохід рахується за останній (звітний) рік; (2) дохід рахується за правилами бухгалтерського обліку; (3) дохід рахується за вирахуванням непрямих податків (ПДВ, акцизу); (4) платники з обсягом доходу менше (або рівним) 20 млн грн. вважаються малодохідниками, а з обсягом доходу більше 20 млн грн.— високодохідниками.

При розрахунку 20-мільйонного обсягу доходу орієнтуватися потрібно на ряд. 2000 Звіту про фінансові результати

Нагадаємо, що в цьому рядку відображають чистий дохід від реалізації продукції, товарів, робіт або послуг. Тобто дохід (виручку) від реалізації, за вирахуванням наданих знижок, вартості повернених раніше проданих товарів, непрямих податків (ПДВ, акцизного податку), інших податків і зборів, що сплачуються з обороту, доходів, які за договорами належать комітентам. Крім того, у розрахунку критерію беруть участь: (1) рядок 2120 (оборот за Дт 71 з Кт 791); (2) рядки 2200, 2220 (оборот за Дт 72, 73 з Кт 792); (3) рядок 2240 (оборот за Дт 74 з Кт 793) Звіту про фінансові результати (сукупний дохід).

А якщо підприємство посеред року перейшло на сплату податку на прибуток зі спрощеної системи? Податківці роз’яснюють, що у такому випадку фінансовий результат до оподаткування визначається за правилами бухгалтерського обліку у періоді перебування такого платника на загальній системі оподаткування. І 20-мільйонний поріг для незастосування різниць так само рахується саме виходячи з бухоблікового доходу за цей період (див. лист ДФСУ від 05.04.2017 р. № 7102/6/99-99-15-02-02-15 на с. 43 сьогоднішнього номера).

«Один лишь раз...» можна відмовитися від різниць

Згідно з абзацом восьмим п.п. 134.1.1 ПКУ платник може прийняти рішення про незастосування різниць, визначених розд. ІІІ ПКУ, не більше одного разу протягом безперервної сукупності років, в кожному з яких виконується цей критерій щодо розміру доходу. Якщо перекласти цю фразу на людську мову, це означає ось що: якщо у вас у 2016 році дохід менше 20 млн грн. і ви прийняли рішення не коригувати фінрезультат 2016 року на різниці із розд. ІІІ ПКУ, а в 2017 році перевищили 20-мільйонний «поріг», то ви втратили право не визначати різниці згідно з розд. ІІІ ПКУ назавжди, а не тільки на 2017 рік. Навіть якщо у 2018 і в усі подальші роки ви дотримували 20-мільйонного критерію, все одно вже не зможете обійтися без визначення різниць до кінця віку вашого підприємства.

Інша справа, якщо у 2016 році платник мав обсяг доходу понад 20 млн грн., а у 2017 році — менше 20 млн грн. У такому випадку він визначає різниці згідно з розд. ІІІ ПКУ за підсумками 2016 року, а за підсумками 2017 року має повне право не визначати різниці. Навіть якщо у проміжних (квартальних) деклараціях він такі різниці визначав. Таке право платника визнають також і податківці у своїй консультації з БЗ, підкатегорія 102.13 (див. с. 45 сьогоднішнього номера). Аналогічним чином складається ситуація в тому випадку, якщо платник за 2016 рік мав дохід менше 20 млн грн., але добровільно здійснював коригування фінрезультату на різниці, визначені розд. ІІІ ПКУ (не проставив відмітку про незастосування різниць у декларації). Такий платник (якщо його дохід за 2017 рік не перевищить 20 млн грн.) може прийняти рішення про незастосування коригувань у декларації за 2017 рік, але тільки один раз (див. консультацію з БЗ, підкатегорія 102.02).

Причому! Якщо у 2018 році дохід теж буде менше 20 млн грн., а малодохідник знову захоче добровільно визначати різниці, прописані розд. ІІІ ПКУ, податківці йому в такому праві відмовлять. Дивний висновок на тлі того, що у цій же консультації податківці визнають, що ПКУ не передбачає обмежень щодо зміни прийнятого рішення про незастосування коригувань фінансового результату (див. консультацію з БЗ, підкатегорія 102.13).

Які мотиви для такого висновку? Імовірно, тут міститься натяк на два останніх речення абзацу восьмого п.п. 134.1.1 ПКУ, де прописано:

у випадку прийнятого рішення про незастосування різниць про це повідомляється відміткою у декларації за перший рік дії такого рішення

А «в подальші роки такої сукупності коригування фінансового результату також не застосовуються». Але тут, швидше, ідеться про те, що платник не зобов’язаний у наступних деклараціях проставляти відмітку про незастосування різниць*, а не про те, що його право не застосовувати такі різниці перетворюється на обов’язок.

* Варто зазначити, що податківці останнім часом стали заявляти, що відмітку в декларації потрібно робити і в подальші роки перебування у стані незастосування різниць (див. «Вісник. Право знати все про податки та збори», 2017, № 5, с. 41). Хоча ПКУ цього не вимагає (докладніше читайте у «Податки та бухгалтерський облік», 2017, № 13, с. 42.

Окрема розмова — якщо платник банально забув поставити відмітку в полі «Наявність рішення». Формально це означає, що він зобов’язаний застосовувати коригування фінрезультату на усі різниці, прописані у розд. ІІІ ПКУ (див. лист ГУ ДФС у м. Києві від 07.04.2016 р. № 8225/10/26-15-12-05-11)*. Але водночас податківці заспокоюють: якщо у вас дохід менше 20 млн грн., але ви з якихось причин не проставили відмітку про незастосування різниць і подали декларацію без такої відмітки — не хвилюйтеся! Скористатися своїм правом на незастосування різниць ви у цьому випадку можете, подавши уточнюючу декларацію з податку на прибуток підприємств, зазначивши в ній про прийняте рішення щодо незастосування коригувань фінансового результату до оподаткування (див. консультацію з БЗ, підкатегорія 102.23.02 на с. 45 сьогоднішнього номера).

* Читайте про це також у «Податки та бухгалтерський облік», 2017, № 13, с. 41.

Нарешті, якщо у підприємства немає ніякої діяльності, воно формально підпадає під дію п. 49.2 ПКУ і може не подавати декларацію — за відсутністю об’єкта оподаткування і показників, які підлягають декларуванню. Однак, враховуючи ту обставину, що фінансова звітність наразі отримала статус додатка до декларації, ми рекомендуємо декларацію все ж подавати. Тим більше якщо це у вас перший звітний рік і ви ще не повідомляли про незастосування різниць. Рекомендуємо у цьому випадку подати порожню декларацію з податку на прибуток, хоча б заради того, аби повідомити податківцям про наявність рішення про незастосування «прибуткових» коригувань.

Які операції є «різничними»?

ПКУ встановлено операції, здійснення яких потребує визначення різниць. Такі операції можна умовно об’єднати в декілька основних груп. Наведемо ці групи у таблиці, назвавши як приклади основні «різничні» операції.

«Різничні» операції і їх класифікація

| Операції, за якими визначаються різниці | Норма ПКУ | Різниця «для всіх» |

| Нарахування амортизації | ||

| 1. Власне амортизація необоротних активів (ОЗ і НМА) | — | |

| 2. Переоцінка (дооцінка і уцінка) необоротних активів | — | |

| 3. Ліквідація і продаж необоротних активів | — | |

| 4. Ремонт/поліпшення невиробничих необоротних активів* | — | |

| Резерви і забезпечення | ||

| 1. Забезпечення майбутніх витрат (крім витрат на відпустки) | — | |

| 2. Створення і використання резерву сумнівних боргів | — | |

| 3. Резерви банків та фінустанов | — | |

| Фінансові операції | ||

| 1. Операції з борговими зобов’язаннями | — | |

| 2. Доходи від участі в капіталі, дивіденди | — | |

| 3. Збитки минулих періодів | + | |

| 4. Операції з переоцінки інструментів власного капіталу | — | |

| 5. Контрольовані операції | — | |

| 6. Втрати від інвестицій | — | |

| 7. Покупки у неприбутківців та нерезидентів (30 %) | — | |

| 8. Операції з нарахування роялті | — | |

| 9. Безоплатна передача коштів і майна* | — | |

| 10. Нарахування господарських санкцій (штрафи, неустойки)* | — | |

| 11. Перехідні операції (при переході зі спрощеної системи на загальну)* | — | |

| Інші різниці | ||

| 1. Різниці страховиків | — | |

| 2. Операції з цінними паперами | — | |

| 3. Трансфертне ціноутворення | + | |

| 4. Довгострокове страхування життя | + | |

| Різниці перехідних положень | ||

| 1. Амортизація, втрати від зменшення корисності по ОЗ/НМА, не введеним в експлуатацію на 01.01.2015 р. | + | |

| 2. Сума втрат з розвідки нафтових та газових родовищ | + | |

| 3. Сумнівна заборгованість (ст. 159 «старого ПКУ») | + | |

| 4. Сума коштів, що надійшла/перерахована платнику податку /контрагенту платника податків після 01.01.2015 р. | + | |

| 5. Резерви банків | + | |

| 6. Відпускні за рахунок резервів, сформованих до 01.01.2015 р. | + | |

| 7. Позики під державні гарантії | + | |

| 8. Фінансова реструктуризація | + | |

| 9. Сума витрат/доходів, що були вже враховані до 01.01.2015 р. * | + | |

| 10. Прискорена амортизація ОЗ групи 4* | + | |

| * Різниці, які прописано в ПКУ починаючи з 01.01.2017 р. | ||

Що ж, гадаємо, вищезазначеного досить, аби скласти загальне враження про податковоприбуткові різниці. Конкретно про кожен з типів різниць ми будемо говорити в наших подальших статтях.

висновки

- Різниці, передбачені розд. ІІІ ПКУ, зобов’язані визначати тільки високодохідні платники, різниці, передбачені іншими розділами ПКУ, — усі платники.

- Дохід для «різничних» цілей визначається за правилами бухгалтерського обліку з урахуванням значень рядків 2000, 2120, 2200, 2220, 2240 Звіту про фінансові результати.

- Платник може прийняти рішення про незастосування коригувань на різниці, визначені розд. ІІІ ПКУ, якщо його дохід в усі роки починаючи з року, в якому прийнято таке рішення, не перевищує 20 млн грн. Якщо в якомусь році обсяг доходу перевищено — право на незастосування різниць для платника втрачається назавжди.