Як працює страхування життя?

Що говорить Закон? Страхування життя — це вид добровільного страхування (див. ст. 6 Закону України «Про страхування» від 07.03.96 № 85/96-ВР). Крім того, страхування життя — це вид особистого страхування, який передбачає обов’язок страховика здійснити страхову виплату згідно з договором страхування у разі:

— смерті застрахованої особи;

— доживання застрахованої особи до закінчення строку дії договору страхування та (або) досягнення застрахованою особою визначеного договором віку у разі, якщо здійснення виплати в таких випадках передбачено договором страхування.

Також умови договору страхування життя можуть передбачати обов’язок страховика здійснити страхову виплату у разі нещасного випадку, що стався із застрахованою особою, та (або) хвороби застрахованої особи.

Проте, як було зазначено вище, роботодавець бажає укласти саме довгостроковий договір страхування життя. Його ознаки знаходимо в ПКУ.

Що говорить ПКУ? Договір довгострокового страхування життя — договір страхування життя, який відповідає ознакам, переліченим у п.п. 14.1.52 ПКУ:

1) строк дії договору — 5 і більше років;

2) страхова виплата здійснюється одноразово або у вигляді ануїтету, якщо застрахована особа дожила до закінчення терміну дії договору страхування чи події, передбаченої у договорі страхування, або досягла віку, визначеного договором;

3) договір не передбачає часткових виплат протягом перших 5 років його дії, крім тих, що здійснюються у разі настання страхових випадків, пов’язаних зі смертю чи хворобою застрахованої особи або нещасним випадком, що призвело до встановлення застрахованій особі інвалідності I або II групи чи встановлення інвалідності особі, яка не досягла вісімнадцятирічного віку;

4) роботодавець не може бути вигодонабувачем за таким договором.

Підсумуємо. Якщо вам важливо, щоб договір страхування життя вважався довгостроковим для цілей ПКУ, потурбуйтеся, щоб він відповідав чотирьом вищенаведеним ознакам. Далі говоримо саме про довгострокове страхування життя.

Оподаткування страхових платежів

ПДФО та ВЗ. Внески роботодавців за своїх найманих працівників за договорами довгострокового страхування життя включайте до складу оподатковуваного доходу таких працівників на підставі п.п. 164.2.16 ПКУ. Жодних пільг тут немає.

Податковим-агентом є страхувальник-роботодавець. Отже,

страхові платежі (внески, премії) на користь працівників за договорами довгострокового страхування життя оподатковуйте ПДФО за ставкою 18 % та ВЗ за ставкою 1,5 %

Причому оскільки працівнику надається дохід у негрошовій формі, то базу оподаткування ПДФО визначайте з урахуванням натурального коефіцієнта 1,219512 (п. 164.5 ПКУ). А ось ВЗ утримуйте з фактичної суми платежу (без застосування будь-яких коефіцієнтів).

ПДФО та ВЗ, утримані з доходу у негрошовій формі, сплатіть до бюджету протягом 3 операційних днів з дня, що настає за днем такого нарахування (виплати, надання) (п.п. 168.1.4 ПКУ).

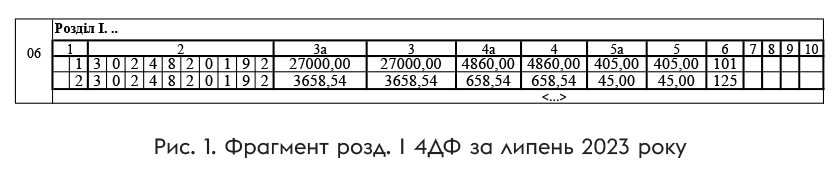

У розділі І 4ДФ, на наш погляд, страхові платежі (внески, премії), сплачені за договором довгострокового страхування життя, слід відображати з ознакою доходу «125», як найбільш близькою. Зазначайте в графах 3а та 3 суму страхових платежів, збільшену на натуральний коефіцієнт, тобто вказуйте базу нарахування ПДФО. Те, що ВЗ утримуємо з іншої суми, не має значення (див. рис. 1 нижче).

ЄСВ. Суми страхових внесків, сплачені за договорами довгострокового страхування життя за найманих працівників, входять до фонду оплати праці (п.п. 2.3.4 Інструкції зі статистики заробітної плати, затвердженої наказом Держкомстату від 13.01.2004 № 5, далі — Інструкція № 5). Тому

суми страхових платежів, сплачених роботодавцем за договорами довгострокового страхування життя за найманих працівників, є базою нарахування ЄСВ

На цьому наголошували податківці у роз’ясненні.

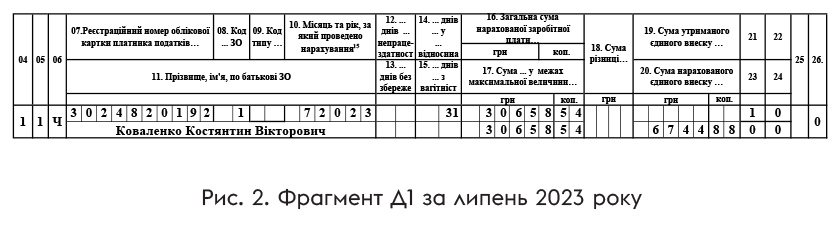

У Д1 суми страхових платежів за договорами довгострокового страхування життя відображаємо у складі заробітної плати працівника (див. рис. 2 нижче).

Зауважимо, що при виплаті застрахованим особам страхових виплат чи викупних сум за договорами довгострокового страхування життя податковим агентом є страховик (страхова компанія) (п.п. 170.8.1 ПКУ). Тобто страхувальникам-роботодавцям при виплаті працівникам зазначених виплат страховою компанією можна не перейматися з приводу їх оподаткування та відображення у звітності.

Страхові платежі в обліку підприємства

Податковоприбутковий облік. Об’єктом оподаткування податком на прибуток є фінансовий результат, обчислений за бухгалтерськими правилами, скоригований на різниці, визначені ПКУ (п.п. 134.1.1 ПКУ).

У бухобліку суми страхових внесків за договорами довгострокового страхування життя підприємство включає до своїх витрат залежно від того, в якому підрозділі працюють працівники — застраховані особи.

Добре, а тепер припустимо, що працівник до закінчення строку договору довгострокового страхування життя, тобто до закінчення 5 років строку його дії, звільняється з підприємства, у зв’язку з чим такий договір розривається. Унаслідок цього відбувається часткова страхова виплата, виплата викупної суми або повне припинення зобов’язань страховика.

У такому випадку, якщо ви раніше сплатили страхові платежі, внески, премії за довгостроковим страхуванням життя за такого звільненого працівника і включили ці суми до своїх бухвитрат, то тепер зобов’язані на підставі ст. 1231 ПКУ:

1) збільшити фінрезультат звітного періоду та суму таких раніше сплачених платежів;

2) нарахувати пеню в розмірі 120 % облікової ставки НБУ, що діяла на кінець звітного періоду, в якому розірвано договір.

Причому такий неприємний обов’язок «коригування» поширюється на всіх платників податку на прибуток, у тому числі й на малодохідників. Зазначене коригування фінрезультату відображайте в ряд. 4.1.5 додатка РІ до декларації з податку на прибуток. Тут же відображайте й суму нарахованої пені за такою операцією.

Увага! Жодні інші нарахування за розірваним договором довгострокового страхування життя, зокрема ЄСВ, ПДФО і ВЗ, коригуванню не підлягають.

Ще раз наголошуємо, що збільшувати фінрезультат та морочитися з пенею необхідно, тільки якщо порушені вимоги договору довгострокового страхування життя (див. лист ДПСУ від 07.12.2021 № 4581/ІПК/99-00-21-02-02-06).

Саме тому, якщо працівник звільняється, але при цьому договір довгострокового страхування життя на його користь зі страховою компанією ви не розриваєте, то й фінрезультат ви не коригуєте. Те саме стосується і ситуації, коли свої функції страхувальника ви передаєте новому роботодавцю працівника, який звільнився, на підставі тристороннього договору (між вами, новим страхувальником і застрахованою особою).

Іншими словами, власне факт припинення трудових відносин між працівником і страхувальником не зобов’язує платника-страхувальника здійснювати це коригування (див. лист ДПСУ від 26.09.2019 № 382/6/99-00-07-02-02-15/ІПК і БЗ 102.12).

ПДВ. Операції з довгострокового страхування життя працівників за рахунок коштів роботодавця не є об’єктом оподаткування ПДВ (абзац перший п.п. 196.1.3 ПКУ).

Розібратися з податковими нюансами договору довгострокового страхування життя допоможе приклад.

Приклад. Підприємство уклало зі страховою компанією договір довгострокового страхування життя начальника відділу маркетингу Коваленка Костянтина Вікторовича (РНОКПП 3024820192). За умовами договору страхувальник-роботодавець зобов’язаний щомісячно перераховувати на користь застрахованої особи страхові платежі в розмірі 3000 грн. Заробітна плата працівника становить 27000 грн.

Оскільки Інструкція № 5 відносить суми страхових платежів за договором страхування життя до фонду оплати праці, то, на наш погляд, й у бухобліку такі виплати потрібно обліковувати на рахунку 66 (за дебетом субрахунку 661 зазначаємо виплату, а за кредитом — нарахування). Річ у тім, що Інструкція № 5 є єдиним документом, в якому наведено розширений перелік складових заробітної плати, визначений Законом України «Про оплату праці» від 24.03.95 № 108/95-ВР (ср. ).

Ще такий нюанс: у бухобліку дохід працівника у вигляді страхового платежу слід відобразити збільшеним на натуральний коефіцієнт, тобто «в грязній» сумі. Саме з цієї суми буде утримано ПДФО та ця сума «засвітиться» в 4ДФ, як нарахована сума доходу.

База оподаткування ПДФО страхового платежу складе:

3000 х 1,219512 = 3658,54 (грн).

Сума ПДФО:

3658,54 х 18 : 100 = 658,54 (грн).

ВЗ утримуємо з фактичної суми платежу (3000 грн). Тож сума ВЗ становить:

3000 х 1,5 : 100 = 45 (грн).

Переходимо до ЄСВ. Податківці не надавали роз’яснень щодо того, яка сума потрапляє до бази нарахування ЄСВ у випадку надання доходу у негрошовій сумі. Разом з тим, у ч. 2 ст. 9 Закону України «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» від 08.07.2010 № 2464-VI визначено, що обчислення ЄСВ здійснюється на підставі бухгалтерських та інших документів, відповідно до яких провадиться нарахування (обчислення) або які підтверджують нарахування (обчислення) виплат (доходу), на які відповідно до цього Закону нараховується єдиний внесок. Оскільки в бухобліку дохід працівника у вигляді страхового платежу буде зазначено в сумі 3658,54 грн, то, вважаємо, саме на цю суму потрібно нарахувати ЄСВ. Сума ЄСВ складе:

3658,54 х 22 : 100 = 804,88 (грн).

У своєму обліку підприємство відобразить зазначені операції так, як наведено у таблиці нижче.

Облік страхових платежів за договором довгострокового страхування життя

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн | |

| Дт | Кт | |||

| 1 | Перераховано страховий платіж за липень 2023 року | 654 | 311 | 3000 |

| 2 | Перераховано до бюджету з липневого страхового платежу: | |||

| ПДФО | 641/ПДФО | 311 | 658,54 | |

| ВЗ | 642/ВЗ | 311 | 45 | |

| ЄСВ | 651 | 311 | 804,88 | |

| 3 | Нараховано заробітну плату за липень 2023 року* (27000 + 3658,54) | 93 | 661 | 30658,54 |

| * Для спрощення прикладу проводки з виплати авансу не наводимо. | ||||

| 4 | Нараховано ЄСВ на заробітну плату за липень 2023 року (30658,54 х 22 : 100) | 93 | 651 | 6744,88 |

| 5 | Утримано із заробітної плати за липень 2023 року: | |||

| ПДФО (30658,54 х 18 : 100) | 661 | 641/ПДФО | 5518,54 | |

| ВЗ ((27000 + 3000) х 1,5 : 100) | 661 | 642/ВЗ | 450 | |

| 6 | Перераховано до бюджету в день виплати зарплати за липень 2023 року: | |||

| ПДФО (5518,54 - 658,54) | 641/ПДФО | 311 | 4860 | |

| ВЗ (450 - 45) | 642/ВЗ | 311 | 405 | |

| ЄСВ (6744,88 - 804,88) | 651 | 311 | 5940 | |

| 7 | Здійснено залік заборгованостей | 661 | 654 | 3000 |

| 8 | Виплачено заробітну плату за липень 2023 року (30658,54 - 5518,54 - 450 - 3000) | 661 | 311 | 21690 |

| 9 | Віднесено на фінрезультат за липень 2023 року: | |||

| витрати, пов’язані зі сплатою страхового внеску | 791 | 93 | 3658,54 | |

| заробітна плата | 791 | 93 | 27000 | |

| ЄСВ, нарахований на зарплату | 791 | 93 | 6744,88 | |

У 4ДФ відображаємо заробітну плату і страхові платежі за договором довгострокового страхування життя на користь працівника за липень 2023 року так, як показано на рис. 1 нижче.

У Д1 суму страхового платежу за договором довгострокового страхування життя відображаємо у складі заробітної плати працівника за липень 2023 року (див. рис. 2).

Висновки

- Страхові платежі за договорами довгострокового страхування життя, що сплачені страхувальниками-роботодавцями за найманих працівників, оподатковуйте ПДФО за ставками 18 % та ВЗ 1,5 %.

- Суми страхових платежів, сплачені за договорами довгострокового страхування життя за найманих працівників, входять до складу заробітної плати та включаються до бази справляння ЄСВ.

- Якщо договір довгострокового страхування життя розривається достроково, страхувальник — платник податку на прибуток, зобов’язаний на суму визнаних у бухобліку витрат на сплату страхових платежів збільшити фінрезультат до оподаткування звітного періоду, в якому договір було розірвано, з нарахуванням пені.