Закінчилась довідка МСЕК

Як роботодавець має відображати дохід працівника з інвалідністю в Д1 Податкового розрахунку, ви можете прочитати у статті «Працівник з інвалідністю і пільгова ставка ЄСВ у Д1» // «Оплата праці», 2023, № 9. Там ви також знайдете інформацію про умови застосування пільгової ставки ЄСВ до доходу працівника з інвалідністю.

Нагадаємо, що роботодавець починає застосовувати пільгову ставку нарахування ЄСВ 8,41 % до доходу працівника з інвалідністю з дня засвідчення копії довідки до акта огляду медико-соціальною експертною комісією (далі — МСЕК). А закінчує застосовувати цю ставку датою припинення інвалідності.

Якщо працівник не звернувся до медзакладу для продовження інвалідності, то після дати припинення інвалідності, яка вказана у довідці МСЕК, застосовувати пільгову ставку ЄСВ не можна. Без завіреної копії довідки МСЕК, виданої на новий строк, ставка ЄСВ для такого працівника буде 22 %.

Іноді роботодавець може проґавити дату припинення інвалідності, що зазначена у довідці МСЕК. Під час війни таких випадків побільшало. І зовсім не тому, що роботодавець став більш неуважним. Річ у тім, що під час воєнного стану особам, яким була встановлена інвалідність, автоматично продовжили виплачувати пенсійні виплати. Однак автоматичне продовження довідок МСЕК без звернення до лікарсько-консультаційної комісії, на жаль, у законодавстві не передбачено.

Тому деякі роботодавці, глибоко не вникаючи у воєнні норми законодавства, почули «кричащий» дозвіл на автоматичне продовження статусу осіб з інвалідністю і припустилися помилки щодо нарахування ЄСВ. Тобто продовжили нараховувати внесок за пільговою ставкою після припинення інвалідності у довідці МСЕК, оскільки вважали це правильним. (ср. ) Звісно, нарахування зарплати і помилково застосованої до неї ставки ЄСВ відобразили в Податковому розрахунку.

Давайте разом розберемося, як виправити таку помилку. Більш наочно це покажемо на прикладі.

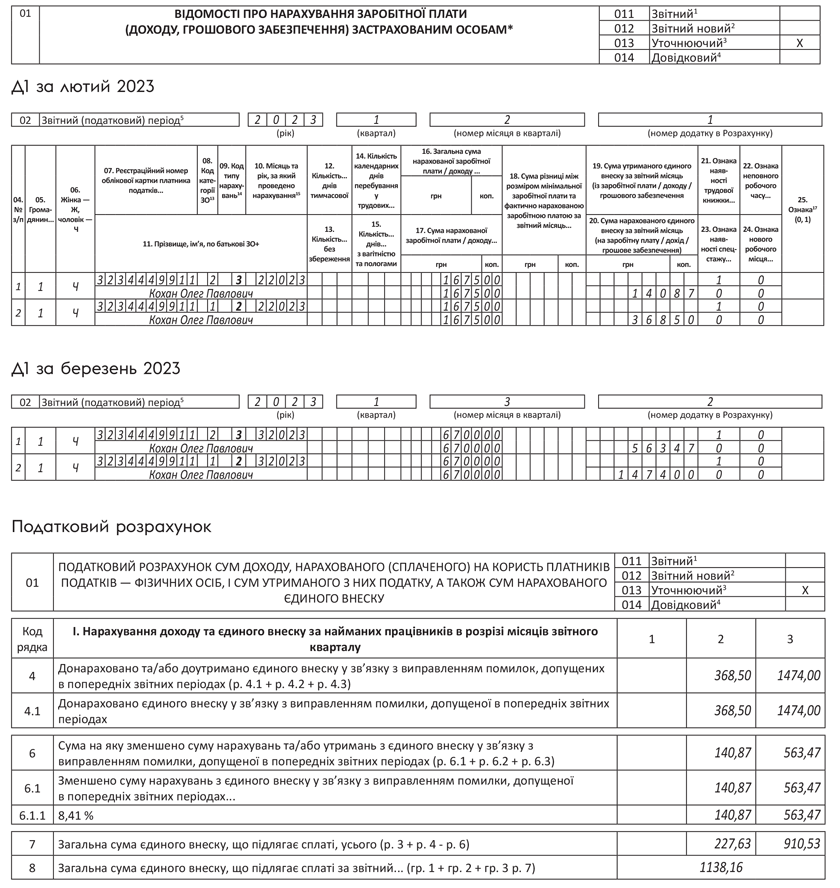

Приклад. У працівника з інвалідністю (основний, повна зайнятість) закінчився термін дії довідки МСЕК 21.02.2023. До доходу працівника за лютий і за березень 2023 року роботодавець застосував ставку ЄСВ 8,41 %.

Сумові показники до прикладу наведені у таблиці.

Нарахована зарплата і ЄСВ у лютому та березні 2023 року

| Місяць, в якому нараховано | Зарплата (база нарахування ЄСВ), грн | ЄСВ | ||||

| Було | Виправлено | Різниця, грн | ||||

| Сума, грн | Ставка, % | Сума, грн | Ставка, % | |||

| Лютий | 6700,00 | 563,47 | — | 791,10 | — | 227,63 |

| в тому числі: | ||||||

| з 1-го по 21-ше число | 5025,00 | 422,60 | 8,41 | 422,60 | 8,41 | 0,00 |

| з 22-го по 28-ме число | 1675,00 | 140,87 | 8,41 | 368,50 | 22 | 227,63 |

| Березень | 6700,00 | 563,47 | 8,41 | 1474,00 | 22 | 910,53 |

| РАЗОМ | 13400,00 | 1126,94 | — | 2265,10 | — | 1138,16 |

Помилка, яку виправляємо, належить до сумової. Відображення виправлення помилки в Об’єднаному звіті залежить від того, чи поданий був звіт за квартал, в якому таку помилку допущено. Наразі термін подання Об`єднаного звіту за 1 квартал сплив, тому розглянемо виправлення помилки саме у такій ситуації.

Строк звітування минув

Оскільки строк звітування за квартал, в якому виявлено сумову помилку, минув, то її виправлення можливе за двох варіантів. Роботодавець має сам обрати, який для нього більше пасує:

— або за допомогою Д1 та Податкового розрахунку з типом «Уточнюючий», сформованого за той звітний квартал, в якому помилилися,

— або в Д1 та Податковому розрахунку з типом «Звітний» у наступних звітних кварталах.

Незалежно від обраного страхувальником варіанта, порядок виправлення буде єдиним. У Д1 виправляємося за допомогою відповідних кодів типу нарахувань (КТН) у графі 09 Д1. Тобто застосовуємо КТН:

— «2», якщо донараховуємо ЄСВ;

— «3», якщо сторнуємо ЄСВ.

У графі 10 при цьому проставляємо місяць і рік, за який виправляємо помилку. Інші графи заповнюємо в загальному порядку. При сторнуванні вносимо суми без знака мінус. Цю функцію виконує КТН «3». Графу 25 «Ознака (0, 1)» при такому виправленні не заповнюємо!

У Податковий розрахунок донарахування «сядуть» у рядки 4, 4.1, 7 та 8, а сторнування — у рядки 6, 6.1, 7 та 8.

Як виправити помилку, коли строк звітування минув, див. на рисунку.

Коригування у Податковому розрахунку та Д1 після спливу строку звітування

Зверніть увагу, на рисунку графа 14 додатку Д1 має бути порожньою. Але зараз стоїть зайвий контроль ПФУ, який вимагає зазначити кількість днів. Якщо його не приберуть, продублюйте кількість днів перебування у трудових відносинах із звіту, який коригуєте.

Застосування КТН «2», «3» зазвичай є штрафонебезпечними. Оскільки відповідно до п. 3 ч. 11 ст. 25 Закону про ЄСВ* за донарахування податковим органом або платником своєчасно не нарахованого єдиного внеску накладається штраф у розмірі 10 відсотків зазначеної суми за кожний повний або неповний звітний період, за який донараховано таку суму, але не більш як 50 відсотків суми донарахованого єдиного внеску.

Проте наразі дію п. 3 ч. 11 ст. 25 Закону про ЄСВ зупиняє воєнний мораторій, передбачений п. 921 розд. VIII Закону про ЄСВ.

Висновки

- Помилку в Об’єднаному звіті можна виправити двома способами: або за допомогою Податкового розрахунку з типом «Уточнюючий», або в наступних звітних кварталах.

- Для виправлення помилки застосовують спеціальні коди типу нарахувань у графі 09 додатка Д1: «3» (інформація на вилучення) та «2» (інформація на введення).

- Штрафних санкції у разі виправлення такої помилки у період воєнного стану не повинно бути.