Порядок исправления НДС-ошибок в бухгалтерском учете зависит от двух важных факторов:

• от периода совершения и выявления ошибки (т. е. касается ли ошибка прошлых лет или возникла в текущем году);

• от влияния суммы ошибки на величину бухгалтерских доходов или расходов предприятия и, следовательно, на сумму нераспределенной прибыли предприятия (непокрытых убытков).

А теперь давайте обо всем по порядку.

Самый простой случай — если момент совершения НДС-ошибки и момент ее исправления приходятся на один и тот же отчетный год. Бухгалтерские записи по исправлению НДС-ошибки в такой ситуации делают на тех же счетах учета, по которым первоначально были или должны были быть отражены суммы начисленного налога. Причем в зависимости от «знака» ошибки:

• доначисление налога показывают дополнительной прямой проводкой;

• уменьшение налога отражают методом «красное сторно».

Несколько сложнее дело обстоит в том случае, если момент совершения ошибки и момент ее исправления приходятся на разные отчетные годы. Тут уже нам придется дополнительно определяться с тем, повлияла ли сумма ошибки на бухгалтерские доходы или расходы прошлых лет, а следовательно, и на показатель нераспределенной прибыли (непокрытых убытков).

Так, если НДС-ошибка на сумму бухгалтерских доходов (расходов) не влияет (а это происходит в том случае, если начисление НДС не проходит через расходные счета), то в месяце выявления ошибки можно поступать так, как описано выше: доначисление налога показывать прямой проводкой — записями по соответствующим счетам бухгалтерского учета, а уменьшение — методом «красное сторно».

При выявлении «бухрасходных» и «бухдоходных» ошибок прошлого года нужно вспомнить требования п. 4 П(С)БУ 6 «Исправление ошибок и изменения в финансовых отчетах».

В нем говорится, что исправление ошибок, допущенных при составлении финансовых отчетов за предыдущий год (если такие ошибки влияют на величину нераспределенной прибыли (непокрытого убытка), осуществляется путем корректировки сальдо нераспределенной прибыли (непокрытого убытка) — т. е. дебет/кредит счета 44 «Нераспределенная прибыль (непокрытые убытки)».

Если ошибка повлияла на финрезультат, то надо пересчитать и налог на прибыль: либо доначислить проводкой Дт 44 — Кт 641/ННП «Расчеты по налогам/ налог на прибыль», либо снять лишнее проводкой Дт 641/ННП — Кт 44.

Основанием для исправления записей в бухучете будет бухгалтерская справка, в которой бухгалтеру нужно указать причину возникновения ошибки, сделать необходимые расчеты, а также определить, какие счета бухгалтерского учета необходимо откорректировать. Вы, конечно, знаете, что типовая форма бухсправки у нас не установлена, поэтому вы можете составить ее в произвольном виде. Главное, о чем нельзя забывать, — ваша справка должна содержать все реквизиты, обязательные для первичных документов согласно ст. 9 Закона о бухучете. Примеры бухсправок, исправляющих бухошибки, см. в «БН», 2015, № 25, с. 17.

Согласно требованиям п. 5 П(С)БУ 6 при исправлении прошлогодних ошибок необходимо переписать правильно прошлогоднюю финотчетность.

Как показывает практика, налоговикам и статистике достаточно информации в финотчетности текущего года: корректировка показателей на начало года, за аналогичный период прошлого с соответствующими примечаниями (подробнее об этом читайте в «БН», 2016, № 10-11, с. 12).

Кроме того, учтите! Если в результате ошибки бухгалтера «пострадал» бюджет (были занижены налоговые НДС-обязательства или завышена сумма полученного бюджетного возмещения по НДС), то, кроме основной суммы ошибки, в бухучете придется отражать:

• сумму 3 %-го самоштрафа;

• пеню (если вы не успели самоисправиться за 90 календарных дней, выделенных на это п. 129.9 НКУ).

Сделать это нам помогут П(С)БУ 16 «Расходы» и Инструкция № 291*.

Так, по правилам п. 20 П(С)БУ 16 признанные штрафы, пеня включаются в состав прочих операционных расходов предприятия. В свою очередь Инструкция № 291 конкретизирует, что такие суммы отражают по дебету субсчета 948 «Признанные штрафы, пени, неустойки».

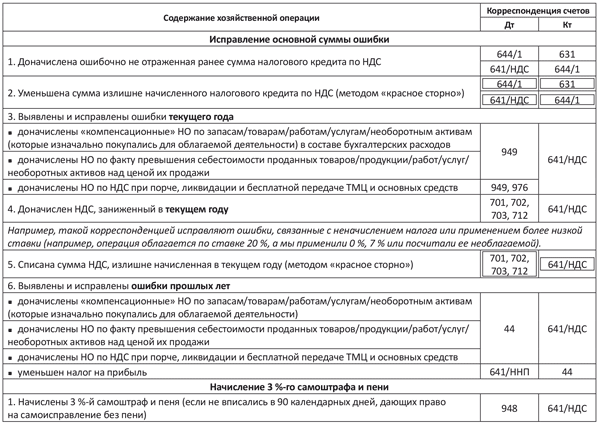

А теперь давайте приведем примеры наиболее распространенных НДС-ошибок и порядок их исправления в виде привычных бухгалтеру записей (см. таблицу ниже).

Исправление НДС-ошибок в бухгалтерском учете

В заключение хочется сказать, что в своей статье мы показали порядок исправления наиболее распространенных НДС-ошибок. Практика нередко ставит перед нами более разнообразные и специфические проблемы. Поэтому, если вы в своей деятельности столкнулись с интересной и непонятной для вас ситуацией, пишите нам, и мы постараемся ответить на все волнующие вас вопросы.

Выводы

- Все НДС-ошибки текущего года, а также прошлогодние ошибки, которые не влияют на сумму бухгалтерских доходов и расходов, исправляют записями по тем счетам, на которых первоначально были или должны были быть отражены суммы начисленного налога.

- «Бухдоходные» и «бухрасходные» НДС-ошибки прошлых лет исправляют путем корректировки сальдо нераспределенной прибыли (непокрытого убытка).