5.1. Составляющие ТЗР

Как мы уже упоминали ранее, ТЗР являются одной из составляющих первоначальной стоимости запасов. Разберем «анатомию» ТЗР, опираясь на соответствующие нормативные акты.

В профильном НП(С)БУ 9 об этом говорится немного. Он «рисует» только общую картину. Так, согласно абзацу пятому п. 9 упомянутого стандарта ТЗР включают в себя затраты на:

— заготовку запасов;

— оплату тарифов (фрахта) за погрузочно-разгрузочные работы;

— транспортировку запасов всеми видами транспорта к месту их использования, включая расходы по страхованию рисков транспортировки запасов.

Более детальную расшифровку затрат, относимых к ТЗР, можно найти в п. 20 Методрекомендаций № 373. Так, в ТЗР включают:

— оплату тарифа (фрахта) за перевозку грузов железнодорожным, водным, автомобильным и воздушным транспортом, включая дополнительные сборы (кроме штрафных санкций);

— расходы на погрузочно-разгрузочные работы, связанные с доставкой запасов на склады предприятия (кроме оплаты труда постоянных складских работников, которая относится к расходам на содержание заводских складов и включается в административные расходы);

— расходы по страхованию рисков при транспортировке запасов;

— затраты по содержанию специальных приемных пунктов, заготовительных складов и контор, организованных предприятием в местах заготовки (закупки) запасов;

— средства, израсходованные на командировки, связанные с непосредственной заготовкой запасов и доставкой (сопровождением) их на склады предприятия с мест заготовок (командировочные расходы водителей и грузчиков предприятия по доставке грузов от поставщиков);

— расходы на противопожарную и сторожевую охрану при транспортировке запасов.

При этом помните, что не относят в состав ТЗР затраты на:

— командировки, связанные с согласованием технических условий и оформлением договоров на поставку запасов (п. 20 Методрекомендаций № 373);

— содержание отделов снабжения, а также других отделов (служб) предприятия с аналогичными функциями (п. 2.3 Методрекомендаций № 2).

То есть такие расходы не попадут в первоначальную стоимость запасов. Они относятся к расходам того периода, в котором были осуществлены.

Кроме того, не попадают в ТЗР, хотя в конечном итоге включаются в первоначальную стоимость запасов, такие расходы (п. 9 НП(С)БУ 9):

— суммы ввозной пошлины;

— суммы непрямых налогов в связи с приобретением запасов, которые не возмещаются предприятию в соответствии с действующим законодательством;

— прочие расходы, непосредственно связанные с приобретением запасов и доведением их до состояния, в котором они пригодны для использования в запланированных целях. К таким расходам относят, в частности, суммы потерь ТМЦ (недостача, порча) в пределах установленных норм естественной убыли в пути, выявленных при оприходовании приобретенных запасов*.

* Больше о недостачах, выявленных при приемке запасов, см. в подразделе 2.7.

Важно! В первоначальную стоимость запасов включают только суммы ТЗР, связанные с их приобретением (получением). А это значит, что никак не «сыграют» в формировании первоначальной стоимости запасов расходы:

— возникшие при возврате запасов поставщику;

— понесенные в связи с внутренними перевозками запасов по территории предприятия или между его структурными подразделениями;

— на погрузку, транспортировку, перевалку и страхование готовой продукции;

— на транспортно-экспедиционные и другие услуги, связанные с реализацией запасов.

Обратите внимание! Согласно условиям договора доставка ТМЦ может входить в обязанности или поставщика, или покупателя. При этом если доставка — «головная боль» поставщика, ее стоимость может включаться в цену запасов либо оплачиваться дополнительно.

Это очень важный момент, поскольку от установленного в договоре способа доставки зависит, попадет ли ее стоимость в ТЗР. Так,

ТЗР считаются лишь те транспортные расходы, которые осуществлены непосредственно покупателем запасов при самостоятельной их доставке на предприятие

А вот если доставка запасов покупателю входит в обязанности поставщика, то у покупателя расходы на транспортировку войдут в цену приобретаемых запасов, даже если стоимость доставки указана продавцом в расчетных и сопроводительных документах отдельно от стоимости самих запасов. То есть для покупателя такие транспортные расходы поставщика (включенные в цену продаваемых запасов либо же установленные сверх нее) вместе со стоимостью запасов являются не чем иным, как «суммами, уплачиваемыми согласно договору поставщику (продавцу)...», но никак не ТЗР.

Учтите: транспортные расходы, понесенные покупателем в связи с приобретением запасов, относят к ТЗР независимо от того, осуществлялась их доставка сторонними организациями или собственными силами самого предприятия (собственными либо арендованными транспортными средствами).

При этом работы, связанные с транспортировкой запасов собственным транспортом, включают в ТЗР по производственной себестоимости услуг вспомогательных (подсобных) производств (хозяйств) предприятия по перевозке таких запасов (см. письмо Минфина от 14.03.2005 г. № 31-04200-30-10/3778).

5.2. Способы учета ТЗР

Существует два способа учета ТЗР. Так, указанные расходы можно (п. 9 НП(С)БУ 9, п. 5.5 Методрекомендаций № 2):

1) сразу включать в первоначальную стоимость единицы (наименования, группы, вида) приобретенных запасов при их оприходовании. Этот способ целесообразно использовать, если можно достоверно определить суммы ТЗР, непосредственно относящиеся к приобретенным запасам. В таком случае ТЗР отражают по дебету соответствующих субсчетов счетов 20, 21, 22 и 28;

2) учитывать на отдельном специально вводимом для этого субсчете счетов учета запасов с дальнейшим распределением по среднему проценту.

Какой из вариантов выбрать — на усмотрение предприятия. Но! Свой выбор нужно обязательно закрепить в приказе об учетной политике. При этом по отношению к различным единицам учета запасов (наименованиям или однородным группам, видам) можно устанавливать свои способы учета ТЗР. Так, например, предприятие, приобретающее товар как у нерезидентов, так и на территории Украины, вправе определить разные способы учета ТЗР, понесенных при приобретении импортных и отечественных товаров.

Главное — помните: поскольку установление порядка учета и распределения ТЗР является одним из элементов учетной политики, изменить его возможно только в исключительных случаях, прямо установленных в п. 9 НП(С)БУ 6 (см. «Налоги & бухучет», 2018, № 102, с. 36 и 2020, № 6, с. 3).

Указанные способы учета ТЗР рассмотрим подробнее.

Учет ТЗР прямым методом. Учет ТЗР этим способом не вызывает вопросов, если осуществляется доставка одного вида ТМЦ. Если же доставляются запасы не одного, а нескольких наименований, общую сумму транспортных расходов придется распределить между всеми наименованиями доставляемых запасов. Для этого нужно выбрать базу распределения. Таковой может быть, например, стоимость запасов, их количество или вес. В зависимости от избранной базы результат распределения расходов на единицу запасов, естественно, будет разным.

На наш взгляд, логичнее распределять транспортные расходы пропорционально стоимости полученных запасов, нежели их количеству, особенно в ситуации, когда в одном сопроводительном документе поставщика указаны запасы с разным количественным измерением.

Разумеется, применять этот способ учета ТЗР целесообразно при небольшой номенклатуре запасов. Как он работает, покажем на примере.

Пример 5.1. Предприятие приобрело 400 кг товара А на сумму 14400 грн (в том числе НДС — 2400 грн), а также 600 кг товара Б на сумму 24000 грн (в том числе НДС — 4000 грн).

Стоимость услуг транспортной организации по доставке товара составила 2040 грн (в том числе НДС — 340 грн).

В этом случае первоначальную стоимость приобретенных товаров с учетом ТЗР можно рассчитать следующим образом:

1) определяем общую стоимость приобретенных товаров без учета НДС:

12000 + 20000 = 32000 (грн);

2) рассчитываем стоимость транспортировки 1 грн товара:

1700 : 32000 = 0,053125 (грн);

3) определяем стоимость транспортировки:

— товара А: 12000 х 0,053125 = 637,50 (грн);

— товара Б: 20000 х 0,053125 = 1062,50 (грн);

4) рассчитываем первоначальную стоимость с учетом ТЗР 1 килограмма:

— товара А:

(12000 + 637,50) : 400 = 31,59 (грн/кг);

— товара Б:

(20000 + 1062,50) : 600 = 35,10 (грн/кг).

В бухгалтерском учете в этом случае делают следующие записи (см. табл. 5.1):

Таблица 5.1. Учет ТЗР прямым методом

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн | |

| Дт | Кт | |||

| 1 | Оприходован товар А, полученный от поставщика | 281/А | 631/1 | 12000 |

| 2 | Оприходован товар Б, полученный от поставщика | 281/Б | 631/1 | 20000 |

| 3 | Отражен налоговый кредит по НДС, уплаченному в составе стоимости товаров (при наличии зарегистрированной в ЕРНН налоговой накладной) | 644/1 | 631/1 | 6400 |

| 641/НДС | 644/1 | 6400 | ||

| 4 | Включена в первоначальную стоимость товара А сумма расходов на его доставку | 281/А | 631/2 | 637,50 |

| 5 | Включена в первоначальную стоимость товара Б сумма расходов на его доставку | 281/Б | 631/2 | 1062,50 |

| 6 | Отражен налоговый кредит по НДС со стоимости услуг по транспортировке товаров (при наличии зарегистрированной в ЕРНН налоговой накладной) | 644/1 | 631/2 | 340 |

| 641/НДС | 644/1 | 340 | ||

| 7 | Перечислена оплата поставщику за товары | 631/1 | 311 | 38400 |

| 8 | Оплачены услуги транспортной организации по транспортировке товара | 631/2 | 311 | 2040 |

Учет ТЗР по среднему проценту. Этот способ применяют в тех случаях, когда ТЗР связаны одновременно с несколькими наименованиями, группами, видами запасов и их невозможно отнести непосредственно к конкретным единицам бухгалтерского учета запасов.

При применении этого способа учет ТЗР ведут по отдельным группам запасов на специально вводимом субсчете (например, 200 «Транспортно-заготовительные расходы на запасы») или на отдельном дополнительном субсчете (к примеру, 2011 «Транспортно-заготовительные расходы на сырье и материалы») к соответствующему счету учета запасов (п. 5.5 Методрекомендаций № 2).

Сколько субсчетов вводить для учета ТЗР и к каким группам запасов их создавать, предприятие решает самостоятельно. При этом степень детализации учетных групп ТЗР зависит от многих факторов, в том числе от различий в удельном весе ТЗР в разрезе групп однородных запасов, а также от задач управления и экономической целесообразности проведения таких подробных учетных работ.

Заметим также, что предприятиям розничной торговли для отражения сумм ТЗР приложением к НП(С)БУ 9 (пример 2) предложен субсчет 289 «Транспортно-заготовительные расходы».

В основу учета ТЗР по среднему проценту положен принцип усреднения. Он работает следующим образом. В течение месяца суммы ТЗР накапливают на отдельном субсчете счета учета запасов. В конце месяца по специальной формуле определяют сумму ТЗР, подлежащую списанию. Как следствие, ТЗР распределяют не между каждой конкретной единицей запасов, а между выбывшими запасами (использованными в производстве, реализованными, безвозмездно переданными и т. п.) и остатком запасов на конец отчетного месяца по отдельным однородным группам усредненно.

Суммы ТЗР, учитываемые методом распределения по среднему проценту и относящиеся к стоимости выбывших запасов, списывают на те же счета бухгалтерского учета, в корреспонденции с которыми отражено выбытие соответствующих ТМЦ.

Механизм распределения ТЗР по среднему проценту опишем далее.

5.3. Распределяем ТЗР по среднему проценту

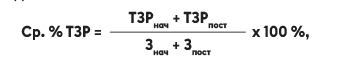

Для того чтобы осуществить распределение ТЗР по среднему проценту, необходимо сначала рассчитать этот самый средний процент ТЗР. Для этого определяют отношение суммы остатка величины ТЗР на начало отчетного месяца и ТЗР, понесенных за месяц, к сумме стоимости остатка запасов на начало месяца и поступивших запасов в течение месяца. Полученное в результате значение, умноженное на 100, и дает средний процент ТЗР.

В виде формулы указанный расчет можно представить так:

где Ср. % ТЗР — средний процент ТЗР;

ТЗРнач — остаток ТЗР на начало отчетного месяца;

ТЗРпост — сумма ТЗР, понесенных в отчетном месяце;

Знач — стоимость остатка запасов на начало отчетного месяца;

Зпост — стоимость запасов, поступивших в отчетном месяце.

Далее определяют сумму ТЗР, приходящуюся на выбывшие запасы. Для этого стоимость выбывших в течение месяца запасов умножают на средний процент ТЗР и делят полученное значение на 100. В виде формулы это выглядит так:

ТЗРвыб = Звыб х Ср. % ТЗР : 100 %,

где ТЗРвыб — сумма ТЗР, приходящаяся на выбывшие в отчетном месяце запасы;

Звыб — стоимость выбывших запасов.

Обратите внимание: в общем случае для распределения ТЗР применяют покупную стоимость запасов. Исключение — предприятия розничной торговли, оценивающие товары по ценам продажи. Они в процессе распределения ТЗР используют продажную стоимость товаров, т. е. ту, которую учитывают на субсчете 282 «Товары в торговле»*.

* Подробнее об учете товаров в рознице см. в подразделе 4.3.

Также учтите:

из расчетов обязательно предварительно исключают (по приходу и расходу за отчетный месяц) внутренние обороты по перемещению запасов со склада в другое место хранения

Для большей ясности рассмотрим пример.

Пример 5.2. Предприятие, занимающееся производственной деятельностью, имело на начало отчетного месяца остаток материалов в сумме 63000 грн (сальдо по дебету субсчета 201).

Сумма ТЗР, приходящаяся на этот остаток, составила 2870 грн (сальдо по дебету субсчета 201/1).

В течение отчетного месяца предприятием приобретены материалы стоимостью 210000 грн (в том числе НДС — 35000 грн). Стоимость доставки материалов — 7980 грн (в том числе НДС — 1330 грн).

В этом же месяце материалы были:

— отпущены основному производству на сумму 168000 грн;

— переданы для административных целей на сумму 4900 грн;

— реализованы на сторону на сумму 21000 грн (продажная стоимость составила 29400 грн с учетом НДС).

Всего выбыло материалов учетной стоимостью 193900 грн (без НДС).

Распределение ТЗР между выбывшими и оставшимися на складах запасами покажем в табл. 5.2.

Таблица 5.2. Расчет ТЗР по среднему проценту

| № п/п | Наименования показателей | Стоимость материалов, грн | Сумма ТЗР, грн | Итого, грн (гр. 3 + гр. 4) |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Остаток на начало отчетного месяца | 63000 | 2870 | 65870 |

| 2 | Поступило за отчетный месяц (без внутреннего оборота) | 175000 | 6650 | 181650 |

| 3 | Итого (стр. 1 + стр. 2) | 238000 | 9520 | 247520 |

| 4 | Средний процент ТЗР ((стр. 3 гр. 4 : стр. 3 гр. 3) х 100 %) | 9520 : 238000 х 100 % = 4 % | ||

| 5 | Выбыло за отчетный месяц (без внутреннего оборота)*, в том числе: | 193900 | 7756 | 201656 |

| — отпущено основному производству | 168000 | 6720 | 174720 | |

| — передано для административных целей | 4900 | 196 | 5096 | |

| — реализовано на сторону | 21000 | 840 | 21840 | |

| 6 | Остаток на конец отчетного месяца (стр. 3 - стр. 5) | 44100 | 1764 | 45864 |

| * Для графы 4 этот показатель рассчитывают так: стр. 5 гр. 3 х стр. 4 : 100 %. | ||||

Таким образом, фактическая себестоимость выбывших в отчетном периоде запасов составила 201656 грн, а оставшихся на конец месяца на складах — 45864 грн.

В табл. 5.3 вы можете увидеть, как указанные операции должны быть отражены в бухгалтерском учете предприя- тия.

Таблица 5.3. Учет ТЗР по среднему проценту

| № п/п | Содержание хозяйственной операции | Корреспонденция счетов | Сумма, грн | |

| Дт | Кт | |||

| 1 | Оприходованы материалы, полученные от поставщика | 201 | 631/1 | 175000 |

| 2 | Отражен налоговый кредит по НДС со стоимости материалов (при наличии зарегистрированной в ЕРНН налоговой накладной) | 644/1 | 631/1 | 35000 |

| 641/НДС | 644/1 | 35000 | ||

| 3 | Подписан акт предоставленных транспортных услуг | 201/1 | 631/2 | 6650 |

| 4 | Отражен налоговый кредит по НДС со стоимости услуг по транспортировке материалов (при наличии зарегистрированной в ЕРНН налоговой накладной) | 644/1 | 631/2 | 1330 |

| 641/НДС | 644/1 | 1330 | ||

| 5 | Перечислена оплата поставщику за материалы | 631/1 | 311 | 210000 |

| 6 | Оплачены услуги транспортной организации по доставке материалов | 631/2 | 311 | 7980 |

| 7 | Отпущены материалы в производство | 23 | 201 | 168000 |

| 8 | Списана сумма ТЗР, приходящаяся на стоимость материалов, отпущенных в производство | 23 | 201/1 | 6720 |

| 9 | Переданы материалы для административных целей | 92 | 201 | 4900 |

| 10 | Списана сумма ТЗР, приходящаяся на стоимость материалов, переданных для административных целей | 92 | 201/1 | 196 |

| 11 | Отражена реализация материалов на сторону | 377 | 712 | 29400 |

| 12 | Отражена сумма налоговых обязательств по НДС | 712 | 641/НДС | 4900 |

| 13 | Отражена учетная стоимость материалов, реализованных на сторону | 943 | 201 | 21000 |

| 14 | Списана сумма ТЗР, приходящаяся на стоимость реализованных материалов | 943 | 201/1 | 840 |

выводы

- ТЗР считаются лишь те транспортные расходы, которые осуществлены непосредственно покупателем запасов при самостоятельной их доставке на предприятие.

- Способ учета ТЗР необходимо закрепить в приказе об учетной политике предприятия.

- При прямом способе учета ТЗР общую сумму транспортных расходов сразу распределяют между всеми наименованиями доставляемых запасов в зависимости от избранной базы распределения.

- Учет ТЗР по среднему проценту ведут по отдельным группам запасов на специально вводимом субсчете или на отдельном дополнительном субсчете к соответствующему счету учета запасов.

- Обобщенную на отдельном субсчете сумму ТЗР ежемесячно распределяют между оставшимися на конец отчетного месяца и выбывшими в течение месяца запасами. Для этого рассчитывают средний процент ТЗР.