* Див. «Податки та бухгалтерський облік», 2018, № 21, с. 3, № 25, с. 2.

Коли подають?

Право ПДВ-платника подати Таблицю закріплене в п. 29 Порядку № 117**. А її форма встановлена в додатку 3 до цього Порядку. Вона майже нічим не відрізняється від своєї попередниці.

** Порядок зупинення реєстрації ПН/РК в ЄРПН, затверджений постановою КМУ від 21.02.2018 р. № 117.

Призначення Таблиці — попереджувати блокування ПН/РК із занесеними в неї кодами УКТ ЗЕД/ДКПП товарів/послуг. Річ у тім, що до проведення моніторингу, за результатами якого можливе зупинення реєстрації, ПН/РК спершу аналізують на предмет відповідності трьом ознакам з п. 3 Порядку № 117. Якщо ПН/РК (1) відповідають хоча б одній із цих ознак або ж (2) їх номенклатура відображена в Таблиці, вони не підлягають моніторингу — такі ПН/РК безперешкодно реєструють в ЄРПН.

Таблиця стане виконувати свою антиблокувальну функцію тільки після її врахування комісією ДФС регіонального рівня

У Таблиці платник інформує контролерів про свою специфіку окремо щодо кожного виду економічної діяльності. Тобто в ній платник заявляє свої реальні види діяльності і в їх розрізі товари/послуги на «виході» та на «вході». При правильному заповненні Таблиці і прийняття її регіональною комісією ПН/РК з відповідними їй кодами УКТ ЗЕД/ДКПП пройдуть реєстрацію без подальшого моніторингу. Щоправда, якщо ви ризиковий платник (тобто відповідаєте хоча б одному з критеріїв ризиковості платника — див. посилання *), тоді сподіватися на позитивний висновок навряд чи варто.

Кому без Таблиці не обійтися? За великим рахунком, подати Таблицю можуть усі платники без винятків: обмежень тут ніяких немає. Проте потрібніше вона тим платникам, у яких товари/послуги «на виході-вході» не збігаються (тобто ПН/РК підпадають під основний критерій ризиковості операцій — п. 2.1 листа ДФСУ від 21.03.2018 р. № 959/99-99-07-18). У зоні ризик‑у: виробники продукції; постачальники робіт і послуг; продавці «набірних» комплектів із купівельних товарів; торговці, що отримують передоплати без наявності необхідної кількості залишків товарів, тощо. У період першого «раунду» блокувальної епопеї податківці радили подавати Таблицю і торговцям, які в операціях постачання планують використати залишки товарів, що зависли станом на 01.01.2017 р.

Тому якщо у вас відбувається «перелом» номенклатури («на виході-вході» коди УКТ ЗЕД/ДКПП різняться), рекомендуємо подати Таблицю «наперед», з тим щоб уникнути подальшого блокування ПН/РК. У першу чергу це, безумовно, стосується виробників продукції і виконавців робіт/послуг. Хоча податківці на місцях у своїх усних консультаціях переконують платників не завалювати їх Таблицями достроково, а подавати їх за фактом блокування ПН/РК. Мовляв, платник не може передбачити заздалегідь, відбудеться блокування ПН/РК чи ні. Та й возитися їм із купою Таблиць, які, на думку фіскалів, можуть і не згодитися, не дуже-то хочеться.

Повторимо! Завчасно подана Таблиця попередить можливе блокування ПН/РК. Тож піддаватися на вмовляння контролерів не варто.

Пам’ятайте! Якщо реєстрація ПН/РК зупинена, то сама по собі Таблиця не розблокує ПН/РК — для цього треба подавати «розблокувальні» документи за переліком з п. 14 Порядку № 117 (ср. ). Але вона дозволить запобігти подальшим блокуванням «аналогічних» ПН/РК, які подаватимуться на реєстрацію надалі. Власне, так працює і достроково подана Таблиця.

Як подають?

Таблицю подають виключно в електронній формі (п. 39 Порядку № 117). Електронна версія форми Таблиці поки ще колишня — J/F1312302.

При цьому п. 40 Порядку № 117 вимагає від ДФСУ постійно розміщувати на своєму веб-сайті відомості щодо засобів елзв’язку, якими можна подати Таблицю. Актуальні електронні формати Таблиці ви знайдете на веб-порталі ДФСУ.

«Старі» Таблиці, які були подані платником і прийняті ДФСУ після 1 липня 2017 року, залишаються дійсними

Реєстрація ПН/РК за операціями, зазначеними в таких Таблицях, не підлягає зупиненню (п. 38 Порядку № 117). Тобто «старі» Таблиці, які були враховані фіскалами в період блокування «дубль 1», продовжують свою антиблокувальну дію і нині.

Сформувати і направити Таблицю можна через:

— електронний кабінет платника;

— Єдине вікно подання е-звітності.

Також можливо надати Таблицю і за допомогою будь-якої іншої програми, яку платник використовує для відправлення електронних документів.

Подавати Таблицю п. 31 Порядку № 117 зобов’язує з поясненням. У ньому платник наводить інформацію про свою господарську діяльність, яка має незмінний характер. Можна послатися на податкову та іншу звітність.

Напевно, податківці в поясненні чекатимуть усе ту ж «конкретну» інформацію про «специфіку діяльності підприємства», яку вимагали і раніше. А саме у вигляді відсканованого в PDF-форматі листа за підписом директора з коротким описом основних видів діяльності та відомостями про наявність: приміщень (власних, орендованих); виробничих потужностей (власних, орендованих); земельних ділянок (власних, орендованих); найманого персоналу (власного, за сумісництвом); доходу від проведення діяльності за попередній період; залишків готової продукції та сировини (найменування).

Згідно з Регламентом № 450* висновок контролюючого органу з пропозицією щодо врахування/неврахування Таблиці має бути оформлений саме з урахуванням такої інформації про платника. Не завадять і скановані копії документів, що підтверджують такі дані. Потрібні вони для того, щоб податківці могли оцінити, наскільки реальною є здійснювана вами діяльність.

* Регламент комісії ДФСУ, яка приймає рішення про реєстрацію ПН/РК в ЄРПН, затверджений наказом ДФСУ від 26.06.2017 р. № 450.

Зверніть увагу! Не подасте пояснення до Таблиці — отримаєте відмову в прийнятті її до врахування. Тобто краще діяти за принципом «чим більше, тим краще»!

Судячи з усього, подавати пояснення доведеться по-старому — через повідомлення за формою J(F) 1312602 (залишивши порожньою його табличну частину) і тільки додаючи до нього відсканований документ з поясненням у форматі PDF через форму J(F) 1360102.

Важливо! Розмір додатка до форми J(F) 1360102 не повинен перевищувати 2 МБ. Крім того, податківці радять встановлювати дозвіл сканування документів скануючого пристрою на рівні, який забезпечить розмір файлу відсканованої копії не менше 100 КБ**.

** Рекомендації щодо відправлення сканованих копій документів розміщені на сайті ДФСУ (http://zp.sfs.gov.ua/data/material/ 000/236/313795/scan.jpg).

Підтвердить отримання податківцями Таблиці перша квитанція — квитанція про доставку.

На розгляд Таблиці та пояснень до неї регіональній комісії відведено 5 робочих днів, що настають за днем її отримання.

Після цього вам направлять другу квитанцію. У ній буде зазначений статус документа: прийнятий або не прийнятий. А в електронному кабінеті протягом операційного дня стане доступним рішення комісії про врахування/неврахування Таблиці. У рішенні про неврахування Таблиці обов’язково має бути зазначена причина такого неврахування (п. 34 Порядку № 117). Якщо ж Таблиця буде подана з порушенням встановлених вимог, то фіскали взагалі не приймуть її до розгляду.

При винесенні позитивного рішення щодо Таблиці зупиняти реєстрацію подальших ПН/РК за аналогічними операціями не повинні. Якщо Таблицю раптом не врахували з першого разу, кількість спроб не обмежена — подавайте нові, поки не приймуть. Але спершу з’ясуйте у своїх податківців, чого їм там бракує для врахування Таблиці.

Кому «автомат»?

Двом категоріям ПДВ-платників Таблиці враховуватимуть автоматично (!) без розгляду регіональною комісією (п. 35 Порядку № 117):

1) сільгосптоваровиробникам, якщо вони вписуються одночасно в усі (!) з таких умов:

— внесені до Реєстру «дотаційників» та/або (!) на 31.12.2016 р. застосовували «спецрежим» з ПДВ відповідно до ст. 209 ПКУ, що діяла на той час;

— мають власні (право власності/користування) та/або орендовані земельні ділянки загальною площею понад 200 га (включно) станом на 1 січня, задекларовані до 20 лютого поточного року;

— зазначили в Таблиці коди поставлених товарів згідно з УКТ ЗЕД груп 01, 03, 04, 07, 08, 10, 12;

2) платникам, у яких, знову-таки, одночасно:

— показник податкового навантаження > 2 %;

— відсутній значний (більш ніж на 40 %) приріст обсягу постачання;

— обсяг постачання товарів/послуг у ПН/РК, ідентичних зазначеним у Таблиці, за останні 12 місяців становить більше 25 % загального обсягу постачань.

Увага! Фіскали (як регіонального, так і центрального рівня) можуть відмовити у врахуванні вже прийнятої Таблиці (навіть врахованої «автоматом»). Щоправда, відбудеться це тільки у тому випадку, коли вони отримають інформацію про недостовірність відомостей, зазначених у врахованій Таблиці (п. 36 Порядку № 117). При цьому якщо Таблиця була врахована автоматично, а потім регіональна комісія відмінила її, то надалі така Таблиця розглядається в загальному порядку (без «автомата»).

Як заповнити?

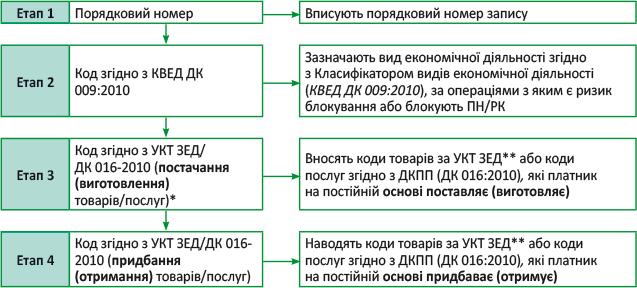

Виходячи з вимог п. 30 Порядку № 117, вимальовується така послідовність заповнення граф Таблиці (див. рис. 1).

Рис. 1. Алгоритм заповнення Таблиці

* Зверніть увагу: це четверта графа Таблиці, її заповнюють раніше третьої.

** Для товарів, переміщення яких через митний кордон України фізично неможливе (об’єкти незавершеного будівництва, нерухоме майно, земельні ділянки та ін.), проставляють умовні коди (див. http://sfs.gov.ua/dovidniki—reestri—perelik/dovidniki-/288992.html).

Конкретна методика заповнення Таблиці наразі відсутня. Тому спиратимемося на «стару» канву — технічні правила заповнення Таблиці, розтлумачені податківцями в листі ДФСУ від 06.09.2017 р. № 2723/99-99-07-05-01-18, а також на сайті*. За ними необхідно:

* http://sfs.gov.ua/data/files/ 207836.pdf.

1) показувати коди за товарами/послугами, що «виходять» і «входять», окремими рядками — одночасно заповнювати графи 4 та 3 за одним рядком не можна;

2) заносити в Таблицю першим рядком коди товарів/послуг «на виході», а рядком нижче — «на вході»;

3) заповнювати Таблицю в «шаховому» порядку: «вихід-вхід»; «вихід-вхід» і т. д. — неприпустимо заносити усе, що продаємо, а потім усе, що купили;

4) вносити в Таблицю не більше 5 (краще 2) товарних/«послугових» позицій. Інакше — якщо податківцям якийсь один код здасться «підозрілим» — відхилять усю Таблицю. А якщо розділити на декілька Таблиць, є шанс, що відхилять лише з кодом, який «не сподобався», а усі інші врахують. Порада: якщо ви вже зазначали в Таблиці певний код товарів/послуг і її прийняли, то в наступних Таблицях його не дублюйте. Інакше прийде відмова в прийнятті через те, що такий код вже врахований фіскалами. Тобто якщо треба додати коди, то все не переписуємо, а подаємо нову Таблицю з додатковими кодами;

5) вписувати коди за товарами/послугами, що «входять», навіть у тому випадку, якщо на перший погляд здається, що відображати в «покупках» нічого. Простіше кажучи, є постачання, має бути під нього придбання. Наприклад, при постачанні послуг оренди в графі 3 можна навести коди «вхідних» комунальних послуг;

6) зазначати коди на постачання товарів/послуг у тому вигляді, в якому вони потім будуть вписані в ПН/РК, тобто з однаковою кількістю символів. Наприклад, коди «33.12» і «33.12.24-00.00» не ідентичні — це різні коди. Аналогічно сприймаються імпортні та підакцизні товари — якщо, скажімо, в Таблиці 4 цифри коду, а в ПН/РК — 10 знаків.

Правильно заповнена Таблиця виглядає так, як показано на рис. 2.

| Таблиця даних платника податку | |||

| Порядковий номер | Код згідно з КВЕД ДК 009:2010 | Код згідно з УКТ ЗЕД / ДК 016-2010 (придбання (отримання) товарів/послуг) | Код згідно з УКТ ЗЕД / ДК 016-2010 (постачання (виготовлення) товарів/послуг) |

| 1 | 10.41 | 1507 | |

| 2 | 10.41 | 1201 | |

| 3 | 10.20 | 0305 | |

| 4 | 10.20 | 0303 | |

Рис. 2. Правильно заповнена Таблиця

І ще! Відправляти Таблицю фіскали радять після подання пояснень до неї.

Дотримуйтеся цих нехитрих правил, і тоді Таблицю напевно приймуть. А раптом що, не зневіряйтеся, повторюйте спроби до переможного результату! Все у вас вийде!

висновки

- Подати Таблицю можна як до блокування ПН/РК, так і за фактом зупинення їх реєстрації.

- Регіональна комісія зобов’язана розглянути Таблицю протягом 5 робочих днів.

- Автоматично врахують Таблиці сільгоспників-дотаційників із земельними ділянками понад 200 га, а також інших платників з податковим навантаженням більше 2 %.

- Заповнюють Таблицю в «шаховому» порядку, вказуючи спочатку коди товарів/послуг «на виході», а рядком нижче — «на вході».

- До Таблиці варто заносити таку кількість символів кодів товарів/послуг, яку передбачається вписувати в «майбутніх» ПН/РК.