3.1. Оподаткування відпускних

Нараховуємо відпускні

Незалежно від того, вписується відпустка працівника в рамки одного місяця чи «захоплює» дні відразу двох місяців (а можливо, і більше), відпускні виплачують однією сумою. Зробити це, нагадаємо, потрібно не пізніше ніж за 3 календарні дні до початку відпустки.

А як справи з нарахуванням і оподаткуванням відпускних сум?

Коли вся відпустка працівника припадає на один місяць, питань з нарахуванням і оподаткуванням відпускних зазвичай не виникає. Проте доволі часто відпустки починаються в одному місяці, а закінчуються в іншому. При таких «перехідних» відпустках у вас є два варіанти дій:

1) усю суму «перехідних» відпускних ви можете нарахувати в тому місяці, в якому її виплачуєте;

2) відпускні можете нарахувати частинами — окремо за кожним місяцем, на який припадають календарні дні відпустки.

Ви можете обрати будь-який із них. Нам більше до душі другий варіант, оскільки він відповідає вимогам п.п. 1.6.1 Інструкції № 5. Нагадаємо: цей підпункт вказує, що суми нарахувань за час відпусток, на відміну від порядку їх фактичної виплати, розподіляються пропорційно часу, що припадає на дні відпустки у відповідному місяці. До того ж такий варіант нарахування спрощує оподаткування відпускних (про це детальніше поговоримо пізніше).

Хоча на практиці використовують обидва варіанти нарахування. Виходячи із цього ми й розглядатимемо порядок обліку й оподаткування сум відпускних.

Звернемо вашу увагу ще на один нюанс. Відповідно до ст. 31 Закону про оплату праці розмір заробітної плати за повністю виконану місячну (годинну) норму праці не може бути нижчим за розмір МЗП* (у 2019 році — 4173 грн.). Інакше доведеться розрахувати і нарахувати працівнику «трудову» доплату до рівня МЗП.

* Тут і далі — мінімальна заробітна плата.

При цьому суми середнього заробітку, які зберігаються за працівником за час його відпустки, не включають до заробітної плати для забезпечення її мінімального рівня. Такий висновок випливає з положень ст. 31 Закону про оплату праці. Згодні з ним і в Мінсоцполітики (див. листи від 13.02.2017 р. № 322/0/101-17/282 і від 21.03.2017 р. № 791/0/101-17/282). Адже відпускні — це виплата, нарахована за невідпрацьований час (див. п.п. 2.2.12 Інструкції № 5). Їх розрахунок здійснюють відповідно до Порядку № 100, а не залежно від місячної (годинної) норми праці, встановленої працівнику, в місяці, на який припадає щорічна відпустка.

Отже, якщо на поточний місяць припадає відпустка працівника, то для забезпечення мінімального розміру заробітної плати (виконання вимоги ст. 31 Закону про оплату праці) заробітну плату, нараховану йому за фактично виконану роботу, слід порівняти з МЗП, розрахованою пропорційно виконаній нормі праці (відпрацьованому часу). Відпускні відкидаємо. Детальніше про «трудову» доплату до МЗП див. у «Податки та бухгалтерський облік», 2019, № 15, с. 88.

Утримуємо податки і збори

Щодо будь-яких виплат працівникам роботодавець має вирішити: чи потрібно утримувати з них ПДФО і ВЗ, і якщо так, то в якому порядку? Відповіді на ці запитання щодо сум відпускних ви отримаєте нижче.

ПДФО. Згідно з п.п. 2.2.12 Інструкції № 5 оплата щорічних відпусток належить до фонду додаткової заробітної плати. А це означає, що до неї потрібно застосовувати ті ж ПДФО-правила, що й до самої заробітної плати.

Як ви напевно знаєте, базою обкладення ПДФО є загальний оподатковуваний дохід, до якого потрапляє у тому числі й заробітна плата (п.п. 164.2.1 ПКУ). Отже,

сума відпускних включається до загального місячного (річного) оподатковуваного доходу і підлягає обкладенню ПДФО

Ставка ПДФО в цьому випадку дорівнює 18 %.

Оскільки відпускні мають зарплатну суть, застосовуйте до них такі правила:

1) враховуйте їх суму при визначенні граничного розміру доходу, який надає право на отримання податкової соціальної пільги (далі — ПСП). При цьому «перехідні» відпускні, якщо ви нараховуєте їх наперед (див. перший варіант на с. 64), відносьте до місяців, за які вони нараховані (абзац третій п.п. 169.4.1 ПКУ). Детально про застосування ПСП читайте в «Податки та бухгалтерський облік», 2019, № 6, с. 3;

2) об’єкт обкладення ПДФО при нарахуванні відпускних зменшуйте на суму ПСП (за наявності права на неї) (п. 164.6 ПКУ).

Важливо! Ми вже говорили про те, що відпускні мають бути виплачені не пізніше ніж за 3 дні до початку відпустки. Тобто зазвичай спочатку йде виплата (по суті, авансом), а потім нарахування відпускних і заробітної плати:

— у місяці, в якому здійснюється їх виплата, — якщо підприємство застосовує перший варіант нарахування відпускних,

або

— у місяці, на який припадає відпустка, — якщо підприємство застосовує другий варіант.

Так ось, майте на увазі: поки немає нарахування, ПДФО потрібно утримувати з розрахованої суми відпускних, не зменшуючи її на ПСП. Адже в п. 164.6 ПКУ йдеться про нарахований дохід. Крім того, не знаючи загальної суми доходу за місяць, не можна визначити, чи має працівник право у принципі претендувати на ПСП. Ось тому-то при виплаті відпускних наперед базу обкладення ПДФО розраховують без зменшення на ПСП;

3) суму нарахованих і виплачених відпускних у складі заробітної плати, а також утриманий і сплачений з такого доходу ПДФО відображайте в розділі I Податкового розрахунку за формою № 1ДФ з ознакою доходу «101».

Строки для сплати ПДФО при виплаті відпускних ви знайдете в табл. 3.2 на с. 68.

Військовий збір. Одночасно з ПДФО з відпускних ви зобов’язані утримати ще й ВЗ. Це випливає з п.п. 1.2 п. 161 підрозд. 10 розд. XX ПКУ.

Але зауважте:

при визначенні бази обкладення ВЗ суму відпускних не зменшують на суми утриманих з неї ПДФО, інших платежів, а також ПСП (за наявності права на неї)

Ставка ВЗ становить 1,5 %.

Суму нарахованих і виплачених відпускних у складі загальної суми нарахованого і виплаченого доходу, а також утриманого й перерахованого із цього доходу ВЗ відображають у розділі ІІ Податкового розрахунку за формою № 1ДФ за рядком «Військовий збір».

Строки сплати ВЗ при виплаті відпускних відповідають строкам сплати ПДФО (див. табл. 3.2 на с. 68). Про це говорить п.п. 1.4 п. 161 підрозд. 10 розд. XX ПКУ.

Єдиний соціальний внесок

Розібралися з ПДФО і ВЗ? На черзі — ЄСВ. Оскільки відпускні включаються до фонду оплати праці відповідно до Інструкції № 5, вони потрапляють до бази нарахування цього внеску на підставі абзацу першого п. 1 ч. 1 ст. 7 Закону № 2464. Як здійснити нарахування ЄСВ на суму відпускних, розглянемо далі.

Перше, на чому ми зупинимося, — ставки ЄСВ. Для наочності наведемо їх у табл. 3.1.

Таблиця 3.1. Ставки ЄСВ

| № з/п | Категорія платників | Розмір ставки |

| 1 | Підприємства (крім зазначених у пп. 3 і 4 цієї таблиці) і самозайняті особи на відпускні звичайних працівників | 22 % |

| 2 | Підприємства (крім зазначених у пп. 3 і 4 цієї таблиці) і фізособи-підприємці (у тому числі ФОП-єдиноподатники) на відпускні працівників з інвалідністю | 8,41 % |

| 3 | Підприємства та організації всеукраїнських громадських організацій осіб з інвалідністю, зокрема товариств УТОГ і УТОС* | 5,3 % |

| 4 | Підприємства та організації громадських організацій осіб з інвалідністю* | 5,5 % — відпускні працівників з інвалідністю; 22 % — відпускні інших працівників |

| * Якщо в них кількість працівників з інвалідністю становить не менше 50 % загальної чисельності працюючих і фонд оплати праці таких осіб з інвалідністю — не менше 25 % суми витрат на оплату праці. | ||

ЄСВ нараховують у межах максимальної величини бази нарахування цього внеску (ч. 3 ст. 7 Закону № 2464)

Максимальна сума доходу, з якою стягується ЄСВ, становить 15 розмірів МЗП, установленої законом. У 2019 році місячний розмір МЗП — 4173 грн. Отже, максимальна величина бази нарахування ЄСВ у 2019 році — 62595,00 грн.

Майте на увазі: із сум «перехідних» відпускних ЄСВ необхідно стягувати з урахуванням правил, установлених п.п. 2 п. 3 розд. IV Інструкції № 449. Вони свідчать, що максимальну величину, з якої сплачується ЄСВ, при нарахуванні відпускних застосовують окремо за кожен місяць.

Тобто для цілей порівняння з максимальною величиною бази нарахування ЄСВ суми відпускних необхідно розподілити по місяцях, до яких вони належать. «Перехідні» відпускні за кожен місяць (з урахуванням заробітної плати за відпрацьовані в цих місяцях дні) окремо порівнюють з максимальною величиною бази нарахування ЄСВ, що діяла в місяці, за який нараховано відпускні.

До визначеної бази нарахування ЄСВ застосовують відповідну ставку (див. табл. 3.1) і отримують суму ЄСВ за місяць. Але будьте уважні, якщо база нарахування ЄСВ, до якої застосовують ставку внеску 22 %, визначена за працівником, для якого це місце роботи є основним*, не перевищує розміру МЗП. У разі коли такий працівник перебував у трудових відносинах повний календарний місяць або відпрацював усі робочі дні звітного місяця, суму ЄСВ розраховують як добуток розміру МЗП і встановленої ставки ЄСВ. У 2019 році розмір мінімального страхового внеску становить 918,06 грн. (4173 грн. х 22 % : 100 %).

* Основним вважають місце роботи, де особа працює на підставі укладеного трудового договору, де знаходиться (оформлена) його трудова книжка, до якої вноситься відповідний запис про роботу (п. 12 ч. 1 ст. 1 Закону № 2464).

Таким чином, якщо база нарахування ЄСВ за основним працівником не перевищує розміру МЗП, встановленої законом на місяць, за який нараховуються відпускні, то цей внесок платять з мінімалки (абзац другий ч. 5 ст. 8 Закону № 2464).

Працівників — зовнішніх сумісників це не стосується. Для них як базу нарахування ЄСВ беруть суму фактично нарахованої заробітної плати, незалежно від її розміру.

А ось за доходом внутрішніх сумісників вимогу про сплату ЄСВ з МЗП виконувати потрібно. При цьому для порівняння з МЗП беруть увесь нарахований дохід — як за основним місцем роботи, так і за внутрішнім сумісництвом.

Що стосується працівників, для яких передбачені пільгові ставки ЄСВ (8,41 %, 5,3 % і 5,5 %), то за ними ЄСВ нараховують від фактичної суми заробітної плати (див. консультацію в підкатегорії 301.04.01 БЗ**).

** База знань, розміщена на офіційному сайті ДФСУ (zir.sfs.gov.ua).

Зверніть увагу: як і в «максимальному» випадку, для цілей порівняння з МЗП «перехідні» відпускні відносять до місяців, за які вони нараховані (див. лист ДФСУ від 11.03.2015 р. № 5084/6/99-99-17-03-03-15).

Приклад 3.1. Працівник підприємства, що не є особою з інвалідністю, для якого це місце роботи є основним, пішов у щорічну відпустку з 25 березня 2019 року на 24 календарні дні. Усю суму відпускних підприємство нараховує наперед (у тому місяці, в якому виплачує).

Оклад працівника становить 3800,00 грн. Сума зарплати за фактично відпрацьовані дні березня (15 роб. дн.) — 2850,00 грн. (3800,00 грн. : : 20 роб. дн. х 15 роб. дн.).

З урахуванням перенесення робочих днів згідно з розпорядженням КМУ від 10.01.2019 р. № 7-р, працівник у квітні відпрацював тільки 7 робочих днів.

Сума заробітної плати за фактично відпрацьовані дні квітня — 1330,00 грн. (3800,00 грн. : : 20 роб. дн. х 7 роб. дн.).

Сума відпускних за період щорічної відпустки — 3142,08 грн., у тому числі:

— за 7 днів березня — 916,44 грн.;

— за 17 днів квітня — 2225,64 грн.

«Трудова» доплата до мінзарплатного рівня за березень дорівнює:

4173,00 грн. : 20 роб. дн. х 15 роб. дн. - 2850,00 грн. = 279,75 грн.

«Трудова» доплата до мінзарплатного рівня за квітень дорівнює:

4173,00 грн. : 20 роб. дн. х 7 роб. дн. - 1330,00 грн. = 130,55 грн.

Відпускні відносимо до місяців, за які вони нараховані (березень і квітень 2019 року).

Загальна сума березневої зарплати, відпускних за дні відпустки цього місяця, а також доплати до мінзарплатного рівня становить:

2850,00 грн. + 916,44 грн. + 279,75 грн. = 4046,19 грн.

Визначимо суму ЄСВ від фактичної бази нарахування:

4046,19 грн. х 22 % : 100 % = 890,16 грн.

Оскільки фактична база нарахування ЄСВ (4046,19 грн.) за березень виявилася нижчою встановленого розміру МЗП (4173,00 грн.), на різницю між цими двома величинами (далі — різниця) донараховуємо ЄСВ:

(4173,00 грн. - 4046,19 грн.) х 22 % : 100 % = 27,90 грн.

У результаті загальна сума ЄСВ за березень становить:

890,16 грн. + 27,90 грн. = 918,06 грн.

Після того, як буде нарахована зарплата за квітень, підприємство проведе порівняльні розрахунки за цим місяцем.

Загальна сума зарплати за квітень, відпускних, що припадають на цей місяць, а також доплати до мінзарплатного рівня становить:

1330,00 грн. + 2225,64 грн. + 130,55 грн. = 3686,19 грн.

Визначимо суму ЄСВ від фактичної бази нарахування ЄСВ:

3686,19 грн. х 22 % : 100 % = 810,96 грн.

Як бачимо, фактична база нарахування ЄСВ за квітень (3686,19 грн.) також виявилася нижчою встановленої МЗП (4173,00 грн.). Тому, щоб виконати вимогу про ЄСВ з МЗП, цього місяця теж розраховуємо різницю. Її величина дорівнює:

4173,00 грн. - 3686,19 грн. = 486,81 грн.

Визначимо суму ЄСВ, яка буде сплачена за квітень з різниці:

486,81 грн. х 22 % : 100 % = 107,10 грн.

У результаті загальна сума ЄСВ за квітень становить:

810,96 грн. + 107,10 грн. = 918,06 грн.

Детальніше про «трудову» доплату до мінзарплати, а також про сплату ЄСВ з МЗП ви можете прочитати в «Податки та бухгалтерський облік», 2017, № 7.

Строки перерахування обов’язкових платежів

Тепер визначимося з тим, у які строки нараховані суми ПДФО, ВЗ і ЄСВ потрібно сплатити. Наведемо ці строки в табл. 3.2.

Таблиця 3.2. Строки сплати ПДФО, ВЗ і ЄСВ із сум відпускних

| Порядок виплати | ПДФО, ВЗ | ЄСВ |

| При отриманні грошових коштів на виплату відпускних (перерахуванні відпускних на рахунок працівника) з поточного рахунку в банку | Одночасно з отриманням грошових коштів у банку (перерахуванням грошових коштів з поточного рахунку в банку) (п.п. 168.1.2 ПКУ) | Одночасно з отриманням грошових коштів у банку (перерахуванням відпускних на рахунок працівника) (абзац другий ч. 8 ст. 9 Закону № 2464, п.п. 7 п. 3 розд. IV Інструкції № 449) |

| При виплаті відпускних готівкою з каси* | Протягом 3 банківських днів, наступних за днем виплати (п.п. 168.1.4 ПКУ) | У день виплати відпускних (абзац другий ч. 8 ст. 9 Закону № 2464, п.п. 7 п. 3 розд. IV Інструкції № 449) |

| Відпускні нараховано, але не виплачено | Протягом 30 календарних днів, що настають за останнім днем місяця, в якому нараховано неоплачені відпускні (п.п. 49.18.1, п. 57.1 і п.п. 168.1.5 ПКУ) | Не пізніше 20-го числа (а гірничі підприємства — не пізніше 28-го числа) місяця, наступного за місяцем нарахування відпускних** (абзац перший ч. 8 ст. 9 Закону № 2464, п.п. 6 п. 3 розд. IV Інструкції № 449) |

| * За рахунок грошових коштів, які не були отримані в банку на зазначені цілі, а надійшли до каси підприємства, наприклад, як виручка. ** Якщо останній день строку сплати ЄСВ припадає на вихідний або святковий/неробочий день, останнім днем строку сплати внеску вважається перший робочий день, що настає за вихідним чи святковим/неробочим днем (п. 11 розд. IV Інструкції № 449). | ||

Ну ось, тепер усі «нарахувально-перерахувальні» питання розглянуто. Настав час дізнатися, як суми відпускних відображають в обліку та звітності. Про це читайте далі.

3.2. Відображаємо відпускні в обліку

Бухгалтерський облік

Для оплати працівникам відпусток підприємство (якщо для нього це обов’язково або за самостійним рішенням) створює відповідне забезпечення — резерв відпусток. Детальніше про нього ви можете прочитати в розділі 5 на с. 97. Тут же ми наведемо лише головні тези.

Суму створеного резерву відпусток у бухобліку визнають витратами. На це вказує абзац сьомий п. 13 П(С)БО 11. Відображають нарахування резерву за допомогою запису:

Дт 23, 91, 92, 93 або 94* — Кт 471 «Забезпечення виплат відпусток».

* Залежно від функціональних обов’язків працівників.

Тобто відпускний резерв включають повністю у витрати, не чекаючи, поки він буде використаний. Роблять це рівномірно протягом року — у міру нарахування резерву.

При його використанні (тобто при нарахуванні відпускних, компенсації за невикористану відпустку, а також ЄСВ, нарахованого на ці суми) роблять записи:

— Дт 471 — Кт 661 «Розрахунки за заробітною платою» — на суму нарахованих відпускних або компенсації за невикористану відпустку;

— Дт 471 — Кт 651 «За розрахунками із загальнообов’язкового державного соціального страхування» — на суму нарахованого на відпускні або компенсацію ЄСВ.

Зауважте: використовувати резерв можна тільки до нульового значення. Якщо «запасів» резерву не вистачило, щоб повністю покрити суму відпускних з урахуванням нарахованого ЄСВ, суму перевищення залежно від місця роботи відпускника слід включити у витрати за допомогою запису: Дт 23, 91, 92, 93, 94 — Кт 661, 651.

Суми утриманих ПДФО і ВЗ із суми відпускних відображають у звичайному порядку: Дт 661 — Кт 641/ПДФО, 642/ВЗ відповідно.

Податковий облік

Тепер розберемося, чи вплине якось нарахування відпускних і ЄСВ на них на об’єкт обкладення податком на прибуток, і якщо так, то яким чином.

Нагадаємо: об’єктом обкладення податком на прибуток на сьогодні є бухгалтерський фінрезультат до оподаткування. На бухгалтерський фінрезультат впливають, зокрема, суми понесених у звітному періоді витрат. Отже, сума нарахованих відпускних і ЄСВ на них (або сума нарахованого резерву) візьме участь у визначенні об’єкта обкладення податком на прибуток у складі бухгалтерського фінрезультату.

При цьому високодохідники** і малодохідники-добровольці зобов’язані коригувати бухгалтерський фінрезультат до оподаткування на різниці, встановлені ПКУ. Серед них є «забезпечувальна» різниця, що зобов’язує збільшувати фінрезультат нарахованих у бухобліку забезпечень і зменшувати його на суму витрат, відшкодованих за рахунок таких забезпечень (пп. 139.1.1 і 139.1.2 ПКУ).

** Високодохідники — це платники податку на прибуток, у яких річний дохід від будь-якої діяльності (за вирахуванням непрямих податків), визначений за правилами бухгалтерського обліку, за останній річний звітний (податковий) період перевищує 20 млн грн. (абзац восьмий п.п. 134.1.1 ПКУ). Усі інші підприємства є малодохідниками.

Проте резерву на оплату відпусток такі коригування не стосуються

Про це прямо говориться в п. 139.1 ПКУ. Крім того, це видно і з додатка РІ до декларації з податку на прибуток***, який не передбачає визначення різниць за «відпускними» забезпеченнями.

*** На сьогодні чинною є форма декларації, затверджена наказом Мінфіну від 20.10.2015 р. № 897 (у редакції наказу від 19.10.2018 р. № 842).

Таким чином, з нарахуванням і виплатою відпускних у податковоприбутковому обліку все, як бухоблік прописав.

Виняток становлять відпускні та ЄСВ, які нараховані за рахунок забезпечення, створеного до 01.01.2015 р. У цілях розрахунку оподатковуваного прибутку бухгалтерський фінрезультат зменшують на ці суми відповідно до п. 24 підрозд. 4 розд. ХХ ПКУ. Причому роблять це як високодохідники, так і малодохідники. Детальніше див. у підрозділі 5.4 на с. 101.

Закріпимо все вищесказане на прикладах.

Приклад 3.2. Підприємство надало бухгалтеру Костюковій А. В. з 25.03.2019 р. щорічну основну відпустку тривалістю 24 календарні дні.

Розрахунковим періодом при обчисленні середнього заробітку для оплати часу щорічної основної відпустки є березень 2018 року — лютий 2019 року.

Протягом розрахункового періоду працівниці нараховано:

— заробітну плату — 62260,00 грн.;

— відпускні за час попередньої щорічної основної відпустки — 5094,00 грн.;

— дивіденди за 2018 рік — 9000,00 грн.;

— лікарняні — 2260,00 грн.

З 08.01.2019 р. по 18.01.2019 р. працівниці була надана відпустка без збереження заробітної плати тривалістю 11 календарних днів на підставі ст. 26 Закону про відпустки.

Оклад працівниці становить 7160,00 грн. Заробітна плата за відпрацьовані дні березня 2019 року — 5370,00 грн., за відпрацьовані дні квітня 2019 року — 2506,00 грн. Права на ПСП працівниця не має.

Підприємство нараховує відпускні окремо за кожен місяць, на який припадають дні відпустки. Резерв відпусток створюється відповідно до вимог П(С)БО.

Розрахуємо суму відпускних:

1) визначаємо сумарний заробіток за розрахунковий період з урахуванням положень пп. 3 і 4 Порядку № 100. До розрахунку потраплять нараховані в розрахунковому періоді заробітна плата, відпускні за попередню відпустку і лікарняні. Суму дивідендів не враховуємо (п.п. «к» п. 4 згаданого Порядку). Таким чином, сумарний заробіток за березень 2018 року – лютий 2019 року становитиме:

62260,00 + 5094,00 + 2260,00 = 69614,00 (грн.);

2) визначаємо кількість календарних днів у розрахунковому періоді, які включаються до розрахунку середньої зарплати:

365 - 11 - 11 = 343 (к. дн.),

де 365 — загальна кількість календарних днів у розрахунковому періоді;

11 — кількість святкових і неробочих днів, що припадають на розрахунковий період;

11 — тривалість відпустки без збереження заробітної плати (її віднімаємо з розрахункового періоду на підставі абзацу шостого п. 2 Порядку № 100);

3) визначаємо середньоденний заробіток:

69614,00 грн. : 343 к. дн. = 202,96 грн.;

4) розраховуємо суму відпускних:

202,96 грн. х 24 к. дн. = 4871,04 грн.,

у тому числі:

— за календарні дні відпустки, що припадають на березень, — 1420,72 грн. (202,96 грн. х х 7 к. дн.);

— за календарні дні відпустки, що припадають на квітень, — 3450,32 грн. (202,96 грн. х 17 к. дн.).

Тепер визначаємо оподатковуваний дохід працівниці:

— за березень — 6790,72 грн. (5370,00 грн. + 1420,72 грн.);

— за квітень — 5956,32 грн. (2506,00 грн. + 3450,32 грн.).

Як бачимо, в кожному з наведених місяців оподатковуваний дохід не перевищує максимальної величини бази нарахування ЄСВ (62595 грн.). При цьому він вище за МЗП (4173 грн.). А отже, ЄСВ стягуємо з фактичної суми заробітної плати і відпускних.

Зазначені операції в обліку підприємства необхідно відобразити так, як показано в табл. 3.3 (див. с. 71). При цьому для спрощення прикладу проводки з виплати зарплати за першу половину березня 2019 року (авансу) ми не наводимо.

Таблиця 3.3. Облік «перехідних» відпускних

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 20 березня 2019 року (день виплати відпускних) | ||||

| 1 | Сплачено з усієї суми відпускних при їх виплаті: | |||

| — ЄСВ (4871,04 грн. х 22 % : 100 %) | 651 | 311 | 1071,63 | |

| — ПДФО (4871,04 грн. х 18 % : 100 %) | 641/ПДФО | 311 | 876,79 | |

| — ВЗ (4871,04 грн. х 1,5 % : 100 %) | 642/ВЗ | 311 | 73,06 | |

| 2 | Перераховано суму відпускних на поточний рахунок працівниці в банку (4871,04 грн. - 876,79 грн. - 73,06 грн.) | 661 | 311 | 3921,19 |

| 31 березня 2019 року (день нарахування заробітної плати за березень 2019 року) | ||||

| 1 | Нараховано заробітну плату за березень 2019 року | 92 | 661 | 5370,00 |

| 2 | Нараховано суму відпускних за березень 2019 року | 471 | 661 | 1420,72 |

| 3 | Нараховано ЄСВ на суму: | |||

| — заробітної плати за березень 2019 року (5370,00 грн. х 22 % : 100 %) | 92 | 651 | 1181,40 | |

| — відпускних за березень 2019 року (1420,72 грн. х 22 % : 100 %) | 471 | 651 | 312,56 | |

| 4 | Утримано із зарплати і відпускних за березень 2019 року: | |||

| — ПДФО (6790,72 грн. х 18 % : 100 %) | 661 | 641/ПДФО | 1222,33 | |

| — ВЗ (6790,72 грн. х 1,5 % : 100 %) | 661 | 642/ВЗ | 101,86 | |

| 5 квітня 2019 року (день виплати заробітної плати за березень 2019 року) | ||||

| 1 | Сплачено із суми зарплати за березень 2019 року: | |||

| — ЄСВ | 651 | 311 | 1181,40 | |

| — ПДФО (5370,00 грн. х 18 % : 100 %) | 641/ПДФО | 311 | 966,60 | |

| — ВЗ (5370,00 грн. х 1,5 % : 100 %) | 642/ВЗ | 311 | 80,55 | |

| 2 | Перераховано зарплату за березень 2019 року на поточний рахунок працівниці в банку (5370,00 грн. - 966,60 грн. - 80,55 грн.) | 661 | 311 | 4322,85 |

| 30 квітня 2019 року (день нарахування заробітної плати за квітень 2019 року) | ||||

| 1 | Нараховано заробітну плату за квітень 2019 року | 92 | 661 | 2506,00 |

| 2 | Нараховано суму відпускних за квітень 2019 року | 471 | 661 | 3450,32 |

| 3 | Нараховано ЄСВ на суму: | |||

| — заробітної плати за квітень 2019 року (2506,00 грн. х 22 % : 100 %) | 92 | 651 | 551,32 | |

| — відпускних за квітень 2019 року (3450,32 грн. х 22 % : 100 %) | 471 | 651 | 759,07 | |

| 4 | Утримано із зарплати і відпускних за квітень 2019 року: | |||

| — ПДФО (5956,32 грн. х 18 % : 100 %) | 661 | 641/ПДФО | 1072,14 | |

| — ВЗ (5956,32 грн. х 1,5 % : 100 %) | 661 | 642/ВЗ | 89,34 | |

| 3 травня 2019 року (день виплати заробітної плати за квітень 2019 року) | ||||

| 1 | Сплачено з суми зарплати за квітень 2019 року: | |||

| — ЄСВ | 651 | 311 | 551,32 | |

| — ПДФО (2506,00 грн. х 18 % : 100 %) | 641/ПДФО | 311 | 451,08 | |

| — ВЗ (2506,00 грн. х 1,5 % : 100 %) | 642/ВЗ | 311 | 37,59 | |

| 2 | Перераховано на поточний рахунок працівниці в банку зарплату за квітень 2019 року (2506,00 грн. - 451,08 грн. - 37,59 грн.) | 661 | 311 | 2017,33 |

Нагадаємо, що в певних випадках працівник може бути відкликаний з відпустки (див. підрозділ 1.11 на с. 33). Як такий захід відобразити в обліку підприємства, ми покажемо на наступному прикладі.

Приклад 3.3. Підприємство надало електрогазозварнику Борисенку Д. І. з 01.04.2019 р. щорічну основну відпустку тривалістю 24 календарні дні.

Проте 11 квітня 2019 року працівник був відкликаний з відпустки для усунення наслідків виробничої аварії. Відкликання оформлено наказом керівника на підставі письмової згоди відпускника.

Таким чином, співробітник фактично перебував у відпустці 10 календарних днів. Невикористані 14 календарних днів відпустки за погодженням з роботодавцем перенесені на серпень 2019 року.

Посадовий оклад працівника становить 6300,00 грн. на місяць.

Середньоденна зарплата за розрахунковий період (квітень 2018 року — березень 2019 року) — 236,16 грн.

Сума нарахованих відпускних — 5667,84 грн. (236,16 грн. х 24 к. дн.).

Відпускні виплачені працівнику перед виходом у відпустку 22.03.2019 р. Одночасно з виплатою відпускних перераховано:

— ЄСВ у сумі 1246,92 грн. (5667,84 грн. х 22 % : : 100 %);

— ПДФО в сумі 1020,21 грн. (5667,84 грн. х 18 % : 100 %);

— ВЗ у сумі 85,02 грн. (5667,84 грн. х 1,5 % : : 100 %).

Відпускні в сумі 4562,61 грн. (5667,84 грн. - - 1020,21 грн. - 85,02 грн.) перераховані на рахунок працівника в банку.

Права на ПСП працівник не має.

Резерв відпусток на підприємстві створюється відповідно до вимог П(С)БО.

Нагадаємо: коли працівника відкликають зі щорічної відпустки, його працю оплачують з урахуванням тієї суми, яка була нарахована за невикористану частину відпустки (ч. 3 ст. 12 Закону про відпустки).

Це означає, що в цьому випадку бухгалтерія підприємства повинна:

1) нарахувати працівнику заробітну плату за дні, коли він фактично працював, у тому числі у зв’язку з відкликанням з відпустки;

2) здійснити перерахунок відпускних, тобто відсторнувати суму відпускних, нарахованих за не використані у зв’язку з відкликанням з відпустки дні.

За умовами нашого прикладу бухгалтерія після відкликання працівника з відпустки діє так:

1) нараховує заробітну плату працівнику за відпрацьовані ним дні з 11 по 30 квітня 2019 року;

2) перераховує відпускні. Суму відпускних за невикористані 14 календарних днів відпустки (з 11 по 24 квітня) виключає з доходу працівника за квітень 2019 року;

3) здійснює нарахування й утримання виходячи з перерахованої суми заробітної плати і відпускних за квітень 2019 року;

4) виплачує працівнику суму зарплати за мінусом раніше виплачених відпускних.

Легко зорієнтуватися в порядку перерахунку виплачених працівнику сум вам допоможе табл. 3.4, наведена на с. 73.

Таблиця 3.4. Порядок розрахунку сум заробітної плати і відпускних за квітень 2019 року

| № з/п | Показник | При виході працівника у відпустку | Перерахунок при відкликанні працівника з відпустки | Різниця (+/-) (гр. 4 - гр. 3) |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Зарплата за квітень 2019 року, грн. | — | 3780,00 (6300,00 : 20* х 12**) | 3780,00 |

| * Кількість робочих днів у квітні при 5-денному робочому тижні з урахуванням перенесення робочих днів згідно з розпорядженням КМУ від 10.01.2019 р. № 7-р (див. «Податки та бухгалтерський облік», 2019, № 16, с. 28). ** Кількість відпрацьованих працівником днів після відкликання з відпустки. | ||||

| 2 | Відпускні за квітень, грн. | 5667,84 | 2361,60 (236,16 х 10*) | - 3306,24 |

| * Кількість використаних працівником календарних днів відпустки. | ||||

| 3 | Разом за квітень, грн. (ряд. 1 + ряд. 2) | 5667,84 | 6141,60 | 473,76 |

| 4 | Нарахування на суму доходу за квітень, грн.: | |||

| — ЄСВ | 1246,92 | 1351,15 (6141,60 х 22 % : 100 %) | 104,23 | |

| 5 | Утримання з доходу працівника за квітень, грн.: | |||

| — ПДФО | 1020,21 | 1105,49 (6141,60 х 18 % : 100 %) | 85,28 | |

| — ВЗ | 85,02 | 92,12 (6141,60 х 1,5 % : 100 %) | 7,10 | |

| 6 | Сума до виплати, грн. | 4562,61 (5667,84 - 1020,21 - 85,02) | 4943,99 (6141,60 - 1105,49 - 92,12) | 381,38 |

Результати перерахунку оформляють бухгалтерською довідкою. На підставі такої довідки в бухгалтерському обліку роблять відповідні записи. Зразки цих записів наведемо в табл. 3.5. При цьому уточнимо, що для спрощення прикладу проводки з нарахування і виплати заробітної плати за березень 2019 року ми не наводимо.

Таблиця 3.5. Порядок обліку відпускних при відкликанні з відпустки

| № з/п | Зміст господарської операції | Кореспонденція рахунків | Сума, грн. | |

| Дт | Кт | |||

| 22 березня 2019 року (день виплати відпускних) | ||||

| 1 | Сплачено із суми відпускних за квітень при їх виплаті в березні: | |||

| — ЄСВ | 651 | 311 | 1246,92 | |

| — ПДФО | 641/ПДФО | 311 | 1020,21 | |

| — ВЗ | 642/ВЗ | 311 | 85,02 | |

| 2 | Виплачено відпускні за квітень 2019 року | 661 | 311 | 4562,61 |

| 30 квітня 2019 року (день нарахування заробітної плати за квітень 2019 року) | ||||

| 1 | Нараховано зарплату за 12 робочих днів квітня 2019 року | 91 | 661 | 3780,00 |

| 2 | Нараховано суму відпускних за 10 календарних днів відпустки | 471 | 661 | 2361,60 |

| 3 | Нараховано ЄСВ на суму заробітної плати за квітень 2019 року (3780,00 грн. х 22 % : 100 %) | 91 | 651 | 831,60 |

| 4 | Нараховано ЄСВ на суму відпускних за квітень 2019 року (2361,60 грн. х 22 % : 100 %) | 471 | 651 | 519,55 |

| 5 | Утримано із загальної суми нарахованого доходу за квітень 2019 року: | |||

| — ПДФО | 661 | 641/ПДФО | 1105,49 | |

| — ВЗ | 661 | 642/ВЗ | 92,12 | |

| 7 травня 2019 року (день виплати зарплати за квітень 2019 року) | ||||

| 1 | Сплачено із суми доходу за квітень 2019 року (за вирахуванням сплачених у березні 2019 року при виплаті всієї суми відпускних): | |||

| — ЄСВ | 651 | 311 | 104,23 | |

| — ПДФО | 641/ПДФО | 311 | 85,28 | |

| — ВЗ | 642/ВЗ | 311 | 7,10 | |

| 2 | Перераховано на поточний рахунок працівника в банку зарплату за квітень 2019 року (з урахуванням суми виплачених раніше відпускних) | 661 | 311 | 381,38 |

За умовою прикладу працівник збирається використати решту 14 календарних днів відпустки в серпні 2019 року. Тому середню заробітну плату для визначення суми відпускних бухгалтерія підприємства повинна буде перед початком відпустки розрахувати наново — виходячи з нового розрахункового періоду (серпень 2018 року — липень 2019 року).

3.3. Відпускні у формі № 1ДФ

Коли дні відпустки працівника припадають на один квартал, з порядком відображення сум відпускних, а також утриманих і сплачених з такого доходу ПДФО і ВЗ у Податковому розрахунку за формою № 1ДФ* жодних труднощів не виникає.

* На сьогодні діє форма, затверджена наказом Мінфіну від 13.01.2015 р. № 4.

Оскільки, як ми вже говорили, сума відпускних включається до фонду додаткової заробітної плати (п.п. 2.2.12 Інструкції № 5), то і в Податковому розрахунку за формою № 1ДФ відпускні відображають як заробітну плату. Таким чином,

суму нарахованих і виплачених відпускних разом із заробітною платою фізособи за звітний квартал відображають в одному рядку з ознакою доходу «101»

Проте достатньо часто трапляються «перехідні» відпустки, які захоплюють дні двох, а то й більше календарних місяців, що можуть припадати на різні квартали.

Як правильно заповнити форму № 1ДФ у цьому випадку?

Тут усе залежить від того, який варіант нарахування відпускних використовує підприємство:

— нараховує суму «перехідних» відпускних у тому місяці, в якому її виплачує;

— нараховує відпускні частинами — окремо за кожним місяцем, на який припадають календарні дні відпустки.

Нараховуєте відпускні в місяці, у якому їх виплачуєте? Тоді всю суму нарахованих і виплачених відпускних і всі суми утриманих та перерахованих ПДФО і ВЗ відображайте в Податковому розрахунку за формою № 1ДФ за поточний звітний квартал. І не важливо, що частина відпускних припадає на наступний місяць, який входить уже в наступний звітний квартал.

Приклад 3.4. Працівник підприємства пішов у щорічну відпустку з 18 березня 2019 року на 24 календарні дні.

Усю суму відпускних підприємство нараховує наперед (у тому місяці, у якому виплачує).

Сума заробітної плати за фактично відпрацьовані дні березня — 3375,00 грн.

Сума відпускних усього — 5169,36 грн., у тому числі:

— за календарні дні відпустки, що припадають на березень, — 3015,46 грн.;

— за календарні дні відпустки, що припадають на квітень, — 2153,90 грн.

Заробітна плата працівника за відпрацьовані дні квітня 2019 року — 4050,00 грн.

У цьому випадку до розділу I форми № 1ДФ за I квартал 2019 року потраплять:

— до граф 3а і 3 — заробітна плата за відпрацьовані дні березня (3375,00 грн.) і загальна сума відпускних (5169,36 грн.). Усього в розмірі 8544,36 грн.;

— до граф 4а і 4 — ПДФО із суми основної зарплати березня й усієї суми відпускних — 1537,98 грн. (8544,36 грн. х 18 % : 100 %).

До розділу I форми № 1ДФ за II квартал 2019 року потраплять:

— до граф 3а і 3 — заробітна плата за відпрацьовані дні квітня (4050,00 грн.);

— до граф 4а і 4 — ПДФО із сум, зазначених у графах 3а і 3 відповідно, — 729,00 грн. (4050,00 грн. х 18 % : 100 %).

Аналогічним чином заповнюємо рядок «Військовий збір» розділу II Податкового розрахунку за формою № 1ДФ. При цьому нараховані та виплачені працівнику відпускні будуть відображені в загальній сумі доходів, які були нараховані та виплачені підприємством усім фізичним особам у кожному зі звітних кварталів.

Наведемо фрагменти Податкових розрахунків за формою № 1ДФ за I і II квартали 2019 року на рис. 3.1 і 3.2 (див. с. 76 і 77 відповідно). При цьому для спрощення прикладу припустимо, що в цих звітних періодах інших виплат працівник від роботодавця не отримував.

Тепер про заповнення форми № 1ДФ підприємствами, що нараховують відпускні в місяці, на який припадає відпустка.

Як ви знаєте, якщо виплата заробітної плати здійснюється у встановлені строки в місяці, наступному за місяцем нарахування, її суму показують як виплачену в графі 3 форми № 1ДФ за той квартал, до якого належить місяць нарахування зарплати (п. 3.3 Порядку № 4). Тобто графи 3а і 3 (4а і 4) в цьому випадку дорівнюють одна одній.

А ось про відображення зарплати (з урахуванням відпускних), виплаченої наперед, Порядок № 4 нічого не говорить. У такій ситуації, на наш погляд, безпечнішим є підхід, коли виплачені, але ще не нараховані відпускні відображають у графі 3 розділу І форми № 1ДФ у повній сумі в тому кварталі, у якому така виплата фактично здійснена.

У свою чергу, в графі 3а відпускні показують у періодах їх нарахування в бухобліку. Тобто показники граф 3а і 3 (4а і 4) розділу І Податкового розрахунку за формою № 1ДФ відрізнятимуться.

При заповненні рядка «Військовий збір» розділу ІІ форми № 1ДФ використовуємо той же підхід.

З відображенням у звітності ПДФО і ВЗ від суми відпускних розібралися. Тепер давайте займемося ЄСВ-звітністю.

3.4. Відпускні у Звіті з ЄСВ

Порядок № 435 установлює особливі правила для відображення відпускних у Звіті за формою № Д4. Розглянемо їх детально.

Суми відпускних зазначаємо в ЄСВшному Звіті, сформованому за той місяць, у якому вони фактично нараховані в бухгалтерському обліку, незалежно від того, у якому місяці була виплата.

Таким чином, якщо ви, наприклад, у квітні нараховуєте відпускні за травень, то їх суми повинні потрапити до квітневого Звіту за формою № Д4. Якщо ж ви нараховуєте відпускні «місяць у місяць», то й у Звіті вони повинні «засвітитися» у своєму місяці (тобто травневі відпускні, що виплачуються у квітні, але нараховані в травні, увійдуть до форми № Д4 за травень). До речі, про порядок нарахування відпускних ми розповідали на с. 64.

Пробіжимося по таблицях Звіту з ЄСВ.

У таблиці 1 відпускні показуємо в загальній сумі заробітної плати. Окремо їх виділяти не потрібно.

У таблиці 5 інформацію про початок/закінчення щорічної відпустки не відображаємо

Це не передбачено Порядком № 435.

У таблиці 6 суми відпускних зазначаємо в окремих рядках. При цьому:

— у графі 9 проставляємо той же код категорії застрахованої особи, з яким відображаємо зарплату, нараховану такій особі (у загальному випадку за звичайними працівниками — «1», за особами з інвалідністю, які працюють у звичайних юросіб і ФОП, — «2»);

— у графі 10 — код типу нарахувань «10»;

— у графі 11 — місяць і рік, за які нараховано відпускні.

Звертаємо увагу роботодавців, які нараховують «перехідні» відпускні наперед — у місяці, у якому відбувається їх виплата. За відпускними ви формуєте стільки рядків, на скільки місяців у вас припадає щорічна відпустка (див. приклад 3.5, варіант 1).

На вашому підприємстві «перехідні» відпускні нараховують частинами — окремо за кожним місяцем, на який припадають дні щорічної відпустки? Тоді відпускні ви включатимете окремо до Звітів з ЄСВ за ті місяці, у яких відбувається їх нарахування (див. приклад 3.5, варіант 2);

— графу 15 за рядком з відпускними поточного місяця заповнюємо тільки в тому випадку, якщо працівнику в такому місяці не нараховувалася зарплата. А якщо зарплата нараховувалася? Тоді кількість календарних днів перебування в трудових відносинах у поточному місяці проставляємо за рядком із зарплатою поточного місяця. У цьому випадку графу 15 за рядком з відпускними залишаємо незаповненою (у паперовому варіанті проставляємо прочерк).

Важливо! Якщо ви у Звіті за поточний місяць сформували рядок з відпускними наступного місяця, то графу 15 за цим рядком заповнюйте тільки в тому випадку, якщо відпустка припала на весь такий місяць;

— у графах 17 і 18 зазначаємо загальну суму відпускних і ту, яка ввійшла до бази нарахування ЄСВ після її порівняння з максимальною величиною бази нарахування ЄСВ, відповідно;

— у графі 21 — суму ЄСВ, нарахованого на суму відпускних.

Графи 22 — 25 заповнюємо в загальному порядку.

Закріпимо сказане на прикладах.

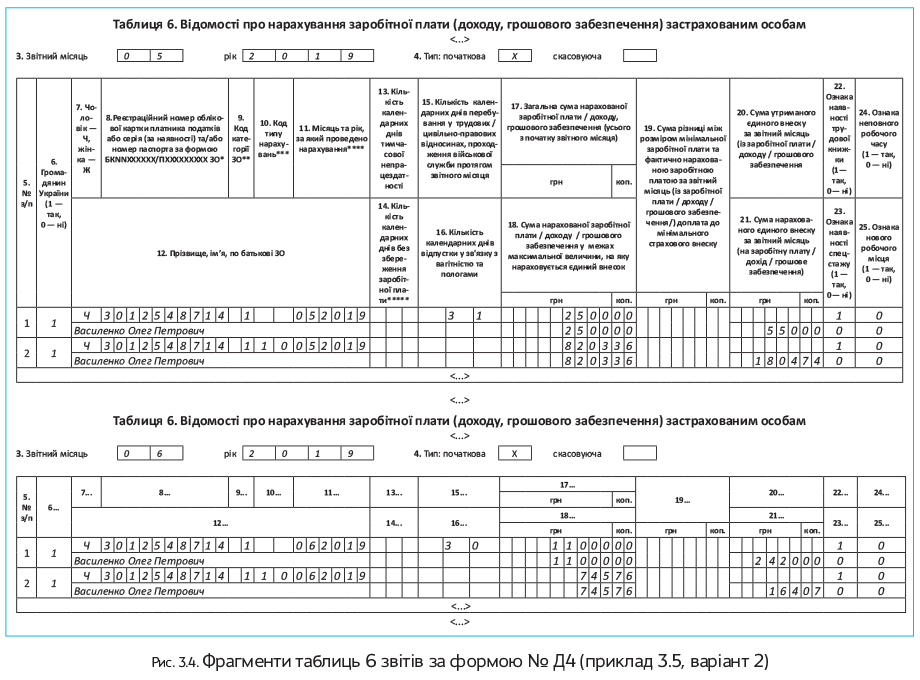

Приклад 3.5. Працівник Василенко Олег Петрович (реєстраційний номер облікової картки платника податків — 3012548714, основне місце роботи, повна зайнятість) з 10 травня по 2 червня 2019 року перебуватиме в щорічній відпустці. Сума зарплати за фактично відпрацьовані дні травня 2019 року — 2500,00 грн. (ЄСВ — 550,00 грн.). Сума відпускних за період щорічної відпустки становить 8949,12 грн., у тому числі за 22 календарні дні травня — 8203,36 грн. (ЄСВ — 1804,74 грн.), за 2 календарні дні червня — 745,76 грн. (ЄСВ — 164,07 грн.). Сума заробітної плати за фактично відпрацьовані дні червня 2019 року — 11000,00 грн. (ЄСВ — 2420,00 грн.).

Варіант 1. Усю суму відпускних за травень і червень підприємство нараховує в травні. У цьому випадку в таблиці 6 Звіту за формою № Д4 за травень інформація про виплати, нараховані працівнику, буде відображена так, як показано на рис. 3.3 (див. с. 79).

Варіант 2. Підприємство нараховує відпускні окремо за кожен місяць, на який припадає відпустка. При такому підході таблиці 6 Звітів з ЄСВ за травень і червень 2019 року будуть заповнені так, як показано на рис. 3.4 (див. с. 80).

І не забуваємо про вимогу щодо сплати ЄСВ з МЗП. Якщо фактична база нарахування ЄСВ за ставкою 22 %, визначена за основним місцем роботи працівника, за місяць, на який припадає щорічна відпустка, виявилася нижчою за мінзарплату, розраховуємо різницю між цими двома величинами і донараховуємо на неї ЄСВ.

Важливо! У таблиці 6 Звіту з ЄСВ таку різницю відображаємо окремим рядком з кодом типу нарахувань «13» у графі 10. Суму різниці зазначаємо в графі 19 цієї таблиці.

З відображенням відпускних розібралися. Пропонуємо вам розглянути ще одну дуже цікаву ситуацію: працівник «перегуляв» відпустку і звільняється. Як відобразити в таблиці 6 Звіту за формою № Д4 суму відрахувань при звільненні працівника за дні відпустки, які були надані в рахунок невідпрацьованої ним частини робочого року?

Суму сторнованих відпускних у таблиці 6 Звіту за формою № Д4 зазначаємо окремо від заробітної плати

При цьому проставляємо:

— у графі 10 — код типу нарахувань «10»;

— у графі 11 — місяць і рік, за які раніше були нараховані «перегуляні» відпускні;

— у графах 17 і 18 — суму сторнованих відпускних зі знаком «мінус»;

— у графі 21 — також зі знаком «мінус» суму ЄСВ, який був нарахований на суму сторнованих відпускних.

Графи 22 — 25 заповнюємо в загальному порядку.

Увага! Оскільки «перегуляні» відпускні «прив’язані» до місяця, за який вони були нараховані, то їх сума зменшить базу нарахування ЄСВ такого місяця. А отже, якщо сума доходу виявиться меншою за МЗП, може виникнути необхідність розрахувати ЄСВ-різницю і донарахувати на неї ЄСВ.

Щоб таку ЄСВ-різницю можна було без проблем віднести до минулих періодів, відображаємо її з кодом типу нарахувань «14» у графі 10 таблиці 6 Звіту з ЄСВ.

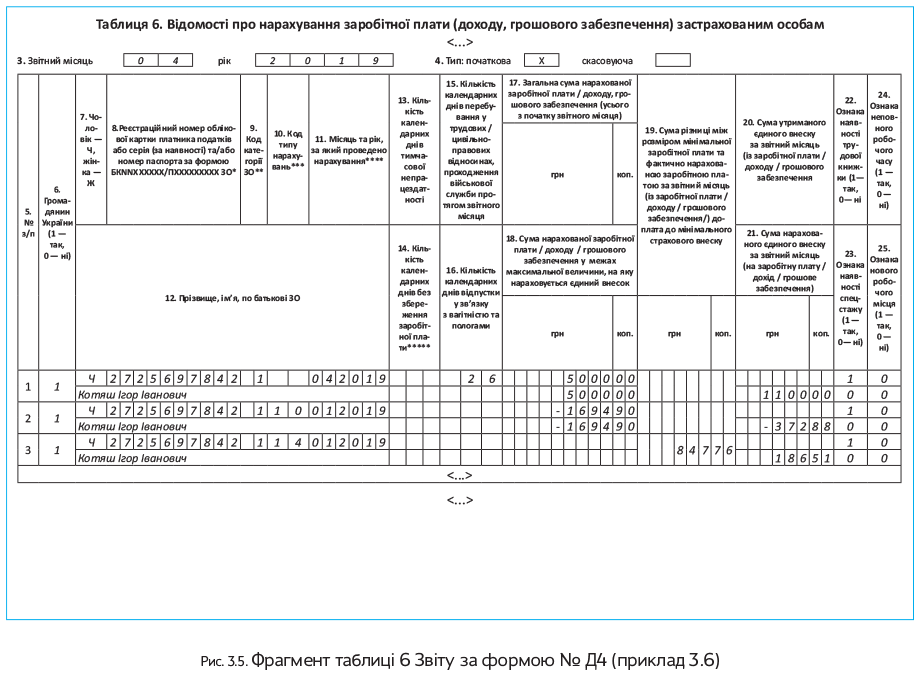

Приклад 3.6. Працівник Котяш Ігор Іванович (реєстраційний номер облікової картки платника податків — 2725697842, основне місце роботи, повна зайнятість) звільняється 26 квітня 2019 року. Заробітна плата за фактично відпрацьований час до звільнення — 5000,00 грн. (ЄСВ — 1100,00 грн.).

При проведенні остаточного розрахунку було виявлено, що працівник надміру використав 10 календарних днів щорічної основної відпустки. У цій відпустці він перебував з 2 по 26 січня 2019 року (було надано 24 календарні дні).

Сума надміру нарахованих відпускних становить 1694,90 грн. (ЄСВ — 372,88 грн.).

Згідно з поданим Звітом з ЄСВ за січень 2019 року база нарахування ЄСВ, визначена за працівником, становила в цьому місяці 5020,14 грн. Вона перевищувала «мінімалку» (4173,00 грн.). Тому ЄСВ-різниця в січні 2019 року за цим працівником не визначалася.

Але після того, як у квітні 2019 року були відсторновані «перегуляні» січневі відпускні, база нарахування ЄСВ за січень склала:

5020,14 грн. - 1694,90 грн. = 3325,24 грн.

Її величина (3325,24 грн.) менша за мінзарплату, що діяла в січні 2019 року (4173,00 грн.). Отже, визначаємо і відображаємо в таблиці 6 Звіту за формою № Д4 за квітень 2019 року з кодом типу нарахувань «14» у графі 10 ЄСВ-різницю за січень — 847,76 грн. (4173,00 грн. - 3325,24 грн.) і донараховуємо на неї ЄСВ у сумі 186,51 грн. (847,76 грн. х 22 % : 100 %).

Наведемо фрагмент заповненої таблиці 6 Звіту за формою № Д4 за квітень 2019 року з даними за працівником (див. рис. 3.5 на с. 82).

висновки

- «Перехідні» відпускні нараховують або в місяці їх виплати, або окремо за кожним місяцем, на який припадають календарні дні відпустки.

- Сума відпускних включається до загального місячного (річного) оподатковуваного доходу і, відповідно, підлягає обкладенню ПДФО та ВЗ.

- Для цілей порівняння з максимальною величиною бази нарахування ЄСВ суми відпускних розподіляють по місяцях, за які вони нараховані.

- У податковоприбутковому обліку при нарахуванні відпускних керуються бухобліковими правилами. У загальному випадку жодних різниць розраховувати не потрібно.

- Суму нарахованих і виплачених відпускних відображають у розділі I Податкового розрахунку за формою № 1ДФ у складі заробітної плати з ознакою доходу «101».

- Відпускні відображаємо у Звіті з ЄСВ за той місяць, у якому вони були фактично нараховані в бухгалтерському обліку.

- У таблиці 6 Звіту за формою № Д4 відпускні відображаємо окремим рядком, проставляючи в графі 10 код типу нарахувань «10».