Отже, з 08.07.2023 наберуть чинності чергові зміни до «блокувального» Порядку № 1165*, внесені постановою КМУ від 02.06.2023 № 574. Не оминули ці зміни і Таблицю даних.

Як і раніше, Таблицю даних доцільно подавати тим СГ, у яких може спрацювати критерій ризиковості операцій 1 — невідповідність кодів придбання та реалізації. Це актуально для виробників, забудовників та СГ, які надають послуги. Якщо Таблиця даних буде врахована податківцями, то вона дозволить уникнути блокувань ПН з кодами «реалізації» товарів/послуг, на які є врахована Таблиця.

Зміни з 08.07.2023

Є три важливих зміни-новації, які запрацюють з 08.07.2023 стосовно Таблиці даних:

1. Таблиця даних

не працюватиме, якщо відносно платника є діюче рішення про його відповідність критеріям ризиковості платника (тобто якщо платник отримав статус ризикового)

Фактично Таблиця призупинятиме свою дію, поки платник перебуватиме в статусі ризикових. При цьому, якщо платника включено в число ризикових за критеріями «1 — 5», то у податківців залишається право скасувати вже враховану Таблицю (п. 19 Порядку № 1165). Якщо ж ризиковий статус платника присвоєно за критерієм 8 «наявна податкова інформація» (або за критеріями 6 — 7), то за нормами Порядку № 1165 підстав скасовувати враховану Таблицю даних у податківців немає. Але поки платник перебуває в статусі ризикових платників — Таблиця імунітету від блокування давати не буде.

2. Якщо Таблицю даних врахують,

нею можна розблокувати (автоматично) і ПН, які були заблоковані до прийняття Таблиці за критерієм ризиковості операцій 1 («пересорт»)

Така можливість передбачена «оновленим» п. 161 Порядку № 1165. Але автоматичне розблокування стосуватиметься ПН, заблокованих уже з 09.07.2023 і за дотримання певних умов (про них детальніше дивіться в статті «Автоматичне розблокування податкових накладних після прийняття Таблиці» // «Податки & бухоблік», 2023, № 53).

3. Таблиця даних (за умови, що відносно платника немає діючого рішення про включення його в число ризикових платників) даватиме право на безумовну реєстрацію ПН, тільки якщо

в ПН зазначено виключно коди, на які є врахована Таблиця даних («оновлений» п.п. 4 п. 3 Порядку № 1165)

Якщо в ПН зазначені одночасно як коди, на які є врахована Таблиця даних, так й інші коди, то така ПН підлягатиме моніторингу в загальному порядку. Але судячи з того, як зараз сформульований критерій ризиковості 1 операцій, в такому разі (при одночасному зазначенні в ПН як кодів, на які є врахована Таблиця, так і тих, на які Таблиці немає) на відповідність «пересорту» будуть перевірятися лише коди в ПН, на які немає Таблиці даних.

Заповнення і подання Таблиці даних

Сама форма Таблиці даних, правила її заповнення та подання залишаються незмінними і після 08.07.2023.

Подається вона Комісії регіонального рівня в електронному вигляді (швидше за все, код електронної форми не зміниться — J/F13123). Таблиця подається з поясненням, в якому зазначається вид діяльності, з посиланням на статистичну та іншу звітність платника податку (п. 14 Порядку № 1165). Пояснення подається у вигляді прикріпленого до Таблиці додатка, код форми якого J/F13601.

Щодо заповнення самої Таблиці, то податківці радять при її заповненні враховувати таке.

Коди КВЕД. У кожному рядку Таблиці має бути заповнений вид економічної діяльності відповідно до КВЕД і він повинен відповідати коду реалізації. Тобто код реалізації має «підходити» під відповідний КВЕД.

При цьому, за роз’ясненнями податківців,

Таблицю не приймуть (вона не буде врахована), якщо КВЕД, зазначений у Таблиці, не зазначений у даних ЄДР

Якщо платник здійснює кілька видів діяльності, податківці радять сформувати та подати окремі Таблиці даних платника ПДВ щодо кожного виду діяльності.

Якщо на певні коди вже є врахована Таблиця даних. Якщо у вас уже прийняли (врахували) Таблицю з якимось кодом товарів/послуг, то в наступних Таблицях його не дублюйте. Інакше прийде відмова у врахуванні Таблиці через те, що такий код уже врахований. Тому якщо потрібно додати коди, то все не переписуємо, а подаємо нову Таблицю з додатковими кодами.

Заповнення кодів придбання та реалізації. При заповненні кодів придбання (гр. 3) та реалізації (гр. 4) в Таблиці даних податківці радять дотримуватися таких правил:

1. Таблицю необхідно заповнювати в такому порядку: коди придбання і коди реалізації зазначаються окремими рядками. В одному рядку не можуть бути зазначені і коди придбання і коди реалізації.

2. Краще коди зазначати відповідними групами («постачання»/«придбання»), які пов’язані одна з одною. А не підряд усі постачання, а потім усі придбання, щоб можна було прослідкувати зв’язок між кодами придбання і кодами постачання. Це дасть змогу фіскалам з комісії краще розуміли суть ваших операцій.

3. Тим, хто:

— перепродає товари / перевиставляє послуги — спочатку (як зазначають податківці) потрібно зазначати код придбання, а нижче — той самий код постачання;

— виробляє продукцію/самостійно надає послуги — навпаки: спочатку потрібно зазначати код продукції/послуги (код реалізації), а нижче — коди складових її собівартості).

Таблиця даних (фрагмент) — Перепродаж товарів

| Порядковий номер | Код згідно з КВЕД | Код згідно з УКТЗЕД / Державним класифікатором продукції та послуг товарів/послуг (придбання (отримання), ввезення на митну територію України) | Код згідно з УКТЗЕД / Державним класифікатором продукції та послуг товарів/послуг (постачання/надання) |

| 1 | 46.62 | 6403 | |

| 2 | 46.62 | 6403 |

Таблиця даних (фрагмент) — Виробництво/надання послуг

| Порядковий номер | Код згідно з КВЕД | Код згідно з УКТЗЕД / Державним класифікатором продукції та послуг товарів/послуг (придбання (отримання), ввезення на митну територію України) | Код згідно з УКТЗЕД / Державним класифікатором продукції та послуг товарів/послуг (постачання/надання) |

| 1 | 49.41 | 49.41 | |

| 2 | 49.41 | 2710194300 | |

| 3 | 49.41 | 4011209000 | |

| 4 | 49.41 | 52.24 |

4. Якщо ви надаєте послуги переробки продукції, то у графі 4 Таблиці («коди реалізації») потрібно зазначати код послуг з ДКПП з п’ятою цифрою «9» (наприклад, 19.20.99). Інакше є проблеми з прийняттям Таблиці даних.

5. Якщо ваші постачальники — неплатники ПДВ, то також зазначайте в Таблиці коди придбання (незважаючи на те, що зареєстрованих ПН на ці коди немає). При цьому в поясненнях до Таблиці вкажіть, що серед ваших основних постачальників є контрагенти — неплатники ПДВ, і зазначте, які саме товари ви в них купуєте. Зауважте, що такі придбання при цьому мають бути обов’язково відображені в рядку 10.4 декларації з ПДВ.

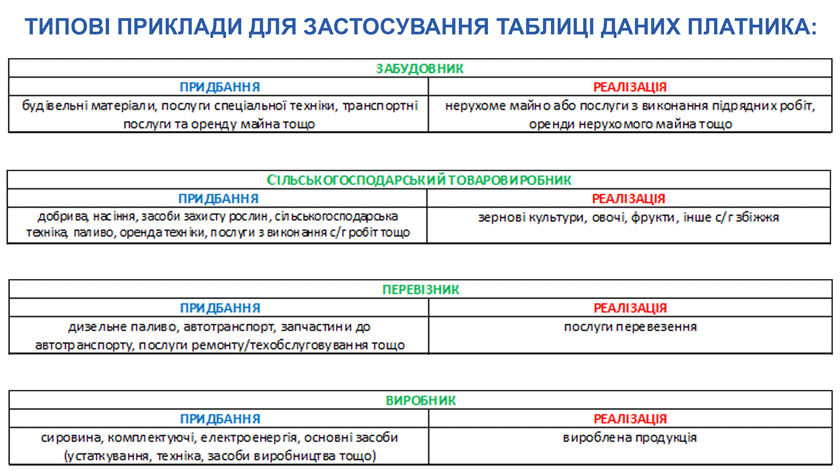

Які коди «придбання» зазначати. Важливе питання: які саме «вхідні» коди (коди придбання) у гр. 3 Таблиці даних потрібно зазначати виробникам або суб’єктам господарювання, які надають послуги. Наочні типові приклади щодо цього наводили, зокрема, податківці ГУ ДПС у Львівській області.

Зазначення коду реалізації в ПН. Зверніть увагу: якщо Таблиця буде врахована, то коди «реалізації» зазначайте в ПН/РК точно так само, як ви навели їх у врахованій Таблиці. Наприклад, код «33.12» і код «33.12.24-00.00» не ідентичні й розуміються, як різні коди.

Пояснення до Таблиці

Вимоги Порядку № 1165. В самому Порядку № 1165 (п. 14) мова йде тільки про те, що Таблиця даних платника податку подається з поясненням, в якому зазначається вид діяльності, з посиланням на податкову та іншу звітність платника податку.

Вимоги податківців. Але у податківців є своє бачення, що має бути в поясненнях. У своїх роз’ясненнях (див., зокрема, tax.gov.ua/data/files/295148.pdf), вони говорять про те, що до Таблиці даних обов’язково надаються пояснення щодо специфіки господарської діяльності, які підтверджують реальність здійснення платником господарських операцій, відображених у Таблиці даних, в яких, зокрема, зазначається:

— специфіка діяльності (суть господарської діяльності) та обґрунтування необхідності використання таблиці даних платника податку на додану вартість;

— наймані працівники, задіяні у господарській діяльності (сезонні працівники тощо);

— наявність ліцензій/дозвільних документів/допусків, необхідних для здійснення діяльності (у разі необхідності);

— основні фонди/засоби, матеріальні активи, транспортні засоби, земельні угіддя тощо, які використовуються в діяльності на правах власності чи оренди, які повинні бути відображені у формі № 20-ОПП, податковій та фінансовій звітності платника.

Раніше податківці говорили, що в поясненнях до Таблиці даних потрібно зазначати і інформацію про основних покупців та продавців. Бажано навіть вказувати коротко основні умови договорів (наприклад, на кого покладається обов’язок доставки товару, яким транспортом від доставляється і т. п.).

При цьому, як зазначають податківці у своїх інформаційних роз’ясненнях, основними критеріями, за якими приймається рішення Комісії про врахування Таблиці даних, є:

1) підтвердження наявності достатньої матеріально-технічної бази та людських ресурсів для ведення господарської діяльності. Пояснення мають розкривати суть господарських операцій, тобто розкривати внутрішню сторону господарських операцій, їх справжність, економічну вигоду (виправданість ризику і ділову мету), які за формою (зовнішнім вираженням) зумовлюють зміни в структурі активів, зобов’язань та власному капіталі;

2) відповідний рівень сплати платежів до бюджету як результат господарської діяльності. Тобто податківці натякають на те, що без виконання певного рівня податкового навантаження врахування Таблиці даних платнику не світить?!

Строк подання документів та розгляд

Подання Таблиці — це право платника, тому її можна подавати, коли завгодно (коли платник вирішить це за потрібне). А ось на розгляд Таблиці податківцям відводиться 5 робочих днів після її отримання (п. 15 Порядку № 1165). Поки щодо розгляду Таблиці даних діє воєнне подовження строків (п.п. 69.9 підрозд. 10 розд. XX ПКУ). Тобто Таблицю податківці мають право розглядати і більше ніж 5 робочих днів. При цьому звернемо увагу, що воєнне подовження строків незабаром планують скасувати.

Таблиця — автоматом

Деякі платники можуть претендувати на автоматичне врахування Таблиці. Зокрема, такі преференції мають:

1) аграрії — при дотриманні певних критеріїв. Подробиці щодо цього ви можете знайти в статті «Преференція аграріям — Таблиця автоматом» // «Податки & бухоблік», 2021, № 30;

2) платники ПДВ, у яких показники D та P, розраховані у порядку, установленому п. 3 Порядку № 1165, мають такі значення:

D > 0,02, P < Pм х 1,4

і в такій Таблиці зазначено товари/послуги, обсяг постачання яких згідно з ПН/РК, зареєстрованими за останні 12 календарних місяців, становить понад 25 % загального обсягу операцій із постачання за останні 12 календарних місяців.

Неврахування Таблиці даних

Підстави з Порядку № 1165. Якщо ми подивимося на вимоги Порядку № 1165, то в ньому чітко не зазначено, за яких саме підстав податківці мають право не врахувати подану Таблицю даних. Зазначено лише (п. 17 Порядку № 1165), що:

1) у рішенні про неврахування Таблиці даних платника податку в обов’язковому порядку зазначається причина такого неврахування;

2) у разі прийняття рішення про неврахування Таблиці даних платника у відповідних полях рішення зазначається детальна інформація, що стала підставою для неврахування Таблиці даних платник податку, а саме: «тип операції (придбання/постачання), період здійснення господарської операції, код згідно з УКТЗЕД /ДКПП/ умовним кодом товару, податковий номер платника податку, задіяного в ризиковій операції, дата включення платника податку, задіяного в ризиковій операції, до переліку платників, які відповідають критеріям ризиковості платника податку».

Підстави, визначені формою. Якщо поглянути на саму форму рішення про неврахування Таблиці даних (додаток 6 до Порядку № 1165 — до речі, з 08.07.2023 діятиме нова форма рішення), то в ній зазначені такі підстави:

1) «Наявність в контролюючих органах податкової інформації, що свідчить про здійснення платником податку ризикових операцій». У табличній частині під цією підставою податківці мають розшифрувати ризикові операції платника, наявність яких стала причиною для неврахування Таблиці даних. Причому тут цікавим є момент щодо «строків давності» здійснення таких операцій. Щодо включення платника в число ризикових у Порядку № 1165 є пряма норма, яка обмежує давність такої операції 180 днями. Так, ризикова операція може бути підставою для включення платника в число ризикових за умови, що з дати реєстрації ПН на таку «ризикову» операцію на момент прийняття податківцями рішення про ризиковість платника минуло не більше 180 днів (оновлений п. 6 Порядку № 1165).

По відношенню до Таблиці даних строків давності здійснення операцій, які можуть використовуватися як податкова інформація, не встановлено. Але, враховуючи, що в більшості випадків податківці визнають операції ризиковими на підставі того, що певного контрагента визнали ризиковим, то можна сподіватися, що і для Таблиці строк давності ризикової операції теж повинен обмежуватися приблизно 180 днями;

2) «Прийнято рішення про відповідність критерію ризиковості платника податку згідно з пунктом ___ (зазначається пункт 1 — 5) додатка 1…». Зазначимо, що в Порядку № 1165 (п. 19) ця підстава прямо визначена тільки як підстава для скасування вже врахованої Таблиці, а не як підстава для відмови у врахуванні Таблиці при її первісному поданні. Але в будь-якому випадку цю підставу податківці можуть використовувати, тільки якщо платник є ризиковим за критеріями ризиковості платника 1 — 5.

Якщо статус ризиковості платника присвоєний за критерієм 8 — «наявна податкова інформація», то відмова податківців у врахуванні Таблиці даних з причини ризикового статусу платника є необґрунтованою

3) «Відсутність необхідних умов та/або обсягів матеріальних ресурсів для виробництва товарів, виконання робіт або надання послуг (відсутні відомості про об’єкти оподаткування, відсутнє придбання послуг оренди об’єктів оподаткування, послуг транспортування, послуг оренди місць зберігання товарно-матеріальних цінностей, послуг оренди місць зберігання паливно-мастильних матеріалів тощо) відповідно до поданої до контролюючих органів звітності…». Це, по суті, аналог старої підстави — «виявлення невідповідності визначених платником у Таблиці видів діяльності наявним у платника основним засобам». Наявність необхідних ресурсів/потужностей податківці, як правило, перевіряють за даними ф. № 20-ОПП та даними фінзвітності. Суди щодо цієї підстави досить часто зазначають, що контролюючий орган має в такому випадку обґрунтувати, які саме основні засоби повинен мати платник для здійснення видів діяльності та довести неможливість здійснення такої діяльності лише наявними у СГ основними засобами (див., зокрема, рішення Харківського окружного адмінсуду від 05.06.2023 у справі № 520/2682/23);

4) «Недостатня кількість трудових ресурсів, необхідних для здійснення господарської діяльності (за відсутності інформації щодо придбання послуг з виконання робіт, які необхідні для провадження господарської діяльності)». Аналіз «достатності» трудових ресурсів податківці, як правило, роблять на підставі даних звітності, зокрема ф. № 4-ДФ. Але знову ж, як показує судова практика, суди наполягають на тому, що податківці мають обґрунтувати, чому саме вони вважають, що трудових ресурсів для здійснення платником операцій недостатньо. І обґрунтувати необхідну кількість трудових ресурсів.

Звернемо увагу й на такий момент. Достатньо часто в інформаційних повідомленнях податківці серед типових причин неврахування Таблиці даних зазначають таку причину, як «заробітна плата виплачується менше законодавчо встановленого рівня». Цікаво, невже тут податківці дійсно мають на увазі ситуацію, що роботодавець виплачує зарплату менше мінімалки?

5) «Постачання сільськогосподарської продукції за відсутності придбання такої продукції, сплати земельного податку (сплати єдиного податку для платника податку, який перебуває на спрощеній системі оподаткування четвертої групи) та/або придбання пального, мінеральних добрив, допоміжних послуг з вирощування сільськогосподарської продукції за наявності земельних ділянок;

6) «Відсутні пояснення до Таблиці». Без пояснень податківці Таблицю не приймають;

7) «Інше». Зазвичай, ця причина зазначається при некоректному заповненні Таблиці.

Також у своїх інформаційних повідомленнях типовими причинами для відмови у врахуванні Таблиці даних податківці називають, зокрема:

1) накопичення значних залишків товарів, які не можуть бути використані в господарській діяльності;

2) відсутність діяльності.

Зазначимо також:

якщо податківці відмовляють у врахуванні Таблиці даних, то її можна подати повторно. Кількість спроб необмежена

Крім того, варто звернути увагу, що з 08.07.2023 діятиме й новий порядок оскарження рішень комісії регіонального рівня щодо неврахування Таблиці даних. Скарги будуть розглядатися комісію центрального рівня за процедурою, визначеною Порядком оскарження рішень (затверджений тією ж постановою). Цим це Порядком затверджена і «уніфікована» форма скарги (додаток 2). Подавати скаргу можна протягом 10 робочих днів, що настають за днем прийняття відповідного рішення комісією регіонального рівня.

На розгляд скарги податківцям (комісії центрального рівня) відводиться 10 календарних днів з дня отримання такої скарги.

Скасування вже врахованої Таблиці даних

У цьому питанні змін немає. Хіба дещо змінилася форма рішення про неврахування Таблиці даних (додаток 7 до Порядку № 1165). Фактично у формі 7 названі ті самі підстави для скасування Таблицю даних, які зазначені і у формі 6 як підстави для неврахування Таблиці даних.

Але! Важливим є те, що безпосередньо Порядок № 1165 (п. 19) називає тільки дві можливі підстави для скасування врахованої Таблиці даних:

— платник у Таблиці даних вказав недостовірні дані;

— платника включено в число ризикових за критеріями ризиковості платника 1 — 5.

Всі інші підстави, названі в формі 7 (зокрема й «наявність податкової інформації про ризикові операції») суперечать вимогам Порядку № 1165, оскільки вони не названі в п. 19 Порядку № 1165. А отже, ці підстави і не можуть використовуватися як підстави для скасування вже врахованої Таблиці даних. На це звертають увагу й суди (див., зокрема, постанову П’ятого апеляційного адмінсуду від 04.04.2023 у справі № 420/15855/22).

Висновки

- Як і раніше, Таблицю даних доцільно подавати тим платникам, які мають різні коди придбання та реалізації.

- З 08.07.2023 Таблиця даних не працюватиме, поки платник перебуває в статусі ризикового.

- Новими правилами передбачена можливість після врахування Таблиці даних податківцям розблокувати нею заблоковані до подання Таблиці даних податкові накладні. Але не всі і за певних умов. Ці правила почнуть діяти тільки щодо ПН, які будуть заблоковані після 08.07.2023.

- Правила заповнення і подання Таблиці залишаються незмінними.

- Для податківців основними критеріями, за якими приймається рішення про врахування Таблиці даних, є (1) достатність матеріально-технічної бази та трудових ресурсів для здійснення діяльності; (2) відповідний рівень сплати платежів у бюджет.