Як має бути

Ми розглядаємо ситуацію, коли працівник хворів у кінці місяця. На кінець місяця е-лікарняний ще не підлягав оплаті. За цей місяць нараховано зарплату лише за частину місяця, а даних про суму лікарняних ще немає.

Якщо загальна сума доходу за місяць, на який припала тимчасова непрацездатність, поки що не відома, оскільки лікарняні ще не нараховані, то ЄСВ нараховуємо на фактичну базу нарахування ЄСВ. Обов’язку на виконання вимоги про сплату ЄСВ з мінзарплати в такому місяці немає.

Після нарахування лікарняних їх суму для цілей порівняння з мінімалкою треба віднести до місяців, за які вони нараховані. Якщо після такого розподілу база нарахування ЄСВ виявиться меншою за мінзарплату, то треба буде розрахувати додаткову базу та донарахувати ЄСВ. Додаткову базу в Д1 треба показувати окремим рядком із відображенням у графі 9 КТН «13» (код для додаткової бази) так:

— додаткова база виникла за поточний місяць: у графі 8 фіксуємо «1» (звичайний зарплатний код), якщо, крім лікарняних, за поточний місяць є зарплатні виплати, та «29» — якщо за поточний місяць нараховані тільки лікарняні;

— додаткова база виникла за минулий місяць: у графі 8 відображаємо «29» (код для лікарняних працівника без інвалідності), а в графі 10 — місяць, за який показуємо додаткову базу. При цьому не важливо, чи були, крім лікарняних, зарплатні нарахування в минулому місяці. Адже відповідно до п. 1 розд. IV Порядку № 4* у місяці звітного кварталу за попередній звітний період тип нарахувань «13» можна використати тільки під час нарахування сум лікарняних за попередні місяці.

Що відбулося

У ситуації, яку ми розглядаємо, роботодавець зарано відобразив додаткову базу нарахування ЄСВ в Д1 за грудень (місяць, в якому працівник хворів, але лікарняні за дні хвороби йому ще не були нараховані). Він не мав її визначати, допоки не буде відома вся база нарахування внеску за грудень, тобто допоки не буде нарахована сума лікарняних за дні хвороби грудня.

Роботодавець мав нарахувати ЄСВ за грудень на фактичну суму зарплати, яку і потрібно було відобразити в Д1.

Розглянемо цю ситуацію на числовому прикладі.

Приклад. Сидоренко Олег Миколайович (основний, без інвалідності) хворів з 22 по 29 грудня 2023 року. Е-лікарняний був готовий до сплати в січні. За грудень працівнику нарахована зарплата у сумі 4785,71 грн і показана в Д1 за грудень. Інших нарахувань не було. У Д1 за грудень визначена додаткова база нарахування внеску у сумі 1914,29 грн. У січні працівнику нарахована зарплата у сумі 7100 грн та лікарняні за 8 днів грудня у сумі 1230,88 грн.

У січні роботодавець нарахував працівнику лікарняні за дні хвороби грудня. І тільки тоді з’явилася повна картина щодо бази нарахування ЄСВ за грудень.

Як була визначена база нарахування внеску у грудні (без лікарняних), як мала бути визначена після нарахування лікарняних, див. у таблиці.

База нарахування ЄСВ за грудень 2023 року

| Склад бази нарахування ЄСВ | Як було відображено у грудні | Як стало після нарахування лікарняних | Зайво нарахована база ЄСВ | |||

| База | ЄСВ | База | ЄСВ | База | ЄСВ | |

| Зарплата | 4785,71 | 1052,86 | 4785,71 | 1052,86 | — | — |

| Лікарняні за грудень | — | — | 1230,88 | 270,79 | — | — |

| Додаткова база | 1914,29 | 421,14 | 683,41 | 150,35 | -1230,88 | -270,79 |

| Разом | 6700,00 | 1474,00 | 6700,00 | 1474,00 | -1230,88 | -270,79 |

Що маємо у результаті? У Д1 треба прибрати помилково визначену додаткову базу за грудень.

Як робити коригування? Тут усе залежить від того, чи минув строк звітування за 4 квартал.

Строк звітування ще не закінчився

Останній день подання Об’єднаного звіту за 4 квартал 2024 року — 9 лютого 2024 року. Якщо помилку, описану у наведеній ситуації, виправляти до спливу цього терміну, то роботодавець може подати Податковий розрахунок + Д1 до нього з типом «Звітний новий». Він міститиме лише коригувальну інформацію.

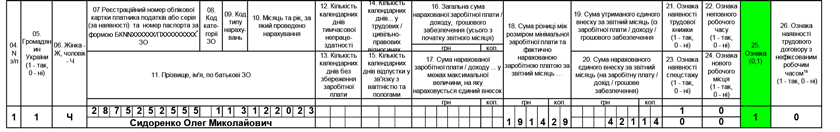

Формуємо Д1 за грудень з типом «Звітний новий». У ньому повністю прибираємо помилково визначену додаткову базу нарахування внеску. Як заповнити Д1, зображено на рис. 1.

Рис. 1. Фрагмент Д1 «Звітний новий»: прибираємо додаткову базу нарахування ЄСВ

У табличну частину Податкового розрахунку така інформація із Д1 потрапить у графи 2, 2.5, 3, 3.5, 7 та 8 (див. рис. 2).

Рис. 2. Фрагмент Податкового розрахунку «Звітний новий» за 4 квартал 2023 року

Строк звітування закінчився

Відкоригувати Податковий розрахунок після спливу строку його подання можна двома способами: за допомогою уточнюючого розрахунку або у звітному розрахунку за наступний період.

Уточнюючий розрахунок. Подаємо Податковий розрахунок за період, за який виправляємося, з типом «Уточнюючий». Він міститиме безпосередньо сам Податковий розрахунок та лише ті додатки до нього, в яких проводиться коригування. У наведеному випадку Податковий розрахунок за 4 квартал 2023 року + Д1 за грудень. Таблична частина уточнюючих додатків повинна містити інформацію лише за рядками з показниками, які уточнюються/виправляються.

У загальному випадку у Д1 формуємо рядок з додатковою базою нарахування ЄСВ та вказуємо:

— у графі 09 — КТН «2», якщо збільшуємо ЄСВ, або КТН «3», якщо зменшуємо зайво нарахований ЄСВ;

— у графі 10 — місяць та рік, за який виправляємо помилку.

Графу 25 (ознака 0, 1) — у цьому випадку не заповнюємо.

Виправляючи помилку, яка наведена у прикладі, маємо зменшити помилково нараховану додаткову базу.

Зайво нарахований ЄСВ за грудень знімаємо за допомогою КТН «3» у графі 09 Д1. Зверніть увагу: не КТН «13», з яким зазвичай відображаємо додаткову базу, а саме КТН «3» — зменшення зобов’язань за межами звітного періоду.

Як виглядає коригування додаткової бази за грудень за умовами, наведеними у прикладі, в уточнюючому Д1 за грудень, показано на рис. 3.

Рис. 3. Фрагмент Д1 «Уточнюючий»: прибираємо додаткову базу нарахування ЄСВ

У табличну частину Податкового розрахунку зменшення нарахованого ЄСВ підтягуємо у рядки 6, 6.1, 7 і 8 (див. рис. 4).

Рис. 4. Фрагмент Податкового розрахунку «Уточнюючий» за 4 квартал 2023 року

Як відображати в Податковому розрахунку лікарняні і додаткову базу, читайте у статті «Вимога про сплату ЄСВ з МЗП та Д1 Об’єднаного звіту» // «Податки & бухоблік», 2024, № 3.

Виправляємось у звітному розрахунку. Подаємо Податковий розрахунок з типом «Звітний» за наступний звітний період, тобто за 1 квартал 2024 року.

У табличній частині додатка Д1 за січень для працівника заповнюємо три рядки. У першому показуємо зарплату за січень, у другому — суму лікарняних за грудень, а в третьому показуємо виправлення помилки у додатковій базі ЄСВ за грудень.

Заповнення третього (коригуючого) рядка буде аналогічним до випадку із поданням уточнюючого розрахунку.

Як виглядає коригування додаткової бази за грудень за умовами, наведеними у прикладі, у звітному Д1 за січень 1 кварталу 2024 року, показано на рис. 5.

Рис. 5. Фрагмент Д1 «Звітний» за січень 1 кварталу 2024 року

Зверніть увагу на суму додаткової бази нарахування внеску. Тут зазначена різниця між помилково визначеною її сумою у грудні 2023 року (1914,29 грн) і тією, яка мала бути визначена після нарахування лікарняних за грудень (683,41 грн). Адже якщо б не було помилки, то додаткову базу ми б визначали у січні. Тому просто відкидаємо зайве із вже визначеної додаткової бази за грудень.

Яка інформація з Д1 потрапить у табличну частину Податкового розрахунку за 1 квартал, зображено на рис. 6.

Рис. 6. Фрагмент Податкового розрахунку «Звітний» за 1 квартал 2024 року

Висновки

- У місяці, на який припала тимчасова непрацездатність і лікарняні ще не нараховані, ЄСВ нараховуємо на фактичну базу нарахування ЄСВ, розраховану за працівником.

- Сумову помилку, яку виправляємо до спливу строку подання Податкового розрахунку, можна виправити шляхом подання Податкового розрахунку з типом «Звітний новий» за допомогою показника «1» (зменшуємо), «0» (донараховуємо) у графі 25.

- Сумову помилку після спливу граничного строку подання звітності можна в або виправити через подання Податкового розрахунку з типом «Уточнюючий», або зробити коригування у звітному періоді. Незалежно від його типу, коригування проводяться за допомогою показників КТН «3» (зменшуємо), «2» (донараховуємо) у графі 09.