11.1. Організаційні моменти оформлення договірних відносин

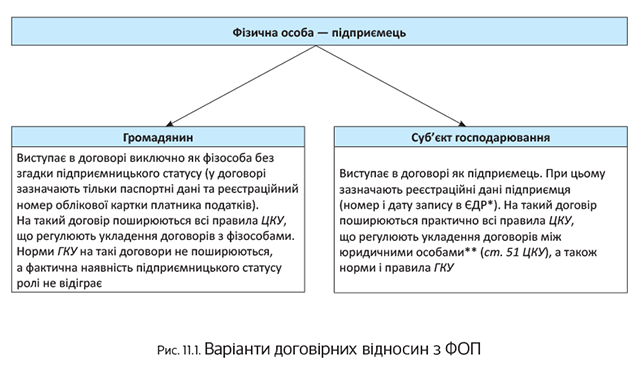

Передусім зазначимо, що фізична особа, яка зареєструвалася як підприємець, усього лише отримує додатковий статус — «суб’єкт господарювання». Але при цьому вона не припиняє бути фізичною особою (громадянином). У результаті в неї виникає два варіанти побудови договірних відносин. Покажемо їх на рис. 11.1.

* Тут і далі — Єдиний державний реєстр юридичних осіб, фізичних осіб — підприємців та громадських формувань.

** Єдиним винятком є припинення діяльності підприємця: навіть після зняття з держреєстрації зобов’язання підприємця не припиняються, а залишаються за ним як за фізичною особою (громадянином).

Якщо в договорі контрагент зазначений як звичайний громадянин без згадки його підприємницького статусу, його дохід потрібно оподатковувати як дохід фізособи (громадянина)

Якщо ж зазначено, що стороною за договором виступає ФОП, і наведено його реєстраційні дані, то оподаткування виплат зовсім інше. У більшості випадків підприємство буде звільнено від необхідності сплачувати з них ПДФО, ВЗ і ЄСВ (детальніше див. у підрозділі 11.4 на с. 73).

Далі детально поговоримо про ситуацію, коли контрагент за договором виступає як суб’єкт господарювання.

11.2. Способи розрахунків з ФОП

Підприємства можуть здійснювати розрахунки з ФОП як у готівковій, так і в безготівковій формі. Крім того, за певним винятком, можливі розрахунки за бартером. Розглянемо нюанси кожного варіанта.

Безготівкова оплата

Під безготівковими розрахунками слід розуміти перерахування певної суми коштів з рахунків платників на рахунки отримувачів, а також перерахування банками за дорученням підприємств і фізичних осіб коштів, внесених ними готівкою в касу банку, на рахунки отримувачів (п. 1.4 Інструкції № 22).

При безготівковому способі оплати можуть виникнути питання, якщо підприємство перерахує дохід не на підприємницький, а на особистий рахунок ФОП. Відразу скажемо, що формально таке перерахування заборонене п. 7.7 Інструкції № 492*. Проте на практиці такі заборони часто ігноруються. Тим паче, що жодних штрафів за таке порушення не передбачено. Тому якщо банк пропускає зазначені платежі, вони мають місце бути.

* Такої ж думки дотримуються і фіскали у своєму роз’ясненні з підкатегорії 135.06 БЗ.

Але як це вплине на оподаткування виплат, що перераховуються

Якщо підприємець надав документи, що підтверджують його підприємницький статус, то обкладати такі виплати ПДФО і ВЗ не доведеться (про це див. у підрозділі 11.4 на с. 73). Для підприємства в цьому випадку не важливо, на який саме рахунок ФОП перераховуються грошові кошти. Від того, що дохід ФОП потрапив на його особистий рахунок, дохід не припинив бути підприємницьким. Тому підстав оподатковувати такі виплати як «громадянський» дохід підстав немає.

Оплата готівкою

Оплату готівкою підприємцеві можна здійснювати двома способами:

1) безпосередньо через касу;

2) через підзвітну особу.

У першому випадку жодних проблем: підприємець приходить до каси підприємства й отримує свій дохід за видатковим касовим ордером.

А ось у другому випадку будьте пильні.

Купуючи товари (роботи, послуги) для потреб підприємства, працівник діє за його дорученням. Більше того, зазвичай підприємство фінансує придбання товарів (робіт, послуг) шляхом видачі працівникові під звіт певної суми грошових коштів. Виходить, що фактично працівник виконує цивільно-правові дії від імені та за рахунок підприємства. У зв’язку із цим первинні документи, що підтверджують придбання товарів (робіт, послуг), повинні містити саме реквізити підприємства (якщо це передбачає форма бланка). Водночас додатково можна зазначати прізвище, ім’я та по батькові особи, від якої прийнято грошові кошти.

Таким чином,

у цьому випадку мають місце відносини між підприємцем-продавцем і підприємством-покупцем

А оскільки підприємство виплачує підприємцеві дохід, воно зобов’язане виконати функції податкового агента. І той факт, що гроші «приніс» працівник підприємства (фізособа, яка не є податковим агентом), тут ролі не відіграє. Отже, підприємство повинне отримати від ФОП документи, що підтверджують його підприємницький статус, і відобразити виплату йому доходу в Податковому розрахунку за формою № 1ДФ (про це детальніше — на с. 73).

Зовсім інша ситуація складається, якщо працівник, перебуваючи у відрядженні, оплачував підприємцеві вартість транспортних послуг або послуг з проживання. У такому разі відображати виплачені підприємцеві суми у формі № 1ДФ не потрібно. Адже споживачем зазначених послуг є безпосередньо працівник. Саме він фактично виплатив дохід ФОП, а підприємство всього лише відшкодувало йому витрати на відрядження. Підтримують такий підхід і податківці (див. роз’яснення з підкатегорії 103.25 БЗ). Щоправда, при цьому вони вимагають, щоб відряджений узяв у такого ФОП копію документа, що підтверджує його державну реєстрацію як суб’єкта підприємницької діяльності.

Проте зауважте: сказане не стосується випадків, коли оплату підприємцеві вартості послуг проживання відрядженого працівника або транспортного квитка здійснює безпосередньо роботодавець (зі свого поточного рахунку). Тобто в цій ситуації відображати перераховані суми в Податковому розрахунку за формою № 1ДФ потрібно. Це пов’язано з тим, що оплата послуг у такому разі буде здійснена від імені підприємства. Підприємство, що здійснює готівкові розрахунки з ФОП, повинне враховувати обмеження, встановлені п. 6 Положення № 148. Так, сума розрахунків між суб’єктами господарювання протягом одного дня (за одним або кількома платіжними документами) не повинна перевищувати 10 тисяч гривень. При цьому кількість контрагентів, з якими підприємство може здійснювати готівкові розрахунки, протягом дня не обмежується.

Зверніть увагу:

зазначені обмеження поширюються на всі види операцій з готівкою

Тобто не має значення, пов’язані розрахунки з реалізацією продукції (товарів, робіт, послуг) чи з позареалізаційними операціями.

Зауважте: дотримуватися зазначеної межі обов’язково потрібно й у тому випадку, коли готівкові розрахунки здійснюються через реєстратори розрахункових операцій (далі — РРО) або з використанням розрахункових книжок (далі — РК). На це звертають увагу податківці в консультації, розміщеній у підкатегорії 109.13 БЗ.

Наведене обмеження стосується також розрахунків при оплаті за рахунок готівки, отриманої за допомогою електронного платіжного засобу. Водночас розрахунки, які здійснюються за допомогою платіжної картки без зняття при цьому готівки (тобто через платіжний термінал), вважаються безготівковими (ч. 3 ст. 341 ГКУ). А отже, такі операції не належать до касових у розумінні Положення № 148. Тому «готівкові» обмеження на них не поширюються. Це підтверджують і податківці в консультації з підкатегорії 109.13 БЗ.

Зверніть увагу: «готівкові» обмеження, встановлені Положенням № 148, застосовуються «в обидві сторони» — як при отриманні, так і при виплаті готівки. Причому, на думку податківців, «зустрічні потоки» готівки для порівняння з граничною величиною повинні підсумовуватися (див. роз’яснення, наведене в підкатегорії 109.13 БЗ).

Також пам’ятайте: купуючи для підприємства товари (роботи, послуги) у ФОП за готівку, працівник виступає від імені свого роботодавця. Відповідно орієнтуватися в готівкових розрахунках з підприємцем підзвітна особа повинна на обмеження в сумі 10 тис. грн. Це підтверджують і податківці в консультації з підкате- горії 109.13 БЗ.

Детальніше про застосування «готівкових» обмежень див. у спецвипуску «Податки та бухгалтерський облік», 2018, № 32, с. 62.

Негрошові розрахунки

Окрім розрахунків готівковими і безготівковими грошовими коштами, підприємства можуть розраховуватися з ФОП і в негрошовій формі. Але не завжди.

Що стосується підприємців-загальносистемників, то щодо них жодних обмежень немає. Тобто за бажання ви спокійно можете здійснювати з ними бартерні операції.

А ось із ФОП-єдиноподатниками таке не пройде. Для них на негрошові розрахунки встановлена чітка заборона. Так, у п. 291.6 ПКУ сказано, що платники єдиного податку груп 1 — 3 повинні здійснювати розрахунки за відвантажені товари (виконані роботи, надані послуги) виключно в грошовій формі (готівковій та/або безготівковій). При цьому до негрошових форм розрахунку належать, зокрема:

— бартер (п.п. 14.1.10 ПКУ) і залік зустрічних грошових вимог;

— отримання в оплату векселя (див. листи ДФСУ від 27.11.2015 р. № 25434/6/99-99-15-03-01-15 і від 04.06.2015 р. № 5267/Д/99-99-17-02-02-14);

— здійснення розрахунків через електронні платіжні системи (електронні гроші) (див. листи ДФСУ від 15.08.2014 р. № 1773/6/99-99-17-02-02-14, Мінекономрозвитку від 03.06.2014 р. № 3132-04/18028-02 і від 17.09.2013 р. № 3112-13/32401-14).

Тобто

здійснювати подібні розрахунки з ФОП-єдиноподатниками не можна

Також, на думку фіскалів, єдиноподатникам заборонене відступлення права вимоги (див. лист ДФСУ від 27.11.2015 р. № 25434/6/99-99-15-03-01-15, консультацію в підкатегорії 107.04 БЗ). Хоча із цього приводу трапляються і роз’яснення з протилежним висновком (див. листи Міндоходів від 27.02.2014 р. № 4167/5/99-99-17-02-02-10 і ГУ ДФС у м. Києві від 05.08.2016 р. № 17714/10/26-15-12-04-18). При цьому податківці висували єдину умову: розрахунки з новим кредитором повинні відбуватися в грошовій формі.

11.3. Документальне оформлення операцій з ФОП

Будь-які господарські операції підприємство підтверджує документально (ч. 1 ст. 9 Закону про бухоблік, пп. 1.2 і 2.1 Положення № 88). Цього вимагає і податковий облік (п. 44.1 ПКУ). Тому, здійснюючи покупки у ФОП, подбайте про належне документальне підтвердження операцій.

А що ж це можуть бути за документи?

Якщо ви здійснюєте розрахунки з ФОП за товари (послуги) в безготівковій формі, то документами, що підтверджують оплату, будуть платіжне доручення, виписка банку, банківська квитанція (при внесенні оплати через касу банку).

Розраховуєтеся з ФОП готівкою з каси підприємства? Тоді оплату підтвердить видатковий касовий ордер з підписом підприємця про отримання грошей.

У свою чергу, постачання самого товару (роботи, послуги) засвідчить товарна накладна (акт виконаних робіт або наданих послуг).

А які документи повинна вимагати у ФОП підзвітна особа підприємства, якщо розрахунки здійснюються через неї?

Підтверджувати одночасно і купівлю, й оплату буде розрахунковий документ, виданий продавцем-підприємцем (п. 2 ст. 3 Закону про РРО). Зокрема, на думку податківців (див. консультацію з підкатегорії 109.15 БЗ), при прийманні готівки ФОП зобов’язані на вимогу покупця видавати касовий чек, товарний чек або розрахункову касову квитанцію. Поговоримо про них детальніше.

Так, якщо підприємець:

— використовує РРО (або КОРО* з РК), підтвердним документом буде чек РРО (розрахункова квитанція, спрощена розрахункова квитанція);

* Тут і далі — Книга обліку розрахункових операцій.

— не використовує РРО і РК, то розрахунковий документ може оформлятися ним у довільній формі. Таким документом можуть бути:

1) квитанція. На практиці ФОП, оформляючи надходження грошей квитанціями, частенько на догоду податківцям відштовхуються від розрахункової квитанції за формою № РК-1 (додаток 3 до Положення № 13). При цьому можна купити книжку з такими квитанціями або роздрукувати квитанції самостійно. А ось реєструвати РК з розрахунковими квитанціями в податківців у такій ситуації не потрібно. Так само як і не потрібно заводити/реєструвати КОРО;

2) товарний чек. У листі ДПАУ від 27.04.2011 р. № 7966/6/23-7015/515 і роз’ясненні з підкатегорії 109.10 БЗ податківці констатують, що форма товарного чека не встановлена і дозволяють ФОП складати його в довільній формі. Проте при цьому вони наполягають на тому, що такий документ повинен містити напис «Товарний чек» і за наповненням відповідати чеку РРО, за винятком зазначення фіскального номера РРО і напису «Фіскальний чек».

А чи можуть підприємці на підтвердження отримання готівки оформляти прибуткові касові ордери? У цьому питанні фіскали категоричні. Зокрема, в консультації з підкатегорії 109.15 БЗ вони стверджують: ФОП касові ордери не складають. Зазначимо, що за часів чинності скасованого нині «касового» Положення № 637 податківці також були проти використання підприємцями касових ордерів.

11.4. Оподаткування виплат підприємцям

При виплаті доходу фізособі в суб’єкта господарювання завжди виникає питання щодо утримання з такого доходу ПДФО і ВЗ, а в деяких випадках — і про нарахування ЄСВ. Водночас для доходів фізосіб-підприємців діють особливі правила. Які — поговоримо далі.

Купуємо товари у ФОП-загальносистемника

При купівлі товарів у підприємця-загальносистемника суб’єкт господарювання — покупець не зобов’язаний утримувати з доходу такого підприємця ПДФО і ВЗ і сплачувати такі платежі до бюджету. Щодо ПДФО це чітко прописано в п. 177.8 ПКУ. А ось про неутримання в такому разі ВЗ податківці говорять у роз’ясненні, наведеному в підкатегорії 132.05 БЗ. Але!

Працює це правило тільки в тому випадку, якщо ФОП надає копію документа, що підтверджує його реєстрацію як суб’єкта підприємницької діяльності

Таким документом є витяг або виписка з ЄДР.

Зверніть увагу: для неутримання ПДФО і ВЗ не обов’язково знати, якими видами діяльності має право займатися ваш контрагент. Головне, щоб він просто був зареєстрований як підприємець.

Важливо! При нарахуванні (виплаті) доходу від здійснення підприємницької діяльності ФОП, місцезнаходженням або місцем проживання яких є тимчасово окупована територія*, суб’єкт господарювання, що нараховує (виплачує) такий дохід, зобов’язаний утримати ПДФО. Така вимога встановлена п.п. 38.9 підрозд. 10 розд. ХХ ПКУ.

* Перевірити, чи перереєструвався ФОП на підконтрольній Україні території, можна на сайті Мін’юсту: usr.minjust.gov.ua/ua/freesearch.

Нагадаємо: під тимчасово окупованою територією розуміється територія окремих районів, міст, селищ і сіл Донецької та Луганської областей, визначена відповідно до постанови Верховної Ради України від 17.03.2015 р. № 254-VIII, на якій органи державної влади тимчасово не здійснюють своїх повноважень. Перелік таких населених пунктів визначений у додатку 1 до розпорядження КМУ від 07.11.2014 р. № 1085-р. Крім того, Законом України «Про забезпечення прав і свобод громадян та правовий режим на тимчасово окупованій території України» від 15.04.2015 р. № 1207-VII тимчасово окупованими територіями визнані Автономна Республіка Крим і м. Севастополь.

Оскільки нарахування і сплату ВЗ здійснюють у такому ж порядку, що й ПДФО, з доходу ФОП, зареєстрованого на окупованій території, також необхідно утримати ВЗ. Це підтверджують і податківці в консультації, розміщеній у підкатегорії 132.02 БЗ, а також у численних індивідуальних податкових консультаціях (див., зокрема, листи ДФСУ від 22.05.2017 р. № 12807/7/99-99-13-01-01-17, від 19.04.2017 р. № 8273/6/99-99-13-02-03-15 і від 05.04.2017 р. № 7081/6/99-99-13-02-03-15).

Дохід, виплачений підприємцеві, відображають у формі № 1ДФ з ознакою «157»

Причому це стосується і випадку, коли дохід виплачується ФОП, місцезнаходженням / місцем проживання якого є тимчасово окупована територія, з утриманням з такого доходу ПДФО і ВЗ (див. роз’яснення з підкатегорії 103.25 БЗ).

При цьому не потрібно вникати в подробиці того, за яку діяльність ви розрахувалися. Зазначена вона в ЄДР за вашим контрагентом чи її там немає, все одно ознака доходу одна і та ж — «157». Із цим не сперечаються й податківці (див. консультацію в підкатегорії 103.25 БЗ).

Проте якщо ФОП не надав документи, що підтверджують його підприємницький статус, а також у разі, якщо спочатку договір укладено зі звичайною фізособою (у такому договорі не зазначено підприємницький статус фізособи), потрібно обкладати всю виплату як дохід, виплачений звичайній фізособі за цивільно-правовим договором із зазначенням відповідної ознаки доходу у формі № 1ДФ.

Що стосується ЄСВ, то з операцій купівлі-продажу товарів цей внесок не сплачується в принципі.

Купуємо роботи (послуги) у ФОП-загальносистемника

Якщо ви замовляєте роботи (послуги) в підприємця-загальносистемника, то з ПДФО і ВЗ усе так само, як і при купівлі товарів (див. вище). Тобто достатньо мати копію документа, що підтверджує підприємницький статус фізособи-підрядника — і ПДФО з ВЗ можна не утримувати (якщо, звичайно, ваш підрядник не перебуває на тимчасово окупованій території).

Проте не забувайте зазначати виплачений ФОП дохід у Податковому розрахунку за формою № 1ДФ з ознакою «157».

Будьте пильні! Якщо фізособа, якій ви виплачуєте дохід, не зазначила в договорі свого підприємницького статусу (тобто в цьому конкретному договорі виступила як громадянин), то ПДФО і ВЗ потрібно обов’язково утримати за «громадянськими» правилами (див. розділ 10 на с. 63).

А що з ЄСВ? У загальному випадку виплати за цивільно-правовими договорами за виконані роботи / надані послуги включаються до бази обкладення ЄСВ (п. 1 ч. 1 ст. 7 Закону № 2464). Водночас ця повинність не поширюється на винагороди за цивільно-правовими договорами, укладеними з ФОП. Але тільки в тому випадку, якщо роботи, що виконуються за таким договором (послуги, що надаються), відповідають видам діяльності, зазначеним у ЄДР (п. 1 ч. 1 ст. 4 Закону № 2464).

Отже, вам потрібно знати, які види діяльності ваш партнер-підприємець зазначив у ЄДР. При цьому в Законі № 2464 нічого не говориться про те, яким способом потрібно отримати інформацію про види діяльності партнера. Проте тут втручається п.п. 1 п. 1 розд. ІІ Інструкції № 449. Відповідно до цієї норми для ненарахування ЄСВ вимагається підтвердити вид діяльності витягом з ЄДР. Причому, на наш погляд, це може бути і друкована копія паперового витягу, і роздруківка електронного витягу*, й електронна копія електронного витягу.

* Отримати відомості з ЄДР можна, створивши відповідний запит на сайті Мін’юсту (https://usr.minjust.gov.ua/ua/home).

Водночас зазначимо, що податківці в консультації з підкатегорії 301.10 БЗ говорять про копію виписки з ЄДР із зазначенням основних видів діяльності партнера. Проте, на наш погляд, тут краще орієнтуватися на Інструкцію № 449, а не на мінливу позицію фіскалів.

Зауважте:

якщо ви уклали з підприємцем договір оренди, то ЄСВ нараховувати не доведеться

І жодне підтвердження видів діяльності тут не потрібне. Річ у тому, що оренда не є роботою або послугою в розумінні ЦКУ (див. консультацію з підкатегорії 301.03 БЗ).

Працюємо з ФОП-єдиноподатником

ПДФО і ВЗ. Оскільки єдиноподатники взагалі не сплачують ПДФО (п.п. 2 п. 297.1 ПКУ), при купівлі в них товарів (робіт, послуг) утримувати цей податок у загальному випадку не потрібно. На це вказує і п.п. 165.1.36 ПКУ, в якому сказано, що дохід фізособи-підприємця, з якого сплачується єдиний податок, не включається до загального місячного (річного) оподатковуваного доходу такої фізособи.

Те ж саме стосується і ВЗ. Адже відповідно до п.п. 1.7 п. 161 підрозд. 10 розд. ХХ ПКУ звільнені від обкладення цим збором доходи, які відповідно до розд. IV ПКУ не потрапляють до бази обкладення ПДФО**. Про неутримання в цьому випадку ВЗ говорять і податківці (див. лист ДФСУ від 11.12.2015 р. № 26417/6/99-99-17-03-03-15).

** Крім доходів, зазначених у пп. 165.1.2, 165.18, 165.1.25 і 165.1.52 ПКУ.

Проте для неутримання ПДФО і ВЗ при виплаті доходу ФОП-єдиноподатнику потрібно впевнитися в тому, що така фізособа дійсно є підприємцем-єдиноподатником. Як це зробити?

Раніше фіскали говорили, що для цього достатньо перевірити відомості про ФОП у Реєстрі платників єдиного податку, розміщеному на офіційному веб-порталі ДФСУ (https://cabinet.sfs.gov.ua/registers/edpod). Проте на сьогодні податківці змінили свою думку. Тепер вони вважають, що для неутримання ПДФО єдиноподатник повинен надати суб’єктові господарювання, який має з ним господарські відносини, копію документа, що підтверджує його держреєстрацію (витяг або виписку з ЄДР) і за необхідності — копію витягу з Реєстру платників єдиного податку (див. роз’яснення з підкатегорії 107.12 БЗ). І хоч аналогічного роз’яснення щодо ВЗ фіскали не надають, вважаємо, для неутримання цього збору вони вимагатимуть ті ж документи.

Як і у випадку із загальносистемниками, неоподаткування доходу ФОП-єдиноподатника не звільняє підприємство від відображення такого доходу в Податковому розрахунку за формою № 1ДФ з ознакою «157».

Скажемо декілька слів про виплату доходів єдиноподатникам за забороненими видами діяльності, встановленими п. 291.5 ПКУ. На щастя, підприємству у зв’язку з виплатою такого доходу підприємцеві ніякі санкції не загрожують. Доходи, отримані від здійснення заборонених видів діяльності, обкладаються в підприємців єдиним податком за ставкою 15 % (п.п. 4 п. 293.4 ПКУ).

Оскільки ці суми обкладені єдиним податком, то підстав для включення їх до оподатковуваного доходу і утримання з них ПДФО і ВЗ немає

Те ж стосується і виплати доходів від видів діяльності, не зазначених у Реєстрі платників єдиного податку (див. лист ДФСУ від 02.11.2017 р. № 2490/6/99-99-13-01-01-15/ІПК // «Податки та бухгалтерський облік», 2017, № 96, с. 4).

Важливо! При роботі з єдиноподатниками пам’ятайте, що згідно з п.п. 1 п. 292.1 ПКУ до їх єдиноподатного доходу не включають пасивні доходи у вигляді відсотків, дивідендів, роялті, страхові виплати і відшкодування, а також доходи, отримані від продажу рухомого і нерухомого майна, яке належить на праві власності фізичній особі та використовується в її господарській діяльності*. Такі доходи обкладають ПДФО і ВЗ у джерела виплати на загальних підставах і наводять у розділі І Податкового розрахунку за формою № 1ДФ з відповідною ознакою доходу (наприклад, «103» — роялті; «105» — продаж, обмін рухомого майна тощо), а не з підприємницькою ознакою доходу «157».

* На наш погляд, коли йдеться про продаж майна, то мається на увазі не будь-яке майно, а лише те, яке підлягає реєстрації (наприклад, нерухомість, транспортні засоби). Інакше продаж єдиноподатником будь-яких товарів обкладався б ПДФО і ВЗ, а це не так.

Крім того, не забудьте про обов’язок утримати ПДФО і ВЗ при нарахуванні (виплаті) доходу ФОП, місцезнаходженням або місцем проживання якого є тимчасово окупована територія (п.п. 38.9 підрозд. 10 розд. ХХ ПКУ, консультація з підкатегорії 132.02 БЗ). Більше про це див. на с. 73.

ЄСВ. До операцій купівлі-продажу цей внесок відношення не має. Тому при купівлі у ФОП-єдиноподатника товарів ЄСВ не нараховуємо.

А ось з роботами і послугами, виконаними за цивільно-правовими договорами, все інакше. Щоб не платити ЄСВ, потрібно переконатися в тому, що роботи (послуги), за які ви розраховуєтеся з єдиноподатником, відповідають видам діяльності, зазначеним у витягу з ЄДР (п. 1 ч. 1 ст. 4 Закону № 2464, п.п. 1 п. 1 розд. ІІ Інструкції № 449). Тобто ця ситуація нічим не відрізняється від купівлі робіт (послуг) у ФОП-загальносистемника (див. с. 74).

Як ми вже говорили, оренда не належить до робіт (послуг). Тому якщо ви орендуєте щось у єдиноподатника, про ЄСВ можете не турбуватися: його сплачувати не потрібно.

висновки

- Якщо підприємство здійснює готівкові розрахунки з ФОП, необхідно дотримуватися 10-тисячного «готівкового» обмеження, встановленого п. 6 Положення № 148.

- Дохід, виплачений підприємцеві, відображають у формі № 1ДФ з ознакою «157».

- Якщо роботи (послуги), що виконуються (надаються) ФОП за цивільно-правовими договорами, відповідають видам діяльності, зазначеним у ЄДР, нараховувати ЄСВ на винагороду за такими договорами не потрібно.