Усі основні правила проведення річного ПДВ-перерахунку 2018 року зібрано в «Податки та бухгалтерський облік», 2018, № 104-105, с. 3. Його основна суть не змінилася (за винятком порядку складання «перерозрахункових» РК). Так само протягом року платник, який не перший рік має справу з пільговими операціями, при нарахуванні часткових податкових зобов’язань за придбаннями «подвійного» призначення повинен використовувати «анти-ЧВ», розрахований за підсумками попереднього року (із ряд. 1 гр. 7 табл. 1 додатка Д7 за січень 2018 року).

А після завершення року перерахувати «анти-ЧВ» — виходячи з фактичних обсягів проведених цього року оподатковуваних та неоподатковуваних операцій (п. 199.4 ПКУ). І вже спираючись на новий коефіцієнт «анти-ЧВ», відкоригувати (збільшити чи зменшити) усі нараховані протягом року часткові податкові зобов’язання.

Давайте розберемося з вашою нестандартною ситуацією: чи можливо, щоб значення ЧВ за підсумками року перевищувало 100 %? І як у такому разі визначити «анти-ЧВ»?

Річний ЧВ/«анти-ЧВ»

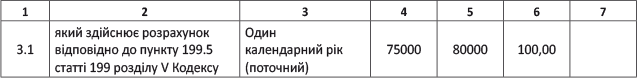

Розрахунок нового річного коефіцієнта проводимо за ряд. 3.1 табл. 1 додатка Д7 до декларації за грудень 2018 року (IV квартал 2018 року).

Для цього збираємо з усіх декларацій за 2018 рік: загальні обсяги операцій (гр. 4) та оподатковувані обсяги операцій (гр. 5), орієнтуючись на рядки декларацій, зазначені в шапці цих граф (див. таблицю далі).

Дані для розрахунку ЧВ/«анти-ЧВ»

| Графа 4 | загальний обсяг постачань за рік | сума значень рядків 1.1, 1.2, 2, 3, 5 і 7 колонок А декларацій та всіх УР |

| Графа 5 | обсяг оподатковуваних постачань за рік | сума значень рядків 1.1, 1.2, 2, 3 і 7 колонок А декларацій та всіх УР |

Будьте уважні! При заповненні гр. 4 і 5 табл. 1 додатка Д7 податківці рекомендують враховувати обсяги з усіх РК, складених та відображених у ряд. 7 декларацій у поточному календарному році, (!) незалежно від дати складання ПН, до яких ці РК складено (див. БЗ 101.23). Відповідно обсяги з усіх ваших РК на повернення пільгових товарів повинні взяти участь у розрахунку річного ЧВ/«анти-ЧВ»*.

* Виняток: РК, що виправлять помилки (детальніше див. «Податки та бухгалтерський облік», 2018, № 1-2, с. 37).

При цьому «мінусові» обсяги з таких РК на повернення пільгових товарів при обчисленні обсягу оподатковуваних операцій у гр. 5 табл. 1 додатка Д7 не враховуємо, а враховуємо тільки при визначенні загального обсягу (оподатковуваного та неоподатковуваного) у гр. 4 табл. 1 додатка Д7. А далі знаходимо ЧВ* (гр. 6 = гр. 4 : гр. 5 х 100 %) та «анти-ЧВ» (гр. 7 = 100 % - ЧВ), який якраз потрібно використати для проведення річного перерахунку за «подвійними» придбаннями 2018 року.

* Нагадаємо: ще цей показник переносять до спецполя «ЧВ» заголовної частини додатка Д7 до декларації за грудень 2018 року (див. БЗ 101.23).

Припустимо, за даними декларацій з ПДВ обсяг постачань за січень — грудень 2018 року склав: оподатковуваних постачань — 80000 грн.; пільгових повернень — 20000 грн.; пільгових постачань (ряд. 5) — 15000 грн.

Відповідно в результаті розрахунку отримуємо:

— загальний обсяг 75000 грн. (80000 грн. + 15000 грн. - 20000 грн.);

— обсяг оподатковуваних операцій — 80000 грн.;

— показник ЧВ — 106,67 % (80000 грн. х 100 % : 75000 грн.).

Отже, якщо дотримуватися методики визначення коефіцієнта з п. 199.4 ПКУ та формул з табл. 1 додатка Д7, то виходить, що показник гр. 6 (ЧВ) розрахунково цілком може виявитися вищим за 100 % (саме за рахунок того, що у вашому випадку обсяги пільгових повернень товарів, поставлених ще минулого року, виявилися вищими за обсяги пільгових постачань поточного року). Але застосовувати такий показник не можна!

Сума часток завжди = 100 %

Річ у тім, що з огляду на суть самого ПДВ-розподілу/перерахунку

сума коефіцієнтів ЧВ та «анти-ЧВ» повинна завжди дорівнювати одиниці, а у разі розрахунку у відсотках — 100 %

На це звертають увагу й податківці (див. листи ДФСУ від 12.01.2017 р. № 599/7/99-99-15-03-02-17, від 13.12.2018 р. № 5221/6/99-99-15-03-02-15/ІПК).

Тобто окремо ні ЧВ, ні «анти-ЧВ» (як складові одного цілого) не можуть перевищувати 100 %.

І навіть якщо, як у вашому випадку, під час проведення річного перерахунку показник ЧВ виходить вищим за 100 % (наприклад, 106,67 %), то це говорить лише про те, що протягом року ви, по суті, здійснювали тільки оподатковувані операції. Ваші повернення за торішніми пільговими постачаннями нівелювали обсяги пільгових постачань поточного року. Відповідно у вас залишилися тільки оподатковувані операції.

Тобто частка оподатковуваних операцій у вас дорівнює 100 %, а частка неоподатковуваних операцій — нулю (100 % - 100 %).

Тому в ряд. 3.1 табл. 1 додатка Д7 методологічно правильно: у гр. 6 показати тільки 100 %, а гр. 7 залишити порожньою.

Для цього вимикаємо автоперерахунок і заповнюємо додаток Д7 у ручному режимі, як показано на рисунку далі.

Фрагмент табл. 1 додатка Д7 до декларації за грудень 2018 року

Якщо ви отримаєте в результаті ПДВ-перерахунку «анти-ЧВ», що дорівнює нулю, вам доведеться скоригувати (зменшити) усі компенсуючі ПЗ, нараховані у зведених часткових ПН за «подвійними» товарами/послугами та НА протягом року. Для цього, діючи в загальному порядку, ви маєте до кожної такої зведеної часткової ПН скласти обнуляючий РК (приклад див. у «Податки та бухгалтерський облік», 2018, № 104-105, с. 7). А результати такого ПДВ-перерахунку показати в табл. 2 додатка Д7 до декларації з ПДВ. За підсумками ПДВ-перерахунку ви вийдете на повну суму податкового кредиту за «подвійними» товарами/послугами, НА, що потрапили під розподіл протягом року.

Не забудьте перенести ЧВ/«анти-ЧВ», визначений у ряд. 3.1. табл. 1 додатка Д7 до декларації за грудень 2018 року, до січневої декларації поточного року (ряд. 1 табл. 1 додатка Д7).