Важность «чистоты» в обязательных реквизитах

Вот уже год, как действует «железная» норма по НК покупателя. Согласно этой норме составленная после 01.07.2017 г.

НН, зарегистрированная в ЕРНН, является для покупателя достаточным основанием для отражения налогового кредита и не требует любого другого подтверждения

То есть раз НН зарегистрирована, значит, она прошла проверку и априори является верной. Но как бы не так! Налоговики не перестают делать «грозные» оговорки в отношении некачественных НН, в частности с неточностями в обязательных реквизитах.

Во-первых, обязательные реквизиты в НН должны быть обязательно заполнены. Если плательщик пропустит хотя бы один обязательный реквизит, то НН вообще не зарегистрируют.

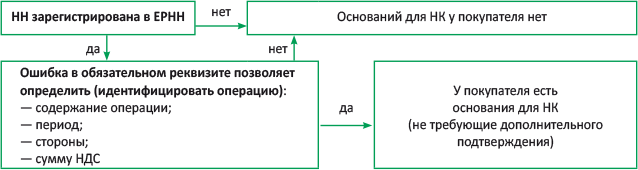

Во-вторых, налоговики, как и раньше, по зарегистрированной НН для права на НК ставят во главу угла в первую очередь возможность идентификации операции (см. письмо № 1095* // «Налоги и бухгалтерский учет», 2017, № 78, а также консультацию из БЗ 101.13, появившуюся в начале года). По мнению налоговиков,

* Письмо ГУ ГФС в Днепропетровской обл. от 11.07.2017 г. № 1095/ІПК/10/04-36-12-01-16.

покупатель не имеет права на НК по зарегистрированной НН с ошибкой в обязательном реквизите, не позволяющей идентифицировать операцию

В таком случае придется:

1) поставщику — исправлять ошибку в НН, а

2) покупателю — отражать НК уже на основании новой НН или исправляющего РК к такой ошибочной НН (в зависимости от сути ошибки), с учетом своевременности/несвоевременности их регистрации в ЕРНН (см. БЗ 101.16).

А вот если НН с ошибкой в обязательных реквизитах зарегистрирована в ЕРНН и при этом ошибка не мешает подтвердить содержание операции, период, стороны и сумму уплаты НДС в связи с приобретением таких товаров (т. е., другими словами, идентифицировать операцию), то покупатель может включить сумму НДС в налоговый кредит, ссылаясь на «железную» норму из п. 201.10 НКУ. Как налоговики «оценивают» шанс на НК по зарегистрированным НН с неточностями в обязательных реквизитах, см. на рисунке.

Значимость ошибки в обязательном реквизите НН

В самом деле, нельзя гарантировать, что все НН, прошедшие регистрацию, безукоризненны (все обязательные реквизиты заполнены без ошибок, а сама операция является реальной). Да и Минфин на этот факт реагирует уклончиво. Он соглашается с тем, что норма о «железном» праве на НК есть и она работает. Но при этом призывает покупателей очень внимательно относиться к формированию НК (см. письмо Минфина от 08.11.2017 г. № 11310-09-10/30469).

Учитывая это, рассмотрим важность каждого обязательного реквизита. Какой из них стерпит неточности, и покупатель, получив на руки зарегистрированную НН, без колебаний может себе позволить по ней отразить НК (не переживая за то, что при проверке это право придется доказывать)? А по какому обязательному реквизиту неточность может стать фатальной для НК у покупателя (без исправления НН отразить НК у него просто не получится)?

Обязательные заглавные реквизиты НН

Порядковый номер НН (п.п. «а» п. 201.1 НКУ). Этот обязательный реквизит должен содержать только цифровое значение. То есть не должен содержать букв или других символов (пп. 4, 6 Порядка № 1307*). Не допускается составление НН (п. 6 Порядка № 1307):

* Порядок заполнения НН, утвержденный приказом Минфина от 31.12.2015 г. № 1307.

— с одинаковым порядковым номером на одну и ту же дату;

— с номером, начинающимся на «0». Как поясняют налоговики, НН с такими погрешностями в номере не зарегистрируют в ЕРНН (см. БЗ 101.15). А вот одинаковые номера НН, но с разными датами ошибкой не считаются (см. письмо ГФСУ от 11.01.2016 г. № 130/Б/99-99-19-03-02-14).

Внимание! Если НН прошла регистрацию, то соответственно проверена на отсутствие запрещенных букв/символов или задвоенности номера.

Максимум, что покупатель может самостоятельно обнаружить уже после получения зарегистрированной НН, так это отсутствие цифры после дроби (например, в «сельхоздотационных» НН — 2). Но и это не помеха для НК у покупателя: ошибка в номере НН, при условии ее регистрации, не является единственным основанием для неотражения НК. Исправлять такую неточность не стоит. Да и для дотации это не столь важно — пока что плательщикам ее не видать (см. «Налоги и бухгалтерский учет», 2018, № 38, с. 28).

Напомним: данные порядкового номера исправлению не подлежат (п. 21 Порядка № 1307). Чтобы устранить неточность в этом реквизите, продавцу придется аннулировать ошибочную НН (через уменьшающий РК) и составить новую НН.

Дата составления НН (п.п. «б» п. 201.1 НКУ). Вспомните: НН составляют на дату возникновения НО поставщика (п. 5 Порядка № 1307). Дата — очень важный обязательный реквизит. И здесь покупатель должен держать ухо востро. При регистрации система не может определить правильную дату составления НН и зарегистрирует НН с любой датой (разумеется, в рамках установленного 1095-дневного срока, см. письмо Минфина от 31.01.2018 г. № 11310-09-10/2681, БЗ 101.16).

Так что для этого реквизита «железное» право на НК по сути бессильно:

ошибка в дате НН лишит покупателя права на НК (!), несмотря на ее регистрацию в ЕРНН

Как поясняют налоговики, НН, составленная с ошибочной датой, не дает возможности идентифицировать период осуществления операции поставки товаров/услуг, поэтому покупатель не вправе сумму НДС из такой НН включить в состав НК.

Аналогично налоговики твердили и ранее (см. письмо ГФСУ от 14.11.2016 г. № 24490/6/99-99-15-03-02-15). Причем после исключения с 01.07.2017 г. «смягчающей» нормы покупатель теряет право на НК при ошибке в дате даже в рамках одного отчетного периода (см. письмо № 1095 // «Налоги и бухгалтерский учет», 2017, № 78, БЗ 101.17).

Будьте внимательны: дата НН исправлению (через РК) не подлежит (п. 21 Порядка № 1307). Продавцу придется аннулировать ошибочную НН (через уменьшающий РК) и составить новую НН (с правильной датой) со всеми вытекающими для него последствиями в части просрочки регистрации НН (см. письмо ГФСУ от 04.05.2018 г. № 2004/6/99-99-07-05-06-15). Хотя, если ошибочная НН зарегистрирована своевременно, то штраф можно обжаловать (см. постановление ВС от 26.06.2018 г. № 805/4998/16-а* // «Налоги и бухгалтерский учет», 2018, № 59, с. 22).

* http://reyestr.court.gov.ua/Review/74941826

Так что, как ни крути, покупатель сможет показать НК только после получения НН с правильной датой составления НН.

Наименование/Ф. И. О. покупателя (п.п. «в» п. 201.1 НКУ). Этот основной реквизит НН, как правило, заполняют, ориентируясь на сокращенное название, обозначенное в уставных документах покупателя (п. 1 Порядка № 1307).

То есть должны быть указаны данные именно покупателя (заказчика) товаров/услуг, даже если оплату по такому договору будет проводить другое лицо (см. письмо ГФСУ от 11.07.2018 г. № 3060/ІПК/25-01-12-01-09). Правда, такие трехсторонние схемы наверняка поставят (хоть и незаконно) под угрозу НК у покупателя, даже при наличии у него безошибочно составленной НН, зарегистрированной в ЕРНН (см. «Налоги и бухгалтерский учет», 2018, № 23, с. 10, 2017, № 93, с. 39, 2017, № 72, с. 30).

Как правило, идентификацию стороны проводят по его ИНН. А вот незначительные ошибки в таком обязательном реквизите НН, как наименование покупателя (величина символов, наличие дополнительных символов «ФОП», «ФО-П» или «СПД-ФО», неточности в организационно-правовой форме), (!) при условии, что ИНН покупателя указан верно, не делают НН недействительной (см. письма ГФСУ от 21.05.2018 г. № 2231/6/99-99-15-03-02-15/ІПК и от 05.06.2018 г. № 2451/6/99-99-15-03-02-15/ІПК, консультации из БЗ 101.14, 101.15).

Внимание! Если такая НН прошла регистрацию, то соответственно обращать внимание на погрешности в этом обязательном реквизите не нужно. Они, как мы выяснили, не критичны для отражения НК у покупателя.

Хотя если покупатель просит, то можно составить пустой исправляющий РК с переписанным в заглавной части правильным наименованием покупателя (см. письмо ГФСУ от 19.02.2018 г. № 666/6/99-99-15-03-02-15/ІПК, БЗ 101.16).

ИНН продавца/покупателя (дополнительно числовой номер филиала продавца/покупателя) (п.п. «в» п. 201.1 НКУ). Этот реквизит один из важных. Основной критерий проверки ИНН — наличие его в реестре плательщиков НДС. Если идентификация покупателя (в том числе и физлица с 10-значным ИНН) прошла успешно и НН зарегистрирована в ЕРНН, то с этим реквизитом по сути все хорошо, а значит, у покупателя есть все основания для начисления суммы НДС в составе налогового кредита (см. БЗ 101.16).

Исключение: когда в зарегистрированной НН перепутан покупатель, т. е. фактически указан реальный ИНН одного контрагента вместо другого. В таком случае исправлять ошибку в этом реквизите нужно обязательно. «Железная» норма здесь не сработает, так как такая ошибка в ИНН не даст возможности идентифицировать операцию с конкретным контрагентом (см. БЗ 101.16). Для настоящего покупателя (того, чей ИНН в НН не был правильно указан) такая ошибка не позволит отразить НК, пока не будет новой НН, в которой продавец правильно укажет его ИНН (см. «Налоги и бухгалтерский учет», 2018, № 41, с. 27).

А вот при наличии неточности или вообще отсутствия числового номера филиала можно не волноваться. Этот добавочный обязательный реквизит указывается, если в операции принимает участие филиал (выступает стороной договора, действует от имени головного предприятия (п. 7 Порядка № 1307, см. БЗ 101.16). Это не критичный реквизит и вряд ли из-за ошибки в нем покупателя в условиях действия нормы из п. 201.10 НКУ лишат права на НК.

Обязательные табличные реквизиты НН

Описание (номенклатура) товаров/услуг (п.п. «е» п. 201.1 НКУ). Начнем с номенклатуры товаров/услуг продавца (графа 2 раздела Б НН). Ни форма НН, ни сам Порядок № 1307 не поясняют, как именно указывать номенклатуру товара в НН. Как правило, в графе 2 раздела Б приводят перечень товаров/услуг на украинском языке, используя данные договоров, спецификаций к ним, счетов, ТТН, актов и прочих документов, которые сопровождают операцию поставки.

Налоговики настаивают на том, чтобы текст в графе 2 НН (см. письма ГФСУ от 29.06.2017 г. № 873/6/99-99-15-03-02-15/ІПК, от 26.10.2017 г. № 2391/6/99-99-15-03-02-15/ ІПК и от 05.07.2018 г. № 2979/6/99-99-15-03-02-15/ІПК):

1) соответствовал формулировке в первичных документах, которыми сопровождается поставка таких товаров, и

2) не содержал других данных (т. е. был в рамках вида и номера договора).

Кроме того, как поясняют налоговики в БЗ 101.16, сведения о товаре в графе 2 НН должны соответствовать:

— первичным документам на всех этапах поставки конечному потребителю;

— первичным документам, подтверждающим приобретение этого товара таким продавцом.

А если в договоре в качестве продаваемого товара указан именно комплект (набор), то точно так же надо заполнять и графу 2 раздела Б — одной строкой (см. письмо ГФСУ от 12.09.2017 г. № 1908/6/99-99-15-03-02-15/ІПК // «Налоги и бухгалтерский учет», 2017, № 79, с. 4).

К слову, не проблема, если зашли к нам товары «врассыпную», а мы сделали набор. Не проблема, если на входящих товарах разные наименования, а мы унифицируем у себя на складе под одно.

Контролеры строго сличают при проверках данные в графе 2 НН, идентифицирующие товар, и первички с целью выявления нестыковок

Причем ошибки в номенклатуре товаров/услуг действительно особо опасны, так как эта информация однозначно служит для идентификации операции поставки.

Тем не менее, на наш взгляд, точное попадание буква в букву (например, вы в НН сократите наименование) — не повод для исправления.

Так же не будет считаться критичной ситуация, когда товар, записанный в первичке (расходной накладной) одной строкой с перечислением составляющих, в НН будет разбит на несколько строк (на две позиции, так как часть такого товара произведена на территории Украины, а другая — импортного происхождения). Напомним: если поставляется товар, ввезенный на таможенную территорию Украины, то поставщик обязан поставить отметку «Х» в гр. 3.2 НН. Соответственно, и код УКТ ВЭД в НН у такого товара должен будет содержать в себе не 4 знака (как для товаров отечественного производства), а 10 знаков (п.п. «і» п. 201.1 НКУ). Самое главное, чтобы ваша «номенклатурная» информация о товаре позволяла бы его однозначно идентифицировать (подробнее см. «Налоги и бухгалтерский учет», 2018, № 27, с. 22).

Количество, объем (графа 6 раздела А). Обратите внимание: Порядком № 1307 не определены ограничения по количеству знаков, которые могут содержать после запятой показатели в графе 6 НН.

Внимание! Необходимое количество знаков после запятой в графе 6 раздела Б допускается такое, которое будет достаточным для правильного расчета стоимостного показателя в графе 10 раздела Б и в строках I — IX раздела А. Так что количество знаков после запятой в графе 6 раздела Б может быть и больше двух.

А вот все графы НН, имеющие стоимостные показатели, в том числе и объем поставки (графа 10 раздела Б), заполняются в гривнях с копейками (п. 4 Порядка № 1307).

Поэтому, чтобы выйти на точный показатель в графе 10, как правило, шаманят со знаками после запятой в графе 6 или указывают в гр. 7 точную цену — с количеством знаков после запятой больше двух (подробнее об этом — дальше).

Но можно этого и не делать. Налоговики допускают копеечную погрешность, которая может возникнуть за счет округления до двух знаков после запятой. Главное, чтобы сумма НДС сходилась до копейки.

Внимание! Копеечные нестыковки в графе 10 НН налоговики не считают ошибкой. Единственное, как они поясняют, чтобы перемножение количества (гр. 6) и цены (гр. 7)

не дало отклонения в объеме поставки без НДС (гр. 10) более чем на 1 грн. по сравнению с первичными документами

Налоговики бракуют только те НН, в которых погрешность в объеме поставки (графе 10 раздела Б) за счет перемножения показателей графы 6 и графы 7 составляет 1 грн. и более (см. письмо № 1095, письмо ГФСУ от 05.07.2018 г. № 2979/6/99-99-15-03-02-15/ІПК, консультацию из БЗ 101.16).

Так что если сумма в графе 10 раздела Б в зарегистрированной НН не будет сходиться с первичкой до копейки (за счет округления), то покупателю нечего волноваться. Если не пояснения налоговиков, так норма из п. 201.10 НКУ железно позволяет вам отражать НК. В таком случае нет смысла теребить продавца с требованием исправить НН (дописать знаки после запятой в графе 6 или 7 НН, чтобы сойтись копейка в копейку).

Цена поставки без учета НДС (п.п. «є» п. 201.1 НКУ). Согласно п.п. 5 п. 16 Порядка № 1307 ее место — в графе 7 раздела Б НН. Следует указывать цену товара/услуги в гривнях с копейками. То есть цена должна содержать не более двух знаков после запятой. Исключение: когда цена с большим количеством знаков в цене утверждена решениями правительства.

Будьте внимательны: в результате перемножения количества товара/услуги (гр. 6) и их цены за единицу без НДС (гр. 7) объем поставки (гр. 10) в НН иногда может не сходиться (также за счет округлений до двух знаков после запятой). В основном это случается, когда сумму НДС выделяют «изнутри» цены товара/услуги, оговоренной сторонами, а не добавляют к ней (как того требует п. 194.1 НКУ).

Так вот, подгонку базы обложения (гр. 10) можно варьировать через показатель количества (гр. 6) — увеличив в нем знаки после запятой. А в показатель гр. 7 больше двух знаков после запятой не ставить (см. письмо ГФСУ от 10.08.2016 г. № 17270/6/99-99-15-03-02-15).

Однако если количественный показатель товара услуги далеко не «дробный» (не может быть 1,001 штуки целое количество товаров/услуг — налицо неточность в обязательном реквизите НН по пп. «е» п. 201.1 НКУ), то, чтобы добиться нужной суммы объема операции (гр. 10) (для чистоты НН в угоду покупателя), поставщик добавляет лишние знаки после запятой в графе 7.

Внимание! На фоне действия «железной» нормы п. 201.10 НКУ налоговики в последнее время соглашаются, что НН, в которой цена поставки товаров/услуг содержит более двух знаков после запятой, является основанием для формирования НК у покупателя. С оговоркой, что такая НН соответствует другим требованиям, определенным в НКУ (см. письма ГФСУ от 30.10.2017 г. № 2442/6/99-99-15-03-02-15/ІПК // «Налоги и бухгалтерский учет», 2017, № 93, с. 6, от 05.12.2017 г. № 2827/6/99-99-15-03-02-15/ІПК, от 27.04.2018 г. № 1925/6/99-99-15-03-02-15/ІПК и от 04.07.2018 г. № 2966/6/99-95-42-03-15/ІПК, консультацию из БЗ 101.13).

Хотя иногда почему-то выдают разъяснения, что цена (гр. 7) не может содержать более двух знаков после запятой (см. письмо ГФСУ от 05.07.2018 г. № 2979/6/99-99-15-03-02-15/ІПК // «Налоги и бухгалтерский учет», 2018, № 59, с. 3), что вызывает удивление.

Правда, если нестыковки в стоимостных показателях у вас копеечные (и не затрагивают вообще сумму НДС), то можно и вовсе не затевать этот весь сыр-бор с добавлением знаков после запятой в графу 7 и тем более в графу 6 раздела Б (см. выше).

Ставка налога и сумма НДС (п.п. «ж» п. 201.1 НКУ). Место для ставки налога (ставим код 20, 7, 901, 902 или 903, п.п. 6 п. 16 Порядка № 1307) — в графе 8 раздела Б. А вот сама сумма НДС (его цифровое значение) указывается в соответствующих строках II, III, IV раздела А.

Ошибки в этих обязательных реквизитах взаимосвязаны. Если вы к базе обложения (графе 10 раздела Б) применили не ту ставку, по которой должна облагаться операция поставки, на которую вы составляете НН, т. е. в графе 8 раздела Б вместо 20 укажите 7 и наоборот, то у вас автоматически в НН будет неверно посчитан другой обязательный реквизит — сумма НДС (в строках II, III, IV раздела А). А это уже, несмотря на регистрацию НН в ЕРНН, ошибка в сумме НДС по операции. Последствия такой ошибки — искажение суммы НО у поставщика и суммы НК у покупателя.

Как утверждают налоговики, исправить такого рода ошибки в этих реквизитах НН следует обязательно. Покупатель отразить НК по НН с дефектом в таких обязательных реквизитах сможет только после регистрации «исправляющего» РК. Как исправлять ошибки, допущенные в ставке НДС (когда вместо 20 % применили ставку 7 % и наоборот), налоговики пояснили в БЗ 101.15 (подробнее см. «Налоги и бухгалтерский учет», 2018, № 52-53, с. 3). А вот когда вместо 20 % применили льготу, у налоговиков уже другой «рецепт» исправления: составить обнуляющий РК и одновременно выписать новую НН (см. БЗ 101.15).

Другое дело, если сумма НДС указана в строках II, III, IV раздела А НН правильно, то ошибка в коде ставки НДС не сделает НН недействительной. Правда, такая НН из ряда фантастики — зарегистрировать НН с неверным кодом и правильной суммой НДС вряд ли получится.

Код по УКТ ВЭД/ГКПУ (п.п. «і» п. 201.1 НКУ). Этот реквизит в НН важен и, по мнению налоговиков, идентифицирует товар (графа 3.1 раздела Б) и/или услугу (графа 3.3 раздела Б). Да и раньше этому обязательному реквизиту уделялось особое внимание — даже несущественные ошибки (в частности, в коде УКТ ВЭД/по умолчанию и в коде услуг ГКПУ*, см. письмо ГФСУ от 17.05.2017 г. № 220/6/99-99-15-03-02-15/ІПК) не давали ни единого шанса на НК покупателю и требовали безоговорочного исправления.

* Плюс справочник условных кодов (http://sfs.gov.ua/dovidniki--reestri--perelik/dovidniki-/288992.html).

Для импортных и подакцизных товаров показываются все цифры кода (10 знаков), для других товаров и для услуг коды можно указывать сокращенными — не менее первых 4 цифр (но не будет ошибкой, если плательщик укажет все 10 знаков, см. БЗ 101.16).

Если в НН ошиблись в коде УКТ ВЭД/коде услуги, то это сто процентов нужно было исправить

Судя по разъяснениям налоговиков, ситуация с этим реквизитом — той же степени значимости. Налоговики не обращают внимания только на реквизит из графы 3.2 ввиду его необязательности (см. письмо № 1095).

А вот, по мнению суда, если НН прошла регистрацию в ЕРНН, то претензий по поводу того, что в ней отсутствует такой обязательный реквизит, как код УКТ ВЭД (не говоря уже об ошибке в нем), быть не может (см. постановление ВС от 20.06.2018 г. № 819/1383/17**). Суд склонился к тому, раз НН успешно зарегистрирована, то покупатель уже имеет железное право на НК на основании абзаца третьего п. 201.10 НКУ. Однако еще раз повторим: налоговики при проверке все равно будут исследовать коды товаров/услуг (гр. 3.1 и 3.3 раздела Б) под микроскопом.

** http://www.reyestr.court.gov.ua/Review/74991954.

Поэтому, если вы сомневаетесь в их правильности и не собираетесь оспаривать сей факт в суде, советуем не спешить с отражением НК, а попросить поставщика исправить «неточность» в этих графах НН.

Общая сумма средств. (п.п. «з» п. 201.1 НКУ). По сути, этому обязательному реквизиту соответствует строка I раздела А. При условии соблюдения всех прочих обязательных реквизитов незначительное расхождение (допустим, за счет округления) не будет грубым нарушением и не лишит покупателя права на НК.

Копеечное несоответствие общей суммы средств с учетом НДС, если сама сумма НДС при этом в порядке и полностью совпадает с первичкой), думаем, так же не повод волноваться за НК

Так что требовать от продавца подгонять копейку и исправлять уже зарегистрированную НН не нужно. Покупатель уже на основании абзаца третьего п. 201.10 НКУ имеет полное право включить сумму НДС из такой НН в НК.

Если строка I раздела А налоговой накладной у вас не сходится с общей суммой сделки на копейку, в то же время вам ее благополучно зарегистрировали, то с подгоном копейки за счет увеличения в НН показателей количества знаков после запятой в графе 6 или графе 7 советуем не экспериментировать. По поводу подгона общей суммы с учетом НДС за счет графы 6 и графы 7 см. выше.

выводы

- Налоговики, как и раньше, по зарегистрированной НН для права на НК во главу угла ставят возможность идентификации операции.

- Все так же критичными являются: ошибки в дате НН, ИНН покупателя, номенклатуре поставки, ставке и сумме НДС, коде товара по УКТ ВЭД/коде услуги по ГКПУ.

- «Железная» норма на налоговый кредит по НН с такими ошибками не сработает.