Традиционно начнем рассмотрение «финотчетной» темы с основ. В первую очередь выясним: кто, куда и в какие сроки подает финансовую отчетность. Помимо этого, мы определим состав финотчетности для разных субъектов предпринимательства и обозначим основные требования к ее составлению. Вам это интересно? Тогда присоединяйтесь!

1.1. Кто и кому предоставляет финансовую отчетность

Рассматривая вопросы составления и предоставления финансовой отчетности, прежде всего нужно определить, кого законодательство обязует ее составлять и предоставлять. Так, финансовую отчетность предоставляют ( ст. 2 Закона № 996, п. 1 Порядка № 419):

— все юридические лица, созданные в соответствии с законодательством Украины (независимо от организационно-правовой формы хозяйствования и формы собственности);

— представительства иностранных субъектов хозяйственной деятельности*.

* В этом спецвыпуске порядок составления и предоставления финансовой отчетности представительствами иностранных субъектов хозяйствования и бюджетными учреждениями рассматривать не будем.

Предписания абзаца второго п. 2 Порядка № 419 гласят, что финансовую отчетность и консолидированную финансовую отчетность составляют в соответствии с:

— национальными положениями (стандартами) бухгалтерского учета (далее — П(С)БУ)

или

— международными стандартами финансовой отчетности** (далее — МСФО).

** Вопросы составления отчетности по МСФО в этом спецвыпуске не рассматриваем.

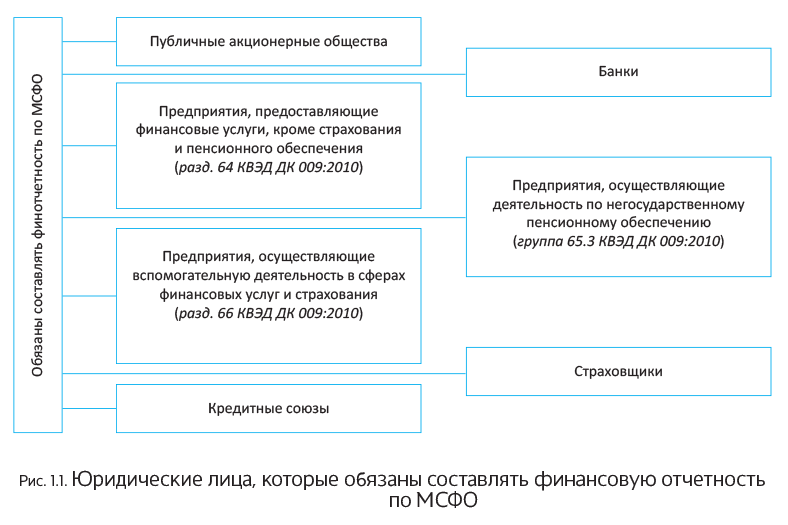

Перечень юридических лиц, которые обязаны составлять финотчетность в соответствии с МСФО***, находим в п. 2 Порядка № 419. Он наглядно представлен на рис. 1.1 (см. с. 3).

*** Подавать финотчетность в соответствии с национальными П(С)БУ при этом не нужно.

Кроме того, в ряды составителей финотчетности по МСФО ч. 3 ст. 121 Закона № 996 включает и те предприятия, которые применяют международные стандарты по самостоятельному решению.

Все прочие юридические лица составляют финансовую отчетность в соответствии с национальными П(С)БУ

Субъекты хозяйствования, имеющие дочерние предприятия, кроме финансовых отчетов о собственных хозяйственных операциях, составляют и предоставляют консолидированную финансовую отчетность ( ч. 1 ст. 12 Закона № 996).

Объединения предприятий, кроме собственной отчетности, предоставляют сводную финансовую отчетность. В нее включают информацию по всем предприятиям, которые входят в состав объединений, если это предусмотрено учредительными документами таких объединений в соответствии с законодательством ( ч. 3 ст. 12 Закона № 996).

А кому же предприятия должны предоставлять финансовую отчетность? Круг пользователей финотчетности определен ст. 14 Закона № 996, а также п. 2 Порядка № 419.

Так, годовую финансовую отчетность предприятия обязаны предоставлять:

— органам, к сфере управления которых они относятся;

— трудовым коллективам по их требованию;

— собственникам (учредителям) согласно учредительным документам;

— органам исполнительной власти и другим пользователям в соответствии с законодательством.

К пользователям, которым следует предоставлять финансовую отчетность, относят, в частности, органы государственной статистики.

Кроме того, предприятия — плательщики налога на прибыль подают финансовую отчетность органам ГФСУ вместе с декларацией по налогу на прибыль. Делают это в порядке, предусмотренном для предоставления налоговой декларации. Такое требование выдвигают п. 46.2 НКУ и п. 2 Порядка № 419. Так,

плательщики налога на прибыль (кроме малых предприятий*) подают вместе с соответствующей налоговой декларацией квартальную либо годовую финансовую отчетность

* Субъектами малого предпринимательства считают предприятия, у которых среднее количество работников за отчетный период (календарный год) не превышает 50 человек и годовой доход от любой деятельности не превышает сумму, эквивалентную 10 млн евро, определенную по среднегодовому курсу НБУ ( ч. 3 ст. 55 ХКУ).

Плательщики налога на прибыль — субъекты малого предпринимательства обязаны вместе с годовой налоговой декларацией подать годовую финансовую отчетность.

А вот предприятиям, не являющимся плательщиками налога на прибыль (в частности, единоналожникам групп 3 и 4), предоставлять финансовую отчетность в органы ГФСУ не нужно.

Помимо прочего, ч. 3 ст. 14 Закона № 996 обязует все предприятия (кроме бюджетных учреждений) по итогам года подавать финансовую отчетность в составе Баланса и Отчета о финансовых результатах государственному регистратору по местонахождению регистрационного дела. Это требовалось для включения соответствующей информации в ЕГР**. Однако на сегодняшний день указанная норма является неактуальной. Дело в том, что с начала 2016 года в Закон о госрегистрации были внесены изменения, согласно которым обязанность по передаче такой финотчетности в ЕГР возложена на органы статистики (абзац пятый п. 5 ст. 13 этого Закона). Поэтому считаем, что в настоящее время необходимости подавать годовую финотчетность в составе Баланса и Отчета о финансовых результатах госрегистратору у предприятий любой формы собственности нет. Об этом подробнее см. в журнале «Налоги и бухгалтерский учет», 2016, № 43, с. 38.

** Единый государственный реестр юридических лиц, физических лиц — предпринимателей и общественных формирований.

1.2. Отчетный период и сроки предоставления

Отчетным периодом для составления финансовой отчетности является календарный год*** ( ч. 1 ст. 13 Закона № 996).

*** В то же время все предприятия (за исключением субъектов микропредпринимательства) обязаны ежеквартально подавать промежуточную финансовую отчетность в составе Баланса и Отчета о финансовых результатах. Ее составляют нарастающим итогом с начала отчетного года.

Несколько иной отчетный период предусмотрен для вновь созданных предприятий. У них первый отчетный период может быть меньше 12 месяцев, но не может быть больше 15 месяцев ( ч. 2 ст. 13 Закона № 996). Следовательно,

предприятия, которые были зарегистрированы в период с 1 октября по 31 декабря 2016 года, годовую финансовую отчетность за этот период могут не составлять

Первый отчетный период для них будет с даты регистрации по 31 декабря 2017 года.

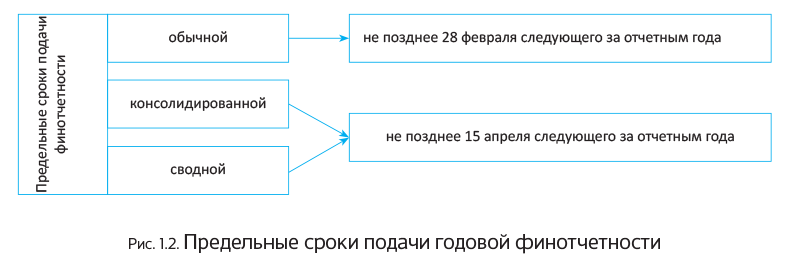

Очень важно знать законодательно установленные сроки предоставления годовой финансовой отчетности. Их можно найти в Порядке № 419. Представим эти сроки на рис. 1.2 (см. с. 5).

Заметьте: если предельный срок подачи финотчетности приходится на нерабочий день, такой срок переносится на первый после выходного рабочий день ( п. 10 Порядка № 419).

Плательщики налога на прибыль подают годовую финансовую отчетность в органы ГФСУ в сроки, предусмотренные для предоставления декларации по этому налогу ( абзац второй п. 5 Порядка № 419).

Датой предоставления финансовой отчетности считают день ее фактической передачи по назначению. Если финансовая отчетность направляется по почте, то такой датой считают дату получения адресатом, указанную на штемпеле предприятия связи, обслуживающего адресата ( п. 4 Порядка № 419).

Имейте в виду: отдельные субъекты хозяйствования обязаны обнародовать свою финотчетность. В первую очередь такой обязанностью «одарены» публичные акционерные общества, предприятия — эмитенты ипотечных облигаций, ипотечных сертификатов, облигаций предприятий и сертификатов фондов операций с недвижимостью, а также профессиональные участники фондового рынка, банки, страховщики и другие финучреждения. Часть 4 ст. 14 Закона № 996 обязует их обнародовать годовую финансовую отчетность и консолидированную финотчетность вместе с аудиторским заключением путем размещения на собственной веб-странице или опубликования в периодических либо непериодических изданиях.

Кроме того, обнародовать свою годовую финансовую отчетность, в том числе консолидированную, за последние 3 года должны:

— государственные и коммунальные унитарные предприятия;

— хозяйственные общества, в уставном капитале которых более 50 % акций (долей) принадлежат государству или территориальной громаде;

— хозяйственные общества, 50 и больше процентов акций (долей) которых принадлежат хозобществам, доля государства или территориальной громады в которых составляет 100 %.

Они обнародуют свою финотчетность путем ее размещения на собственной веб-странице или на официальном веб-сайте соответствующего субъекта управления объектами государственной или коммунальной собственности. Если такая финотчетность подлежит обязательному аудиту, вместе с отчетностью обнародуют и аудиторское заключение.

Для всех перечисленных субъектов хозяйствования законодатель отводит единый срок для обнародования финотчетности — до 30 апреля года, следующего за отчетным.

1.3. Состав годовой финансовой отчетности

Финансовая отчетность может быть полной и сокращенной.

Полную финотчетность подают все предприятия, кроме бюджетных учреждений, представительств иностранных субъектов хозяйственной деятельности и субъектов малого предпринимательства. Ее состав определен ч. 2 ст. 11 Закона № 996 и п. 1 разд. ІІ НП(С)БУ 1.

Для субъектов малого предпринимательства и представительств иностранных субъектов хозяйственной деятельности П(С)БУ 25 установлена сокращенная по показателям финансовая отчетность* ( ч. 3 ст. 11 Закона № 996, п. 2 разд. ІІ НП(С)БУ 1). Причем отдельные предприятия из числа субъектов малого предпринимательства имеют право составлять Упрощенный финансовый отчет субъекта малого предпринимательства. Это:

* Согласно ч. 3 ст. 11 Закона № 996 право предоставлять сокращенную финотчетность должно быть предоставлено также неприбыльным предприятиям, учреждениям и организациям. Однако соответствующие изменения в П(С)БУ 25 внесены не были (см. раздел 8 на с. 101).

— субъекты микропредпринимательства;

— юрлица, которые ведут упрощенный бухгалтерский учет доходов и расходов в соответствии с налоговым законодательством**.

** К субъектам хозяйствования, имеющим право вести упрощенный бухгалтерский учет доходов и расходов, п. 44.2 НКУ относит юрлиц-единоналожников группы 3.

Форму и порядок составления Упрощенного финансового отчета содержит то же П(С)БУ 25.

Как видите, состав финотчетности зависит от того, относится предприятие к субъектам крупного, среднего, малого или микропредпринимательства. Поэтому важно понимать, какие предприятия относятся к той или иной категории. Критерии разграничения устанавливает ч. 3 ст. 55 ХКУ (см. табл. 1.1).

Таблица 1.1. Критерии отнесения предприятий к разным субъектам предпринимательства

| Субъект хозяйствования | Среднее количество работников* за календарный год | Годовой доход от любой деятельности |

| Субъект крупного предпринимательства | Превышает 250 человек | Превышает сумму, эквивалентную 50 млн евро** |

| Субъект среднего предпринимательства | От 50 до 250 человек | Составляет сумму, эквивалентную от 10 до 50 млн евро** |

| Субъект малого предпринимательства | Не превышает 50 человек | Не превышает сумму, эквивалентную 10 млн евро** |

| Субъект микропредпринимательства*** | Не превышает 10 человек | Не превышает сумму, эквивалентную 2 млн евро** |

| * Для расчета этого показателя необходимо использовать Инструкцию № 286. Подробнее см. «Налоги и бухгалтерский учет», 2013, № 52, с. 10. ** По среднегодовому курсу НБУ. Его можно определить по формуле, приведенной в письме НБУ от 22.03.2004 г. № 13-410/1390, но проще использовать уже рассчитанную величину с официального сайта НБУ (http://www.bank.gov.ua/files/Exchange_r.xls). *** Заметим, что субъекты микропредпринимательства входят в состав субъектов малого предпринимательства. Поэтому, если законодательными актами для них не предусмотрены особые правила составления и подачи отчетности, то к ним необходимо применять правила, установленные для субъектов малого предпринимательства. | ||

В табл. 1.2 приведем состав финансовой отчетности за 2016 год и сроки ее предоставления в органы ГФСУ и статистики для различных субъектов хозяйствования.

Таблица 1.2. Состав и сроки предоставления годовой финансовой отчетности

| Субъекты предпринимательства | Состав годовой финансовой отчетности в соответствии с П(С)БУ | Срок предоставления в органы: | |

| ГФСУ (вместе с соответствующей декларацией) | статистики | ||

| 1. Плательщики налога на прибыль | |||

| Субъекты крупного и среднего предпринимательства | 1) форма № 1 «Баланс (Отчет о финансовом состоянии)»; 2) форма № 2 «Отчет о финансовых результатах (Отчет о совокупном доходе)»; 3) форма № 3 «Отчет о движении денежных средств (по прямому методу)» либо форма № 3-н «Отчет о движении денежных средств (по косвенному методу)»; 4) форма № 4 «Отчет о собственном капитале»; 5) форма № 5 «Примечания к годовой финансовой отчетности»; 6) форма № 6 «Приложение к примечаниям к годовой финансовой отчетности «Информация по сегментам» | «Обычные» налогоплательщики — не позднее 1 марта* (9 февраля**) 2017 года. Сельхозпроизводители*** — не позднее 29 августа 2017 года | Не позднее 28 февраля 2017 года |

| Субъекты малого предпринимательства (кроме субъектов микропредпринимательства) | 1) форма № 1-м «Баланс»; 2) форма № 2-м «Отчет о финансовых результатах» | «Обычные» налогоплательщики — не позднее 1 марта* (9 февраля**) 2017 года. Сельхозпроизводители*** — не позднее 29 августа 2017 года | Не позднее 28 февраля 2017 года |

| Субъекты микропредпринимательства | 1) форма № 1-мс «Баланс»; 2) форма № 2-мс «Отчет о финансовых результатах» | ||

| * В такой срок предоставляют финотчетность в органы ГФСУ «годовые» плательщики налога на прибыль, определенные п. 137.5 НКУ ( п. 46.2 и п.п. 49.18.3 НКУ). ** Для плательщиков налога на прибыль, предоставляющих декларацию по этому налогу ежеквартально ( п.п. 49.18.2 и п. 49.19 НКУ). *** Имеются в виду производители сельскохозяйственной продукции, определенные п.п. 137.4.1 НКУ, которые выбрали годовой налоговый период, начинающийся с 1 июля 2016 года и заканчивающийся 30 июня 2017 года. | |||

| 2. Плательщики единого налога | |||

| Единоналожники группы 3 — субъекты малого (в том числе микро-) предпринимательства | 1) форма № 1-мс «Баланс»; 2) форма № 2-мс «Отчет о финансовых результатах» | — | Не позднее 28 февраля 2017 года |

| Единоналожники группы 4 — субъекты микропредпринимательства | |||

| Единоналожники группы 4 — субъекты малого предпринимательства (кроме субъектов микропредпринимательства) | 1) форма № 1-м «Баланс»; 2) форма № 2-м «Отчет о финансовых результатах» | ||

| Единоналожники групп 3 и 4, не соответствующие критериям субъекта малого предпринимательства | 1) форма № 1 «Баланс (Отчет о финансовом состоянии)»; 2) форма № 2 «Отчет о финансовых результатах (Отчет о совокупном доходе)»; 3) форма № 3 «Отчет о движении денежных средств (по прямому методу)» либо форма № 3-н «Отчет о движении денежных средств (по косвенному методу)»; 4) форма № 4 «Отчет о собственном капитале»; 5) форма № 5 «Примечания к годовой финансовой отчетности»; 6) форма № 6 «Приложение к примечаниям к годовой финансовой отчетности «Информация по сегментам» | ||

1.4. Требования к составлению финансовой отчетности

Целью составления финансовой отчетности является предоставление пользователям для принятия ими решений полной, правдивой, непредвзятой информации о финансовом состоянии, результатах деятельности и движении денежных средств предприятия ( п. 4 разд. І НП(С)БУ 1). Информация, приведенная в финансовой отчетности, базируется исключительно на данных бухгалтерского учета и должна быть тождественна данным аналитического и синтетического учета.

Давайте вспомним основные принципы и правила подготовки финотчетности.

1. Финансовую отчетность составляют в денежной единице Украины — гривне ( ст. 5 Закона № 996). Кстати, это касается и предприятий, применяющих МСФО (см. письмо Минфина от 17.12.2013 г. № 31-08410-07-10/36519).

2. Крупные и средние субъекты предпринимательства заполняют формы финансовой отчетности в тысячах гривень без десятичных знаков. И только денежные показатели раздела IV «Расчет показателей прибыльности акций» формы № 2 отражают в гривнях с копейками.

Финансовую отчетность субъектов малого предпринимательства (формы № 1-м и № 2-м, а также № 1-мс и № 2-мс) п. 1 разд. I П(С)БУ 25 предписывает составлять в тысячах гривень с одним десятичным знаком.

3. Показатели о налоге на прибыль, расходах и убытках, вычетах из дохода, выбытии средств, уменьшении составляющих собственного капитала приводят в скобках ( п. 5 разд. ІІ НП(С)БУ 1).

4. При составлении финансовой отчетности недопустимо сворачивать статьи активов и обязательств, доходов и расходов, кроме случаев, предусмотренных соответствующими П(С)БУ или МСФО ( п. 3 разд. IV НП(С)БУ 1, п. 6 разд. I П(С)БУ 25).

5. Предприятия могут не приводить статьи, по которым отсутствует информация к раскрытию. Исключение составляют случаи, когда такая информация была в предыдущем отчетном периоде ( п. 4 разд. ІІ НП(С)БУ 1). Однако, на наш взгляд, не будет ошибкой указывать в финотчетности все предусмотренные в ней строки (в том числе и не содержащие показателей), а при отсутствии показателей ставить в них прочерки.

Кроме того, при составлении полноформатной финансовой отчетности

можно добавлять статьи с сохранением их названия и кода строки из перечня дополнительных статей, приведенных в приложении 3 к НП(С)БУ 1

Но имейте в виду, что статья в этом случае должна соответствовать следующим критериям:

— информация является существенной;

— оценка статьи может быть достоверно определена.

6. Показатели годовой финансовой отчетности подтверждают результатами предварительно проведенной инвентаризации активов и обязательств ( ст. 10 Закона № 996 и п. 12 Порядка № 419). О порядке проведения годовой инвентаризации активов и обязательств предприятия вы можете прочесть в журнале «Налоги и бухгалтерский учет», 2015, № 93; 2016, № 90.

7. В финансовую отчетность включают показатели деятельности филиалов, представительств, отделений и других обособленных подразделений предприятия ( п. 6 разд. ІІ НП(С)БУ 1).

8. Финансовая отчетность должна быть подписана руководителем и бухгалтером предприятия ( ч. 1 ст. 11 Закона № 996).

1.5. Ответственность за нарушение порядка предоставления финотчетности

Как мы говорили ранее, обязанность по предоставлению финотчетности распространяется на всех юридических лиц, созданных в соответствии с законодательством Украины.

А могут ли наказать за неподачу финансовой отчетности? Да, за такое нарушение КУоАП предусмотрена административная ответственность, применяемая к должностным лицам предприятий.

О том, какая именно, вы сможете узнать из табл. 1.3 (см. с. 9).

Таблица 1.3. Административная ответственность

| № п/п | Вид правонарушения | Штрафные санкции | Норма КУоАП |

| 1 | Отсутствие бухгалтерского учета или ведение его с нарушением установленного порядка, внесение недостоверных данных в финансовую отчетность, неподача финансовой отчетности, несвоевременное или некачественное проведение инвентаризации денежных средств и материальных ценностей | Штраф в размере от 8 до 15 не облагаемых налогом минимумов доходов граждан (далее —ннмдг) (от 136 до 255 грн.) | |

| 2 | Совершение действий, перечисленных в стр. 1 этой таблицы, лицом, к которому в течение года применялось административное взыскание за данное правонарушение | Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) | |

| Штрафы, указанные в строках 1 и 2 таблицы, применяют исключительно к предприятиям, связанным с бюджетными средствами, поскольку карательными функциями в этом случае наделены органы Госаудитслужбы ( ст. 2341 КУоАП). Они вправе составлять протоколы об админправонарушениях только в отношении подконтрольных учреждений и субъектов хозяйствования. | |||

| 3 | Непредоставление органам государственной статистики данных для проведения государственных статистических наблюдений или предоставление недостоверных сведений, не в полном объеме, не по форме, предусмотренной отчетно-статистичеcкой документацией, либо с опозданием; необеспечение надлежащего состояния первичного учета | Штраф в размере от 10 до 15 ннмдг (от 170 до 255 грн.) | |

| 4 | Действия, перечисленные в стр. 3 этой таблицы, совершенные повторно в течение года после наложения административного взыскания | Штраф в размере от 15 до 25 ннмдг (от 255 до 425 грн.) | |

| Штрафы, указанные в строках 3 и 4 таблицы, применяют за непредоставление финотчетности органам статистики (см. письмо Госкомстата от 01.11.2001 г. № 16-1-67). | |||

А вот за неподачу финансовой отчетности в орган ГФСУ вместе с декларацией по налогу на прибыль плательщиков этого налога к ответственности не привлечь. Ведь штрафы, установленные ст. 1642 КУоАП, как было сказано, применяют только к должностным лицам субъектов хозяйствования, финансируемых из бюджета. Органы ГФСУ привлекать к ответственности на основании этой статьи не имеют права (см. ОНК № 1046). А штрафы, установленные п. 120.1 НКУ за неподачу (несвоевременную подачу) налоговой отчетности, не могут быть применены ввиду того, что финансовая отчетность не имеет статуса налоговой декларации.

Важно! Субъекты хозяйствования, которые осуществляют деятельность на территории проведения антитеррористической операции, на период ее проведения освобождены от ответственности за несоблюдение сроков, предусмотренных для предоставления финансовой отчетности ( ч. 1 ст. 14 Закона № 996).

выводы

- Предприятия обязаны предоставить органам государственной статистики годовую финотчетность за 2016 год до 28 февраля 2017 года.

- Предприятия — плательщики налога на прибыль подают финансовую отчетность органам ГФСУ вместе с декларацией по налогу на прибыль.

- Субъекты малого предпринимательства подают сокращенную финансовую отчетность.

- Показатели годовой финансовой отчетности подтверждают результатами предварительно проведенной инвентаризации активов и обязательств.