Бухдовідка як первинний документ

Ви добре знаєте, що первинні документи є підставою для бухгалтерського обліку господарських операцій і за їх даними складають зведені облікові документи (ч. 1 ст. 9 Закону про бухоблік). До речі, в податковому обліку без первинного документа взагалі не обійтися. Оскільки платникові забороняється формувати показники податкової звітності на підставі даних, не підтверджених первинними документами, реєстрами бухгалтерського обліку і фінансовою звітністю (абзац другий п. 44.1 ПКУ).

Нагадаємо, з 03.01.2017 р. Законом № 1724 були внесені славнозвісні зміни до Закону про бухоблік. Інша бухгалтерська нормативка осторонь також не залишилася (зміни в Положення № 88 внесені з 26.05.2017 р. наказом № 427)*.

* Детально див. «Податки та бухгалтерський облік», 2016, № 104, с. 7, 2017, № 43, с. 6.

Поглянемо, як ці зміни відобразилися на значенні бухгалтерської довідки в обліку підприємства. Чи можна тепер вважати бухгалтерську довідку первинним документом?

Зазначимо: в нормативних документах з бухобліку (Закон про бухоблік, Положення № 88 і Методрекомендації № 356), як і раніше, прямої вказівки на те, що бухгалтерська довідка є первинним документом, немає. Вона згадується тільки як документ, що супроводжує виправлення помилок минулих звітних періодів (п. 4.3 Положення № 88, п. 9 Методрекомендацій № 356), тобто фіксує факт здійснення такої операції.

Водночас первинним документом вважається документ, що містить відомості про господарську операцію (ст. 1 Закону про бухоблік). Тобто згідно з оновленим визначенням терміна «первинний документ» тепер такий документ не підтверджує сам факт здійснення господарської операції, але, як і раніше, слугує підставою для відображення такої операції в бухгалтерському обліку. По суті, таке нововведення зводиться до того, що сам по собі первинний документ, як би ідеально він не був оформлений, не може розглядатися як безумовне підтвердження реальності здійснення угоди. Немає самої госпоперації — значить, у принципі, не може бути і первинки — відповідно, немає і підстав відображати що-небудь у бухобліку.

Безумовно, операція з виправлення помилки — це дія, яка викликає зміни в структурі активів і зобов’язань, власному капіталі підприємства, тобто цілком вписується у визначення господарської операції. Отже, можна сміливо стверджувати, що «виправна» бухгалтерська довідка — це первинний документ. Як бачимо, в цьому питанні нічого не помінялося, Мінфін і раніше цей факт підтверджував (див. листи від 13.12.2004 р. № 31-04200-30-10/22823, від 23.02.2010 р. № 31-34000-20-10/3939).

Утім, виправлення помилок — це далеко не єдине призначення бухдовідки. Важливе одне:

якщо бухгалтерська довідка фіксує господарську операцію, вона має статус первинного документа

Проте для безперечного статусу первинного документа бухдовідка повинна містити обов’язкові реквізити або реквізити типових чи спеціалізованих форм (п. 2.7 Положення № 88).

Форма бухдовідки

У принципі форма бухгалтерської довідки затверджена Методрекомендаціями № 356, але це зовсім не означає, що вона повинна жорстко дотримуватися. Адже призначення цієї форми — бути підставою для внесення записів про виправлення помилок. Та і п. 2.7 Положення № 88 допускає можливість складання первинних документів не лише на бланках типових і спеціалізованих форм, затверджених відповідним органом державної влади. Дозволено також документування господарських операцій з використанням самостійно виготовлених бланків, тобто первинних документів вільної (довільної) форми, розробленої і затвердженої самим підприємством (наказом або розпорядженням керівника). Одним словом,

бухгалтерська довідка, яка фіксує здійснення госпоперації, може складатися в довільній формі, але повинна містити всі передбачені для первинного документа обов’язкові реквізити

Так, до обов’язкових реквізитів первинного документа належать (ч. 2 ст. 9 Закону про бухоблік, п. 2.4 Положення № 88):

— назва документа (форми);

— дата складання (до 03.01.2017 р. вимагалося ще вказувати місце складання);

— назва підприємства, від імені якого складений документ;

— зміст і обсяг господарської операції;

— одиниця виміру господарської операції (у натуральному та/або вартісному вираженні);

— посади і прізвища осіб, відповідальних за здійснення господарської операції і правильність її оформлення;

— особистий підпис або інші дані, що дозволяють ідентифікувати особу, яка брала участь у здійсненні господарської операції.

Разом із цим залежно від характеру операції і технології обробки даних у бухгалтерську довідку можна включити додаткові реквізити (п. 2.4 Положення № 88):

— ідентифікаційний код підприємства з Єдиного державного реєстру;

— номер бухдовідки;

— підставу для здійснення господарської операції та ін.

А тепер згадаємо найпоширеніші ситуації застосування бухдовідки.

Напрями використання бухдовідки

Як ми вже сказали, бухдовідка використовується не лише з метою виправлення помилок. Вона може застосовуватися для фіксації будь-якої іншої господарської операції.

Наприклад, цим документом можна оформити факт зміни вартості товарів, робіт (послуг) уже після відвантаження/виконання (див. «Податки та бухгалтерський облік», 2017, № 39, с. 24). Також на підставі бухдовідки Мінфін пропонує визнавати витрати, стосовно яких на момент складання фінансової звітності не отримані первинні документи від контрагентів (лист Мінфіну від 22.04.2016 р. № 31-11410-06-5/11705). Щоправда тепер для цих цілей Положення № 88 (див. п. 2.6) у редакції від 26.05.2017 р. вимагає оформляти внутрішній документ (акт), а бухгалтерська довідка знадобиться, щоб відкоригувати величину витрат на різницю між розрахунковими даними за таким актом і первинним документом, отриманим від контрагента (п. 3.5 Положення № 88). Детальніше див. на с. 29.

За допомогою бухдовідки підтверджують безліч розрахункових величин, у тому числі розрахунки будь-яких податкових платежів. Її використовують при визначенні суми транспортно-заготівельних витрат, що відноситься до реалізованих запасів, розрахунку суми торговельної націнки підприємствами роздрібної торгівлі, обчисленні штрафів і пені за порушення господарських договорів, а також невиконання норм чинного законодавства і т. ін.

Окрім іншого, бухдовідку застосовують для:

— відображення заліку заборгованостей;

— віднесення сум чистого доходу і витрат діяльності на фінансовий результат (наприкінці звітного року або щомісячно);

— списання фінансового результату до складу нерозподіленого прибутку (непокритого збитку).

Використовують бухгалтерські довідки і для підтвердження правоти підприємства в судових органах (див., наприклад, ухвали ВАдСУ від 16.05.2013 р. у справі № К/9991/73163/11*, від 29.08.2013 р. у справі № 2а-20985/10/0570**).

* http://reyestr.court.gov.ua/Review/31453004.

** http://reyestr.court.gov.ua/Review/33284644.

Згрупуємо в таблиці найпоширеніші напрями використання бухгалтерської довідки (див. таблицю).

Напрями використання бухгалтерської довідки

| № з/п | Бухгалтерську довідку застосовують: | Підстави застосування |

| 1 | при виправленні помилок у бухгалтерському обліку («виправна» довідка) | п. 9 Методрекомендацій № 356 |

| 2 | як підставу для відображення податкового кредиту за сумами ПДВ сплаченими (нарахованими) у складі вартості товарів/послуг, необоротних активів, придбаних до 01.07.2015 р., згідно з п. 36 підрозд. 2 розд. ХХ ПКУ («ПДВшна» довідка) | п.п. «в» п. 201.11 ПКУ, листи ДФСУ від 11.02.2016 р. № 2875/6/99-99-19-03-02-15, від 09.06.2016 р. № 12799/6/99-99-15-03-02-15, від 22.07.2016 р. № 15911/6/99-99-15-03-02-15 |

| 3 | для розрахунку сум господарських операцій, податкових платежів і будь-яких інших розрахунків, пов’язаних з бухгалтерським і податковим обліком («розрахункова» довідка) | П(С)БО, норми ПКУ і підтвердження будь-якої господарської операції, які вимагають проведення розрахунків |

Розглянемо детальніше особливість використання бухгалтерської довідки залежно від її призначення і почнемо з «виправної» бухдовідки.

«Виправна» бухдовідка

Повторимо, виходячи з положень бухгалтерської нормативки, бухдовідка є виправдувальним первинним документом, на підставі якого виправляються допущені в минулих звітних періодах помилки.

Порядок внесення виправлень у бухгалтерський облік закріплений розд. 4 Положення № 88 і п. 9 Методрекомендацій № 356. Відповідно до них помилки в облікових регістрах за минулий звітний рік виправляємо способом «червоне сторно» або додаткових бухгалтерських проводок. Внесення цих даних в обліковий реєстр здійснюємо в місяці, у якому виявлена помилка. Так само при виправленні помилок поточного року дані з бухдовідки вносять в обліковий регістр у місяці виявлення помилки. Інакше кажучи,

на підставі бухгалтерської довідки виправні проводки вносимо в облікові регістри датою, вказаною в такій довідці

Важливо! В усіх наведених випадках «виправна» бухгалтерська довідка повинна містити (п. 4.3 Положення № 88, п. 9 Методрекомендацій № 356):

1) зміст і причини помилки;

2) посилання на документи й облікові реєстри, у яких допустили помилку;

3) суму і кореспонденцію рахунків бухгалтерського обліку, якою виправляється помилка.

Підписується така бухдовідка працівником, який її склав, і після перевірки — головним бухгалтером.

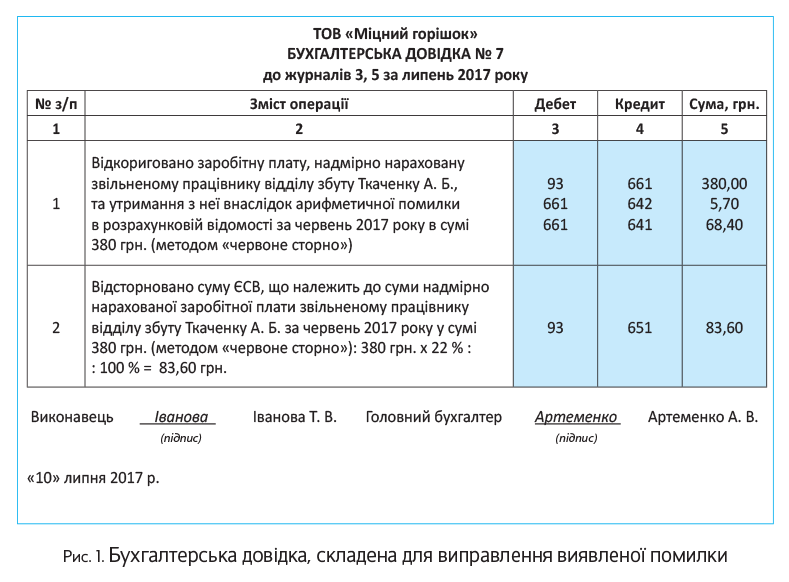

Для наочності випадок складання «виправної» бухгалтерської довідки представимо на прикладі.

Приклад 1. У ТОВ «Міцний горішок» у червні 2017 року внаслідок арифметичної помилки звільненому працівникові відділу збуту Ткаченку А. Б. при проведенні розрахунку була надмірно нарахована зарплата в сумі 380 грн. Належні до надмірно нарахованої суми зарплати:

— нарахований ЄСВ склав 83,60 грн. (380 грн. × х 22 % : 100 %);

— утримання військового збору 5,70 грн. і ПДФО — 68,40 грн.

Помилка виявлена в липні поточного року. Ткаченко погодився повернути гроші в касу.

У цілях виправлення допущеної помилки бухгалтер Іванова Т. В. склала бухгалтерську довідку від 10.07.2017 р. № 7 (див. рис. 1). На підставі цієї довідки після її перевірки і підпису головним бухгалтером Артеменко А. В. внесені виправні записи в реєстр бухгалтерського обліку датою її складання.

Підприємство використовує форму бухгалтерської довідки, запропоновану Методрекомендаціями № 356.

З прикладами складання «виправних» бухдовідок у разі виявлення помилок, що вплинули і не вплинули на фінансовий результат і, відповідно, об’єктом обкладення податком на прибуток можна ознайомитися в «Податки та бухгалтерський облік», 2016, № 42, с. 8.

«ПДВшна» бухдовідка

Бухгалтерська довідка, складена згідно з п. 36 підрозд. 2 розд. ХХ ПКУ, є підставою для нарахування сум податку, які відносяться до податкового кредиту без отримання податкової накладної. Таке право платника податків прописане в п.п. «в» п. 201.11 ПКУ.

У цьому випадку бухдовідка розглядається як ПДВ-обґрунтовуючий документ стосовно сум ПДВ, сплачених (нарахованих) у вартості товарів/послуг, необоротних активів, придбаних до 1 липня 2015 року, які не були включені до складу податкового кредиту до 1 липня 2015 року при їх придбанні та/або за ними були визначені податкові зобов’язання відповідно до п. 198.5 ПКУ в редакції, що діяла до 31.01.2015 р.

Якщо такі товари/послуги, необоротні активи починають повністю або частково використовуватися в оподатковуваних операціях у межах господарської діяльності, у тому числі при переведенні невиробничих необоротних активів до складу виробничих необоротних активів, то платник ПДВ має право відновити ПК на підставі бухдовідки. При цьому податковий кредит визначається на дату початку фактичного використання товарів/послуг, необоротного активу, вказану в первинних документах, виходячи з бази оподаткування, згідно з п. 189.1 ПКУ:

— за необоротними активами (НА) виходячи з балансової (залишкової) вартості, яка склалася за станом на початок звітного (податкового) періоду, впродовж якого здійснюються операції, вказані вище (у разі відсутності обліку НА — виходячи зі звичайної ціни);

— за товарами/послугами — виходячи з вартості їх придбання.

Причому, як зазначають податківці (див. 101.13 БЗ), для відображення сум ПДВ у складі податкового кредиту за такою бухдовідкою загальні строки давності, передбачені ст. 102 ПКУ, не застосовуються.

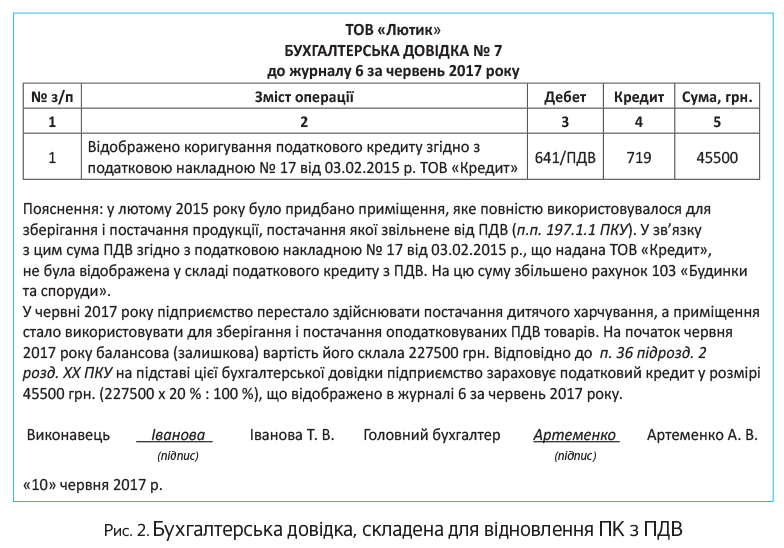

Приклад 2. ТОВ «Лютик» придбало в лютому 2015 року у ТОВ «Кредит» приміщення, яке повністю використовувалося для зберігання і постачання продуктів дитячого харчування і товарів дитячого асортименту для немовлят за переліком КМУ вартістю 360000 грн. з ПДВ. Оскільки приміщення призначалося для зберігання продукції, постачання якої звільнене від ПДВ (п.п. 197.1.1 ПКУ), то «вхідний» ПДВ в сумі 60000 грн. за ним не був відображений у складі податкового кредиту.

У червні 2017 року підприємство припинило здійснювати постачання дитячого харчування, а приміщення стало використовувати для зберігання і постачання оподатковуваних ПДВ товарів. Приміщення було введене в експлуатацію в лютому 2015 року, і на початок червня 2017 року його балансова (залишкова) вартість умовно склала 227500 грн.

Відображаємо податковий кредит за допомогою бухгалтерської довідки (див. рис. 2).

Також бухгалтерську довідку застосовують для цілей коригування податкових зобов'язань та податкового кредиту при списанні заборгованостей з вичерпаним терміном позовної давності (див. «Податки та бухгалтерський облік», 2016, № 78, с. 9). Підтверджують це і податківці (див. 101.23 БЗ). Так, якщо при придбанні товарів/послуг на підставі отриманої податкової накладної платником податків було сформовано ПК, але такі активи залишилися не сплаченими протягом строку позовної давності або на момент ліквідації постачальника, то, на думку фіскалів, у податковому періоді, в якому відбувається списання кредиторської заборгованості, платник податків повинен відкоригувати суму ПК. Таке коригування вони пропонують оформлювати бухдовідкою.

«Розрахункова» бухдовідка

Без бухгалтерської довідки не обійтися за ситуації, коли потрібно підтвердити операції, значення яких отримане розрахунковим шляхом. Наведемо приклади деяких ситуацій, для документування яких можна використати «розрахункову» бухдовідку:

— нарахування амортизації основних засобів та інших необоротних активів — сам розрахунок амортизації в цій ситуації можна зробити у відповідній відомості, яку потім додати як підставу до бухдовідки (П(С)БО 7, П(С)БО 8);

— розрахунок сум резервів сумнівних боргів (пп. 8, 9 П(С)БО 10), визначення суми списання безнадійної дебіторської заборгованості;

— визнання курсових різниць (П(С)БО 21) — до бухдовідки можна додати складені відомості, де буде проведений сам розрахунок;

— нарахування сум забезпечень майбутніх витрат, у тому числі на оплату відпусток (пп. 13 — 18 П(С)БО 11);

— розрахунок розподілу постійних загальновиробничих витрат, змінних і постійних розподілених загальновиробничих витрат на кожен об’єкт витрат (П(С)БО 16);

— нарахування відсотків за кредитно-депозитними операціями — у цьому випадку в бухгалтерській довідці вказуємо реквізити відповідного договору, строк його дії, суму позики/внеску, процентну ставку, період, за який нараховуються відсотки;

— нарахування сум податків і зборів — підставою тут будуть податкові декларації (розрахунки) з податків/зборів, що сплачуються підприємством;

— розрахунок пені і штрафів за порушення господарських договорів, а також невиконання норм чинного законодавства;

— розподіл транспортно-заготівельних витрат (згідно з доданою відомістю з розрахунком);

— розрахунок торговельної націнки підприємствами роздрібної торгівлі (можливе складання розрахункової відомості);

— нарахування дивідендів засновникам (учасникам).

Безумовно, це далеко не повний перелік операцій, які в принципі можуть бути оформлені «розрахунковою» бухгалтерською довідкою. Усе залежить від організації документообігу на кожному конкретному підприємстві. Зрозуміло, що в деяких ситуаціях без цього документа просто не обійтися, а при перевірці він напевно допоможе уникнути безлічі проблем і запитань. Тож не забувайте і не лінуйтеся оформляти бухгалтерські довідки для фіксації господарських операцій, а також на будь-які операції, що вимагають проведення розрахунків.

висновки

- Бухгалтерська довідка є первинним документом за умови, що вона містить інформацію про здійснення господарської операції і в ній є всі обов’язкові реквізити.

- Бухгалтерська довідка незамінна при виправленні помилок у бухгалтерському обліку.

- Бухдовідка є універсальним документом, який використовується як у бухгалтерському, так і в податковому обліку.

- Бухдовідка може бути використана у випадках, коли потрібно підтвердити операції, показники яких формуються розрахунковим шляхом.